Analyse du marché de la détection et de limagerie 3D

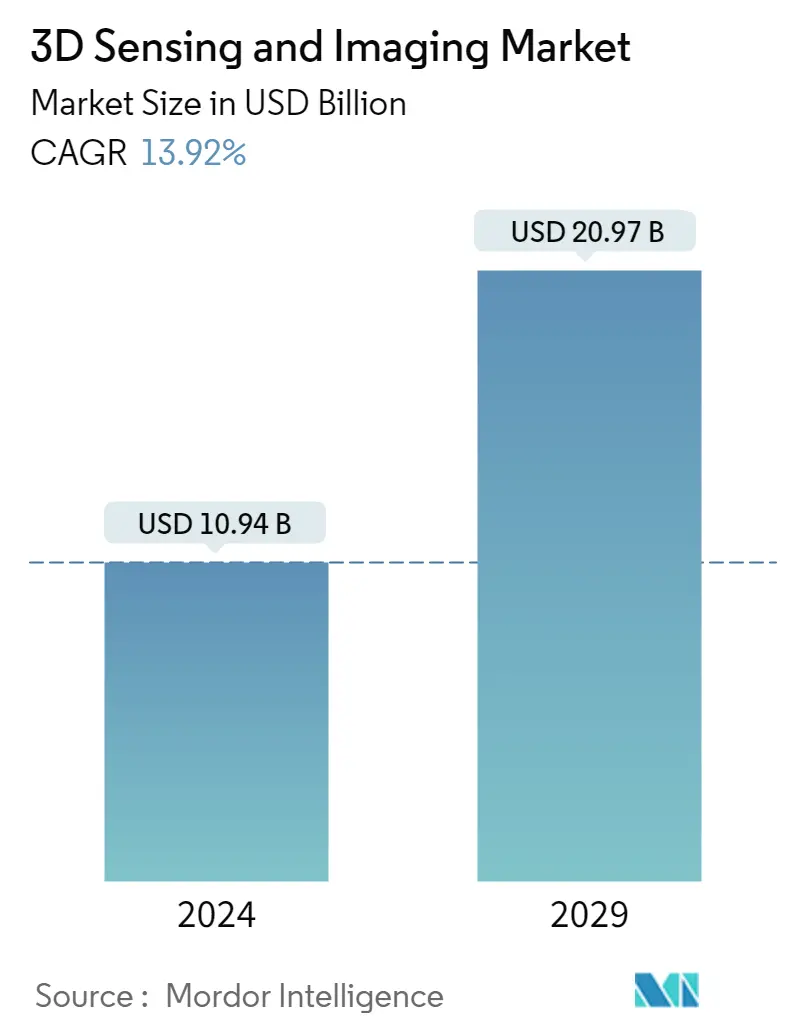

La taille du marché de la détection et de limagerie 3D est estimée à 10,94 milliards USD en 2024 et devrait atteindre 20,97 milliards USD dici 2029, avec une croissance de 13,92 % au cours de la période de prévision (2024-2029).

Ladoption croissante de capteurs dans divers secteurs industriels a conduit au développement dune technologie 3D capable dévaluer les formes en temps réel. Les instruments autrefois encombrants sont désormais miniaturisés grâce aux technologies avancées.

- L'industrie du jeu à domicile a offert l'une des premières applications pratiques de la détection 3D aux consommateurs, avec des capteurs de temps de vol (ToF) capturant les mouvements et les gestes des joueurs pour créer une nouvelle expérience de jeu interactive.

- Cependant, l'arrivée de la détection 3D est plus visible dans la technologie des smartphones d'aujourd'hui. La numérisation 3D face à l'utilisateur améliore la sécurité grâce à la reconnaissance faciale, tandis que la détection 3D orientée vers le monde crée de nouvelles opportunités pour la photographie par détection de profondeur hautes performances et la réalité augmentée.

- L'industrie automobile, qui semblait autrefois être un bénéficiaire improbable de la technologie de détection 3D, présente actuellement des systèmes avancés d'aide à la conduite (ADAS) et des véhicules autonomes activés par la 5G et l'IoT, faisant de la détection 3D un élément crucial de la sécurité des transports. De plus, les systèmes LiDAR offrent une détection 3D à courte et longue portée qui permet aux véhicules d'évaluer indépendamment leur environnement en temps réel.

- Par exemple, en février 2021, LeddarTech, un acteur de premier plan dans le domaine des technologies dADAS et de détection AD de niveau 1 à 5, a annoncé la disponibilité de Leddar PixSet, un ensemble de données de capteurs pour la recherche et le développement dADAS et de conduite autonome.

- Tout comme les capteurs CMOS ont remplacé les dispositifs CCD, l'émergence de nouveaux imageurs de niche étend les fonctionnalités des applications de vision industrielle. Les principales applications de ces systèmes dans le secteur automobile sont les contrôles de qualité et le guidage des machines. De plus, diverses technologies de vision industrielle sont déployées dans les applications dinspection automobile. Cela inclut l'imagerie 3D, les systèmes multi-caméras, la lecture de codes-barres, les caméras intelligentes et les caméras à balayage linéaire.

- En termes de technologie, ladoption croissante du temps de vol, de la lumière structurée et de la vision stéréoscopique dans tous les secteurs stimule la croissance du marché. Par exemple, la technologie de vision stéréoscopique est utilisée dans les caméras Bullet installées pour surveiller les mouvements des personnes aux portes d'entrée et à d'autres endroits. FLIR Systems (États-Unis) fabrique des systèmes de caméras à vision stéréoscopique dotés d'une technologie de vision stéréoscopique.

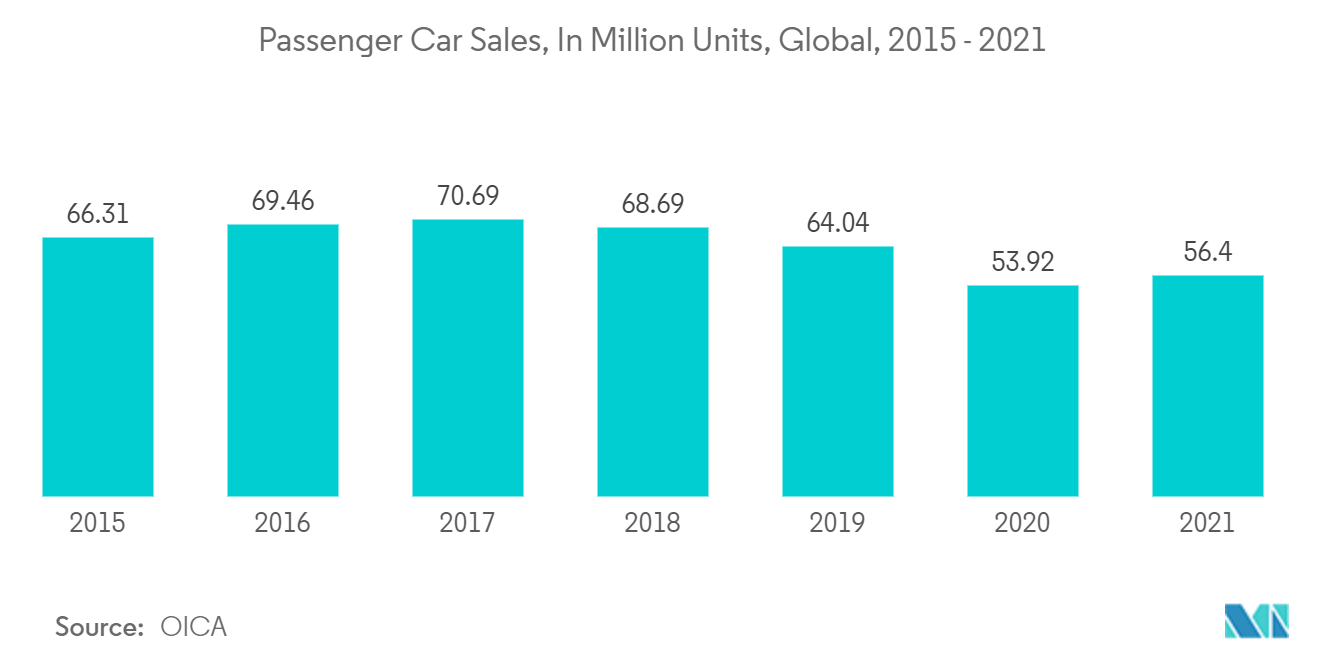

- Le COVID-19 a eu un impact sur les opérations de plusieurs constructeurs OEM à travers le monde, impliqués dans différentes étapes allant de la production à la RD. Le marché de la détection 3D pour les applications grand public et industrielles a été affecté négativement pendant la pandémie de COVID-19 en raison du déclin des tendances des dépenses de consommation, ce qui a entraîné un ralentissement macroéconomique de léconomie partout dans le monde. Cependant, ladoption croissante de la technologie de détection et dimagerie 3D dans les smartphones et les consoles de jeux devrait accroître la demande dapplications technologiques de détection et dimagerie 3D sur le marché.

Tendances du marché de la détection et de limagerie 3D

Le secteur automobile devrait stimuler la croissance du marché

- La capture d'un large éventail de données, depuis ce qui se passe à des centaines de mètres sur la route jusqu'à la vigilance du conducteur, est nécessaire pour créer une carte 3D complète de l'environnement et des éléments qui s'y trouvent. Le LiDAR (détection et télémétrie par la lumière), qui capture des informations plus détaillées et offre plus de précision que les capteurs classiques basés sur le balayage comme l'imagerie radar et par caméra, est l'une des technologies majeures pour le balayage à longue et courte portée.

- Le LiDAR est principalement utilisé pour les systèmes avancés d'aide à la conduite (ADAS) dans les automobiles pour le confort du conducteur, avec une interface homme-machine pour un guidage sûr et un fonctionnement fluide. La nature autonome du véhicule nécessite une précision et une assistance considérablement élevées pour la détection des obstacles afin d'éviter et de naviguer en toute sécurité sur les routes.

- Utiliser le LiDAR dans des véhicules robotisés signifie utiliser plusieurs systèmes LiDAR pour cartographier les environs du véhicule. L'adoption du LiDAR est nécessaire pour un haut niveau de redondance entre les capteurs afin d'assurer la sécurité des passagers. Les véhicules robotisés nécessitent le plus dinteraction humaine possible et sont généralement plus avancés que les voitures autonomes équipées de systèmes ADAS. Le développement de véhicules entièrement autonomes ou robotisés pour les passagers est encore en cours de développement, et le LiDAR devrait y jouer un rôle important.

- En février 2022, Mercedes Benz a annoncé son partenariat avec Luminar Inc pour la fourniture de LiDAR pour ses systèmes de conduite autonome. Ce partenariat aidera le constructeur automobile à accélérer le développement de ses futures technologies de conduite automatisée. De tels développements de la part des constructeurs automobiles renforcent encore la croissance du marché.

- Selon la National Highway Traffic Safety Administration (NHTSA), des niveaux trois à cinq de conduite autonome, un système de conduite automatisée devrait être capable de surveiller l'environnement de conduite avec une interaction humaine minimale, voire nulle. Le mandat actuel de l'Euro NCAP (European New Car Assessment Programme) pour les systèmes de surveillance du conducteur (DMS) est en passe de devenir une norme de sécurité européenne pour les véhicules de nouvelle génération en termes de numérisation en cabine.

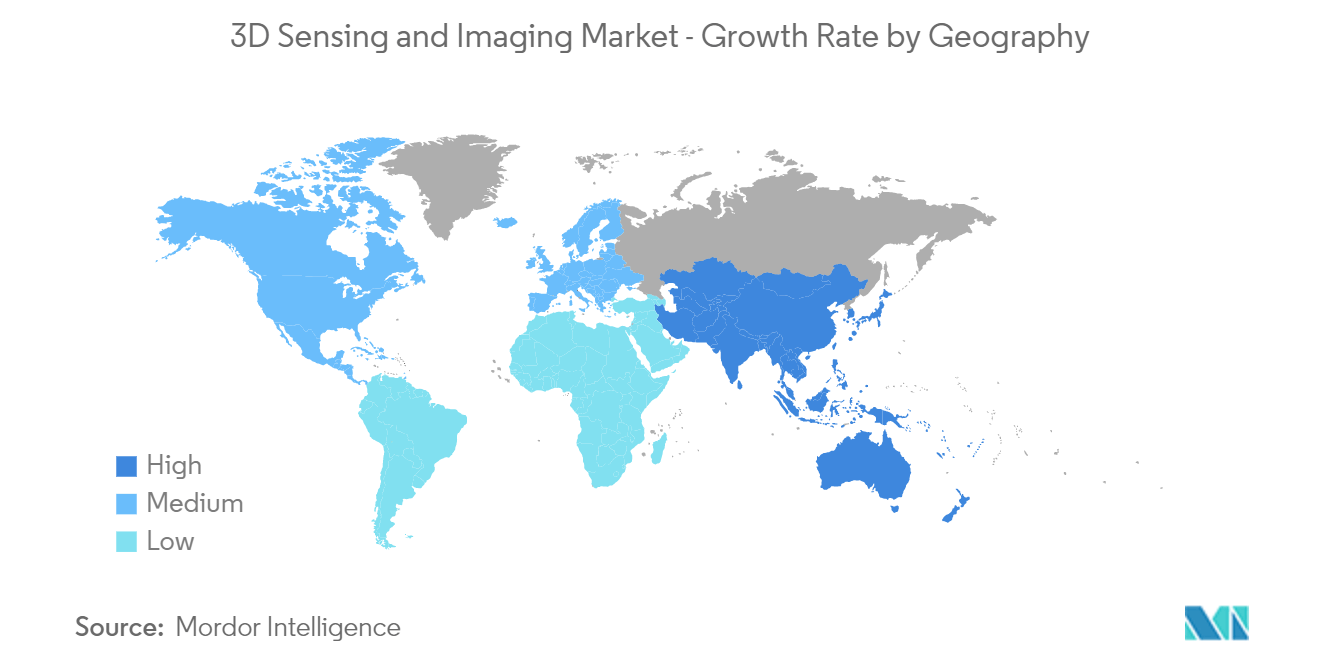

LAmérique du Nord devrait détenir une part de marché importante

- LAmérique du Nord devrait détenir une part de marché importante au cours de la période de prévision. Les États-Unis constituent le plus grand marché de la région. La forte demande des secteurs de l'électronique grand public et de l'automobile utilise des capteurs 3D pour de multiples applications dans leurs domaines.

- Les investissements croissants dans l'IoT dans la région contribuent également à la croissance du marché. Selon une étude publiée par ISE Magazine en 2021, le gouvernement américain a investi 140 milliards de dollars dans un large éventail de programmes de RD financés par le gouvernement fédéral au cours de l'exercice 2020, y compris dans les technologies émergentes. LIoT a été identifié comme lun des domaines croissants dinvestissements fédéraux en RD. La technologie est désormais considérée comme stratégiquement importante par de nombreuses agences fédérales américaines majeures qui se concentrent sur laugmentation de la compétitivité, de la prospérité économique et de la sécurité nationale.

- En outre, l'industrie du jeu dans le pays a enregistré une croissance constante en raison du fait que les clients passent plus de temps à la maison et des énormes développements dans les équipements de jeu ces dernières années. Les États-Unis possèdent lun des plus grands marchés de lindustrie du jeu, juste derrière la Chine. Les appareils AR/VR, les joysticks portables et autres équipements de jeu utilisent largement des capteurs 3D et des caméras d'imagerie 3D pour les interactions à l'écran.

- De plus, le casque AR du géant américain de la technologie Apple devrait être lancé en 2022 et comporterait de puissants capteurs 3D. Ces capteurs seraient plus avancés que ceux utilisés dans les iPhones et iPads pour Face ID. En outre, les capteurs 3D auraient un champ de vision (FOV) accru, améliorant probablement la détection des objets.

- Le Canada est un autre marché important de détection et d'imagerie 3D, en raison de l'adoption croissante de technologies de pointe dans les secteurs du divertissement, de la publicité et de la médecine. Selon UniSoft, 71 % des parents canadiens jouent à des jeux vidéo avec leurs enfants au moins une fois par semaine, démontrant l'importante demande d'équipement de jeu dans la région.

Aperçu du secteur de la détection et de limagerie 3D

Le marché de la détection et de limagerie 3D est un marché hautement concurrentiel. Avec davantage d'innovations et de produits durables, pour maintenir leur position sur le marché mondial, de nombreuses entreprises augmentent leur présence sur le marché en obtenant de nouveaux contrats en exploitant de nouveaux marchés. Voici quelques-uns des développements clés:.

- Février 2022 - STMicroelectronics, une société de semi-conducteurs, a lancé sa nouvelle série de capteurs de temps de vol haute résolution pour fournir une imagerie de profondeur 3D avancée pour les smartphones et autres appareils. Avec le lancement du capteur de profondeur 3D VD55H1, ST vise à renforcer sa position sur le marché des produits de temps de vol (ToF) et à compléter sa gamme complète de technologies de détection de profondeur.

- Janvier 2022 - LIPS Corporation a annoncé sa nouvelle LIPS Corp., un fournisseur de solutions 3D, a annoncé les nouvelles caméras stéréo 3D LIPSedge S215/S210 au CES 2022, basées sur le SoC de perception de l'IA de pointe CV2 CVflow d'Ambarella, une société proposant le traitement de la perception de l'IA. La nouvelle caméra stéréo 3D LIPSedge S Series peut prendre en charge une haute résolution jusqu'à 4K et offre un champ de vue large, une longue portée et une haute précision.

- Octobre 2021 - Lumentum Holdings Inc. a présenté un premier module d'éclairage à large faisceau de 10 W dans l'industrie, qui pourrait intégrer un réseau laser à émission de surface (VCSEL) à cavité verticale à trois jonctions haute performance pour les applications de détection 3D industrielles et grand public.

Leaders du marché de la détection et de limagerie 3D

-

Infineon Technologies AG

-

Microchip Technology Inc.

-

Omnivision Technologies, Inc.

-

Qualcomm Inc

-

Sick AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la détection et de limagerie 3D

- Mars 2022 - LIPS Corporation et Newsight Imaging ont signé un protocole d'accord (MoU) pour développer, promouvoir et faciliter les systèmes de vision 3D basés sur eTOF (enhanced-Time-Of-Flight) pour les cas d'utilisation de l'industrie 4.0 et de l'AIoT.

- Janvier 2022 - Pmdtechnologies AG a dévoilé la prochaine génération de son kit de développement de temps de vol 3D, le flexx2. Travaillant en collaboration avec Emcraft Systems, le flexx2 a été mis à niveau par rapport au PicoFlexx, leader du marché, pour offrir des performances de détection de profondeur encore meilleures avec 38 000 pixels 3D et un champ de vision de 56 x 44 degrés, le tout dans la taille d'un paquet. de chewing-gum à 72,1 mm x 19,2 mm x 10,2 mm.

- Décembre 2021 - LIPS Corporation a dévoilé les derniers produits et solutions LIPS 3DxAI lors du Semicon 2021. Sa nouvelle offre de produits cible plusieurs secteurs et applications, notamment les usines intelligentes, la vision 3D, les soins de santé intelligents, les robots mobiles autonomes, la logistique intelligente, le métaverse, et plus encore. La société a exposé les nouvelles caméras à lumière structurée 3D LIPSedge L210u/L215u.

Segmentation de lindustrie de la détection et de limagerie 3D

La détection 3D est une technologie de détection de profondeur qui augmente les capacités de la caméra pour la reconnaissance faciale et d'objets dans les domaines de la réalité augmentée, des jeux, de la conduite autonome et d'un large éventail d'applications. Le processus de capture de la longueur, de la largeur et de la hauteur d'un objet réel avec plus de clarté et de détails plus approfondis peut être réalisé à l'aide de diverses technologies telles que la lumière structurée, le temps de vol, etc.

La portée de létude se concentre sur lanalyse du marché des technologies dimagerie et de détection 3D vendues dans le monde entier. Létude suit également les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs opérant dans le secteur, ce qui soutient les estimations du marché et les taux de croissance au cours de la période de prévision. La portée du rapport englobe la taille du marché et les prévisions de segmentation par composant, type, connectivité, secteur dutilisation final et géographie. Létude analyse plus en détail limpact du COVID-19 sur lécosystème.

| Composant | Matériel |

| Logiciel | |

| Prestations de service | |

| Technologie | Ultrason |

| Lumière structurée | |

| Temps de vol | |

| Vision stéréoscopique | |

| Autres technologies | |

| Taper | Capteur de position |

| Capteur d'image | |

| Capteur de température | |

| Capteur accéléromètre | |

| Capteurs de proximité | |

| Autres | |

| Connectivité | Connectivité réseau filaire |

| Connectivité réseau sans fil | |

| Industrie des utilisateurs finaux | Electronique grand public |

| Automobile | |

| Soins de santé | |

| Aérospatial et Défense | |

| Surveillance de sécurité | |

| Médias et divertissement | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur la détection et limagerie 3D

Quelle est la taille du marché de la détection et de limagerie 3D ?

La taille du marché de la détection et de limagerie 3D devrait atteindre 10,94 milliards USD en 2024 et croître à un TCAC de 13,92 % pour atteindre 20,97 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la détection et de limagerie 3D ?

En 2024, la taille du marché de la détection et de limagerie 3D devrait atteindre 10,94 milliards de dollars.

Qui sont les principaux acteurs du marché de la détection et de limagerie 3D ?

Infineon Technologies AG, Microchip Technology Inc., Omnivision Technologies, Inc., Qualcomm Inc, Sick AG sont les principales sociétés opérant sur le marché de la détection et de limagerie 3D.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la détection et de limagerie 3D ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la détection et de limagerie 3D ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de la détection et de limagerie 3D.

Quelles années couvre ce marché de la détection et de limagerie 3D et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la détection et de limagerie 3D était estimée à 9,60 milliards de dollars. Le rapport couvre la taille historique du marché du marché de la détection et de limagerie 3D pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la détection et de limagerie 3D pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Nos rapports les plus vendus

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie de la détection et de l'imagerie 3D

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la détection et de limagerie 3D 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la détection et de limagerie 3D comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.