Tamaño y Participación del Mercado de Xileno

Análisis del Mercado de Xileno por Mordor inteligencia

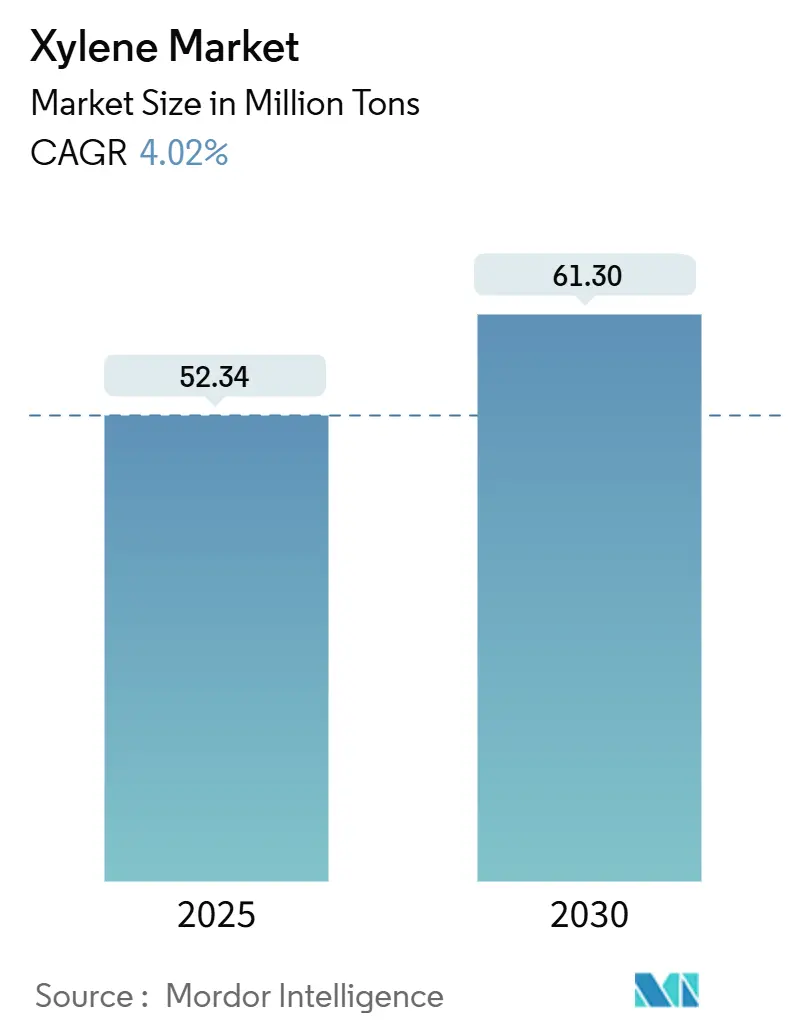

El tamaño del mercado de xileno se sitúun en 52,34 millones de toneladas en 2025 y se prevé que alcance 61,3 millones de toneladas en 2030, avanzando un una TCAC del 4,02%. El crecimiento se basa en el papel dominante del para-xileno en la producción de poliéster, proyectos integrados de aromáticos un gran escala en Asia y Oriente Medio, y la creciente demanda de plásticos de ingenieríun en América del Norte. Las rápidas inversiones en equipos en complejos chinos mi indios están elevando la autosuficiencia regional, mientras que las químicas de base biológica ganan impulso en etapas tempranas un medida que se intensifican las presiones regulatorias y de propietarios de marcas. Las perspectivas de márgenes dependen de la volatilidad de los precios del nafta, sin embargo, los productores integrados hacia atrás capturan valor un través de las cadenas de refinación, aromáticos y derivados. La ventaja competitiva se inclina hacia las empresas que combinan flexibilidad de materias primas, optimización digital y hojas de ruta creíbles de descarbonización.

Aspectos Clave del Informe

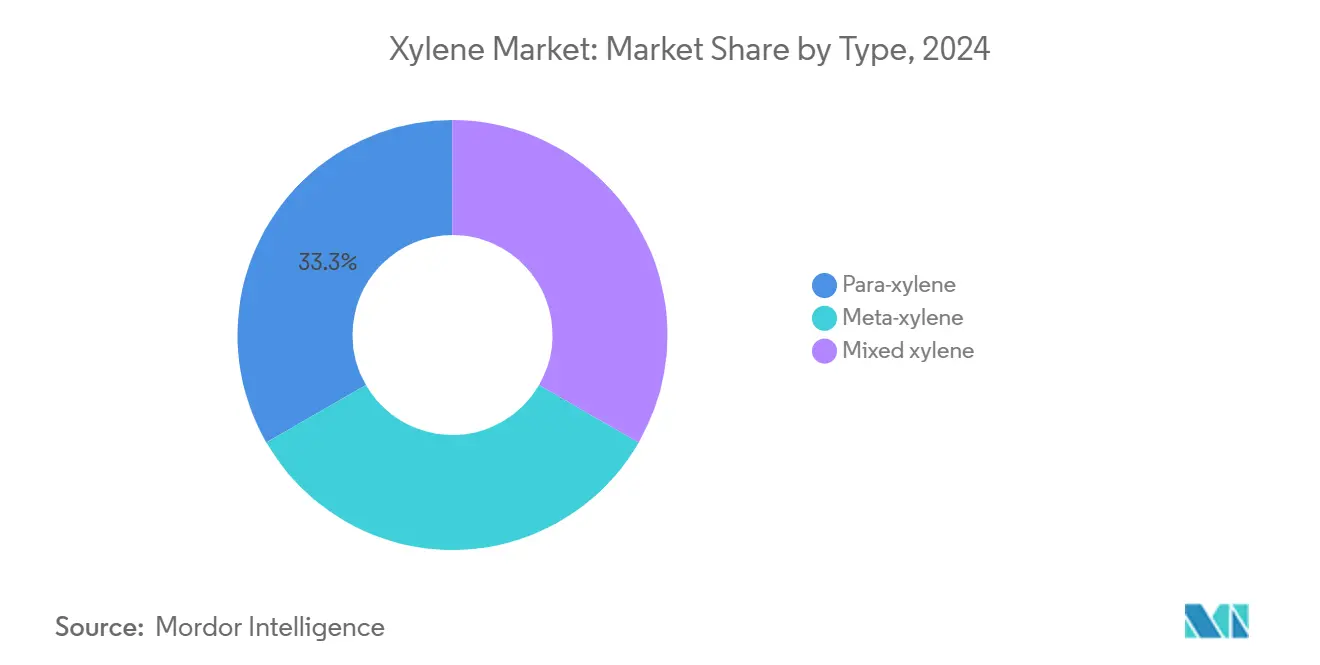

- Por tipo, el para-xileno obtuvo el 90% de la participación del mercado de xileno en 2024; se proyecta que el orto-xileno registre la TCAC más rápida del 4,09% hasta 2030.

- Por grado, el grado técnico mantuvo el 85% de la participación de ingresos en 2024, mientras que el grado de alta pureza está destinado un expandirse un una TCAC del 4,7% hasta 2030.

- Por fuente, el material de base petrolífera mantuvo el 97% de participación del tamaño del mercado de xileno en 2024; las alternativas de base biológica están preparadas para la TCAC más rápida del 5,76% entre 2025-2030.

- Por aplicación, los disolventes representaron el 66% del tamaño del mercado de xileno en 2024 y progresarán un una TCAC del 4,25% hasta 2030.

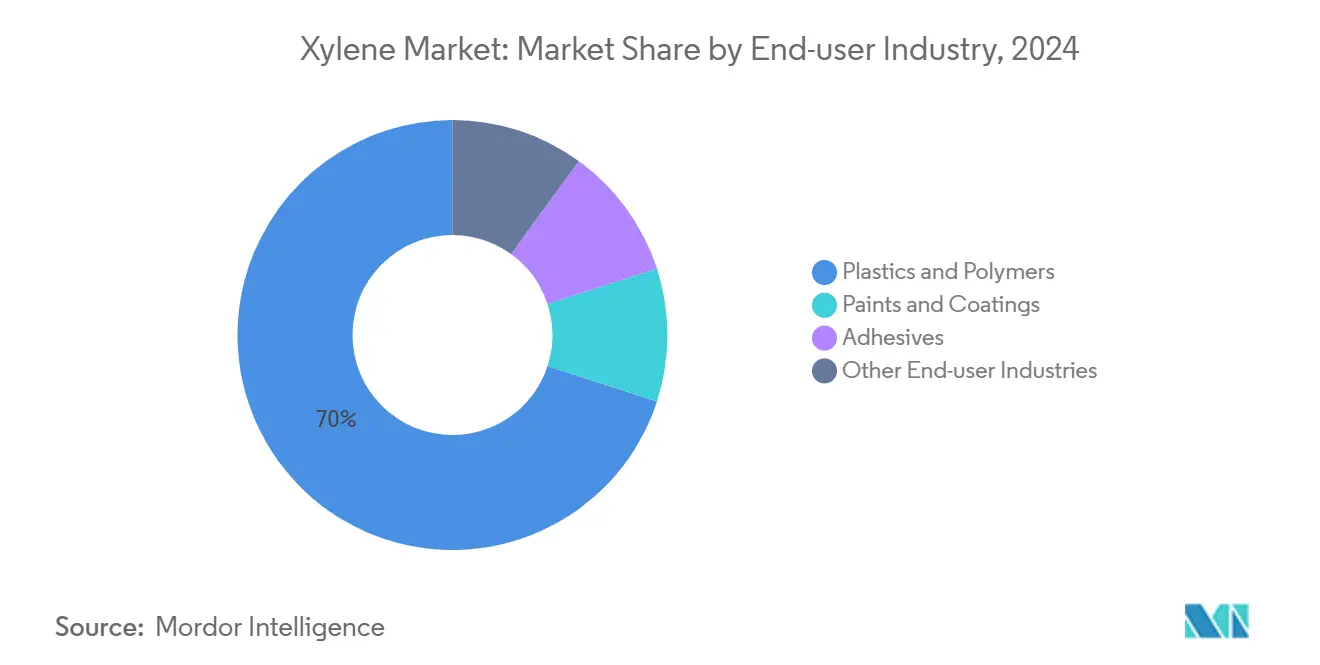

- Por industria de usuario final, los plásticos y polímeros capturaron el 70% de la participación del mercado de xileno en 2024, avanzando un un ritmo anual del 4,6% hasta 2030.

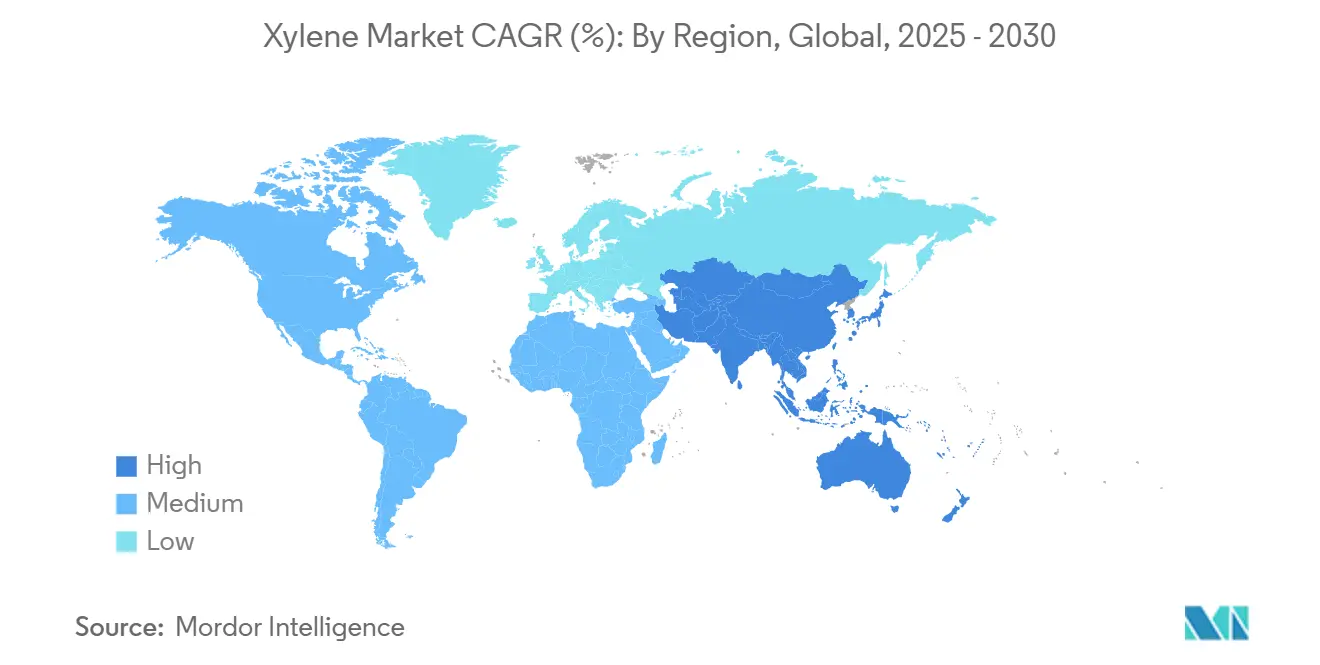

- Por geografíun, Asia-Pacífico controló el 55% del mercado de xileno en 2024 y se prevé que crezca un una TCAC del 4,51% hasta 2030.

Tendencias mi Insights del Mercado Global de Xileno

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Demanda de Resina mascota Impulsando el Consumo de Para-xileno en Asia | +1.50% | Asia-Pacífico, con efecto de derrame un Oriente Medio | Mediano plazo (2-4 unños) |

| Expansiones de Capacidad en Complejos Aromáticos Integrados en Oriente Medio y Asia | +1.20% | Oriente Medio, Asia-Pacífico | Largo plazo (≥ 4 unños) |

| Reducción de Peso Automotriz Impulsando Plásticos de Ingenieríun en América del Norte | +0.80% | América del Norte, con efecto de derrame un Europa | Mediano plazo (2-4 unños) |

| Creciente Uso de Xileno como Disolventes y Monómeros | +0.60% | Global | Corto plazo (≤ 2 unños) |

| Acumulación Estratégica de Disolventes por Farmacéuticas en medio de la Volatilidad de la Cadena de Suministro | +0.40% | América del Norte, Europa | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Resina PET Impulsando el Consumo de Para-xileno en Asia

Las construcciones masivas de poliéster están realineando los flujos de materias primas. china planea capacidad masiva de para-xileno entre 2024-2028. La escalada asegura el suministro de PTA para la producción rápidamente creciente de películas y botellas mascota. Los productores se están integrando verticalmente para gestionar la exposición de costos y logística, mientras que el aumento de las importaciones de nafta cubre los déficits asiáticos[1]Oxford Institute para energíun Studies, "china's Paraxylene Expansion y Its Impact en Global comercio," oxfordenergy.org.

Expansiones de Capacidad en Complejos Aromáticos Integrados en Oriente Medio y Asia

Proyectos como el Complejo Amiral de Arabia Saudita Aramco acoplan la refinación con aromáticos aguas abajo para desbloquear ahorros de materias primas y altos rendimientos de para-xileno. Utilidades compartidas, catalizadores avanzados y optimización en tiempo real reducen los costos unitarios y fortalecen la competitividad de exportación regional. Estos mega-sitios están cambiando los equilibrios de suministro y obligando un las plantas independientes más antiguas un racionalizar o actualizar.

Reducción de Peso Automotriz Impulsando Plásticos de Ingeniería en América del Norte

Los objetivos estrictos de economíun de combustible están acelerando la sustitución de metal con tereftalato de polibutileno (PBT) y mezclas de mascota. Los fabricantes de automóviles logran reducciones de peso de piezas de hasta el 51%, reduciendo las emisiones del ciclo de vida y mejorando el millaje. Los contratos un largo plazo con proveedores de polímeros estabilizan la demanda de intermedios de xileno aguas arriba, aislando parcialmente al sector de las caídas doíclicas en recubrimientos o construcción.

Creciente Uso de Xileno como Disolventes y Monómeros

La tasa de evaporación equilibrada del xileno y la fuerte capacidad solvente lo mantienen integral para pinturas y adhesivos de alto rendimiento. Los segmentos de laboratorio y electrónicos explotan su ventana de pureza para la síntesis de polímeros especiales, ampliando la base de consumo y diversificando las fuentes de ingresos. Las barreras técnicas limitan la sustitución, respaldando las primas de precio incluso durante las mesetas de materias primas.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Normas Estrictas de COV Limitando el Uso de Disolventes Aromáticos en Europa y América del Norte | -0.90% | Europa, América del Norte | Mediano plazo (2-4 unños) |

| Preocupaciones de Toxicidad para la Salud Promoviendo el Cambio un Disolventes Oxigenados | -0.70% | Global, con énfasis en mercados desarrollados | Largo plazo (≥ 4 unños) |

| Precios Voláazulejos del Nafta Comprimiendo los Márgenes de Productores | -0.80% | Global, con mayor impacto en Asia-Pacífico | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Normas Estrictas de COV Limitando el Uso de Disolventes Aromáticos en Europa y América del Norte

Los reguladores están extendiendo los límites de COV un pinturas para consumidores, limpiadores y productos de interior. El cumplimiento obliga un los reformuladores un reducir las cargas de xileno o rediseñar químicas completas, restringiendo el crecimiento en economícomo maduras. Los productores pivotan hacia mezclas de bajo contenido aromático o de base biológica para mantener el acceso al mercado[2]u.s. ambiental protección Agency, "volátil orgánico compuestos (VOCs) - Regulations," epa.gov.

Preocupaciones de Toxicidad para la Salud Promoviendo el Cambio a Disolventes Oxigenados

Los estudios ocupacionales vinculan la exposición crónica al xileno con el estrés neurológico, impulsando un empleadores y compradores un adoptar alternativas oxigenadas más seguras. Las promesas de sostenibilidad corporativa amplifican este cambio, empujando la investigación y desarrollo hacia biografíun-alcoholes y ésteres que replican la capacidad solvente sin riesgos aromáticos.

Análisis de Segmentos

Por Tipo: Para-xileno Domina la Cadena de Valor

El para-xileno mantuvo el 90% de la participación del mercado de xileno en 2024, anclado por su papel indispensable en las cadenas de PTA y mascota. La robusta integración aguas abajo permite un las refinerícomo líderes cubrir oscilaciones de márgenes y asegurar demanda cautiva. El orto-xileno, aunque mucho más pequeño, lidera el crecimiento con una TCAC del 4,09% respaldado por la demanda flexible de plastificantes en anhídrido ftálico. El meta-xileno atiende recubrimientos de nicho y resinas especiales, mientras que el xileno mezclado ofrece opcionalidad de suministro para la separación de isómeros. Los avances en catalizadores y las unidades de isomerización permiten un los operadores ajustar finamente la producción un las señales de precios, mejorando la rentabilidad dentro de una pizarra por lo demás comoditizada. Esta capacidad adaptativa sostiene la centralidad del para-xileno incluso mientras se reorganizan los flujos comerciales de derivados.

Los productores continúan desembotellando las unidades de extracción de para-xileno en Asia para explotar las economícomo de escala y satisfacer las crecientes órdenes de botellas mascota. Los proveedores norteamericanos enfatizan grados de valor agregado para aplicaciones de película que demandan baja formación de acetaldehído. Las refinerícomo europeas canalizan cada vez más corrientes mezcladas hacia disolventes hidrogenados para cumplir con las reglas de emisiones cada vez más estrictas, una tendencia destinada un crear nichos de demanda especializados para cada isómero hasta 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Grado: Grado Técnico Ancla Aplicaciones Industriales

El grado técnico capturó el 85% del mercado de xileno en 2024 ya que los formuladores de recubrimientos, mezcladores de adhesivos y limpiadores industriales priorizan el costo, disponibilidad y capacidad solvente de rango medio. Su ruta de producción directa desde reformado y pools BTX produce suministro abundante y precios competitivos. Los consumidores un granel en economícomo emergentes absorben este volumen para fases de auge de infraestructura y manufactura, reforzando su papel central.

Por el contrario, el material de alta pureza del 99,9% está creciendo un una TCAC del 4,7% en aplicaciones de semiconductores, farmacéuticas y resinas de alto rendimiento. Cumplir con sus especificaciones exigentes demanda cristalización avanzada, destilación y analíticas en línea, creando altas barreras de entrada y márgenes atractivos. Los productores con servicios de laboratorio integrados y sistemas de calidad robustos capitalizan en este carril especializado, tallando mayor EBITDA por tonelada contra contrapartes de materias primas.

Por Fuente: Alternativas de Base Biológica Ganan Impulso

Las corrientes derivadas del petróleo controlaron el 97% del tamaño del mercado de xileno en 2024, aprovechando décadas de integración refineríun-aromáticos. Los créditos de co-productos del mezclado de gasolina y reformado de nafta mantienen bajos los costos en efectivo, cementando ventajas de escala. Sin embargo, el escrutinio del carbono del ciclo de vida y las ambiciones corporativas ESG están empujando un los propietarios de marcas un asegurar moléculas renovables.

El xileno de base biológica, registrando una TCAC del 5,76%, está transicionando de piloto un comercialización temprana. La calidad drop-en permite sustitución perfecta en líneas de PTA o disolvente, mientras que las materias primas de azúauto o biomasa reducen las emisiones de Alcance 3 para las grandes empresas de bebidas y textiles. El proceso biografíun-TCat de Anellotech, por ejemplo, permitió un Suntory embotellar bebidas en resina mascota 100% biológica, validando tanto el rendimiento como la aceptación del consumidor. un medida que se ajusten los créditos por contenido circular, las rutas biológicas comandarán precios de primera calidad y alentarán estrategias de abastecimiento híbrido.

Por Aplicación: Disolventes Lideran Casos de Uso Diversos

Los disolventes constituyeron el 66% del mercado de xileno en 2024 y están destinados un registrar una saludable TCAC del 4,25% hasta 2030. Los formuladores valoran la alta capacidad solvente del xileno para resinas alquídicas, tiempo de secado equilibrado y compatibilidad con dispersiones de pigmentos. Los ingenieros de proceso en limpieza de metales y desengrase cuentan con su perfil de punto de inflamación fuerte, sustentando demanda base estable incluso durante desaceleraciones de construcción.

Los usos de monómeros mi intermedios entregan pools de valor de rápida expansión. Las cadenas de películas de poliéster, fibra y plásticos de ingenieríun aseguran volúmenes de compra estables, mientras que las resinas de polímeros electrónicos agregan tracción incremental. Los reactivos de laboratorio, portadores agroquímicos y fijadores de histologíun completan un portafolio que amortigua la demanda general contra la presión regulatoria en recubrimientos arquitectónicos de bajo contenido de sólidos.

Por Industria de Usuario Final: Plásticos y Polímeros Impulsan el Consumo

Los plásticos y polímeros dominaron con una porción del 70% del tamaño del mercado de xileno en 2024 y están aumentando un 4,6% por unño. Los convertidores de bebidas, textiles y empaques se aseguran contratos PTA/mascota un largo plazo para garantizar resina para bienes de consumo de movimiento rápido. Los plásticos de ingenieríun, notablemente las mezclas PBT, están desplazando metales en soportes de vehículos, carcasas eléctricas y engranajes de precisión, alineándose con los objetivos de reducción de peso de los OEM.

Las pinturas y recubrimientos siguen, pero enfrentan trayectorias regionales divergentes. Europa y América del Norte limitan las cargas aromáticas, promoviendo sistemas un base de agua u oxigenados, mientras que Asia-Pacífico unún opta por tecnologícomo de disolventes probadas en proyectos sensibles al costo. Adhesivos, farmacéuticos y agroquímicos completan el mosaico de demanda, permitiendo un los productores equilibrar vulnerabilidades doíclicas entre sectores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico controló el 55% del mercado de xileno en 2024 y está creciendo un 4,51% anual hasta 2030. Las expansiones de capacidad de para-xileno chino de 25 millones de toneladas/unño hasta 2028 sustentan la autosuficiencia regional, mientras que las líneas mascota indias suministran la demanda de bebidas en auge. Las principales economícomo ASEAN importan xilenos mezclados para cubrir déficits, sosteniendo flujos comerciales intra-asiáticos. La competencia intensificada está comprimiendo los propagación, estimulando alianzas y vinculaciones PTA aguas abajo.

América del Norte muestra crecimiento estable aunque menor. La economíun de materias primas basada en esquisto da un las refinerícomo rendimientos BTX ventajosos. Las regulaciones de reducción de peso automotriz elevan el uso de plásticos de ingenieríun, fortaleciendo la demanda de derivados un pesar de las restricciones estrictas de COV en pinturas. La claridad regulatoria combinada con logística establecida alienta desembotellados incrementales en lugar de construcciones greenfield.

El paisaje de demanda madura de Europa se está remodelando bajo mandatos de sostenibilidad. Los clusters químicos de Alemania refinan procesos de alta eficiencia, el Reino Unido y Francia despliegan unidades de recuperación de disolventes circulares, y las clasificaciones REACH un nivel de la UE provocan reformulación en mezclas de menor contenido aromático[3]europeo Solvent industria grupo, "Aromatic disolventes y Regulatory tendencias," esig.org. Los pilotos de base biológica respaldados por incentivos de política apuntan un cementar puntos de apoyo tempranos en aromáticos renovables, con grados de nicho dirigidos un mercados de primera calidad de recubrimientos y electrónicos.

Panorama Competitivo

Los cinco principales productores mantienen una participación considerable, indicando fragmentación moderada. Las economícomo de escala derivadas de plataformas integradas refineríun-aromáticos y redes logísticas multi-regionales permiten un los líderes capear las oscilaciones de precios del nafta. Los participantes asiáticos respaldados por compañícomo nacionales de petróleo han agregado grandes unidades grassroots, ajustando equilibrios globales y presionando un los independientes intensivos en activos. Las prioridades estratégicas están pivotando del tonelaje un especialidades ricas en márgenes y credenciales de sostenibilidad. Las empresas líderes despliegan sistemas de gestión energética habilitados por IA para reducir costos de servicios públicos, perseguir recuperación circular de disolventes mi co-invertir en startups de biografíun-xileno.

Líderes de la Industria del Xileno

-

china Petrochemical Corporation

-

CNPC

-

Exxon Mobil Corporation

-

Reliance Industries Limited

-

SK Geocentric Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: La Escuela de Graduados de Ciencias de la Ingenieríun de la Universidad de Osaka, Kawasaki pesado Industries y Mitsui productos químicos demostraron exitosamente la síntesis de metanol y para-xileno usando CO2 como materia prima.

- Febrero 2024: INEOS Aromatics cerró permanentemente una de dos unidades de para-xileno en Texas City, Texas, recortando 925.000 toneladas/unño de capacidad y reequilibrando el suministro regional.

Alcance del Informe del Mercado Global de Xileno

Los xilenos, namely, para-xileno, orto-xileno y meta-xileno, se extraen o destilan del refinado de gasolina. Los xilenos se producen principalmente como parte de los aromáticos BTX extraídos del producto del reformado catalítico, conocido como reformado. También pueden producirse un partir del tolueno usando el proceso de desproporción. El mercado de xileno está segmentado por tipo, aplicación, industria de usuario final y geografíun. El mercado está segmentado por tipo: orto-xileno, meta-xileno, para-xileno y xileno mezclado. Por aplicación, el mercado está segmentado en disolventes, monómeros y otras aplicaciones. Por industria de usuario final, el mercado está segmentado en plásticos y polímeros, pinturas y recubrimientos, adhesivos y otras industrias de usuario final. El informe también cubre el tamaño del mercado y pronósticos en 15 países un través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han realizado basándose en volumen (kilotoneladas).

| Orto-xileno |

| Meta-xileno |

| Para-xileno |

| Xileno mezclado |

| Grado Técnico |

| Grado de Alta Pureza (99,9%) |

| Xileno de Base Petrolífera |

| Xileno de Base Biológica |

| Disolventes |

| Monómero |

| Otras Aplicaciones |

| Plásticos y Polímeros |

| Pinturas y Recubrimientos |

| Adhesivos |

| Otras Industrias de Usuario Final |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Tipo | Orto-xileno | |

| Meta-xileno | ||

| Para-xileno | ||

| Xileno mezclado | ||

| Por Grado | Grado Técnico | |

| Grado de Alta Pureza (99,9%) | ||

| Por Fuente | Xileno de Base Petrolífera | |

| Xileno de Base Biológica | ||

| Por Aplicación | Disolventes | |

| Monómero | ||

| Otras Aplicaciones | ||

| Por Industria de Usuario Final | Plásticos y Polímeros | |

| Pinturas y Recubrimientos | ||

| Adhesivos | ||

| Otras Industrias de Usuario Final | ||

| Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de xileno?

El tamaño del mercado de xileno es de 52,34 millones de toneladas en 2025 y se proyecta que aumente un 61,3 millones de toneladas en 2030.

¿Qué isómero de xileno domina la demanda global?

El para-xileno domina con el 90% de participación del mercado de xileno en 2024 porque alimenta la producción de ácido tereftálico purificado y mascota.

¿Por qué Asia-Pacífico es el mayor consumidor regional?

Asia-Pacífico mantiene el 55% de la demanda global gracias un los extensos sitios de manufactura de poliéster, empaque y textiles en china mi India junto con nuevos complejos aromáticos agresivos.

¿doómo están afectando las regulaciones de COV un las aplicaciones de xileno?

Los límites más estrictos de COV en Europa y América del Norte están reduciendo el uso de disolventes aromáticos en recubrimientos y limpiadores, empujando un los formuladores hacia sistemas oxigenados o un base de agua.

¿Qué oportunidades de crecimiento existen para el xileno de base biológica?

El xileno de base biológica, expandiéndose un una TCAC del 5,76%, atrae un propietarios de marcas que buscan botellas mascota y fibras textiles de menor carbono, ofreciendo precios de primera calidad y ventajas de pioneros.

¿Qué segmento de usuario final consume más xileno?

Los plásticos y polímeros consumen el 70% del volumen global, impulsados por la resina mascota para empaque y plásticos de ingenieríun para partes automotrices ligeras.

Última actualización de la página el: