Análisis de mercado de detectores de rayos X

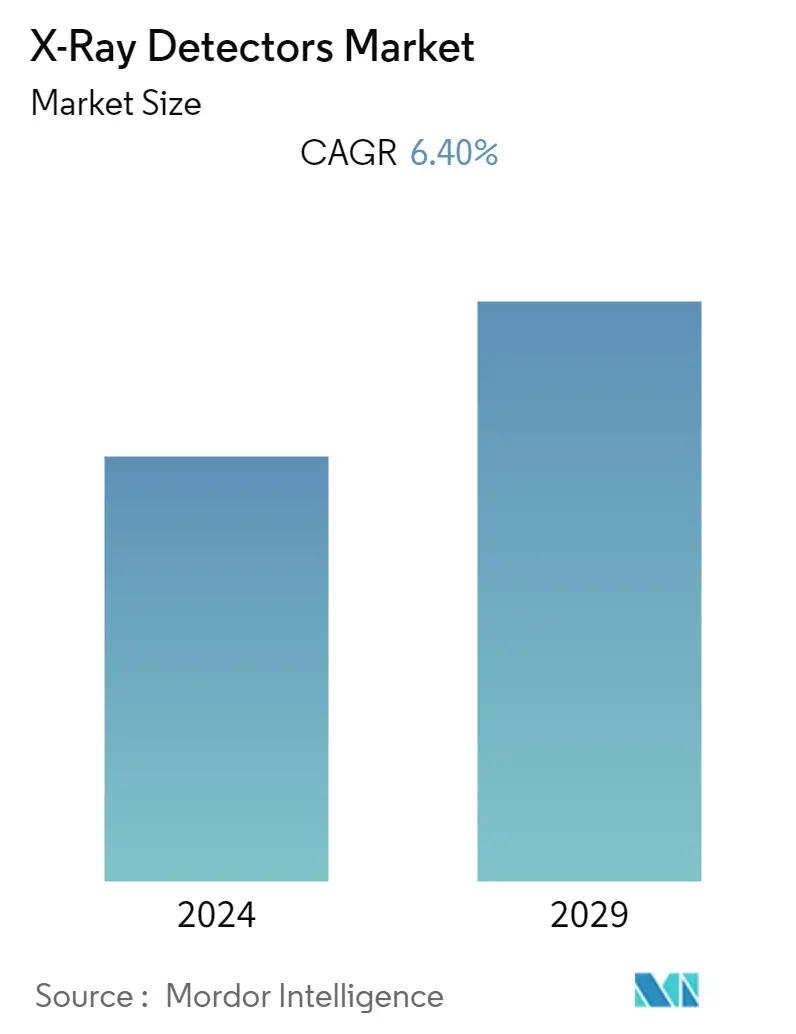

El mercado de detectores de rayos X se valoró en 3554,78 millones de dólares el año anterior y se espera que registre una tasa compuesta anual del 6,40% durante el período previsto para convertirse en 5157,78 millones de dólares en los próximos cinco años. Las tendencias de la industria de la salud evolucionan rápidamente debido a los avances tecnológicos y la innovación, mejorando los servicios de salud y la calidad de la atención. Tras la creciente demanda de diagnósticos, numerosos participantes del mercado global compiten por lanzamientos de productos e innovaciones. Este factor ha ampliado la actividad y el gasto en investigación y desarrollo (I+D) para construir detectores de rayos X.

- Los detectores de rayos X han experimentado varias innovaciones en tamaño y rendimiento en las últimas décadas, con la ayuda de los avances tecnológicos y la creciente demanda de diversos usuarios finales verticales. Además, se espera que los considerables avances en los procedimientos analíticos, como las combinaciones de instrumentos en un espacio más pequeño y la excitación indirecta de muestras masivas de espectros de rayos X, aumenten la demanda del mercado durante el período previsto. Con los avances tecnológicos, la detección de rayos X en el mercado se ha vuelto más segura, eficaz y conveniente.

- La creciente demanda de equipos móviles en el mercado, especialmente por parte de usuarios finales, como petróleo y gas, generación de energía, etc., para inspeccionar los equipos instalados en lugares remotos a los que no se puede acceder mediante soluciones tradicionales de inspección por rayos X, está impulsando a varios innovaciones en el mercado. Además, los proveedores de servicios de inspección del mercado, que se benefician principalmente de los equipos móviles, están fomentando la producción en masa de equipos móviles de rayos X. Debido a esta demanda, los fabricantes están diversificando sus carteras de productos para satisfacer las necesidades de los usuarios industriales.

- Varios fabricantes de equipos originales planean ampliar su presencia en el mercado. Por ejemplo, en junio de 2022, Allengers OEM (India), con sede en Punjab, fabricante de tubos de rayos X, detectores de pantalla plana y monitores, también está ampliando su capacidad en el estado, impulsando así la demanda de detectores de rayos X. Otros dos factores importantes que afectan el crecimiento de la industria de FPDS son la disminución del costo de los FPD (detectores de panel plano) y el uso cada vez mayor de FPD (detectores de panel plano) modernizados.

- Además, la creciente demanda de tecnologías de imágenes digitales puede impulsar la demanda del mercado estudiado. Por ejemplo, en octubre de 2022, Google Cloud anunció Medical Imaging Suite, una nueva tecnología que, según afirma, puede ayudar con la accesibilidad y la interoperabilidad de la radiología y otros datos de imágenes. Según Google Cloud, la nueva suite incluye componentes centrados en almacenamiento, laboratorio, conjuntos de datos, paneles y canalizaciones de inteligencia artificial para imágenes.

- Además, se espera que el actual conflicto entre Rusia y Ucrania afecte significativamente a la industria electrónica. El conflicto ya ha exacerbado los problemas de la cadena de suministro de semiconductores y la escasez de chips que afectan a la industria desde hace algún tiempo. La interrupción puede resultar en precios volátiles para materias primas críticas como níquel, paladio, cobre, titanio, aluminio y mineral de hierro, lo que resultaría en escasez de materiales. Esto obstaculizaría la fabricación de películas de rayos X.

Tendencias del mercado de detectores de rayos X

Las aplicaciones médicas crecerán significativamente durante el período previsto

- En los últimos años, la expansión del sector de diagnóstico e imágenes médicas ha indicado una demanda global de detectores de rayos X médicos. La industria de dispositivos médicos está presenciando un crecimiento en el número de pruebas de diagnóstico e imágenes realizadas anualmente debido al creciente enfoque en las pruebas de diagnóstico radiológico, el aumento de la carga de enfermedades crónicas y la introducción de instrumentos de rayos X eficientes a través de la consolidación y fusiones en el mercado de dispositivos médicos.

- Según los datos de la ONU sobre World Population Prospects, el número de personas mayores de 65 años aumenta constantemente. Para 2050, se prevé que la población mundial de 60 años o más alcanzará los 2.000 millones, de los cuales el 80% vivirá en países de ingresos bajos y medios.

- Por lo tanto, el aumento de la población geriátrica y un número cada vez mayor de procedimientos ortopédicos y cardiovasculares impulsarían aún más la adopción de detectores de rayos X en aplicaciones médicas. Además, la creciente incidencia de traumatismos, lesiones deportivas y cáncer denota que un grupo importante de pacientes opta anualmente por pruebas de diagnóstico por imágenes, especialmente en los países emergentes. La prevalencia cada vez mayor de enfermedades pulmonares impulsa aún más la necesidad de métodos de detección eficaces para detectar anomalías en el pecho, lo que respalda la demanda de detectores de rayos X.

- Por ejemplo, en noviembre de 2022, In SmithsDetection, un proveedor de tecnologías de detección de amenazas e inspección de seguridad, anunció que había firmado un memorando de entendimiento (MoU) con Navratna Defense PSU (empresas del sector público) Bharat Electronics Limited (BEL) para la Fabricación de tecnologías avanzadas de detección de rayos X en la India. Estas colaboraciones estratégicas están impulsando la demanda del mercado de detectores de rayos X.

- La industria de la salud de la India alcanzó anteriormente los 190 mil millones de dólares y, según la India Brand Equity Foundation, se espera que alcance los 370 mil millones de dólares para 2024-2025. Este aumento se debe a la creciente demanda de instalaciones sanitarias especializadas y de mayor calidad. Además, se prevé que el gasto público en atención sanitaria en la India aumentará un 2,5% para 2025.

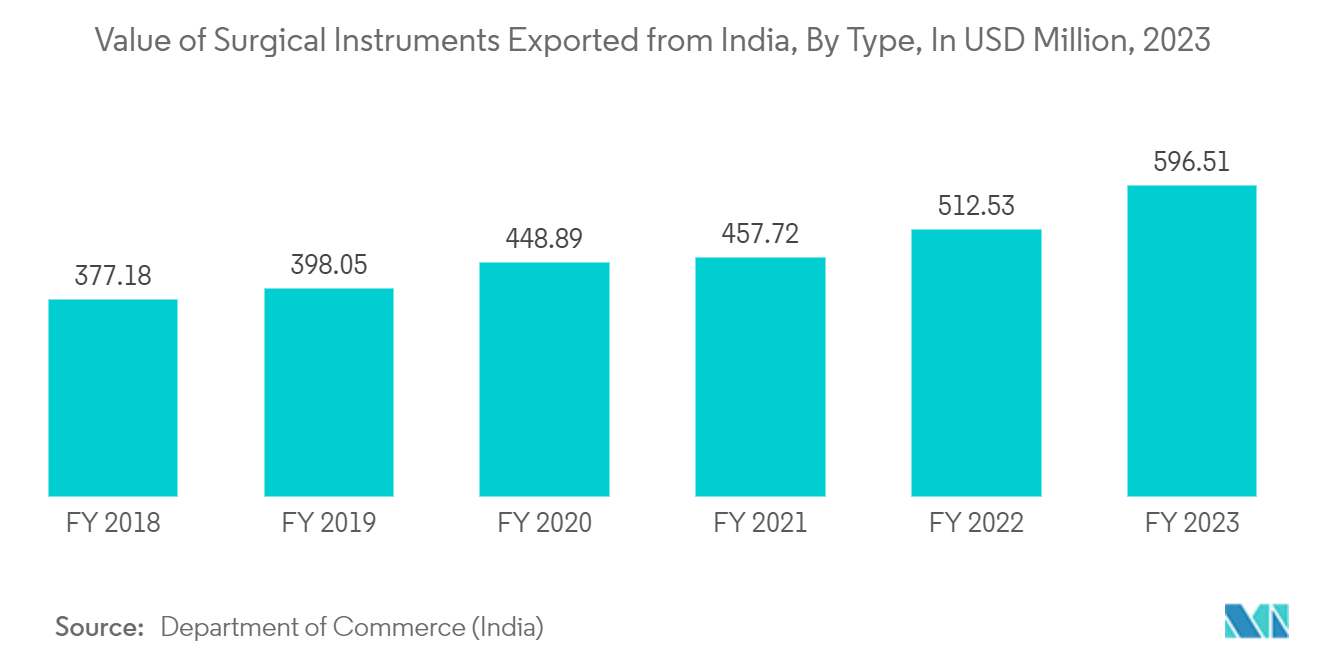

- Según el Departamento de Comercio (India), al final del año fiscal 2022, el valor de exportación de instrumentos quirúrgicos de la India fue de aproximadamente 512 millones de dólares. En los últimos años se ha observado un aumento constante del valor de exportación de dichos dispositivos.

Se espera que Estados Unidos represente una participación de mercado significativa

- El rápido desarrollo tecnológico en el campo médico se está fusionando con tecnologías como los detectores de rayos X avanzados. Se hace especial hincapié en mejorar las condiciones de salud de las personas, así como en abordar los efectos adversos del aumento de enfermedades e infecciones. Por lo tanto, es necesario que exista un servicio constante de diagnóstico y seguimiento que impulse el Mercado en Estados Unidos.

- En los Estados Unidos, Salud y Servicios Humanos (HHS), gobernado por el departamento a nivel de gabinete de los Estados Unidos, es muy liberal en la financiación y el mantenimiento de la investigación tecnológica en las ciencias médicas. Según los Centros de Servicios de Medicare y Medicaid, durante 2022-2031, se proyecta que el crecimiento promedio en NHE (5,4%) supere el crecimiento promedio del PIB (4,6%), lo que resultará en un aumento en la participación del gasto en salud en el PIB del 18,3%. recientemente hasta el 19,6% en 2031.

- Estados Unidos está presenciando un aumento de la población de edad avanzada y un aumento de las enfermedades crónicas debido a estilos de vida sedentarios y hábitos alimentarios poco saludables. Además, se espera que el creciente desarrollo de infraestructura médica con mayores instalaciones médicas impulse la demanda del mercado de detectores de rayos X médicos en los Estados Unidos.

- Por ejemplo, según las estadísticas de 2022 publicadas por la Asociación Estadounidense del Corazón, la tasa de prevalencia de insuficiencia cardíaca en Estados Unidos es de 6 millones, el 1,8% de la población total del año anterior. Además, según las estadísticas de 2022 publicadas por la Federación Internacional de Diabetes, se prevé que las personas con diabetes lleguen a 3.288,2 mil en 2030 y 3.468,5 mil en 2045.

- Empresas como Samsung Electronics, Cannon y Fujifilm Medical Systems USA están invirtiendo estratégicamente en la producción de nuevos sistemas de rayos X, que utilizan detectores de rayos X, y sistemas de rayos X móviles, que utilizan detectores de rayos X. Se prevé que la producción de estos sistemas aumentará el uso de detectores de rayos X.

- Por ejemplo, en noviembre de 2022, Canon Medical Components USA Inc., una subsidiaria de Canon Inc., anunció una nueva línea de productos en la conferencia de la Sociedad de Radiología de América del Norte (RSNA). Canon Medical Components USA, Inc. muestra varios productos innovadores, algunos de los cuales están disponibles por primera vez en los EE. UU. La serie CXDI-Elite de Canon Medical Components USA tiene alta sensibilidad, alta calidad de imagen, diseño ergonómico y ultraligero para uso prolongado. duración de la batería, facilidad de manejo y función AED4. Este factor convierte al CXDI-Elite en el detector de radiografía digital ideal para aplicaciones móviles o cualquier necesidad general de rayos X. Las funciones únicas, NR inteligente y la asistencia AEC5 incorporada amplían las posibilidades de la radiografía digital.

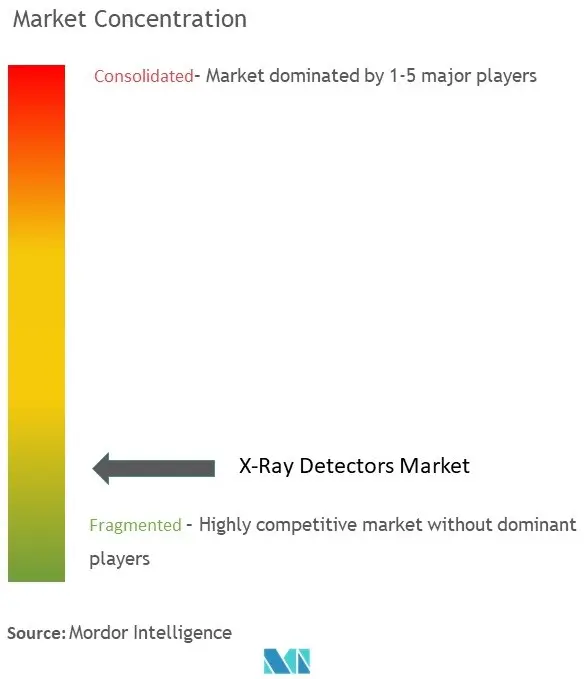

Descripción general de la industria de detectores de rayos X

El mercado de detectores de rayos X está muy fragmentado y los actores esenciales han formado colaboraciones estratégicas, acuerdos, expansiones, asociaciones, lanzamientos de nuevos productos, empresas conjuntas, adquisiciones y otros para aumentar su huella en este mercado. Los actores clave en el mercado son Varex Imaging Corporation, PerkinElmer Inc., Thales Group, Fujifilm Medical Systems, Agfa Healthcare, Konica Minolta Inc., Canon Inc., Teledyne DALSA Inc., Analogic Corporation, Comet Holding AG, Hamamatsu Photonics KK, Rayence Co. Ltd y muchos más.

En noviembre de 2022, Block Imaging anunció una asociación de X-RAY con Fujifilm Healthcare Solutions. Con la mayoría de los productos Fujifilm, los proveedores pueden experimentar tecnología avanzada de procesamiento de imágenes. Block Imaging ofrecerá una variedad de nuevos productos que abarcan tecnología innovadora, rentable y energéticamente eficiente. Los proveedores de atención médica pueden confiar en Block Imaging para ofrecer productos de rayos X, como el detector FDR ES, los detectores FDR D-EVO III y FDR D-EVO II, las suites Clinica X OTC y FDR Clinica X FS, y unidades móviles de radiografía digital como el FDR Go Plus y FDR AQRO. Ahora, asociado con Fujifilm Healthcare Solutions, Block puede esforzarse por llevar tecnología innovadora a los proveedores de atención médica en todo EE. UU.

En noviembre de 2022, Teledyne Dalsa adquirió las patentes y la cartera de propiedad intelectual de Sigmascreening BV sobre mamografías sensibles a la presión para detección. Se espera que la combinación única del detector y la compresión sensible a la presión desarrolle nuevas posibilidades para obtener información de diagnóstico inmediato y biomarcadores para mamografía. El grupo tiene la intención de ampliar la línea de productos de detectores de rayos X CMOS para mamografía con nuevos productos de subsistema para optimizar y mejorar la comodidad del paciente durante el examen mamográfico.

Líderes del mercado de detectores de rayos X

-

Varex Imaging Corporation

-

PerkinElmer Inc.

-

Fujifilm Medical Systems

-

Thales Group

-

Agfa Healthcare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de detectores de rayos X

- Noviembre de 2022 Varex Imaging Corporation muestra sus avances en tecnología de rayos X en la conferencia anual de la Sociedad Radiológica de América del Norte de 2022 en Chicago, EE. UU. Los expertos en conteo de fotones de Varex presentan la ciencia, los beneficios y cómo sus detectores de rayos X con conteo de fotones hacen visible lo invisible. Además, Varex también está demostrando cómo los departamentos de radiología pueden reducir la dependencia del escaso helio sin comprometer la productividad de la RM y la confianza en el diagnóstico mediante la adopción de operaciones de RM sostenibles. Varex también presenta su detector de panel plano AZURE que ofrece tecnología líder en la industria, diseñada por expertos para ofrecer un movimiento más suave y una integración más rápida con alta velocidad y bajo ruido para aplicaciones de imágenes en tiempo real.

- Noviembre de 2022 Konica Minolta Healthcare Americas, Inc., líder en tecnología de la información para el cuidado de la salud, imágenes de diagnóstico médico, anunció la introducción de nuevas soluciones DR (radiografía digital) que continuarán transformando el valor clínico de los rayos X. Konica Minolta Healthcare Americas, Inc. está ampliando esta actualización al nuevo sistema de rayos X aéreo KDR Flex. El dispositivo de rayos X KDR Flex Overhead es un sistema de radiografía inteligente de próxima generación que proporciona una variedad de innovaciones en el flujo de trabajo e incorpora DDR.

Segmentación de la industria de detectores de rayos X

La energía transportada por la radiación se convierte en formas que los detectores de rayos X pueden reconocer visual o electrónicamente. Los detectores de rayos X tienen una amplia gama de aplicaciones veterinarias, médicas, dentales, industriales y de seguridad. La digitalización llevó a los hospitales a convertir sus sistemas de rayos X analógicos en sistemas digitales. Los avances en los detectores de selenio amorfo (a-Se), que son útiles en mamografía, han hecho que el crecimiento de este mercado sea más significativo.

El mercado de detectores de rayos X está segmentado por tipo (detectores de panel plano (detectores de panel plano indirectos y detectores de panel plano directo), detectores de radiografía computarizada (CR), detectores de dispositivos de carga acoplada y otros tipos de detectores), por portabilidad ( detectores fijos y detectores portátiles), por aplicación (médica, dental, de seguridad, industrial y otras aplicaciones) y por geografía (América del Norte, Estados Unidos y Canadá). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores. Además, la perturbación de los factores que afectan la evolución del mercado en el futuro próximo se ha cubierto en el estudio sobre impulsores y limitaciones. Los tamaños de mercado y las predicciones se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Detectores de panel plano | Detectores indirectos de panel plano |

| Detectores directos de panel plano | |

| Detectores de radiografía computarizada (CR) | |

| Detectores de dispositivos con carga acoplada | |

| Otros tipos |

| Detectores fijos |

| Detectores portátiles |

| Médico |

| Dental |

| Seguridad |

| Industrial |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| El resto de Europa | |

| Asia Pacífico | Porcelana |

| Japón | |

| India | |

| Resto de Asia Pacífico | |

| América Latina | |

| Medio Oriente y África |

| Por tipo | Detectores de panel plano | Detectores indirectos de panel plano |

| Detectores directos de panel plano | ||

| Detectores de radiografía computarizada (CR) | ||

| Detectores de dispositivos con carga acoplada | ||

| Otros tipos | ||

| Por portabilidad | Detectores fijos | |

| Detectores portátiles | ||

| Por aplicación | Médico | |

| Dental | ||

| Seguridad | ||

| Industrial | ||

| Otras aplicaciones | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| El resto de Europa | ||

| Asia Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Resto de Asia Pacífico | ||

| América Latina | ||

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de detectores de rayos X

¿Cuál es el tamaño actual del mercado Detectores de rayos X?

Se proyecta que el mercado Detectores de rayos X registrará una tasa compuesta anual del 6,40% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Detectores de rayos X?

Varex Imaging Corporation, PerkinElmer Inc., Fujifilm Medical Systems, Thales Group, Agfa Healthcare son las principales empresas que operan en el mercado de detectores de rayos X.

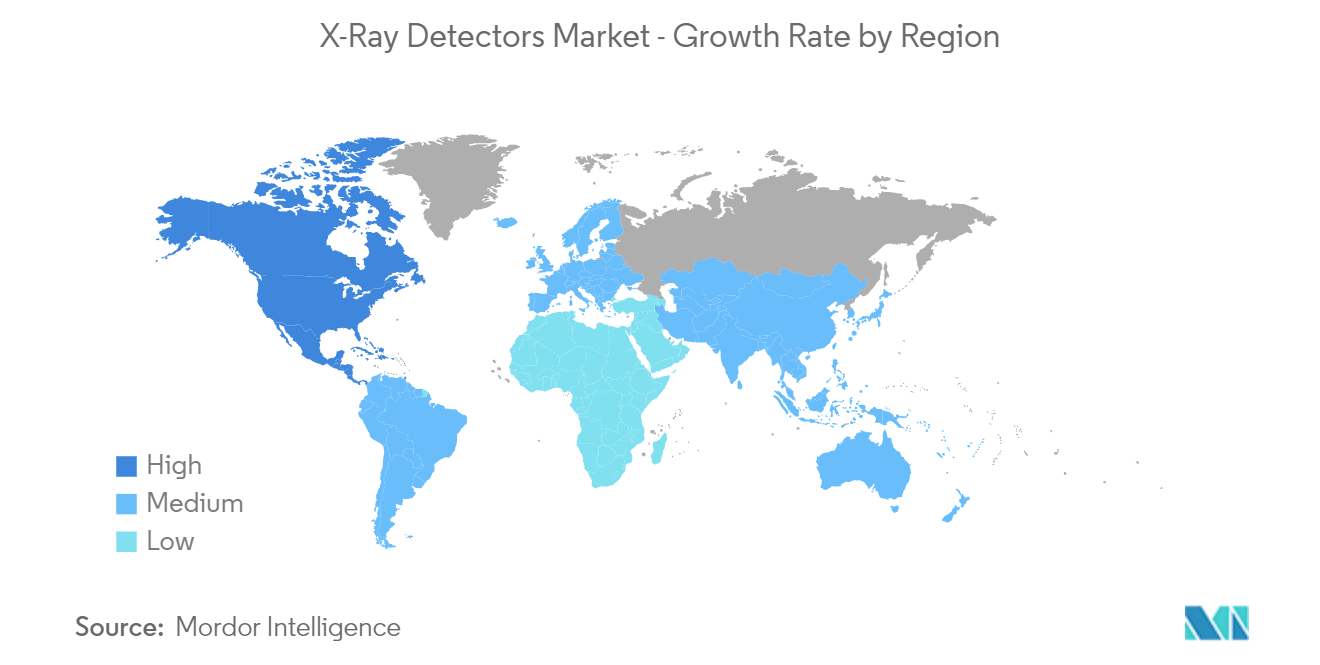

¿Cuál es la región de más rápido crecimiento en el mercado Detectores de rayos X?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Detectores de rayos X?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de detectores de rayos X.

¿Qué años cubre este mercado de Detectores de rayos X?

El informe cubre el tamaño histórico del mercado de Detectores de rayos X para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Detectores de rayos X para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de detectores de rayos X

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Detectores de rayos X en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Detectores de rayos X incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.