Tamaño y Participación del Mercado de Aceite Blanco

Análisis del Mercado de Aceite Blanco por Mordor Intelligence

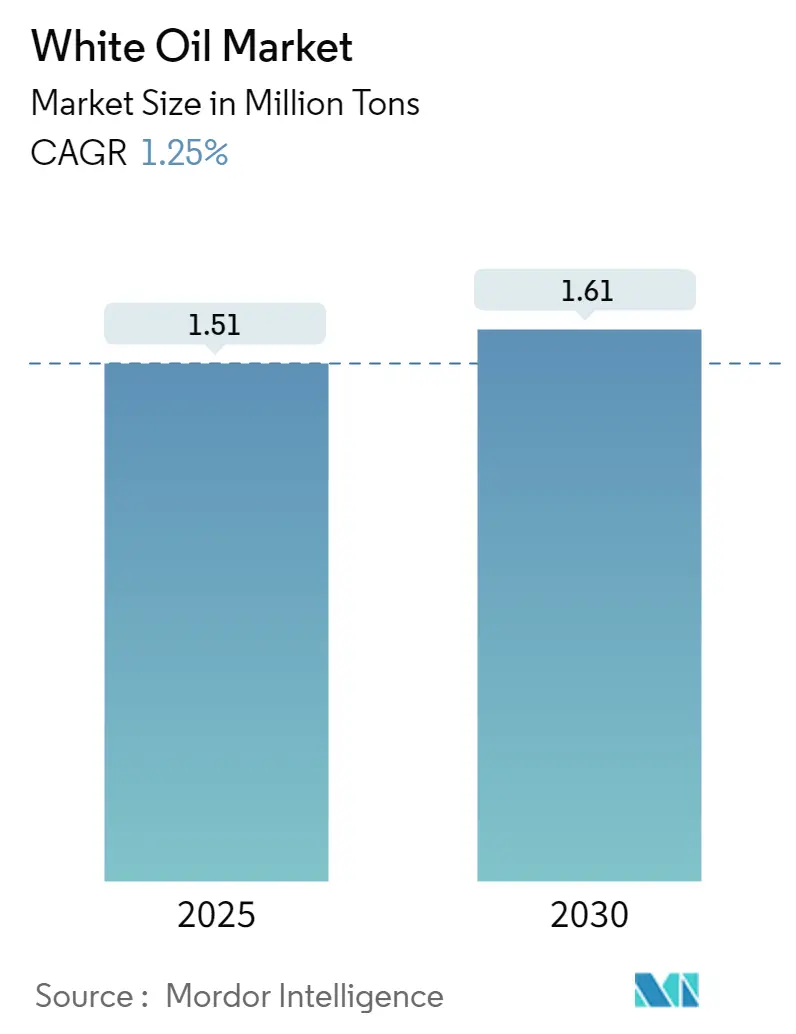

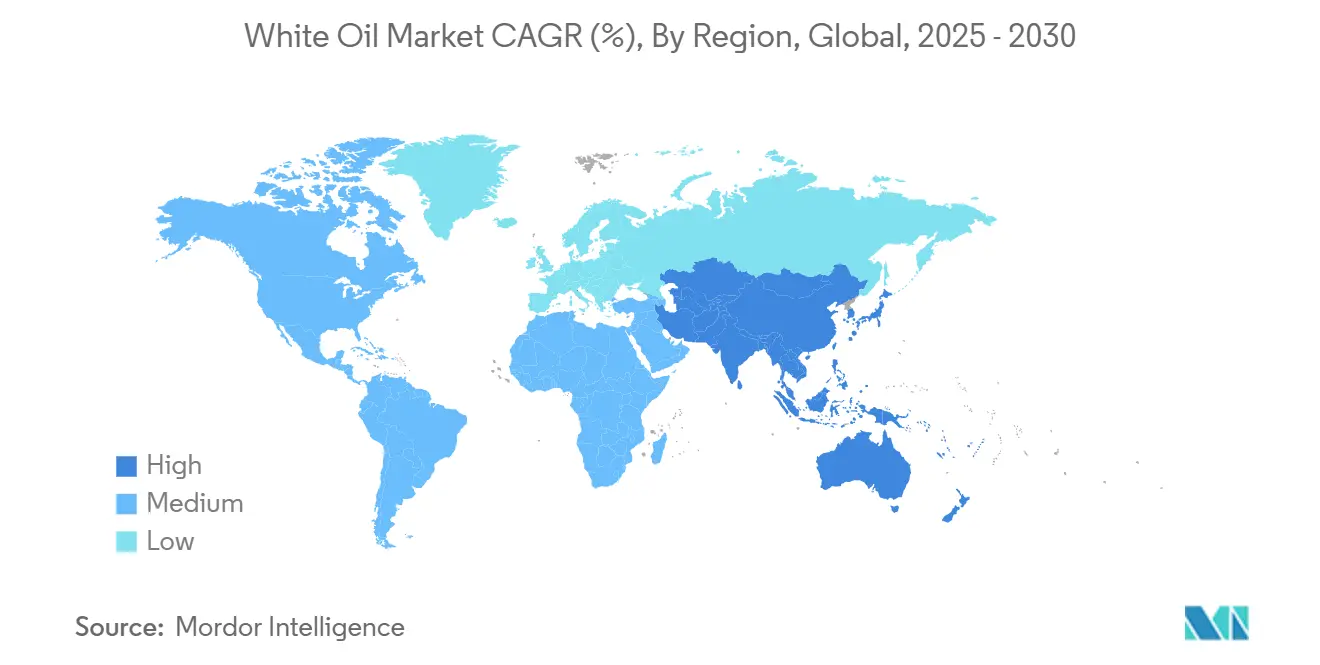

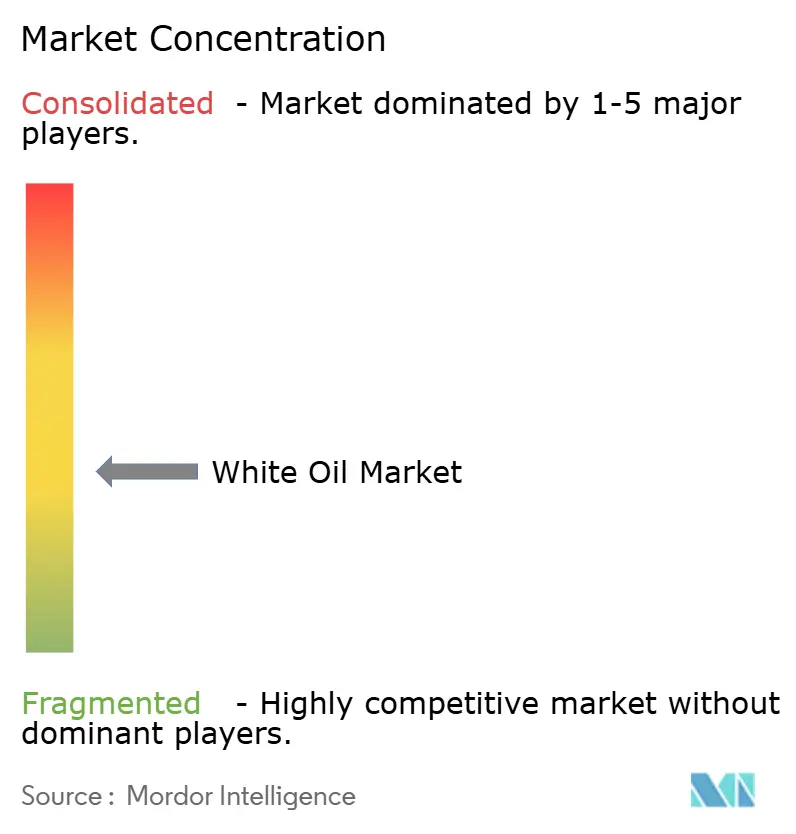

El mercado mundial de aceite blanco se situó en 1,51 millones de toneladas en 2025 y se proyecta que se expanda a 1,61 millones de toneladas para 2030, reflejando una TCAC del 1,25% durante 2025-2030. El crecimiento silencioso de ingresos oculta cambios acelerados en las demandas de pureza del producto, estrategias regionales de abastecimiento y mezcla de usos finales que están remodelando los márgenes de la industria. Asia Pacífico ancla el mercado de aceite blanco con un fuerte consumo en cuidado personal, productos farmacéuticos y procesamiento de plásticos, mientras que Europa establece los estándares mundiales de calidad a través de límites MOAH/MOSH que requieren grados de mayor pureza. El cuidado personal sigue siendo la aplicación más grande y el canal de crecimiento más rápido, impulsado por la preferencia de la región por bases ligeras y transparentes para el cuidado de la piel. Las materias primas del Grupo II dominan el suministro a pesar de la disponibilidad más limitada de gasóleo de vacío bajo en azufre después del IMO-2020, impulsando a las refinerías hacia mejoras en hidroprocesamiento e inversiones selectivas en vías GTL. La competencia se mantiene moderada en concentración, con ExxonMobil, Shell y Sinopec defendiendo nichos de alta pureza y empresas regionales tallando valor en grados técnicos, especialmente en India, China y el Golfo.

Conclusiones Clave del Informe

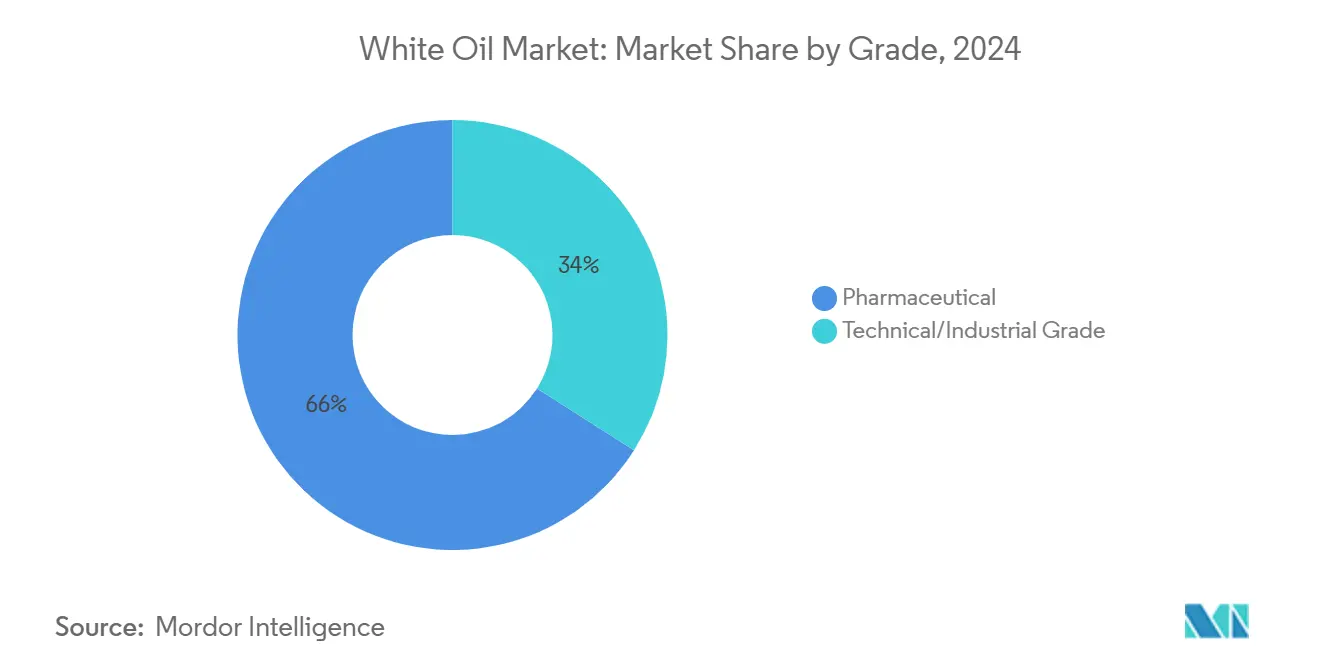

- Por grado, los productos farmacéuticos representaron un 66% de participación del tamaño del mercado de aceite blanco en 2024, y se está expandiendo a una TCAC del 1,29%.

- Por aceite base, el Grupo II mantuvo el 67% del tamaño del mercado de aceite blanco en 2024, aumentando a una TCAC del 1,69% hasta 2030.

- Por viscosidad, los aceites de baja viscosidad capturaron el 51% de la participación del mercado de aceite blanco en 2024 y están progresando a una TCAC del 1,35%.

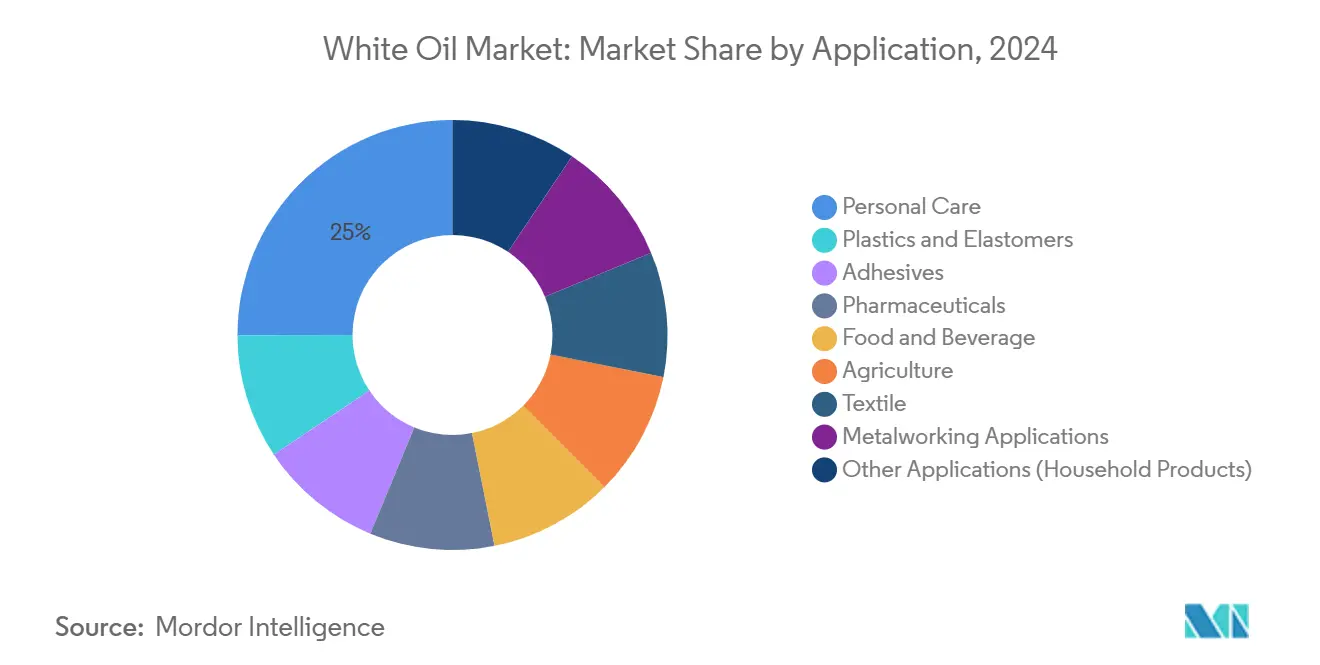

- Por aplicación, el cuidado personal lideró con el 25% de la participación del mercado de aceite blanco en 2024, avanzando a una TCAC del 2,08% hasta 2030.

- Por geografía, Asia Pacífico comandó el 63% del mercado de aceite blanco en 2024, avanzando a una TCAC del 1,29%.

Tendencias e Insights del Mercado Mundial de Aceite Blanco

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en líneas de llenado-acabado de biológicos de APAC que demandan aceites blancos grado USP | +0,5 | APAC, particularmente China, India y Corea del Sur | Mediano plazo |

| Límites MOAH/MOSH de Europa que aceleran el cambio a aceites blancos grado alimentario en empaques | +0,3 | UE, con efectos secundarios a mercados globales de exportación | Corto plazo |

| Auge de cosméticos ayurvédicos indios que alimenta el uso de aceites blancos ligero-parafínicos | +0,4 | India, con expansión al Sudeste Asiático | Mediano plazo |

| Expansión en Procesamiento de Polímeros y Plásticos | +0,2 | Global, con concentración en APAC | Largo plazo |

| Construcción de capacidad farmacéutica del CCG que impulsa importaciones de grados de alta pureza | +0,3 | Arabia Saudí y los EAU principalmente | Mediano plazo |

| Fuente: Mordor Intelligence | |||

Aumento en Líneas de Llenado-Acabado de Biológicos de APAC Impulsando Demanda de Grado USP

Los fabricantes de biológicos en China, Corea del Sur e India están escalando líneas estériles de llenado-acabado que requieren aceites blancos grado USP para lubricación de precisión de émbolos, tapones y transportadores integrados. Las instalaciones especifican contenidos aromáticos por debajo de los umbrales USP para eliminar extraíbles que podrían desencadenar agregación de proteínas. La reciente expansión de llenado-acabado de Curia Global ejemplifica la tendencia, con auditorías de lubricantes dedicadas integradas en paquetes de transferencia de tecnología.

Regulaciones MOAH/MOSH de Europa Remodelando Estándares de Empaque Alimentario

La Autoridad Europea de Seguridad Alimentaria confirmó el riesgo carcinogénico de fracciones MOAH que contienen tres o más anillos, empujando a los convertidores a adoptar aceites blancos grado alimentario con aromáticos ultra-bajos para recubrimientos, tintas y grasas. Los límites máximos MOAH de 0,5 mg/kg en empaque de aceite vegetal y 0,1 mg/kg en cartones de fórmula infantil se vuelven vinculantes a principios de 2026, exportando efectivamente las normas de pureza de la UE a las cadenas de suministro globales[1]European Food Safety Authority, "Update of the Risk Assessment of Mineral Oil Hydrocarbons (MOH) in Food," efsa.europa.eu.

Auge de Cosméticos Ayurvédicos Indios Alimentando Formulaciones Especializadas

Los aceites blancos ligero-parafínicos que transportan extractos herbales sin decoloración están ganando tracción mientras las marcas ayurvédicas escalan. La demanda aumenta por aceites de bajo olor alineados tanto con textos ayurvédicos tradicionales como con GMP cosméticos compatibles con ISO, posicionando a India como un centro de desarrollo que irradia estándares por el Sudeste Asiático.

Expansión en Procesamiento de Polímeros y Plásticos

Los elastómeros termoplásticos de alto flujo de fusión necesitan ayudas de procesamiento que reduzcan el calor de cizallamiento mientras mejoran el rendimiento de flexión. Los aceites blancos de grado técnico suministran beneficios de solvencia y compatibilidad, estimulando ganancias incrementales de volumen cada vez que se agrega capacidad en las líneas de calzado, electrodomésticos y componentes automotrices de Asia.

Análisis de Impacto de Restricciones

| Restricciones | (~) % Impacto en TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Directiva de Microplásticos de la UE que frena formulaciones cosméticas basadas en aceite mineral | -0,4 | UE, con efectos secundarios de marcas globales | Mediano plazo |

| Jugadores de alimentos infantiles de América del Norte que giran hacia ésteres de base biológica | -0,3 | América del Norte, con expansión a la UE | Mediano plazo |

| Límites de azufre IMO-2020 que aprietan el suministro de materia prima de alta calidad | -0,2 | Global, con énfasis en productores del Grupo II | Corto plazo |

| Fuente: Mordor Intelligence | |||

Directiva de Microplásticos de la UE Remodelando Formulaciones Cosméticas

El impulso de la Comisión para reducir la liberación de microplásticos en un 30% para 2030 acelera la reformulación alejándose de ingredientes de aceite mineral en el cuidado de la piel sin enjuague. Los criterios Nordic Swan y EU Ecolabel ya prohíben derivados minerales selectos, y los propietarios de marcas adoptan sustitutos derivados de plantas para asegurar el cumplimiento de ecoetiquetas, apretando la demanda de aceites blancos de grado cosmético[2]Nordic Ecolabelling, "Cosmetic Products - Nordic Swan Ecolabel," nordic-swan-ecolabel.org.

Fabricantes de Alimentos Infantiles de América del Norte Adoptando Alternativas de Base Biológica

El escrutinio del consumidor de las listas de ingredientes ha estimulado a las empresas de fórmula infantil a probar ésteres de ácidos grasos que actúan como plastificantes para empaques pero entregan funcionalidad antioxidante. El apoyo del USDA para la economía de base biológica a través de subsidios y créditos fiscales sustenta un despliegue comercial más amplio, templando las perspectivas para aceites blancos de contacto alimentario entre marcas premium.

Análisis de Segmentos

Por Grado: Corrientes Técnicas Soportan Escala, Grados Farmacéuticos Capturan Margen

El grado farmacéutico entregó el 66% del tamaño del mercado de aceite blanco en 2024. Los aceites de grado farmacéutico obtienen primas múltiples veces por encima de las variantes técnicas, pero crecen desde una base más pequeña. El cumplimiento con monografías USP, EP y JP y las pruebas de endotoxinas bacterianas elevan las barreras de entrada, concentrando el suministro entre pocas refinerías globales. La demanda rastrea la expansión en biológicos, geles oftálmicos y lubricantes de dispositivos médicos, apoyando una TCAC del 1,29% durante la ventana de pronóstico. La inversión estratégica en trenes de gas a líquidos da a jugadores como Shell una ventaja de diferenciación gracias a la alimentación virtualmente libre de azufre.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aceite Base: El Grupo II Sostiene Dominio en Medio de Escasez de Materia Prima

Los aceites del Grupo II comandaron el 67% del mercado de aceite blanco en 2024 y están programados para una TCAC del 1,69% hasta 2030. El hidroprocesamiento remueve heteroátomos, produciendo existencias incoloras e inodoras que satisfacen la mayoría de aplicaciones técnicas y farmacéuticas de nivel medio. La nueva capacidad en Shandong y Yeosu compensa algo del apriete de suministro nacido del desvío del IMO-2020 de crudos dulces hacia pools LSFO, pero las refinerías aún malabarean planes de ejecución para proteger corrientes de materia prima.

Los volúmenes del Grupo III permanecen más bajos pero se incrementan mientras compradores de la UE y EE.UU. aprietan umbrales aromáticos. El hidrocraqueo más pesado más isomerización produce aceites base bajo 6 ppm de aromáticos, adecuados para usos alimentarios y de cuidado infantil donde MOAH está estrictamente regulado. Los aceites nafténicos permanecen nicho, llenando roles de procesamiento a baja temperatura y acabado de hilado textil. La investigación de Concawe confirma que la severidad del refinado más que el origen del crudo gobierna principalmente el perfil toxicológico.

Por Viscosidad: Cortes Ligeros Retienen Preferencia

Los grados de baja viscosidad por debajo de 20 cSt a 40 °C representaron el 51% del mercado de aceite blanco en 2024 y están avanzando a una TCAC del 1,35%. Dispersan pigmentos rápidamente, se extienden finamente en la piel y se limpian fácilmente del equipo, factores clave para plantas de cuidado personal y farmacéuticas que buscan tiempos de cambio más cortos. La viscosimetría digital confirma que ligeros cambios de temperatura producen cambios pronunciados de flujo, haciendo esencial el control estricto durante el loteado.

Los aceites de viscosidad media entre 20 cSt y 60 cSt equilibran penetración con resistencia de película, anclando el uso en composición de polímeros y acabado textil. Los grados de alta viscosidad, menos del 10% del volumen, entregan pegajosidad y longevidad donde las cadenas de procesamiento o contactos lubricados funcionan calientes y pesados, como el trefilado. Cada clase de viscosidad ve un apriete incremental de los límites de color y pureza mientras las auditorías posteriores se vuelven rigurosas.

Por Aplicación: El Cuidado Personal Lidera Crecimiento y Volumen

El cuidado personal representó el 25% de la participación del mercado de aceite blanco en 2024 y está en curso para una TCAC del 2,08% hasta 2030, la más fuerte entre todos los usos. El segmento se beneficia de la preferencia del consumidor por bases transparentes e hipoalergénicas que dispersan activos uniformemente y dejan residuo mínimo. La creciente popularidad de formatos gel-crema en Asia Pacífico mantiene la demanda inclinada hacia grados de baja viscosidad. Los proveedores de ingredientes enfatizan el perfil no-comedogénico de los aceites blancos y la estabilidad de oxidación cuando se emparejan con retinoides y ceramidas.

Arabia Saudí y los EAU importan lotes de alta pureza para alimentar nuevas líneas de llenado-acabado bajo programas Visión 2030. La presencia en expedientes de medicamentos regulados asegura volumen estable e inflexible en precio que soporta márgenes a través de ciclos. Consecuentemente, el tamaño del mercado de aceite blanco atribuido a aplicaciones farmacéuticas se mantiene resistente contra cambios en gastos discrecionales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia Pacífico posee el 63% del mercado de aceite blanco en 2024, con China, India y Corea del Sur combinando fuerte demanda de cuidado personal, llenado-acabado farmacéutico y procesamiento de polímeros. Los proveedores regionales escalan el rendimiento de hidrotratadores, pero las especificaciones de calidad crecientes mantienen las importaciones premium atractivas para plantas de medicamentos y nutrición infantil. El estímulo gubernamental para manufactura avanzada, más la expansión demográfica, sostiene una TCAC del 1,29% para la región.

Europa sigue a distancia pero ejerce influencia regulatoria desproporcionada. La implementación de límites MOAH remodela las definiciones de grado globalmente, impulsando a convertidores multinacionales a estandarizar en pureza europea incluso para fábricas en América Latina y África. La región también consume participaciones más altas de aceites farmacéuticos y de cuidado personal tópico, apoyado por poblaciones envejecientes e innovación en derma-cosméticos.

América del Norte mantiene una porción estable, girando hacia opciones premium y sostenibles. Los productores de fórmula infantil prueban plastificantes éster-basados en cultivos biológicos, recortando el contenido de aceite mineral en empaques. Sin embargo, las referencias estrictas de la FDA a monografías USP y EP mantienen inquebrantable la demanda de grado farmacéutico. Las refinerías con base en Estados Unidos se benefician de la alimentación derivada de esquisto pero enfrentan costos crecientes para desulfurizar corrientes residuales.

Panorama Competitivo

El mercado de aceite blanco presenta fragmentación moderada. Los grandes globales ExxonMobil, Shell plc y China Petrochemical Corporation mantienen cadenas integradas de refinación y distribución que aseguran materias primas constantes e impulsan la innovación en productos de bajo contenido aromático. Los movimientos estratégicos se centran en integración hacia atrás, extensiones de línea impulsadas por pureza y centros regionales de mezcla.

Líderes de la Industria del Aceite Blanco

-

Exxon Mobil Corporation

-

China Petrochemical Corporation

-

Shell plc

-

HF Sinclair Corporation

-

Calumet, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Brenntag SE y Exxon Mobil Corporation firmaron un acuerdo de distribución para aceites blancos para expandirse a regiones como DACH, CEE y los Países Bálticos para incluir Iberia, los Países Bajos e Israel.

- Diciembre 2024: APAR Industries firmó un MoU con Saudi Aramco Base Oil Company, llamada Luberef, para estudiar una planta de aceite de transformador y aceite blanco en el complejo LubeHub en Yanbu.

Alcance del Informe del Mercado Mundial de Aceite Blanco

Los aceites blancos son aceites base parafínicos o nafténicos altamente refinados con contenido aromático mínimo. Estos aceites son incoloros, insípidos, inodoros e hidrofóbicos y no cambian su color con el tiempo. También son conocidos como aceites minerales ligeros, parafina líquida ligera y aceites de parafina ligera en diferentes partes del mundo. Los aceites blancos fueron preparados como subproductos de la producción de sulfonatos, formados cuando aceites base parafínicos o nafténicos fueron tratados con ácido sulfúrico.

El mercado de aceite blanco está segmentado por grado, aceite base, viscosidad, aplicación y geografía. Por grado, el mercado está segmentado en grado técnico/industrial y grado farmacéutico. Por aceite base, el mercado está segmentado en grupo I, grupo II, grupo III y nafténico. Por viscosidad, el mercado está segmentado en bajo, medio y alto. Por aplicación, el mercado está segmentado en plásticos y elastómeros, adhesivos, cuidado personal, agricultura, textil, alimentos y bebidas, farmacéutico, aplicaciones de mecanizado y otras aplicaciones (Productos del Hogar). El informe también cubre el tamaño del mercado y pronósticos para el mercado de aceite blanco en 8 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se realizan sobre la base de volumen (toneladas).

| Grado Técnico/Industrial |

| Farmacéutico |

| Grupo I |

| Grupo II |

| Grupo III |

| Nafténico |

| Bajo |

| Medio |

| Alto |

| Plásticos y Elastómeros |

| Adhesivos |

| Cuidado Personal |

| Productos Farmacéuticos |

| Alimentos y Bebidas |

| Agricultura |

| Textil |

| Aplicaciones de Mecanizado |

| Otras Aplicaciones (Productos del Hogar) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| Países Nórdicos | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudí |

| Resto de África | |

| Resto de Medio Oriente y África |

| Por Grado | Grado Técnico/Industrial | |

| Farmacéutico | ||

| Por Aceite Base | Grupo I | |

| Grupo II | ||

| Grupo III | ||

| Nafténico | ||

| Por Viscosidad | Bajo | |

| Medio | ||

| Alto | ||

| Por Aplicación | Plásticos y Elastómeros | |

| Adhesivos | ||

| Cuidado Personal | ||

| Productos Farmacéuticos | ||

| Alimentos y Bebidas | ||

| Agricultura | ||

| Textil | ||

| Aplicaciones de Mecanizado | ||

| Otras Aplicaciones (Productos del Hogar) | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| Países Nórdicos | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudí | |

| Resto de África | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de aceite blanco?

El tamaño del mercado de aceite blanco es de 1,51 millones de toneladas en 2025 y se pronostica que alcance 1,61 millones de toneladas para 2030.

¿Qué segmento de aplicación lidera en el mercado de aceite blanco?

El cuidado personal lidera con un 25% de participación y también es el segmento de crecimiento más rápido con una TCAC del 2,08% hasta 2030.

¿Por qué los aceites base del Grupo II son dominantes en la producción de aceite blanco?

Las materias primas del Grupo II logran el equilibrio óptimo de pureza, rendimiento y costo, dándoles un 67% de participación del suministro en 2024 y sustentando una TCAC del 1,69%.

¿Cómo influyen las reglas MOAH/MOSH de la UE en el mercado mundial de aceite blanco?

Los próximos límites MOAH fuerzan a empresas de empaques y alimentos en todo el mundo a adoptar aceites blancos de mayor pureza que cumplan con los umbrales de la UE, elevando efectivamente los estándares de calidad entre regiones.

Última actualización de la página el: