Análisis del mercado de diagnóstico molecular veterinario

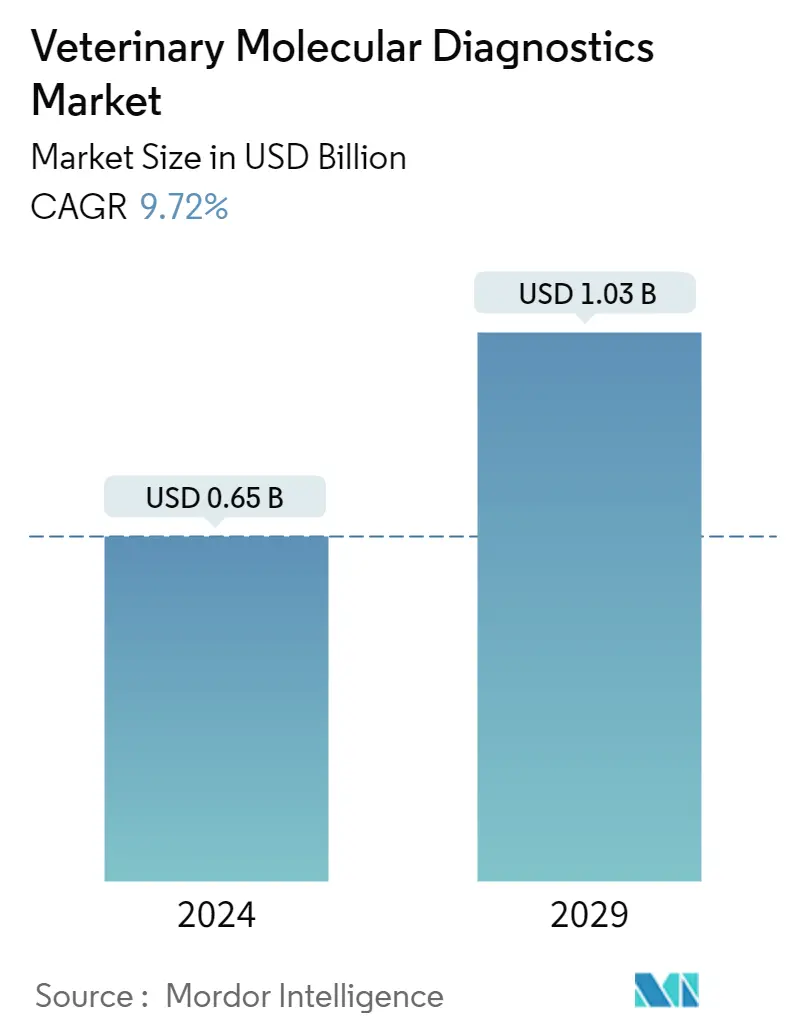

El tamaño del mercado de diagnóstico molecular veterinario se estima en USD 650 millones en 2024 y se espera que alcance los USD 1,03 mil millones en 2029, creciendo a una tasa compuesta anual del 9,72% durante el período previsto (2024-2029).

El brote de COVID-19 tuvo un impacto significativo en el mercado de diagnóstico molecular veterinario porque los servicios de atención médica se redujeron significativamente debido a las medidas de distanciamiento social adoptadas por los gobiernos. La Oficina de las Naciones Unidas para la Coordinación de Asuntos Humanitarios, en su artículo publicado en la Organización de las Naciones Unidas para la Alimentación y la Agricultura en julio de 2021, indicó que la pandemia tuvo impactos directos por las restricciones de movimiento y el temor a la propagación del virus. infección, y los impactos indirectos que resultaron de la desviación de recursos de las actividades de vigilancia de la salud animal a actividades relacionadas con el COVID-19. En otro artículo presentado en la revista Frontiers in Veterinary Science en febrero de 2021, las prácticas estándar, como los chequeos y cirugías de animales de rutina, se interrumpieron, y las clínicas y hospitales veterinarios tuvieron que modificar rápidamente los protocolos estándar para atender de manera segura a sus clientes y pacientes.. Así, la pandemia de COVID-19 tuvo un impacto pronunciado en el crecimiento del mercado estudiado. Sin embargo, el sector se ha ido recuperando desde que se levantaron las restricciones. El aumento de las visitas veterinarias y la reapertura de las clínicas veterinarias han liderado la recuperación del mercado durante los últimos dos años.

El diagnóstico molecular veterinario está impulsado principalmente por la creciente población de animales de compañía en todo el mundo, el aumento de los gastos en salud animal y los avances en el diagnóstico molecular veterinario. Según los datos sobre la población de mascotas publicados en marzo de 2021 por la Asociación de Fabricantes de Alimentos para Mascotas, más del 59% de los hogares en el Reino Unido tenían mascotas, con más de 32,6 millones de mascotas en 2021. La tendencia a tratar a las mascotas como miembros de la familia está creciendo, lo que aumenta la demanda de mejores aplicaciones sanitarias y veterinarias.

Además, se espera que la creciente prevalencia de enfermedades animales impulse el crecimiento del mercado durante el período previsto. Según un estudio publicado por la Universidad de Calgary en junio de 2021, realizado para investigar las infecciones por Echinococcus multilocularis en perros domésticos para inferir su potencial papel en la transmisión zoonótica, afirmó que Echinococcus multilocularis, un helminto parásito del hemisferio norte (Alberta, Canadá ), normalmente circula a través de huéspedes definitivos e intermediarios. Pero en las zonas urbanas, los perros domésticos también pueden convertirse en huéspedes de este parásito, lo que podría convertirse en un importante factor de riesgo para los humanos debido a su proximidad. Un artículo del gobierno de Canadá sobre enfermedades notificables en animales terrestres, actualizado en febrero de 2021, enumeraba una serie de enfermedades que afectan a los animales, incluidos los animales de compañía de la región. La gran lista de enfermedades incluye anemia infecciosa equina, piroplasmosis equina, enfermedad de Newcastle, enfermedad de Pullorum y estomatitis vesicular, entre otras. El aumento de la aparición de enfermedades entre los animales de compañía en la región y la necesidad de diagnósticos asociados brindarán lucrativas oportunidades de crecimiento para el mercado de diagnóstico molecular veterinario.

Según las estimaciones de la Asociación Estadounidense de Productos para Mascotas publicadas en abril de 2022, el gasto total de la industria de mascotas en Estados Unidos alcanzó los 123,6 mil millones de dólares en 2021, frente a los 103,6 mil millones de dólares en 2020. Se espera que el aumento del gasto en salud animal impulse el crecimiento del mercado de diagnóstico molecular veterinario, ya que se espera que una parte importante de los dueños de mascotas utilicen modalidades de diagnóstico avanzadas para diversas enfermedades en los animales.

Se espera que diversas actividades de los actores clave del mercado, como fusiones, adquisiciones y asociaciones, impulsen el crecimiento del mercado. Por ejemplo, en abril de 2022, Carolina Liquid Chemistries Corporation de Greensboro firmó un acuerdo semiexclusivo para distribuir un analizador portátil para el mercado estadounidense. La empresa distribuirá el analizador químico automatizado veterinario SeamatySMT-120 VP, un analizador químico, inmunoensayo de electrolitos y coagulación compacto y totalmente automático para diagnóstico de salud animal.

Sin embargo, se espera que la falta de personal calificado y el alto costo de las pruebas de diagnóstico desaceleren el crecimiento del mercado durante el período previsto.

Tendencias del mercado de diagnóstico molecular veterinario

Se espera que el segmento de instrumentos registre un sólido crecimiento

Los instrumentos de diagnóstico molecular veterinario incluyen analizadores de electrolitos, analizadores de electrolitos en sangre, analizadores de gases, analizadores químicos automatizados, analizadores químicos semiautomáticos, analizadores de hematología, analizadores de coagulación e inmunoanalizadores, como inmunoensayos ligados a enzimas o ensayos inmunológicos basados en partículas coloidales, para Detectar la presencia de antígenos causantes de enfermedades. Se espera que la creciente prevalencia de diversas enfermedades entre los animales y la creciente importancia de los animales impulsen el crecimiento del segmento durante el período previsto.

Se espera que la creciente prevalencia de enfermedades animales impulse el crecimiento del segmento. Según un artículo publicado por Emerging Pathogen Institutes en noviembre de 2021, las enfermedades respiratorias bovinas representan el 75% de las enfermedades en los corrales de engorde y las pérdidas económicas para los productores de ganado superan los mil millones de dólares anuales. Los costos estimados por la conjuntivitis son de 150 millones de dólares al año, y las pérdidas para los productores de lácteos debido a la pietín oscilan entre 120 y 350 dólares por animal. Se espera que estas crecientes pérdidas y trastornos genéticos entre los animales impulsen la demanda de diagnóstico molecular veterinario, contribuyendo así al crecimiento del segmento.

Se espera que los lanzamientos de productos por parte de actores clave del mercado respalden el crecimiento del mercado durante el período de pronóstico. Por ejemplo, en abril de 2022, Carolina Liquid Chemistries corp de Greensboro firmó un acuerdo semiexclusivo para distribuir un analizador portátil para el mercado veterinario de EE. UU. La empresa distribuirá el analizador químico automatizado veterinario SeamatySMT-120 VP, un analizador químico, inmunoensayo de electrolitos y coagulación compacto y totalmente automático para diagnóstico de salud animal. En septiembre de 2021, Micro Vet diagnostics lanzó Micro-chem II, un analizador de química, electrolitos, inmunoensayo y coagulación para la salud animal completamente nuevo, que produce resultados de referencia precisos y con calidad de laboratorio.

Por lo tanto, debido a los factores antes mencionados, se espera que el segmento estudiado experimente un crecimiento significativo durante el período de pronóstico.

Se espera que América del Norte conserve una participación importante en el mercado

Se proyecta que el mercado norteamericano de diagnóstico molecular veterinario tendrá la mayor participación durante el período de pronóstico. Esto se debe principalmente a la creciente tendencia a tener mascotas y a la creciente demanda de proteínas de origen animal en la región.

Se espera que Estados Unidos conserve su importante participación de mercado debido a la creciente adopción de mascotas y al aumento del gasto per cápita en atención sanitaria animal. El aumento de la prevalencia de enfermedades y lesiones de los animales también es un factor importante que impulsa el crecimiento del mercado. Según la Encuesta Nacional de Propietarios de Mascotas 2021-2022 realizada por la Asociación Estadounidense de Productos para Mascotas (APPA), alrededor del 70% de los hogares estadounidenses tenían una mascota en 2021, lo que equivale a 90,5 millones de hogares, incluidos 45,3 millones de gatos y 69 millones de perros. La misma fuente también informa que el gasto anual en una visita de rutina para perros asciende a USD 242 y USD 178 para gatos en el país. Se espera que el creciente número de adopción de mascotas se sume al crecimiento del mercado estudiado durante el período previsto.

El creciente número de lanzamientos de productos en América del Norte que se centran en el diagnóstico molecular para animales impulsa el crecimiento del mercado. Por ejemplo, en enero de 2022, IDEXX Laboratories, Inc. amplió el menú de pruebas y servicios de su laboratorio de referencia que permitirá a los veterinarios afrontar mejor los desafíos del diagnóstico y tratamiento del cáncer. La expansión incluye una prueba de biopsia líquida que utiliza tecnología de secuenciación de ADN de próxima generación para diagnosticar cánceres caninos. Se espera que estas actividades contribuyan al crecimiento del mercado estudiado durante el período previsto.

Por lo tanto, debido a la creciente prevalencia de la adopción de mascotas en la región y al aumento de los lanzamientos de productos de diagnóstico innovadores, se espera que el mercado de diagnóstico molecular veterinario en América del Norte crezca significativamente durante el período previsto.

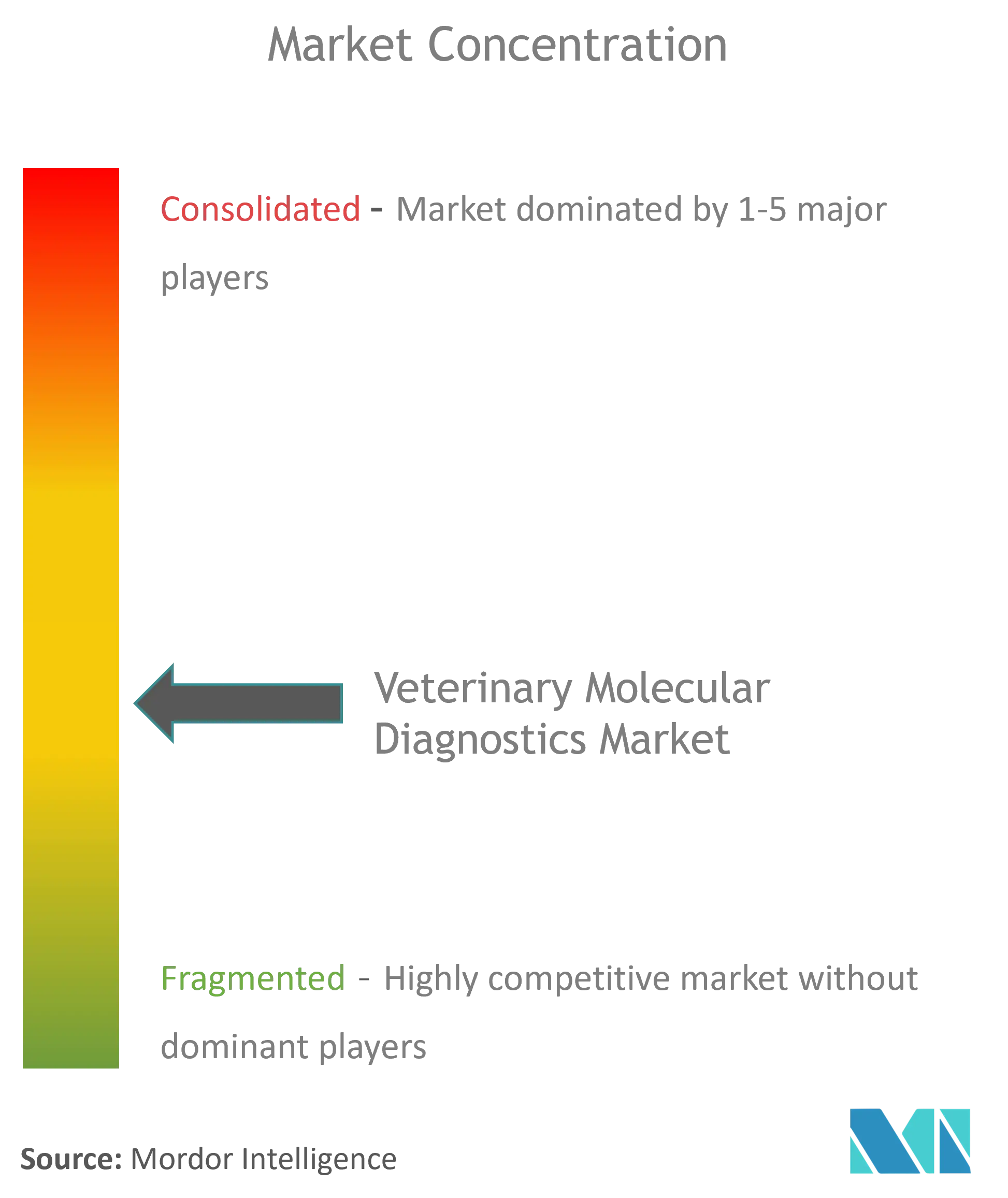

Descripción general de la industria del diagnóstico molecular veterinario

El mercado del diagnóstico molecular veterinario está moderadamente fragmentado y competitivo. Los actores del mercado de diagnóstico molecular veterinario se centran en la I+D y en el lanzamiento de nuevos productos para ampliar su cuota de mercado. Los actores clave del mercado incluyen Biomerieux SA, Ingenetix GmbH, Idexx Laboratories Inc., Neogen Corporation y Thermo Fischer Scientific Inc., entre otros.

Líderes del mercado de diagnóstico molecular veterinario

-

Ingenetix GmbH

-

Idexx Laboratories Inc.

-

Thermo Fischer Scientific Inc.

-

Biomerieux SA

-

QIAGEN N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de diagnóstico molecular veterinario

- En junio de 2022, R-Biopharm AG adquirió AusDiagnostics. Con esta adquisición, R-Biopharm amplió su cartera de productos con diagnósticos múltiples de biología molecular, reactivos de extracción y equipos de automatización de laboratorio para animales y humanos.

- En mayo de 2022, MSD Animal Health anunció el lanzamiento de la plataforma DNA TRACEBACK Fisheries, una nueva herramienta analítica basada en ADN que ayuda a los gobiernos y agencias pesqueras a identificar el rendimiento sostenible de las poblaciones de peces silvestres para que puedan identificar con precisión la captura total permitida para pescadores en regiones específicas.

Segmentación de la industria del diagnóstico molecular veterinario

Según el alcance del informe, el diagnóstico molecular veterinario se refiere a las técnicas de diagnóstico molecular que se emplean para analizar muestras de animales (de compañía, domésticos, etc.). El diagnóstico molecular veterinario se centra principalmente en la detección, identificación y genotipado de patógenos. El mercado de diagnóstico molecular veterinario está segmentado por productos (instrumentos, kits y reactivos, software y servicios), aplicaciones (enfermedades infecciosas, genética y otras aplicaciones), tecnología (PCR, microarrays y secuenciación de ADN) y geografía (América del Norte). , Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe también cubre los tamaños estimados del mercado y las tendencias de 17 países en las principales regiones. El informe ofrece todos los valores en millones de dólares para los segmentos anteriores.

| Por producto | Instrumentos | ||

| Kit y reactivos | |||

| Software y servicios | |||

| Por aplicación | Enfermedades infecciosas | ||

| Genética | |||

| Otras aplicaciones | |||

| Por tecnología | PCR | ||

| Microarrays | |||

| Secuencia ADN | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado de diagnóstico molecular veterinario

¿Qué tamaño tiene el mercado de Diagnóstico molecular veterinario?

Se espera que el tamaño del mercado de diagnóstico molecular veterinario alcance los 650 millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,72% hasta alcanzar los 1,03 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Diagnóstico molecular veterinario?

En 2024, se espera que el tamaño del mercado de diagnóstico molecular veterinario alcance los 650 millones de dólares.

¿Quiénes son los actores clave en el mercado Diagnóstico molecular veterinario?

Ingenetix GmbH, Idexx Laboratories Inc., Thermo Fischer Scientific Inc., Biomerieux SA, QIAGEN N.V. son las principales empresas que operan en el mercado de diagnóstico molecular veterinario.

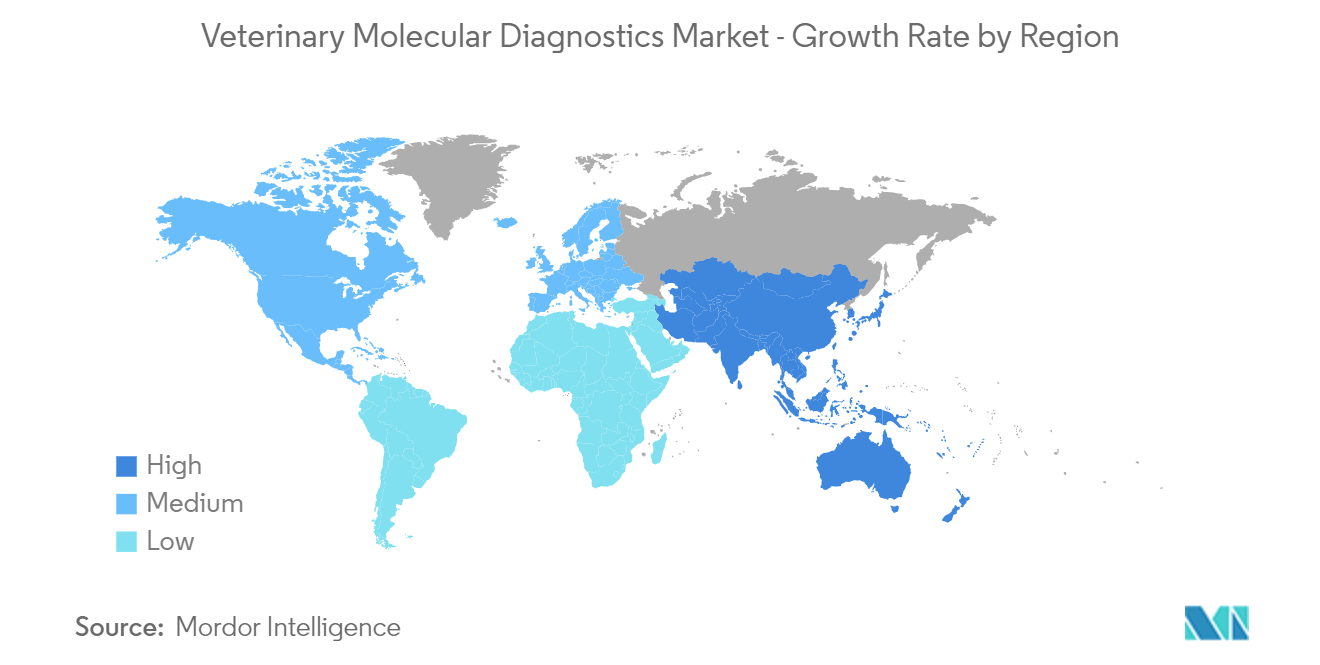

¿Cuál es la región de más rápido crecimiento en el mercado Diagnóstico molecular veterinario?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Diagnóstico molecular veterinario?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de diagnóstico molecular veterinario.

¿Qué años cubre este mercado de Diagnóstico molecular veterinario y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de diagnóstico molecular veterinario se estimó en 591,93 millones de dólares. El informe cubre el tamaño histórico del mercado de Diagnóstico molecular veterinario durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Diagnóstico molecular veterinario para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Animal Health Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria de diagnóstico molecular veterinario

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Diagnóstico molecular veterinario en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Diagnóstico molecular veterinario incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.