Análisis del mercado de diagnóstico veterinario

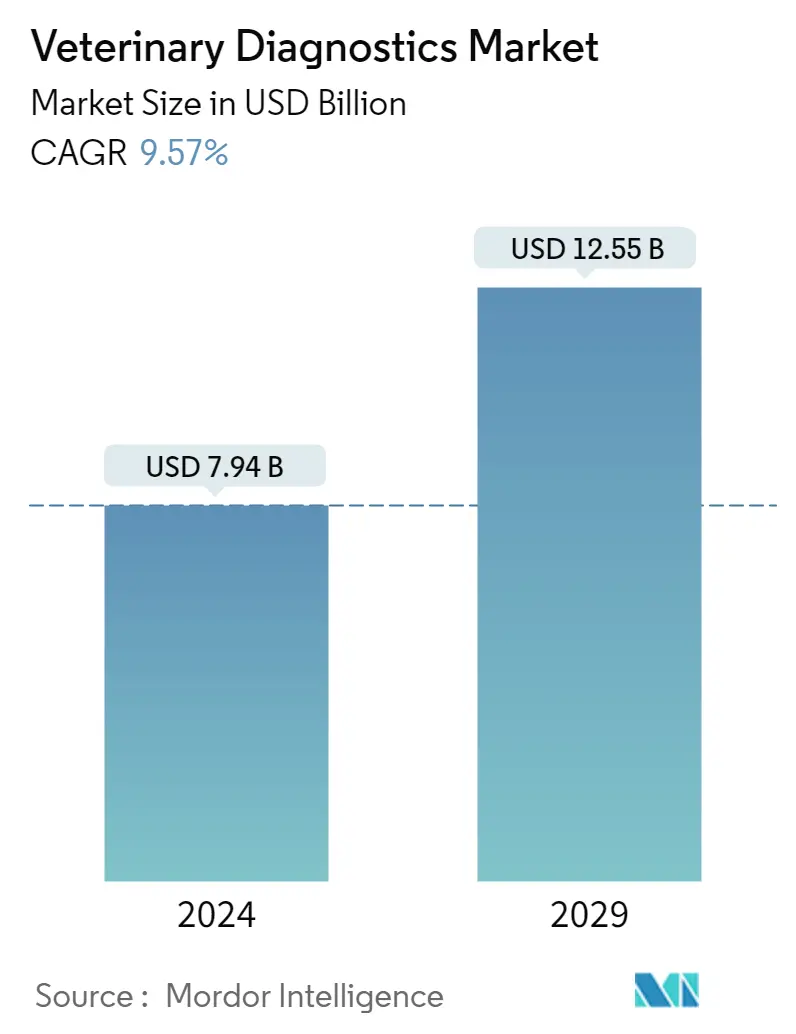

El tamaño del mercado de diagnóstico veterinario se estima en 7,94 mil millones de dólares en 2024 y se espera que alcance los 12,55 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,57% durante el período previsto (2024-2029).

El brote de COVID-19 ha tenido un impacto sustancial en el mercado de diagnóstico veterinario porque las regulaciones gubernamentales llevaron a la suspensión de varios servicios de atención médica, incluidos los servicios de diagnóstico veterinario. Por ejemplo, un artículo publicado por JAAWS en febrero de 2022 informó que COVID-19 provocó el cierre del 70% de las clínicas veterinarias en Canadá y EE. UU. en 2020. Así, inicialmente, el crecimiento del mercado estudiado se vio obstaculizado debido a la suspensión de los servicios de diagnóstico veterinario para minimizar la infección por COVID-19. Sin embargo, en el escenario actual, se prevé que la disminución de los casos de COVID-19 que condujo a la reanudación de los servicios de diagnóstico veterinario y un aumento significativo en la adopción de mascotas reportada después del cierre conducirá a un crecimiento estable del mercado estudiado durante el período previsto.

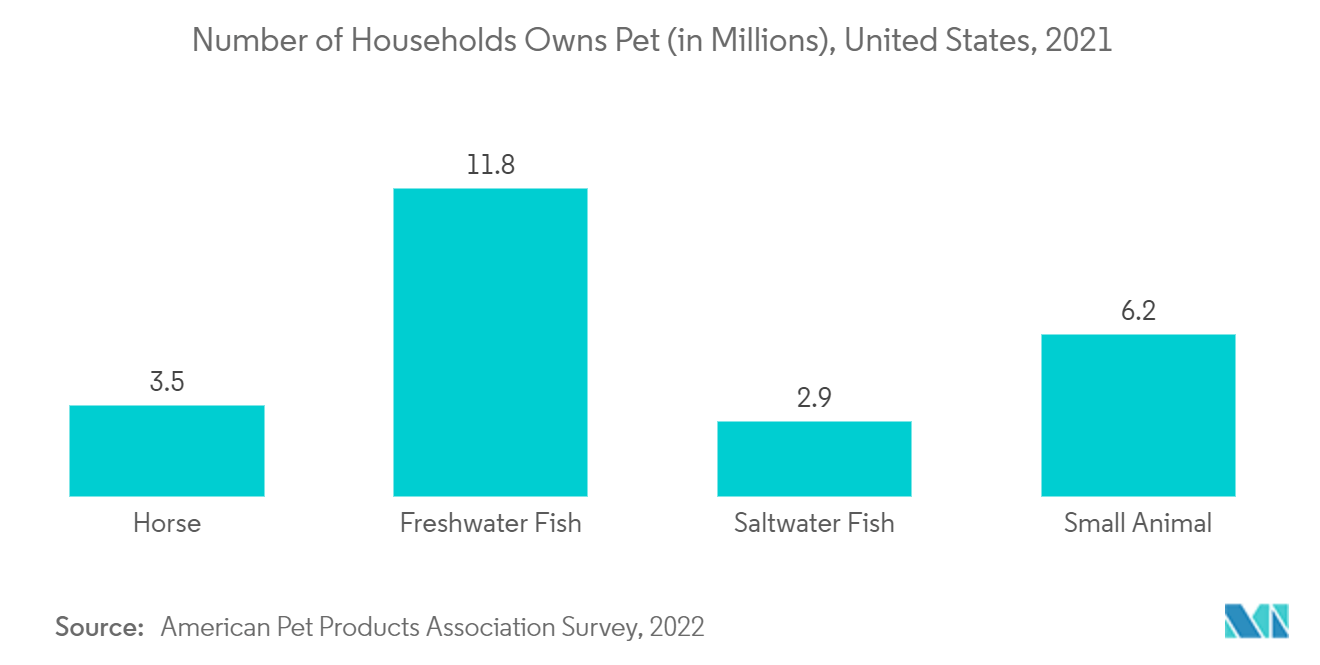

Los factores que impulsan el crecimiento del mercado estudiado son el aumento de la adopción de mascotas y el gasto en atención sanitaria de los animales, la creciente incidencia de enfermedades zoonóticas y el creciente número de veterinarios e ingresos disponibles en las regiones en desarrollo. Por ejemplo, en mayo de 2022, el informe del Censo Agrícola de Canadá de 2021 indicó que las granjas en Canadá informaron un aumento del 3,4% en el número de cerdos con respecto al año anterior (2020). En 2021, había 14,6 millones de cerdos en Canadá. De igual forma, la Encuesta Nacional de Propietarios de Mascotas 2021-2022, realizada por la APPA, informó que el gasto anual en visitas de rutina para perros representa USD 242 frente a USD 178 para gatos en Estados Unidos. Como resultado, la mayor adopción de mascotas y ganado, junto con el aumento del gasto en atención sanitaria animal, están impulsando el crecimiento del mercado estudiado.

El número de casos de enfermedades zoonóticas en animales ha aumentado significativamente en los últimos años. Con el aumento del número de casos, la necesidad de tratar los trastornos también ha aumentado considerablemente, lo que se espera que impulse el crecimiento del mercado de diagnóstico veterinario. Por ejemplo, un artículo publicado por la OMS en julio de 2022 informó que África se enfrenta a un riesgo creciente de brotes causados por patógenos zoonóticos, como el virus de la viruela del simio, que se originó en animales y luego cambió de especie e infectó a los humanos. Ha habido un aumento del 63% en el número de brotes zoonóticos en la región en la década. La misma fuente también informó que desde el 1 de enero de 2022 hasta el 8 de julio de 2022 se han acumulado 2.087 casos de viruela simica, de los cuales solo 203 fueron confirmados. Así, el aumento de las enfermedades zoonóticas en animales está aumentando la demanda de diagnóstico veterinario, impulsando así el crecimiento del mercado estudiado.

Además, la expansión de los actores del mercado también está impulsando el crecimiento del mercado. Por ejemplo, en noviembre de 2021, Aviagen India amplió su laboratorio de diagnóstico veterinario en Tamil Nadu. El laboratorio monitorea periódicamente la salud de los reproductores de Aviagen. Por lo tanto, dicha expansión aumenta las instalaciones disponibles para el diagnóstico veterinario y contribuye al crecimiento del mercado.

Por lo tanto, debido al aumento de la adopción de mascotas y el gasto en atención sanitaria de los animales, la creciente incidencia de enfermedades zoonóticas está impulsando el crecimiento del mercado. Sin embargo, el alto costo de los dispositivos de imágenes y cuidado de mascotas y la falta de veterinarios están impidiendo el crecimiento del mercado de diagnóstico veterinario.

Tendencias del mercado de diagnóstico veterinario

Se estima que el segmento de diagnóstico molecular será testigo de un crecimiento significativo durante el período de pronóstico.

Se espera que el segmento de diagnóstico molecular experimente un crecimiento significativo durante el período previsto debido a la creciente preferencia de los propietarios de ganado y mascotas por resultados de pruebas rápidos y su rentabilidad. Se prevé que la expansión segmentaria se verá impulsada por el creciente número de pruebas diseñadas para identificar enfermedades animales prevalentes, como la leucemia felina, el parvovirus canino, el gusano del corazón y la peritonitis infecciosa. Además, el creciente número de propietarios de mascotas y ganado y la creciente preocupación por la salud de sus animales, el aumento de la prevalencia de enfermedades de los animales de compañía y del ganado, y la accesibilidad a pruebas de inmunoensayo asequibles que permitan realizar pruebas frecuentes en el hogar también están contribuyendo a el crecimiento de este segmento.

Los crecientes casos de influenza aviar en animales de ganado están aumentando la demanda de pruebas de diagnóstico molecular, impulsando así el crecimiento de este segmento. Por ejemplo, en abril de 2022, según el informe publicado por el Gobierno de Canadá en abril de 2022, varias especies de aves, pavos, patos/pollos, gansos y pavos reales fueron infectados por la influenza aviar en marzo de 2022. La enfermedad se propaga rápidamente entre todos. especies ganaderas, incrementando así las pruebas de diagnóstico molecular para su detección, contribuyendo así al crecimiento del segmento.

De manera similar, en julio de 2021, la Federación Europea de Alimentos para Mascotas informó que entre marzo de 2020 y marzo de 2021, se estimaba que las familias adoptaron alrededor de 3,2 millones de mascotas en Gran Bretaña. Así, el elevado número de adopción de mascotas en las familias europeas está aumentando la conciencia entre los dueños de mascotas sobre la salud de los animales de compañía, lo que está aumentando la demanda de diagnóstico veterinario, contribuyendo así al crecimiento de este segmento.

El lanzamiento de instrumentos y otros productos por parte de los actores del mercado está aumentando el crecimiento del mercado. Por ejemplo, en agosto de 2021, HORIBA UK Limited lanzó varias pruebas de PCR de patógenos nuevas para su POCKIT Central. Es un analizador de PCR veterinario interno con potencial para realizar pruebas de PCR rápidas y precisas en todos los laboratorios veterinarios. Estos lanzamientos también están impulsando el crecimiento del segmento de mercado.

Además, en enero de 2022, Ringbio lanzó un sitio web profesional llamado petrapidtest.com para comercializar Flexy Pet Rapid Test. Estos kits se basan en inmunoensayo de flujo lateral, ELISA y PCR en tiempo real para detectar enfermedades de animales de compañía, lo que puede resultar útil para los dueños de mascotas y las clínicas veterinarias. Entre estos productos, la PCR en tiempo real está especialmente diseñada para pequeñas clínicas veterinarias y puede confirmar la infección de virus, micoplasmas y parásitos. Estas iniciativas de marketing tomadas por los jugadores también aumentan el crecimiento del segmento.

Por lo tanto, con los crecientes casos de influenza aviar en animales de ganado, el aumento de la adopción de mascotas y el lanzamiento de nuevos productos, se espera que el segmento muestre un crecimiento significativo durante el período previsto debido a los factores antes mencionados.

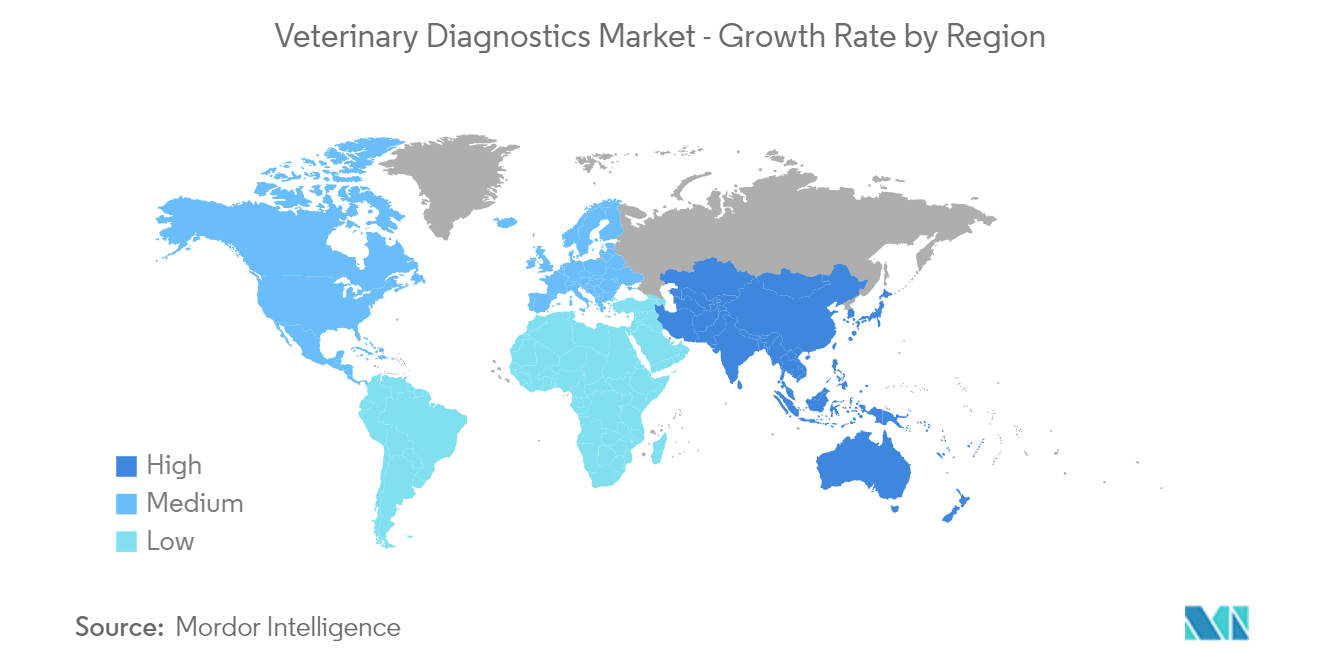

Se espera que América del Norte sea testigo de un crecimiento significativo durante el período previsto.

La región de América del Norte se compone de los siguientes tres países Estados Unidos, Canadá y México. Se espera que el mercado estudiado sea testigo de un crecimiento significativo en la región debido a la creciente adopción de animales de compañía y de ganado, la disponibilidad de mejores instalaciones de diagnóstico y desarrollos tecnológicos debido a la presencia de actores clave del mercado.

La creciente tendencia a la adopción de ganado también impulsa el crecimiento del mercado en la región. Por ejemplo, en marzo de 2022, el USDA informó que en el año 2021 las importaciones de ganado de México aumentaron considerablemente. La fuente también informó que el sector ganadero de México crecerá 5.4% en 2021. Así, el creciente número de ganado en México está aumentando el riesgo de enfermedades veterinarias, lo que está aumentando la demanda de diagnóstico veterinario en el país, impulsando así el crecimiento de los estudios estudiados. mercado.

Además, el creciente número de veterinarios también está impulsando el crecimiento del mercado estudiado. Por ejemplo, en septiembre de 2022, la Oficina de Estadísticas Laborales de EE. UU. informó que se proyecta que el empleo de veterinarios crecerá un 19% entre 2021 y 2031, mucho más rápido que el promedio de todas las ocupaciones. Asimismo, la misma fuente informó que se proyectan unas 4.800 vacantes para veterinarios cada año, en promedio, durante la década. Por lo tanto, el creciente número de veterinarios está llevando a un aumento de los servicios de diagnóstico veterinario, impulsando así el crecimiento del mercado estudiado.

El desarrollo de herramientas de diagnóstico preventivo también contribuye al creciente número de visitas veterinarias y cuidados preventivos. Por ejemplo, en abril de 2021, Antech Diagnostics, parte de Mars Veterinary Health, publicó nuevos datos que muestran que todos los gatos de una revisión retrospectiva de 730.000 visitas veterinarias recibieron una atención preventiva mejorada después de un RenalTech positivo o negativo. RenalTech predice la ERC en gatos dos años antes de que ocurra. Los datos muestran que la herramienta de diagnóstico predictivo aumentó las visitas al veterinario hasta en un 31%. Dichos estudios y el desarrollo de herramientas de diagnóstico predictivo también están impulsando el crecimiento del mercado en el país.

El creciente número de lanzamientos de pruebas de diagnóstico por parte de los actores del mercado también está impulsando el crecimiento del mercado. Por ejemplo, en julio de 2021, Vidium Animal Health lanzó la reparación SpotLight. Es una prueba de diagnóstico molecular rápida y de alta precisión para el linfoma canino. Vidio lo desarrolló en colaboración con el Instituto de Investigación de Genómica Traslacional (TGen), una filial de City of Hope, y Ethos Discovery.

Por lo tanto, debido a la creciente adopción de animales de compañía y de ganado, la disponibilidad de mejores instalaciones de diagnóstico y los avances tecnológicos, se espera que América del Norte proyecte un crecimiento significativo durante el período previsto.

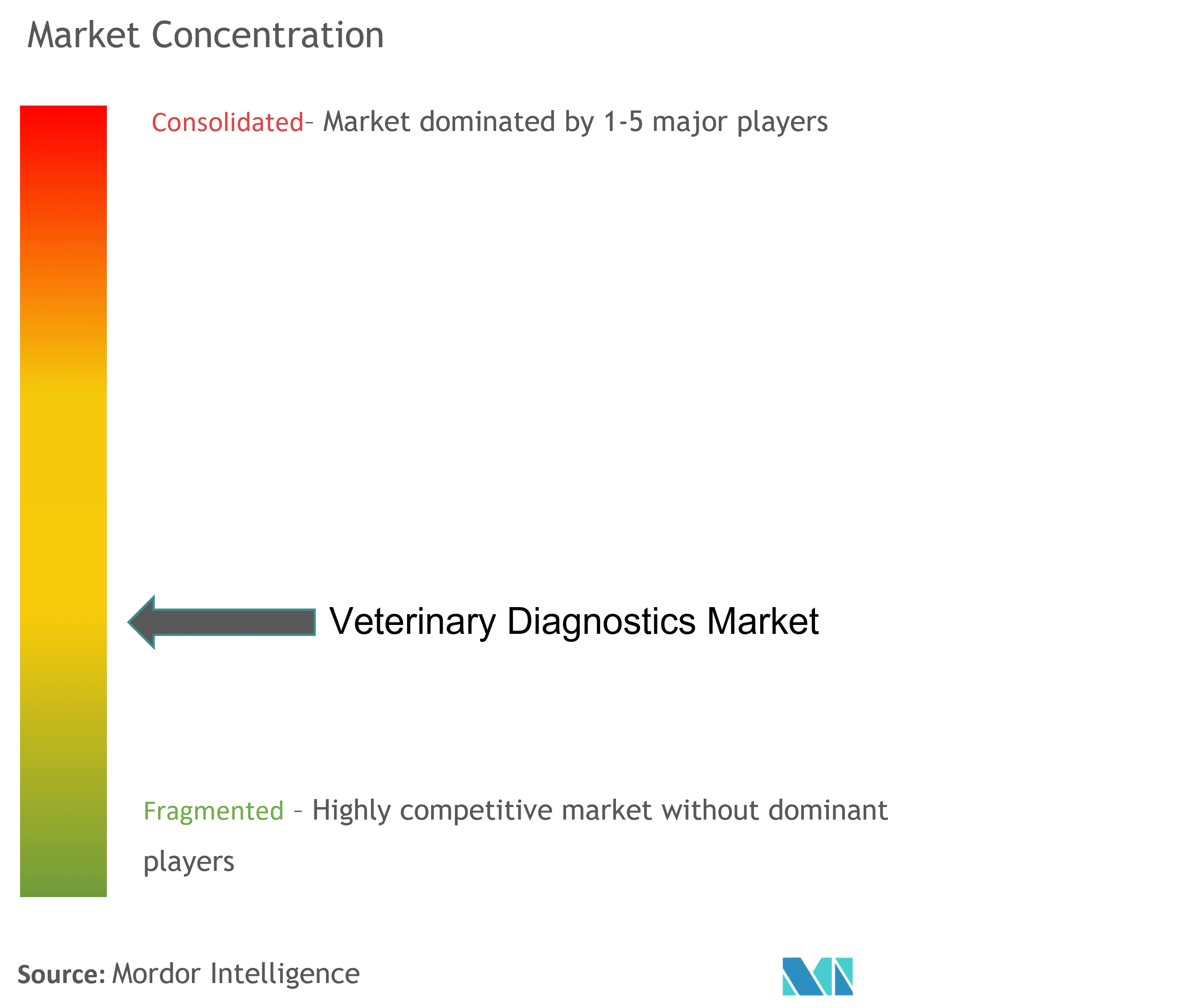

Descripción general de la industria del diagnóstico veterinario

El mercado del diagnóstico veterinario es competitivo y fragmentado. Los principales actores del mercado se centran en mejores técnicas de diagnóstico para el cuidado de los animales, especialmente para protegerlos de enfermedades debidas a las condiciones climáticas cambiantes. Algunas empresas que brindan servicios de diagnóstico veterinario son BioMerieux SA, Heska Corporation, Idexx Laboratories, IDVet, Randox Laboratories Ltd., Thermo Fisher Scientific Inc., Virbac Corporation, Zoetis Inc., BIOCHEK BV, INDICAL Bioscience GmbH, Neogen Corporation y Bio- Rad Inc.

Líderes del mercado de diagnóstico veterinario

Idexx Laboratories

Zoetis, Inc

Thermo Fisher Scientific Inc

Biomérieux SA

Virbac Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de diagnóstico veterinario

- En agosto de 2022, PepiPets lanzó un nuevo servicio de pruebas de diagnóstico móvil. El lanzamiento de este nuevo servicio en un lanzamiento de la empresa permitirá a los clientes recibir pruebas de diagnóstico en casa para sus mascotas. PepiPets espera que el servicio de pruebas en el hogar ayude a las mascotas a sentirse más cómodas con el procedimiento y ahorre tiempo en el viaje para una visita al consultorio en persona.

- En marzo de 2022, Companion Animal Health promulgó un acuerdo estratégico, que incluye una inversión de capital, con HT BioImaging para compartir la marca y vender exclusivamente el producto HTVet en EE. UU. y Canadá.

Segmentación de la industria del diagnóstico veterinario

Según el alcance de este informe, los diagnósticos veterinarios proporcionan pruebas de diagnóstico médico para detectar agentes infecciosos, toxinas y otras causas de enfermedades en muestras de diagnóstico de animales. El mercado de diagnóstico veterinario está segmentado por producto (instrumentos, kits y reactivos, y software y servicios), tecnología (inmunodiagnóstico, diagnóstico molecular, hematología y otras tecnologías), tipo de animal (animales de compañía (perros, gatos y otros animales de compañía) y animales ganaderos (bovinos, porcinos, aves de corral y otros animales ganaderos)) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio, África y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países en las principales regiones del mundo . El informe ofrece el valor (millones de dólares) para los segmentos anteriores.

| Instrumentos |

| Kits y reactivos |

| Software y servicios |

| Inmunodiagnóstico |

| Bioquímica clínica |

| Diagnóstico molecular |

| Hematología |

| Otras tecnologías |

| Animales de compañía | Perros |

| gatos | |

| Otros animales de compañía | |

| Animales del ganado | Ganado |

| Cerdo | |

| Aves de corral | |

| Otros animales ganaderos |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tipo de producto | Instrumentos | |

| Kits y reactivos | ||

| Software y servicios | ||

| Por tecnología | Inmunodiagnóstico | |

| Bioquímica clínica | ||

| Diagnóstico molecular | ||

| Hematología | ||

| Otras tecnologías | ||

| Por tipo de animal | Animales de compañía | Perros |

| gatos | ||

| Otros animales de compañía | ||

| Animales del ganado | Ganado | |

| Cerdo | ||

| Aves de corral | ||

| Otros animales ganaderos | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de diagnóstico veterinario

¿Qué tamaño tiene el mercado de Diagnóstico veterinario?

Se espera que el tamaño del mercado de diagnóstico veterinario alcance los 7,94 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,57% hasta alcanzar los 12,55 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Diagnóstico veterinario?

En 2024, se espera que el tamaño del mercado de diagnóstico veterinario alcance los 7,94 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Diagnóstico veterinario?

Idexx Laboratories, Zoetis, Inc, Thermo Fisher Scientific Inc, Biomérieux SA, Virbac Corporation son las principales empresas que operan en el mercado de diagnóstico veterinario.

¿Cuál es la región de más rápido crecimiento en el mercado Diagnóstico veterinario?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Diagnóstico veterinario?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de diagnóstico veterinario.

¿Qué años cubre este mercado de Diagnóstico veterinario y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de diagnóstico veterinario se estimó en 7,18 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Diagnóstico veterinario durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Diagnóstico veterinario para los años 2024, 2025, 2026, 2027, 2028 y 2029.

¿Cuáles son las principales restricciones en el mercado Diagnóstico veterinario?

Las principales restricciones en el mercado de diagnóstico veterinario son a) El costo creciente de los dispositivos de imágenes y cuidado de mascotas b) La falta de veterinarios.

Última actualización de la página el:

Informe de la industria de diagnóstico veterinario

Este informe completo ofrece una inmersión profunda en la industria del diagnóstico veterinario y proporciona un análisis detallado de los impulsores y segmentos de mercado clave. Mordor Intelligence ofrece personalización basada en sus intereses específicos, que incluyen 1. Usuario final hospitales, clínicas, POC/interno, laboratorios 2. Tecnología patología, diagnóstico por imágenes y bioquímica