Análisis del mercado de imágenes de diagnóstico veterinario

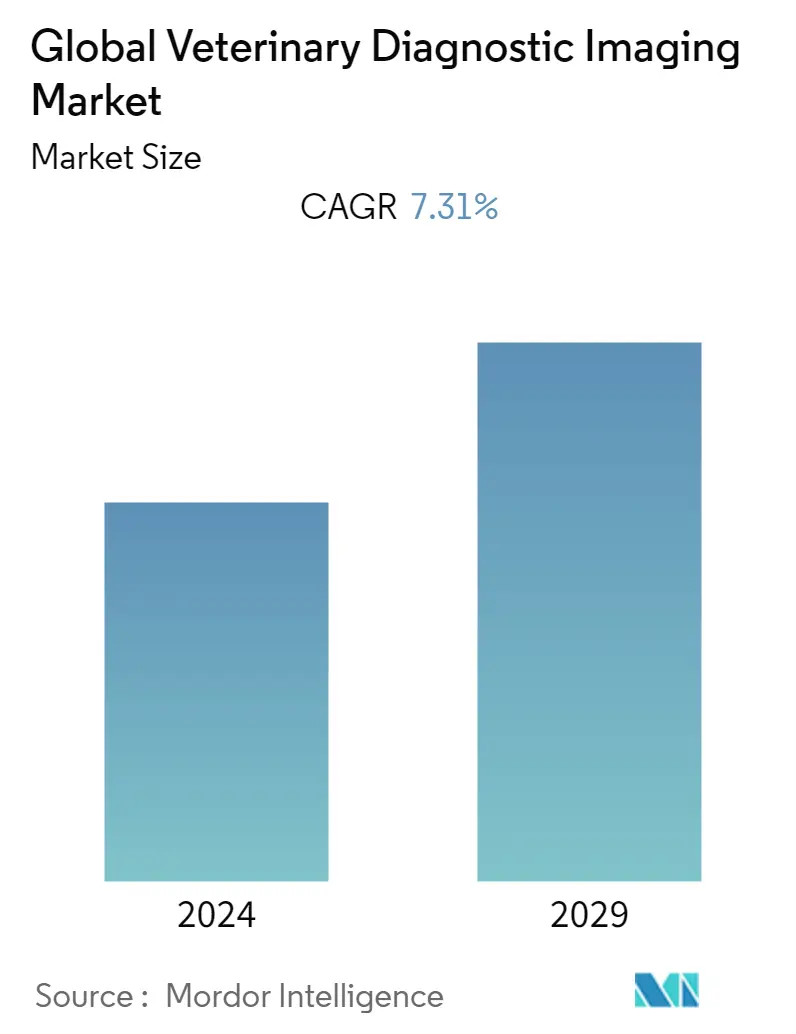

Se espera que el tamaño del mercado de Imágenes de diagnóstico veterinario registre una tasa compuesta anual del 7,31% durante el período (2022-2027).

La pandemia de COVID-19 ha tenido un fuerte impacto en la atención sanitaria veterinaria en general, que se atribuye principalmente a las restricciones a procedimientos no esenciales o visitas al hospital. La pandemia provocó retrasos o falta de atención a las mascotas en muchos países, lo que provocó que algunos veterinarios se preocuparan de que la salud de las mascotas pudiera verse afectada. Sin embargo, los veterinarios están intentando combatir esto implementando estrictas medidas de seguridad contra el COVID-19 en sus clínicas y ampliando enormemente el uso de la telemedicina para sus pacientes. La pandemia incrementó la adopción de mascotas en algunos países, lo que resultó en una mayor atención de la salud animal, lo que impulsó el mercado del diagnóstico por imágenes veterinarias. Por ejemplo, en mayo de 2021, la Sociedad Estadounidense para la Prevención de la Crueldad contra los Animales (ASPCA) publicó nuevos datos que informaron que casi uno de cada cinco hogares adquirió un gato o un perro desde el comienzo de la crisis de COVID-19. Este tipo de adopciones en medio de la pandemia aumentaron la atención sobre la salud de las mascotas. Por lo tanto, tuvo un impacto positivo en el crecimiento del mercado de imágenes de diagnóstico veterinario.

En los últimos años se ha observado una creciente adopción de animales de compañía y de ganado. Se espera que este sea uno de los principales impulsores del crecimiento del mercado estudiado. En febrero de 2021, el Instituto Canadiense de Salud Animal (CAHI) compartió los resultados de su Encuesta de población de mascotas de 2020. Según la encuesta, de 2018 a 2020, la población de perros canadienses siguió creciendo, pasando de 7,6 millones a 7,7 millones, mientras que la población de gatos se estabilizó. Según la misma fuente, los gatos siguen superando en número a los perros, con 8,1 millones de gatos considerados mascotas domésticas en 2020. Además, según el informe de Agriculture and Agri-Food Canada, en enero de 2021, los granjeros canadienses tenían 11,2 millones de cabezas de ganado en sus granjas.. Este elevado número de animales adoptados indica la oportunidad de mercado para el diagnóstico por imágenes.

De manera similar, los hallazgos de People's Dispensary for Sick Animals, 2021, revelaron que el 51% de los adultos del Reino Unido tienen una mascota, el 26% de los adultos del Reino Unido (Reino Unido) tienen un perro con una población estimada de 9,6 millones de perros, el 24% de los La población adulta del Reino Unido tiene un gato con una población estimada de 10,7 millones de gatos como mascota y el 2% de la población adulta del Reino Unido tiene un conejo con una población estimada de 900 mil conejos como mascota.

Por lo tanto, debido a los factores mencionados anteriormente, se espera que el mercado estudiado experimente un crecimiento saludable durante el período previsto.

Tendencias del mercado de imágenes de diagnóstico veterinario

Se espera que los sistemas de imágenes por ultrasonido tengan una participación significativa en el mercado

Se espera que los dispositivos de ultrasonido ocupen una parte significativa del mercado de imágenes de diagnóstico veterinario en todo el mundo. Los dispositivos de ultrasonido son fáciles de usar y brindan a los veterinarios la información necesaria para tomar decisiones rápidas y diagnosticar animales más rápidamente que otros tipos de equipos. Por lo tanto, son los preferidos principalmente por los veterinarios. Por lo tanto, se espera que este segmento crezca durante el período de pronóstico.

Estos dispositivos se pueden utilizar en servicios de ambulancia, salas de emergencia y exámenes en el lugar de atención. Además, brindan una respuesta rápida y un diagnóstico inmediato en comparación con los ecógrafos convencionales, que son fijos, voluminosos y costosos. Por lo tanto, se espera que el segmento de ecógrafos crezca en el mercado estudiado. Además, la innovación tecnológica está conduciendo al desarrollo de sistemas de ultrasonido más precisos y eficientes, y los fabricantes clave en el mercado de dispositivos de ultrasonido veterinarios están mejorando continuamente sus tecnologías y lanzando dispositivos de ultrasonido nuevos y avanzados con el tiempo, lo que se espera que impulse el crecimiento de este segmento. Por ejemplo, las empresas clave se han centrado cada vez más en el desarrollo de dispositivos de ultrasonido portátiles para uso veterinario. Por su facilidad de uso, los médicos prefieren los dispositivos de ultrasonido portátiles que se cree que impulsan el crecimiento del mercado.

Por ejemplo, en octubre de 2021, Butterfly Network Inc. lanzó su último escáner de ultrasonido portátil llamado Butterfly iQ+ Vet, que es un dispositivo de segunda generación y ofrece imágenes más nítidas, una nueva herramienta de guía de procedimientos y mejoras de hardware que hacen que la solución sea más potente. Versátil y fácil de usar.

Por lo tanto, con los factores mencionados anteriormente, se espera que el segmento experimente un crecimiento saludable durante el período previsto.

Se espera que América del Norte mantenga la mayor cuota de mercado durante el período de pronóstico

Se espera que Estados Unidos conserve su importante participación de mercado debido a factores como la creciente adopción de mascotas y el creciente gasto per cápita en atención sanitaria animal. Además, se ha identificado el aumento de la prevalencia de diversas enfermedades y lesiones de los animales como el factor principal que impulsa el crecimiento del mercado.

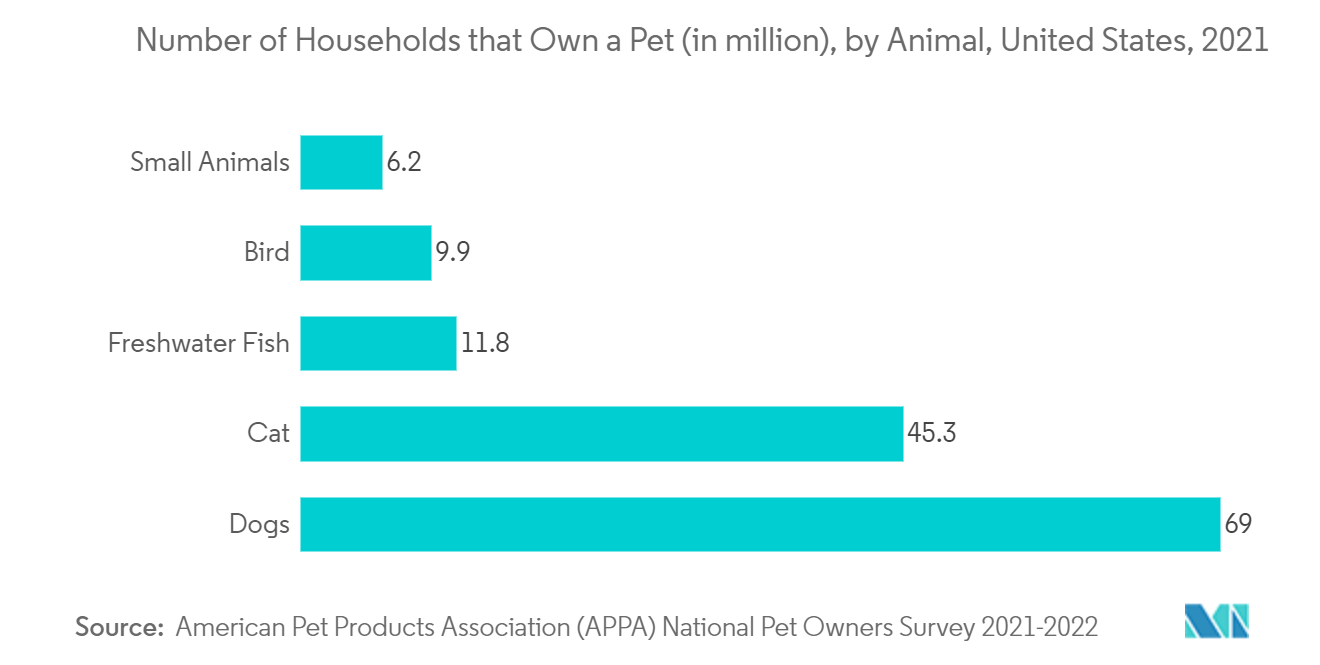

Según las estadísticas de 2021 de la Asociación Norteamericana de Seguros Médicos para Mascotas (NAPHIA), el número total de mascotas aseguradas era de 3,1 millones a finales de 2020 en los Estados Unidos. Esto indica el creciente número de exámenes de diagnóstico de mascotas en los centros de salud de todo el país. Según la Encuesta Nacional de Propietarios de Mascotas 2021-2022, realizada por la Asociación Estadounidense de Productos para Mascotas (APPA), alrededor del 70% de los hogares estadounidenses tienen una mascota, lo que equivale a 90,5 millones de hogares, incluidos 45,3 millones de gatos y 69 millones de perros. Según la misma fuente, el número de hogares estadounidenses con animales pequeños es de 6,2 millones. La elevada tenencia de mascotas en el país es uno de los principales factores para el crecimiento del mercado estudiado.

Según la Encuesta Nacional de Propietarios de Mascotas 2021-2022, realizada por la Asociación Estadounidense de Productos para Mascotas (APPA), una visita de rutina anual para perros cuesta USD 242, mientras que para gatos cuesta USD 178 en el país. Como el costo de las imágenes está asegurado en el país, está actuando como un factor beneficioso para el mercado estudiado. El gasto en mascotas está aumentando en Estados Unidos. Por ejemplo, según la American Pet Products Association Inc., en 2020 se gastaron 99 mil millones de dólares en mascotas en los Estados Unidos. Este alto gasto en mascotas sumado a las crecientes enfermedades entre los animales es responsable del crecimiento del mercado estudiado en el país.

Por lo tanto, debido a los factores antes mencionados, se espera que el mercado estudiado sea testigo de un crecimiento significativo durante el período previsto.

Descripción general de la industria de diagnóstico por imágenes veterinarias

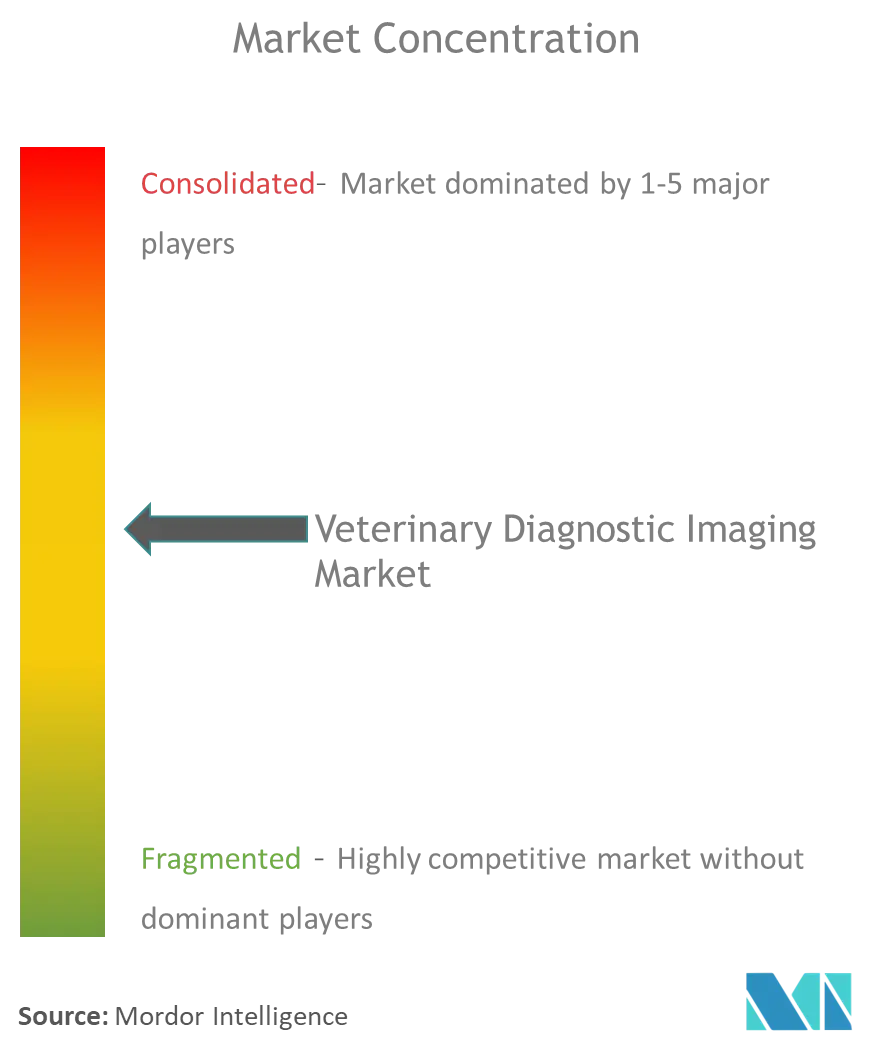

El mercado estudiado es un mercado fragmentado debido a la presencia de varios actores del mercado. Algunos de los actores del mercado son Canon Medical Systems Corporation, Carestream Health, Epica Animal Health, Esaote SPA, Fujifilm Holdings, Hallmarq Veterinary Imaging, IDEXX Laboratories Inc., IMV Imaging y Sound.

Líderes del mercado de imágenes de diagnóstico veterinario

-

Esaote SPA

-

IDEXX Laboratories Inc.

-

Epica Animal Health

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de imágenes de diagnóstico veterinario

- En febrero de 2022, aycan Medical Systems añadió MedDream VET DICOM Viewer de Softneta a su creciente cartera de imágenes veterinarias. MedDream VET es una extensión natural de otras soluciones de aycan y está desarrollada con el mismo estándar DICOM.

- En enero de 2022, ClariusMobile Health presentó su línea de productos de tercera generación de ecógrafos inalámbricos portátiles de alto rendimiento para veterinarios, que es un 30% más liviano y más pequeño y viene en tamaño de bolsillo. Estos dispositivos de ultrasonido compactos y portátiles están atrayendo a los profesionales veterinarios debido a su rentabilidad y facilidad de uso.

Segmentación de la industria de imágenes de diagnóstico veterinario

Según el alcance de este informe, el diagnóstico por imágenes veterinarias se define como el método no invasivo de tomar imágenes médicas de animales para diagnosticar una enfermedad. Incluye un análisis detallado del equipo de imágenes, la aplicación y el tipo de animal, junto con las áreas en las que se utilizan. El mercado está segmentado por equipos (sistemas de radiografía (rayos X), sistemas de imágenes por ultrasonido, sistemas de imágenes por tomografía computarizada, sistemas de imágenes por resonancia magnética, sistemas de imágenes por videoendoscopia y otros equipos), aplicaciones (cardiología, oncología, neurología, ortopedia, otros). Aplicaciones), tipo de animal (animales pequeños, animales grandes) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones a nivel mundial. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por equipo | Sistemas de radiografía (rayos X) | ||

| Sistemas de imágenes por ultrasonido | |||

| Sistemas de imágenes de tomografía computarizada | |||

| Sistemas de imágenes por resonancia magnética | |||

| Sistemas de imágenes de videoendoscopia | |||

| Otro equipo | |||

| Por aplicación | Cardiología | ||

| Oncología | |||

| Neurología | |||

| Ortopedía | |||

| Otras aplicaciones | |||

| Por tipo de animal | Animales pequeños | ||

| animales grandes | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Resto del mundo | |||

Preguntas frecuentes sobre investigación de mercado de imágenes de diagnóstico veterinario

¿Cuál es el tamaño actual del mercado mundial de Imágenes de diagnóstico veterinario?

Se proyecta que el mercado global de Imágenes de diagnóstico veterinario registrará una tasa compuesta anual del 7,31% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado global de Imágenes de diagnóstico veterinario?

Esaote SPA, IDEXX Laboratories Inc., Epica Animal Health, Canon Medical Systems Corporation, Fujifilm Holdings Corporation son las principales empresas que operan en el Mercado Mundial de Imágenes de Diagnóstico Veterinario.

¿Cuál es la región de más rápido crecimiento en el mercado global de Imágenes de diagnóstico veterinario?

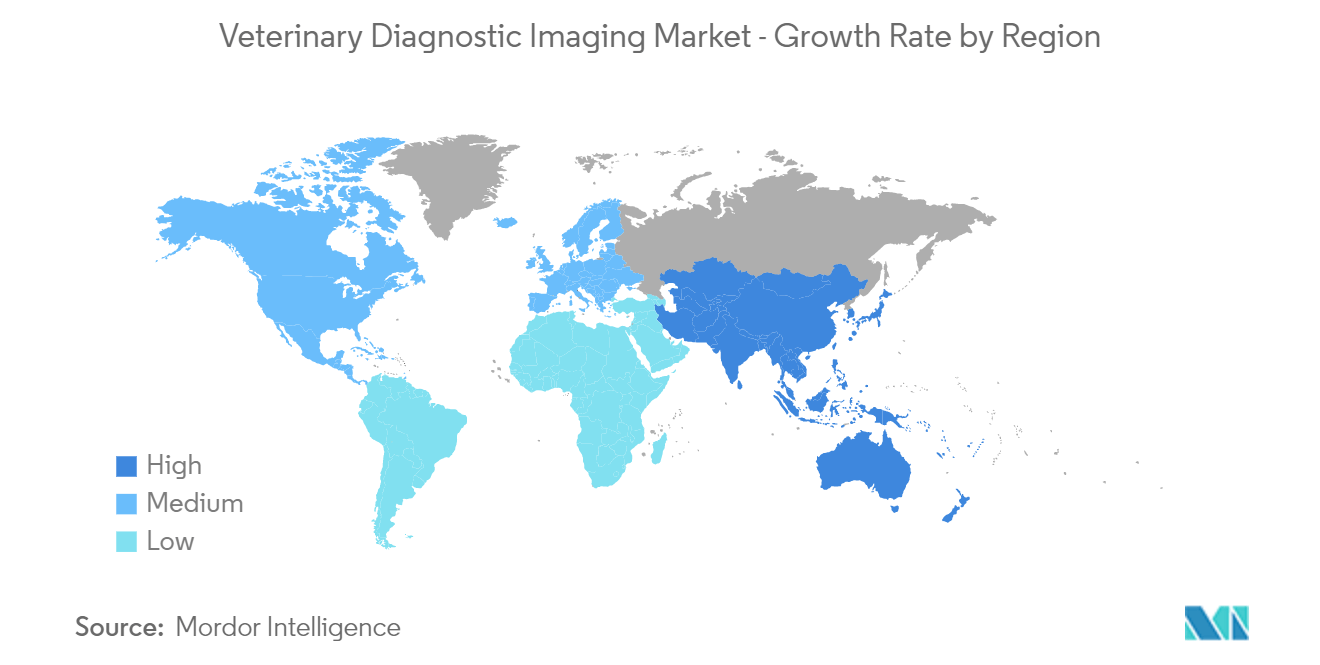

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de Imágenes de diagnóstico veterinario?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado mundial de imágenes de diagnóstico veterinario.

¿Qué años cubre este mercado global de Imágenes de diagnóstico veterinario?

El informe cubre el tamaño histórico del mercado del mercado global Imágenes de diagnóstico veterinario para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global Imágenes de diagnóstico veterinario para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Animal Health Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe mundial de la industria de diagnóstico por imágenes veterinarias

Estadísticas para la cuota de mercado global de Imágenes de diagnóstico veterinario, el tamaño y la tasa de crecimiento de ingresos de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis global de Imágenes de diagnóstico veterinario incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.