Análisis de mercado de dispositivos de sellado de vasos

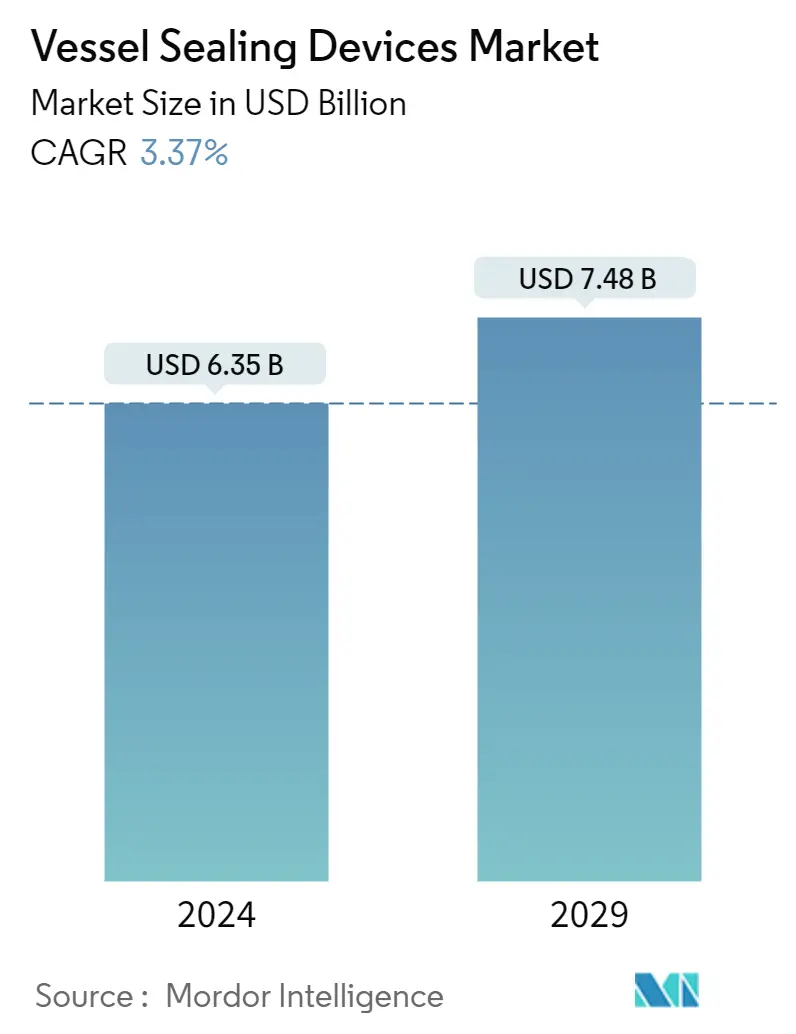

El tamaño del mercado de dispositivos de sellado de buques se estima en 6,35 mil millones de dólares en 2024, y se espera que alcance los 7,48 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,37% durante el período previsto (2024-2029).

El mercado se vio afectado por la pandemia de COVID-19 a una tasa de crecimiento moderada. En el mundo empresarial, la pandemia de COVID-19 ha creado una incertidumbre económica sin precedentes. Si bien algunas empresas están relativamente aisladas debido a la baja exposición, muchas otras no han podido evitar los efectos de la pandemia y están experimentando dificultades financieras. Sin embargo, el número de cirugías disminuyó durante la pandemia, lo que obstaculizó el crecimiento del mercado. Según un informe del British Journal of Surgery de 2020, aproximadamente 28 millones de cirugías han sido canceladas o pospuestas durante el COVID-19, lo que ha afectado sustancialmente al mercado.

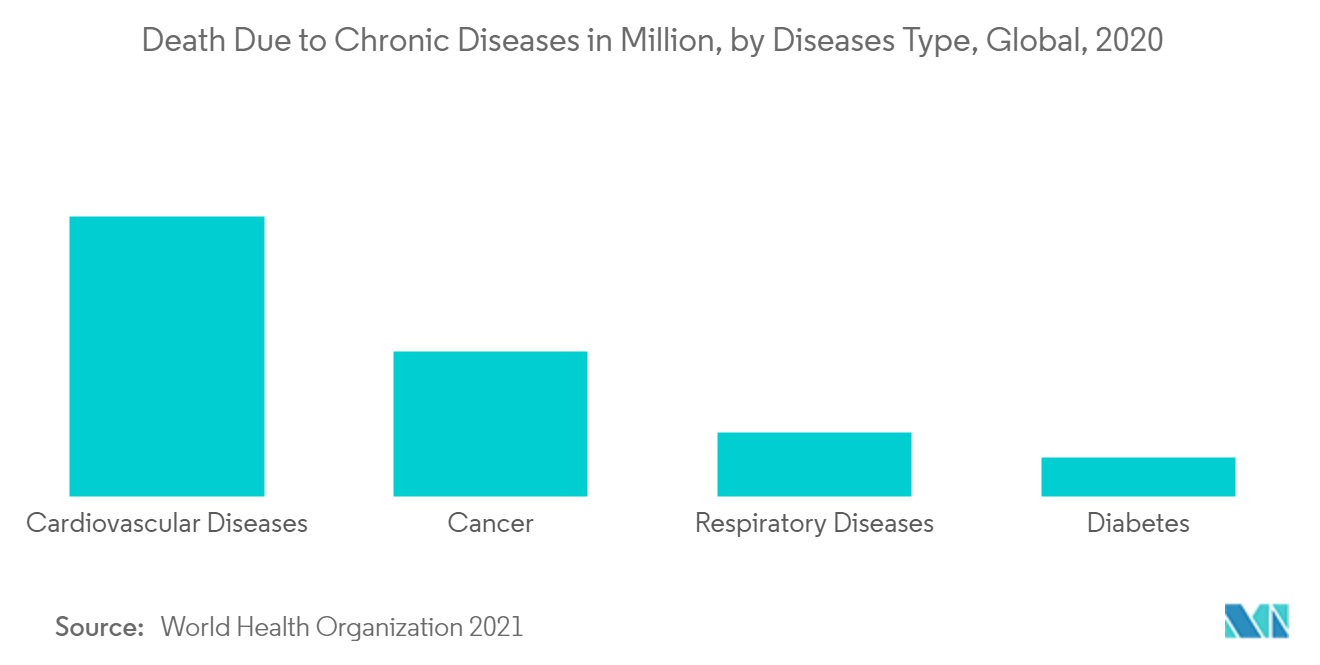

El factor principal que impulsa el mercado es el creciente número de procesos quirúrgicos. Según un artículo de investigación de Prashant Bhandarkar et al., publicado en el World Journal de septiembre de 2020, se estima que se necesitan alrededor de 5.000 cirugías para cubrir la carga quirúrgica de enfermedades de 100.000 personas en países de ingresos bajos y medianos (PIBM). Además, las tasas informadas de cirugía varían desde 295 en los países de ingresos bajos y medianos (PIMB) hasta 23.000 en los países de ingresos altos (HIC) por cada 100.000 personas. Por lo tanto, se espera que el creciente número de procedimientos quirúrgicos impulse el mercado.

Además, los avances tecnológicos en dispositivos médicos están impulsando la demanda de tecnologías confiables y eficientes durante las cirugías para disminuir la pérdida de sangre y las tasas de infección y reducir el tiempo operatorio, que es la principal razón del crecimiento del mercado. Por ejemplo, en diciembre de 2020, Bolder Surgical, un proveedor de dispositivos e instrumentos quirúrgicos, presentó la plataforma CoolSeal Vessel Sealing, que realiza cirugía mínimamente invasiva en pacientes pediátricos de forma segura y eficaz. Las crecientes inversiones en instrumentos quirúrgicos por parte de hospitales y las iniciativas gubernamentales están impulsando el mercado.

Sin embargo, el alto costo de los instrumentos involucrados y las complicaciones que surgen después de usar los dispositivos son los principales inconvenientes del mercado.

Dispositivos de sellado de vasos Tendencias del mercado

El segmento laparoscópico representó una parte importante del mercado

La laparoscopia es un método de diagnóstico quirúrgico que se utiliza para analizar los órganos dentro del abdomen. Es un procedimiento mínimamente invasivo que requiere sólo pequeñas incisiones. Utiliza un instrumento llamado laparoscopio para observar los órganos abdominales. Los dispositivos de sellado de vasos constituyen la mayor parte de las cirugías laparoscópicas realizadas.

Los principales factores que impulsan el crecimiento del segmento son la creciente conciencia de las ventajas de las cirugías laparoscópicas sobre las cirugías abiertas y un número cada vez mayor de cirugías laparoscópicas en todo el mundo.

Sin embargo, muchos estudios han descrito la seguridad y eficiencia de los dispositivos de sellado de vasos en cirugías laparoscópicas, lo que ayudará a impulsar el mercado durante el período de proyección. Por ejemplo, según el estudio publicado en Surgical Innovation en junio de 2021, con el título Seguridad y eficacia del uso de grapadoras y dispositivos de sellado de vasos para la esplenectomía laparoscópica un ensayo controlado aleatorio, los dispositivos de sellado de vasos tienen una gran seguridad y eficacia en comparación con las grapadoras endoscópicas. Por tanto, la mayor seguridad y eficacia de los dispositivos de sellado de vasos impulsa el mercado.

La laparoscopia es un procedimiento quirúrgico mínimamente invasivo que permite al cirujano ver el interior del abdomen y la pelvis a través de pequeñas incisiones en lugar de grandes incisiones en la piel. Debido a su conveniencia, los procedimientos mínimamente invasivos son cada vez más populares. Debido a que las cirugías mínimamente invasivas (MIS) causan menos dolor posoperatorio, a los pacientes se les prescriben dosis más bajas de analgésicos, lo que impulsa el crecimiento del segmento.

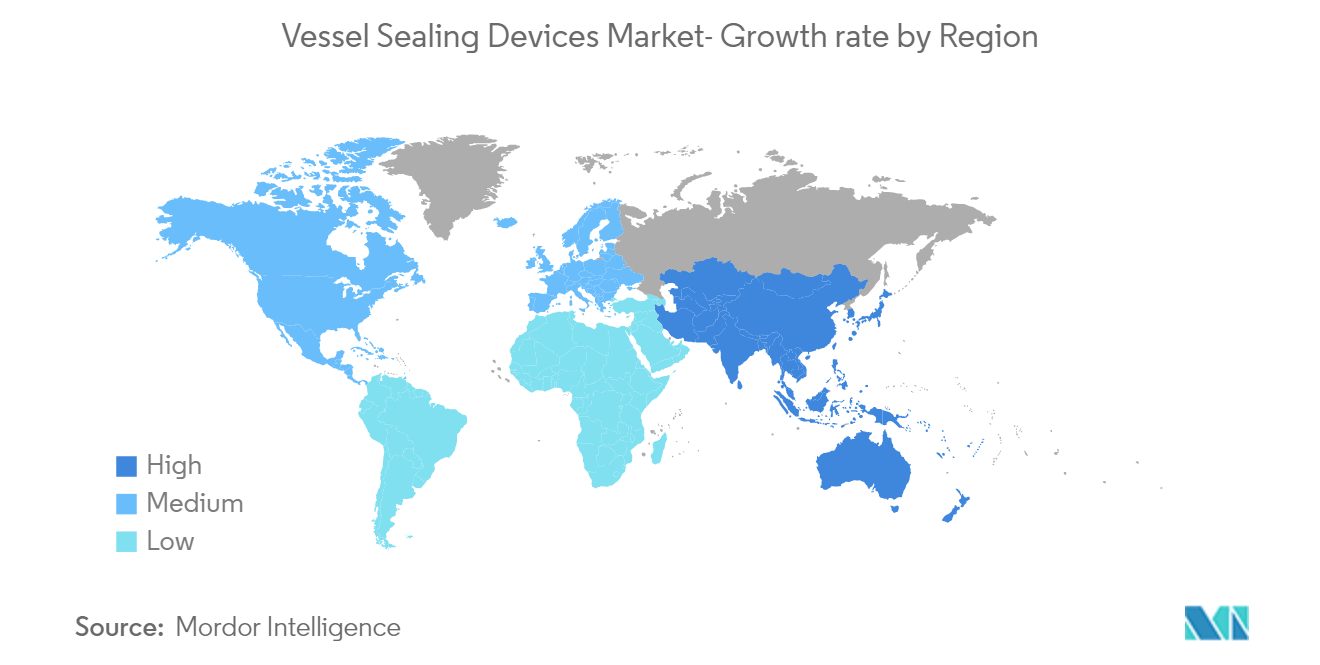

América del Norte domina el mercado y se espera que haga lo mismo durante el período de pronóstico

Se espera que América del Norte domine el mercado general de dispositivos de sellado de buques durante todo el período de pronóstico. La mayor proporción se debe principalmente a la presencia de actores clave y a un aumento del gasto sanitario per cápita y a la expansión de las inversiones y lanzamientos de productos realizados por los principales actores del mercado de la región. Por ejemplo, en junio de 2021, Ethicon de Johnson and Johnson lanzó el sellador de tejido de mandíbula curva ENSEAL X1 para su uso en procedimientos colorrectales, de cirugía bariátrica, ginecológicos y torácicos.

Además, existe una creciente concienciación entre la población sobre las ventajas de las cirugías con tecnología tan avanzada. La alta adopción de procedimientos quirúrgicos con energía avanzada en los Estados Unidos, un aumento en el número de aprobaciones de nuevos dispositivos por parte de la Administración de Alimentos y Medicamentos y un aumento en la fracción de procedimientos quirúrgicos mínimamente invasivos realizados en los Estados Unidos ayudan a la alta población de América del Norte. cuota de mercado. Según el artículo publicado en JAMA Network en diciembre de 2021, por Aviva S. Mattingly, BA1, en Estados Unidos, desde el 1 de enero de 2019 hasta el 20 de enero de 2021, se realizaron un total de 13.108.567 procedimientos quirúrgicos. En 2019 se realizaron 6.651.921 trámites y en 2020 se realizarán 5.973.573 trámites. Por lo tanto, el creciente número de cirugías en el país impulsa la demanda de dispositivos de sellado de vasos, impulsando así el mercado.

Según la Sociedad Estadounidense del Cáncer, Datos y cifras de supervivencia y tratamiento del cáncer 2019-2021, el 1 de enero de 2019, se estimaba que 16,9 millones de personas en los Estados Unidos tenían antecedentes de cáncer, y el 1 de enero de 2030, el número de cáncer Se espera que el número de supervivientes aumente a más de 22,1 millones, debido al crecimiento y el envejecimiento de la población. Con ello se pretende impulsar el mercado en América del Norte.

Así, el creciente número de cirugías y avances tecnológicos en dispositivos médicos impulsan el mercado en la región.

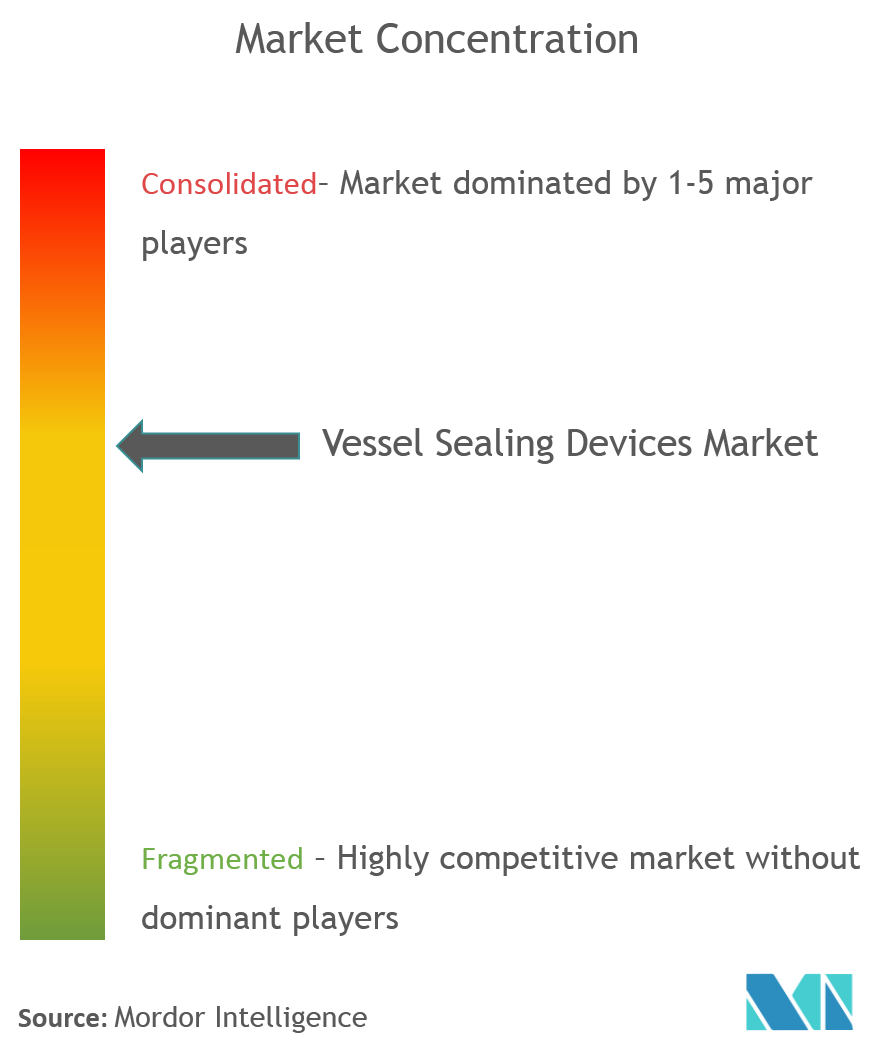

Descripción general de la industria de dispositivos de sellado de recipientes

El mercado de dispositivos de sellado de vasos es moderadamente competitivo y está formado por varios actores importantes. Algunos de los actores del mercado son Medtronic PLC, B Braun Melsungen AG, Erbe Medical India Pvt. Limitado. Ltd, Olympus Corporation, Ethicon US LLC (Johnson and Johnson), Boston Scientific Corporation, BOWA-electronic GmbH and Co. KG, CONMED Corporation y Bolder Surgical Holdings Inc.

Líderes del mercado de dispositivos de sellado de recipientes

-

Olympus Corporation

-

Medtronic PLC

-

B Braun Melsungen AG

-

Erbe Medical India Pvt. Ltd

-

Ethicon US LLC (Johnson & Johnson)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos de sellado de recipientes

- En octubre de 2021, Hologic Inc. firmó un acuerdo por valor de 160 millones de dólares para adquirir Bolder Surgical, un desarrollador y fabricante de dispositivos quirúrgicos de sellado de vasos de energía avanzada.

- En septiembre de 2021, Bolder Surgical lanzó su plataforma CoolSeal Vessel Sealing. CoolSeal se utiliza desde octubre de 2020 en los Estados Unidos y, con las nuevas aprobaciones regulatorias internacionales, los dispositivos están disponibles en más de 20 países de todo el mundo.

Segmentación de la industria de dispositivos de sellado de recipientes

Según el alcance del informe, los dispositivos de sellado de vasos se utilizan para sellar los vasos sanguíneos durante cirugías abiertas y laparoscópicas. El mercado de dispositivos de sellado de vasos está segmentado por producto (generadores, instrumentos y accesorios), aplicación (cirugía general y cirugía laparoscópica), usuario final (hospitales y clínicas especializadas y centros quirúrgicos ambulatorios) y geografía (América del Norte, Europa, Asia). -Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones del mundo . El informe ofrece el valor (en millones de dólares) de todos los segmentos anteriores.

| Generadores |

| Instrumentos |

| Accesorios |

| Cirugía General |

| Cirugía laparoscópica |

| Hospitales y clínicas especializadas |

| Centros de cirugía ambulatoria |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Producto | Generadores | |

| Instrumentos | ||

| Accesorios | ||

| Solicitud | Cirugía General | |

| Cirugía laparoscópica | ||

| Usuario final | Hospitales y clínicas especializadas | |

| Centros de cirugía ambulatoria | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de dispositivos de sellado de vasos

¿Qué tamaño tiene el mercado de Dispositivos de sellado de buques?

Se espera que el tamaño del mercado de dispositivos de sellado de buques alcance los 6,35 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,37% hasta alcanzar los 7,48 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Dispositivos de sellado de buques?

En 2024, se espera que el tamaño del mercado de dispositivos de sellado de buques alcance los 6,35 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Dispositivos de sellado de buques?

Olympus Corporation, Medtronic PLC, B Braun Melsungen AG, Erbe Medical India Pvt. Ltd, Ethicon US LLC (Johnson & Johnson) son las principales empresas que operan en el mercado de dispositivos de sellado de vasos.

¿Cuál es la región de más rápido crecimiento en el mercado Dispositivos de sellado de buques?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dispositivos de sellado de buques?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de dispositivos de sellado de buques.

¿Qué años cubre este mercado de Dispositivos de sellado de buques y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos de sellado de buques se estimó en 6,14 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Dispositivos de sellado de recipientes durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de sellado de recipientes para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de dispositivos de sellado de recipientes

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos de sellado de recipientes en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de sellado de buques incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.