Tamaño y Participación del Mercado de Aceite Vegetal

Análisis del Mercado de Aceite Vegetal por Mordor Intelligence

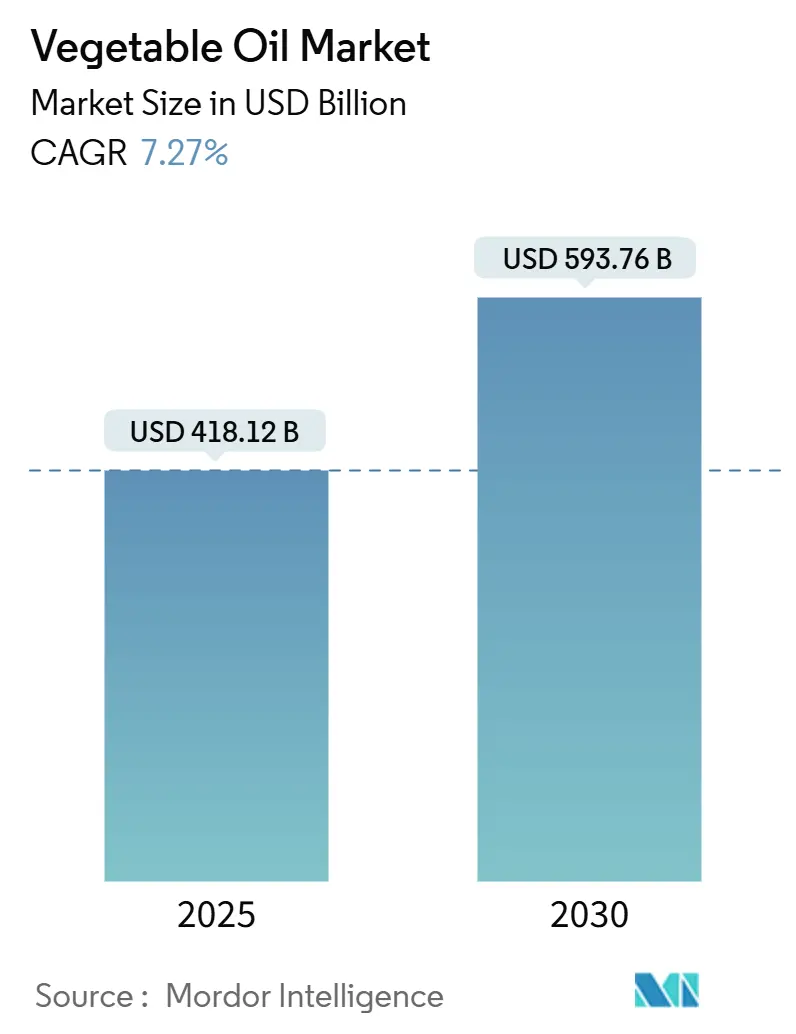

El mercado de aceite vegetal está valorado en USD 418,12 mil millones en 2025 y se prevé que avance a una TCAC de 7,27% para alcanzar USD 593,76 mil millones en 2030. La demanda se mantiene firme mientras el crecimiento poblacional, la expansión del procesamiento de alimentos y el auge de los usos industriales basados en materias biológicas respaldan las ganancias de volumen en tipos clave de aceites. Los objetivos de sostenibilidad están remodelando el abastecimiento de materias primas, impulsando a las empresas a adoptar cadenas de suministro certificadas e invertir en cultivos eficientes en el uso de la tierra. El interés del consumidor en productos saludables para el corazón y de etiqueta limpia está acelerando el cambio hacia aceites de girasol, oliva y otros aceites premium, mientras que los avances en la conversión de aceites de desecho crean nuevas oportunidades de mercado final. Los productores con operaciones integradas de trituración, refinado y empaque aprovechan la escala para gestionar la volatilidad de precios y proteger los márgenes, una ventaja que fomenta la consolidación continua dentro del mercado de aceite vegetal.

Conclusiones Clave del Informe

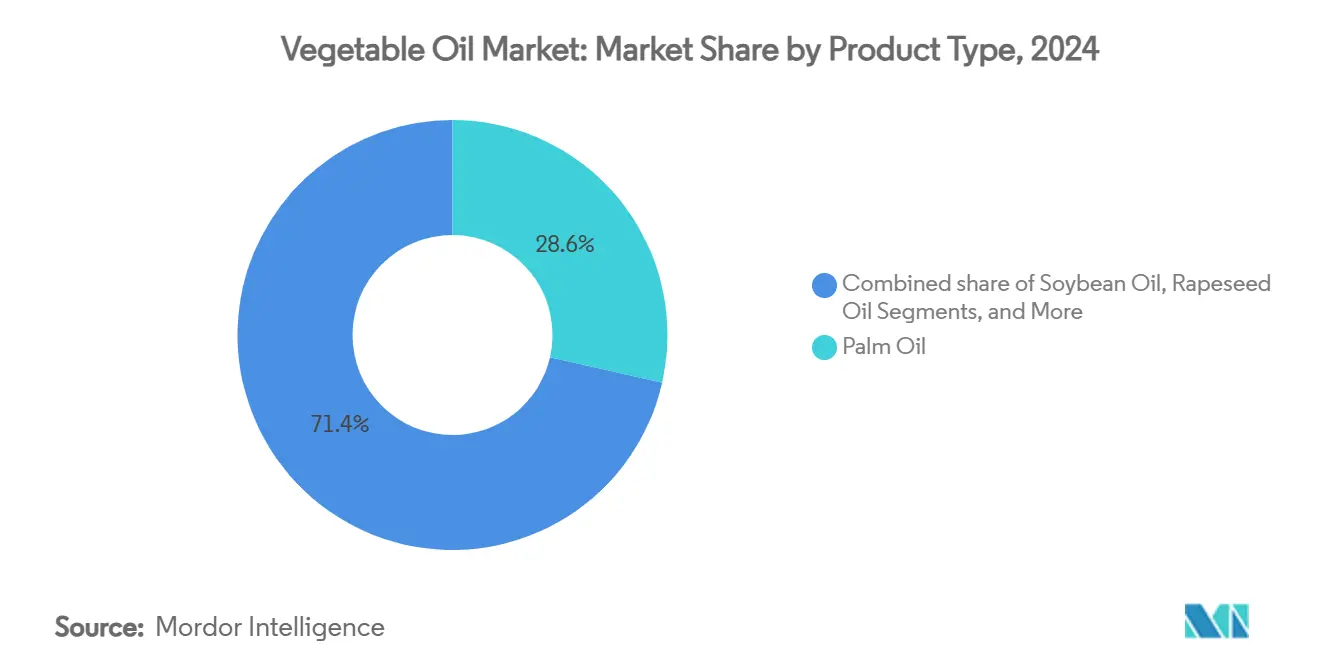

- Por tipo de producto, el aceite de palma lideró con 28,56% de la participación del mercado de aceite vegetal en 2024; se proyecta que el aceite de girasol registre la TCAC más rápida de 7,27% hasta 2030.

- Por naturaleza, el segmento convencional comandó el 93,52% de participación del tamaño del mercado de aceite vegetal en 2024, mientras que se prevé que los aceites orgánicos se expandan a una TCAC de 9,10% hasta 2030.

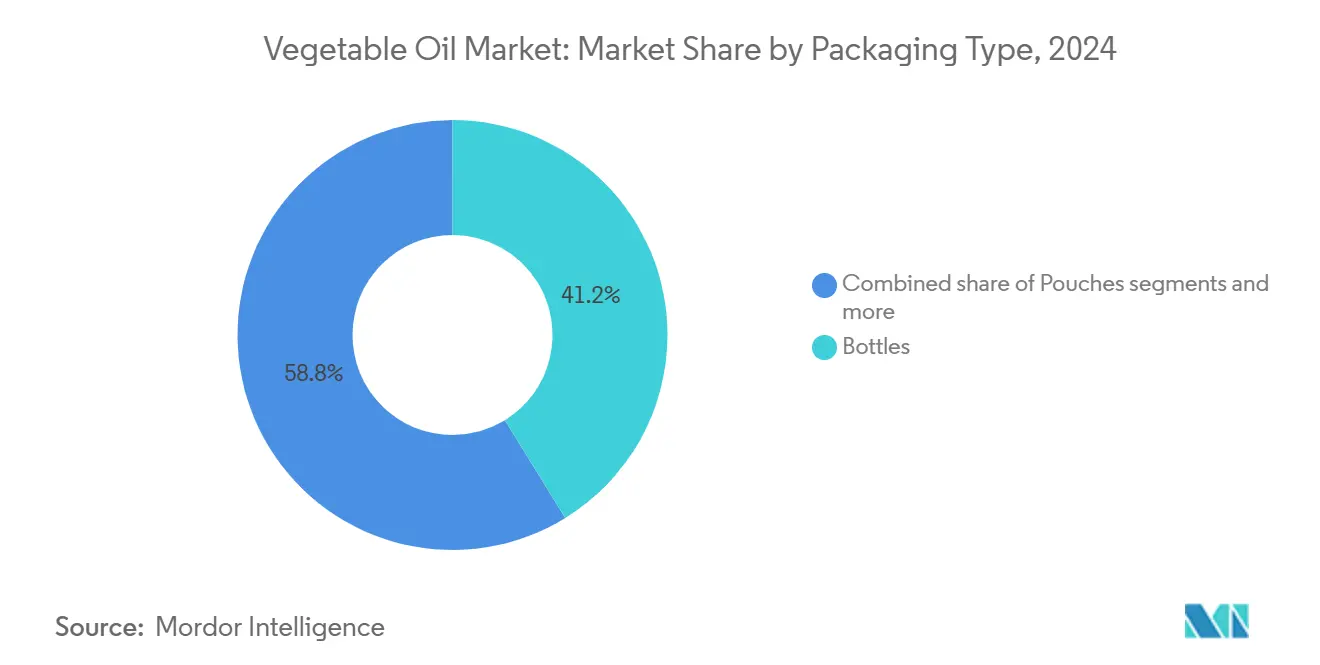

- Por empaque, las botellas representaron el 41,22% del tamaño del mercado de aceite vegetal en 2024 y las bolsas avanzan a una TCAC de 6,51% hasta 2030.

- Por canal de distribución, el comercio minorista mantuvo el 61,91% de participación en ingresos en 2024; HoReCa/Servicio de Alimentos registra la TCAC proyectada más alta de 8,32% hasta 2030.

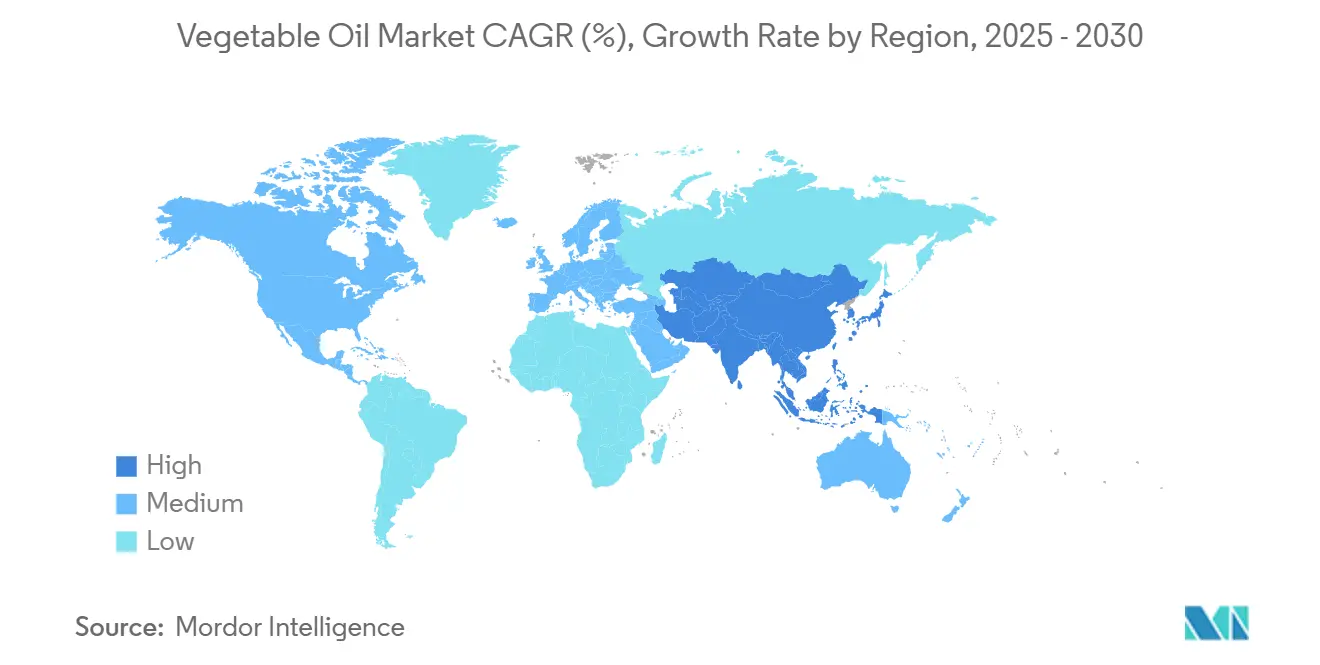

- Por geografía, Asia Pacífico lideró con 48,73% de participación del mercado de aceite vegetal en 2024; la región también es la de más rápido crecimiento con una TCAC de 8,96% hasta 2030.

Tendencias e Insights del Mercado Global de Aceite Vegetal

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| El aumento de la conciencia sobre la salud cambia la preferencia hacia aceites más saludables como oliva y girasol | +1.8% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (3-4 años) |

| La expansión de las industrias de procesamiento de alimentos y comida rápida impulsa el consumo de aceite | +2.1% | Asia-Pacífico central, derrame hacia Medio Oriente y África | Corto plazo (≤2 años) |

| El aumento de la demanda de aceites orgánicos y no transgénicos impulsa el consumo de aceite vegetal | +1.5% | América del Norte y Europa, emergente en Asia-Pacífico | Mediano plazo (3-4 años) |

| El crecimiento de la población urbana impulsa mayor demanda de aceites comestibles debido al aumento de las necesidades de consumo | +1.2% | Asia-Pacífico central, Medio Oriente y África, América del Sur | Largo plazo (≥5 años) |

| Las políticas gubernamentales que apoyan el uso de aceite vegetal impulsan el crecimiento del mercado | +0.6% | Global, con énfasis en economías en desarrollo | Mediano plazo (3-4 años) |

| La expansión de la industria de biocombustibles impulsando el crecimiento del mercado | +1.4% | Global, con mayor impacto en Europa y América del Norte | Mediano plazo (3-4 años) |

| Fuente: Mordor Intelligence | |||

El aumento de la conciencia sobre la salud cambia la preferencia hacia aceites más saludables como oliva y girasol

El creciente conocimiento sobre la salud entre los consumidores está impulsando la demanda de aceites más saludables, como el aceite de oliva y girasol, en el mercado de aceites vegetales. Por ejemplo, el Departamento de Agricultura de Estados Unidos (USDA) ha destacado los beneficios nutricionales del aceite de oliva, incluyendo su alto contenido de grasas monoinsaturadas, que apoya la salud del corazón. De manera similar, la Autoridad Europea de Seguridad Alimentaria (EFSA) ha respaldado el aceite de girasol por su rico contenido de vitamina E, que actúa como antioxidante. Según la Organización Mundial de la Salud (OMS), reemplazar las grasas saturadas con grasas no saturadas, como las que se encuentran en los aceites de oliva y girasol, puede reducir el riesgo de enfermedades cardiovasculares. Además, las iniciativas gubernamentales que promueven hábitos alimentarios saludables, como las pautas "MyPlate" del USDA, fomentan el uso de aceites de cocina más saludables. Estos respaldos, junto con el aumento de la conciencia del consumidor, están influyendo significativamente en las decisiones de compra y cambiando las preferencias hacia estas alternativas más saludables.

La expansión de las industrias de procesamiento de alimentos y comida rápida impulsa el consumo de aceite

El crecimiento de las industrias de procesamiento de alimentos y comida rápida es un impulsor significativo del mercado de aceites vegetales. Por ejemplo, según el Departamento de Agricultura de Estados Unidos (USDA), el consumo global de aceites vegetales alcanzó aproximadamente 218,41 millones de toneladas métricas en 2023/24, impulsado por el aumento de la demanda de fabricantes de alimentos y restaurantes de servicio rápido[1]U.S. Department of Agriculture, "USDA-oilseeds world trade markets and trade-2025", www.fas.usda.gov. La creciente popularidad de los alimentos procesados y de conveniencia, particularmente en economías emergentes, ha alimentado aún más esta demanda. Además, las iniciativas gubernamentales que promueven el procesamiento de alimentos, como el esquema de Incentivo Vinculado a la Producción (PLI) de India para el sector de procesamiento de alimentos, están impulsando aún más la demanda de aceites vegetales. Por ejemplo, el esquema PLI tiene como objetivo mejorar la competitividad de la industria de procesamiento de alimentos proporcionando incentivos financieros, lo que indirectamente aumenta el consumo de aceites vegetales utilizados en la fabricación. De manera similar, en Estados Unidos, la Ley de Modernización de la Seguridad Alimentaria (FSMA) ha alentado las inversiones en instalaciones de procesamiento de alimentos, llevando a una mayor utilización de aceites vegetales. Estos desarrollos subrayan el papel crítico de los aceites vegetales para satisfacer las crecientes necesidades de consumo de estas industrias, ya que son ingredientes esenciales en freír, hornear y otros procesos de preparación de alimentos.

El aumento de la demanda de aceites orgánicos y no transgénicos impulsa el consumo de aceite vegetal

El aumento del apetito por aceites orgánicos y no transgénicos impulsa el consumo de aceite vegetal. Por ejemplo, la creciente preferencia del consumidor por alternativas más saludables ha llevado a un aumento de la demanda de aceite de girasol orgánico y aceite de soja no transgénico. Además, la industria de alimentos y bebidas está incorporando estos aceites en sus productos para atender a consumidores conscientes de la salud, impulsando aún más su consumo en el mercado global de aceite vegetal. Además, el apoyo regulatorio para la agricultura orgánica y el etiquetado no transgénico en regiones como América del Norte y Europa ha alentado a los fabricantes a expandir sus carteras de productos, impulsando así el crecimiento de este segmento dentro del mercado de aceite vegetal. Por ejemplo, empresas como Organic India han introducido variantes de aceite orgánico para satisfacer la creciente demanda. De manera similar, el auge de las plataformas de comercio electrónico ha hecho que estos productos sean más accesibles para los consumidores, acelerando aún más su adopción. La creciente conciencia de los beneficios ambientales de las prácticas de agricultura orgánica también juega un papel significativo en impulsar esta demanda, ya que los consumidores están siendo más conscientes de la sostenibilidad y los productos ecológicos.

El crecimiento de la población urbana impulsa mayor demanda de aceites comestibles debido al aumento de las necesidades de consumo

En el Sur y Sudeste Asiático, la rápida urbanización está impulsando el consumo per cápita de aceite, reforzando la demanda de freír, condimentar y procesar alimentos básicos. Un informe de UN-Habitat destaca que Asia alberga el 54% de la población urbana global, equivalente a más de 2,2 mil millones de personas en 2022. Las proyecciones sugieren que para 2050[2]UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org, la población urbana de Asia se expandirá en 1,2 mil millones adicionales, marcando un aumento del 50%. Además, la Comisión Económica y Social para Asia y el Pacífico señala que las ciudades del Sudeste Asiático juegan un papel crucial en la economía de la región, representando el 80% de su PIB. En India y China, las iniciativas nacionales de seguridad alimentaria enfatizan la autosuficiencia en semillas oleaginosas, llevando a inversiones en complejos de trituración vinculados a corredores ferroviarios y fluviales. Mirando hacia adelante, las tendencias demográficas sugieren una demanda robusta de aceites vegetales, incluso cuando los desafíos macroeconómicos moderan el gasto discrecional en otras áreas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La competencia de grasas sintéticas y alternativas afecta la demanda | -0.9% | América del Norte y Europa | Mediano plazo (3-4 años) |

| La volatilidad en los precios de materias primas afecta la estabilidad del mercado | -1.2% | Global | Corto plazo (≤2 años) |

| Las estrictas regulaciones gubernamentales sobre grasas trans y etiquetado aumentan los costos de cumplimiento | -0.7% | Global, con mayor impacto en economías desarrolladas | Mediano plazo (3-4 años) |

| Las preocupaciones sobre adulteración obstaculizan el crecimiento del mercado | -0.7% | Asia-Pacífico central, Medio Oriente y África, con derrame regulatorio a mercados desarrollados | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

La competencia de grasas sintéticas y alternativas afecta la demanda

El mercado enfrenta una restricción significativa debido a la creciente competencia de grasas sintéticas y alternativas. Estos sustitutos, a menudo desarrollados a través de tecnologías avanzadas, ofrecen funcionalidades y beneficios similares a los aceites vegetales, haciéndolos atractivos para varias industrias, incluyendo alimentos, cosméticos y biocombustibles. Además, las grasas sintéticas a menudo se comercializan como opciones rentables y sostenibles, intensificando aún más la competencia. La creciente preferencia del consumidor por productos innovadores y ambientalmente amigables también contribuye al cambio hacia grasas alternativas. Esta tendencia desafía el potencial de crecimiento del mercado de aceites vegetales, ya que los fabricantes deben abordar estas presiones competitivas mientras mantienen su participación de mercado.

La volatilidad en los precios de materias primas afecta la estabilidad del mercado

La volatilidad en los precios de materias primas representa una restricción significativa para el mercado global de aceites vegetales. La naturaleza impredecible de los costos de materias primas, impulsada por factores como rendimientos agrícolas fluctuantes, tensiones geopolíticas y políticas comerciales cambiantes, crea desafíos para los fabricantes. Estas variaciones de precios impactan directamente los costos de producción, llevando a inestabilidad en los márgenes de ganancia y estrategias de precios. Además, la dependencia de productos agrícolas, que son altamente sensibles a las condiciones climáticas, exacerba aún más el problema. Por ejemplo, condiciones climáticas adversas como sequías o inundaciones pueden reducir significativamente los rendimientos de cultivos, causando un aumento en los precios de materias primas. Además, eventos geopolíticos, incluyendo restricciones comerciales o aranceles, pueden interrumpir la cadena de suministro, agregando a la impredecibilidad de los costos. Esta inestabilidad en los precios de materias primas interrumpe la cadena de suministro, dificultando que los actores del mercado mantengan disponibilidad y asequibilidad consistente del producto. Este desafío continuo subraya la necesidad de planificación estratégica y gestión de riesgos para mitigar los efectos adversos en el mercado global de aceites vegetales.

Análisis de Segmentos

Por Tipo de Producto: El aceite de palma Retiene Ventaja de Escala en Medio del Creciente Escrutinio

El aceite de palma contribuyó con el 28,56% al mercado de aceite vegetal en 2024, reflejando su alta eficiencia en el uso de la tierra y aptitud para el consumo en toda la industria minorista y de servicios de alimentos. Los principales productores en Indonesia y Malasia entregan producción consistente a través de la gestión de plantaciones y modernización de molinos, aunque los compradores solicitan cada vez más volúmenes certificados sostenibles. Los debates en curso sobre la deforestación impulsan requisitos de trazabilidad más estrictos, pero los flujos de exportación se mantienen robustos debido a rendimientos competitivos en costos. El aceite de girasol, apoyado por la recuperación de cultivos en Europa del Este, registra la TCAC más rápida de 7,27% de 2025 a 2030 mientras los procesadores apuntan a bocadillos y comidas preparadas de gama media-premium que favorecen su sabor limpio. El aceite de soja mantiene una fuerte presencia en las Américas, impulsado por el vínculo entre los márgenes de trituración y la demanda de harina alta en proteínas para alimentación animal. Los aceites de oliva y coco abordan necesidades premium y de nicho, respectivamente, agregando diversidad al mercado de aceite vegetal.

Se proyecta que el tamaño del mercado de aceite vegetal para derivados de palma crezca establemente mientras los mandatos de biodiesel se expanden en naciones asiáticas selectas, compensando la adopción más lenta en mercados cautelosos del cambio indirecto de uso de la tierra. Las ganancias de participación del aceite de girasol dependen de la estabilidad climática y la reanudación de la logística a lo largo de los corredores del Mar Negro. Los volúmenes de aceite de soja se vinculan estrechamente a las cuotas de mezcla de biocombustibles en Estados Unidos, donde la capacidad de diésel renovable está escalando rápidamente. Los aceites especializados, incluyendo la colza alta en oleico, exigen precios premium en nutrición infantil y manteca de panadería, ilustrando cómo los rasgos funcionales pueden capturar participación de sub-segmento.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Naturaleza: Convencional Domina Mientras Orgánico Acelera

Los aceites convencionales representaron el 93,52% del mercado de aceite vegetal en 2024, anclados por redes de suministro establecidas, alto rendimiento por hectárea y sensibilidades de precio en categorías de alimentos de mercado masivo. Los agronegocios integrados operan complejos de múltiples semillas que optimizan la logística, reduciendo los costos unitarios. Sin embargo, las reglas de deforestación más estrictas y las auditorías de clientes aumentan el gasto de cumplimiento, empujando a los refinadores hacia programas de materias primas trazables. El segmento orgánico, aunque solo una fracción del volumen actual, se proyecta que se expanda a una TCAC de 9,10% hasta 2030, superando el tamaño más amplio del mercado de aceite vegetal. Los subsidios de conversión y los márgenes premium del comercio minorista fomentan el interés del cultivador, pero la ventana de transición de tres años limita las ganancias rápidas de superficie.

La demanda sostenida permite a los procesadores capturar márgenes por tonelada más altos en líneas de productos orgánicos, que incluyen girasol prensado en frío, coco extra virgen y sustitutos de ghee alimentados con pasto procesados con aceite de soja orgánico. Los consumidores urbanos equiparan las etiquetas orgánicas con menor exposición a pesticidas y beneficios para la salud del suelo, fortaleciendo la lealtad a la marca. La escasez de suministro ocasionalmente lleva al racionamiento de existencias, empujando los diferenciales premium más amplios durante las temporadas pico de vacaciones. En paralelo, los proveedores convencionales pilotean programas de agricultura regenerativa para retener compradores ambientalmente conscientes que pueden no requerir certificación completa.

Por Empaque: Botellas Lidera, Bolsas Acelera

Las botellas siguieron siendo el tipo de empaque principal en 2024 con una participación del 41,22% del mercado de aceite vegetal, equilibrando la protección del producto con la familiaridad del consumidor. El vidrio domina en aceites de oliva y aguacate especializados, donde la claridad y la pureza percibida refuerzan el posicionamiento premium. El PET reciclable liviano avanza en líneas de soja y girasol de alta rotación para reducir los costos de flete. La innovación se enfoca en diseños de botellas cuadradas o apilables que mejoran la densidad de palés, ayudando a los minoristas a recortar la logística en tienda.

Las bolsas registran la TCAC más rápida de 6,51% gracias al menor uso de material y eliminación más fácil, alineándose con los objetivos corporativos de emisiones. Los avances en estructuras multicapa mejoran el rendimiento de barrera, asegurando una vida útil comparable a los empaques rígidos. Los sistemas bag-in-box ganan tracción en canales de servicio de alimentos para mezclas estables para freír, reduciendo lesiones por levantamiento en el lugar de trabajo y desperdicio. Las iniciativas de recarga emergen en mercados europeos selectos donde los consumidores decantan aceite vegetal en vidrio reutilizable en casa. Las latas compuestas a base de papel mantienen relevancia en aceites de fórmula infantil, ilustrando la diversidad continua en empaques dentro del mercado de aceite vegetal.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Canal de Distribución: HoReCa Se Recupera Fuertemente

Los puntos de venta minoristas contribuyeron con el 61,91% de participación en ingresos al mercado de aceite vegetal en 2024, liderados por supermercados que agrupan opciones de marca privada con líneas de marca de gama media. El comercio electrónico refuerza los modelos de suscripción para elementos esenciales de cocina, permitiendo a las marcas pronosticar la demanda y reducir eventos de falta de stock. Los comercios especializados destacan la procedencia y procesos de prensado en frío, fomentando el descubrimiento de aceites de nicho. Las aplicaciones de lealtad y contenido de recetas fomentan la construcción de canastas, elevando el valor promedio del pedido.

El canal HoReCa/Servicio de Alimentos está en camino a una TCAC de 8,32% hasta 2030 mientras los hábitos de comer fuera se normalizan post-pandemia y las marcas de servicio rápido aceleran la expansión de puntos de venta en ciudades secundarias. Los formatos de empaque a granel, como jerrycans de 15 litros y bag-in-box de 20 litros, dominan las listas de adquisiciones. Los gerentes de cocina clasifican la vida útil de fritura, punto de humo y filtrabilidad como criterios de selección principales, impulsando a los proveedores a desarrollar mezclas de palma-girasol altas en oleico. Los servicios de sostenibilidad, incluyendo la recolección de aceite gastado para diésel renovable, se convierten en parte de los contratos de proveedores, incorporando prácticas circulares en el mercado de aceite vegetal.

Análisis Geográfico

En 2024, Asia Pacífico comanda una participación dominante del 48,7% del mercado de aceite vegetal y cuenta con la tasa de crecimiento más alta de la región a una impresionante TCAC del 8,96% (2025-2030). Este impulso fomenta un ciclo de auto-refuerzo de inversión y expansión, mientras las empresas continúan capitalizando el potencial de crecimiento de la región. En 2023, Indonesia, el principal productor y exportador mundial de aceite de palma, vio su producción de palma aceitera alcanzar una estimación de 47,08 millones de toneladas métricas, según informó el Ministerio de Agricultura[3]Ministry of Agriculture Indonesia, "Central Bureau of Statistics", www.bps.go.id. India y China se destacan como productores líderes de aceites de soja y maní, respectivamente, atendiendo tanto a la demanda doméstica como internacional. El crecimiento robusto de la región es impulsado por una población floreciente, ingresos disponibles crecientes y un auge en aplicaciones industriales que se extienden más allá del mero procesamiento de alimentos, incluyendo la producción de biocombustibles y cosméticos.

El panorama de aceite vegetal de Europa está moldeado por hábitos de consumo maduros y regulaciones estrictas que dirigen tanto la producción doméstica como las importaciones. Notablemente, Europa encabeza las listas en consumo de margarina, una tendencia impulsada en gran medida por el sector de procesamiento de alimentos, que depende fuertemente de los aceites vegetales como ingredientes clave. Los esfuerzos para eliminar gradualmente las grasas trans refuerzan aún más el crecimiento de este mercado, alineándose con las iniciativas de salud pública y las preferencias del consumidor por alternativas más saludables. Los problemas de sostenibilidad tienen influencia significativa en Europa, con regulaciones como la Regulación Europea de Deforestación que impulsa una reevaluación de las prácticas de cadena de suministro para aceites importados. Estas regulaciones buscan asegurar trazabilidad y cumplimiento con estándares ambientales, remodelando las dinámicas del mercado.

América del Sur, capitalizando su destreza agrícola en la producción de soja, asegura un lugar prominente en el arena global de aceite vegetal, con Brasil y Argentina emergiendo como exportadores clave. Las preocupaciones de sostenibilidad moldean cada vez más el panorama de producción de la región, mientras los compradores globales demandan abastecimiento ambientalmente responsable. Las principales empresas de agronegocios ahora priorizan la soja libre de deforestación, especialmente de la región del Cerrado de Brasil, para cumplir con estas expectativas.

Panorama Competitivo

El mercado global de aceite vegetal exhibe fragmentación moderada, lo que resalta el dominio de los principales actores integrados, coexistiendo con una multitud de procesadores regionales. Empresas como Wilmar International Limited, Bunge Limited, Louis Dreyfus Company B.V., The Savola Group y Patanjali Ayurveda Limited aprovechan la integración vertical, controlando el viaje desde la producción agrícola hasta el empaque para el consumidor. Este enfoque permite a estas empresas mantener participaciones significativas del mercado mientras aseguran el control de calidad y eficiencia de costos a través de la cadena de suministro.

Estos actores clave se enfocan activamente en expandir sus capacidades de producción para satisfacer la creciente demanda global de aceite vegetal. También priorizan mejorar las eficiencias de la cadena de suministro para reducir costos operativos y mejorar los tiempos de entrega. Además, las inversiones en investigación y desarrollo son fundamentales para estas empresas mientras buscan innovar e introducir nuevos productos que se alineen con las preferencias cambiantes del consumidor, como opciones de aceite más saludables y prácticas de producción sostenibles. Las asociaciones estratégicas, fusiones y adquisiciones se emplean frecuentemente para fortalecer sus posiciones de mercado y expandir su presencia en mercados emergentes.

La presencia de numerosos procesadores regionales agrega otra capa de competencia al mercado. Estos procesadores atienden principalmente demandas localizadas, ofreciendo productos a precios competitivos para atraer consumidores regionales. Su capacidad para adaptarse rápidamente a las tendencias y preferencias del mercado local les da una ventaja en regiones específicas. Este panorama competitivo dinámico enfatiza la necesidad crítica de eficiencia operacional, innovación y adaptabilidad para todos los participantes del mercado que se esfuerzan por sostener y hacer crecer su participación de mercado en un entorno cada vez más competitivo.

Líderes de la Industria de Aceite Vegetal

-

Wilmar International Limited

-

Bunge Limited

-

Louis Dreyfus Company B.V.

-

The Savola Group

-

Patanjali Ayurveda Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Tata Simply Better introdujo dos nuevos sabores de sus aceites prensados en frío de etiqueta limpia: aceite de oliva extra virgen y aceite de sésamo. Empacados en botellas PET de 1 L, estos aceites cuentan con un compromiso de pureza, libres de cualquier aditivo oculto.

- Enero 2025: Borges India introdujo sus Aceites de Oliva Extra Virgen de Variedad Única, elaborados exclusivamente con 100% de aceitunas Arbequina y Picual, accesibles a través de plataformas en línea y fuera de línea en toda India.

- Septiembre 2024: Kosterina lanzó dos aceites de oliva ultra-premium en más de 600 tiendas Target a nivel nacional, marcando una expansión minorista significativa para productos de aceite de oliva premium y demostrando el creciente interés del consumidor mainstream en aceites especializados.

Alcance del Informe del Mercado Global de Aceite Vegetal

Los aceites vegetales se extraen de semillas o, con menos frecuencia, de otras partes de frutas. Similar a las grasas animales, los aceites vegetales también son mezclas de triglicéridos. El mercado global de aceite vegetal ha sido segmentado por tipo, aplicación y geografía. Por tipo, el mercado estudiado está segmentado en aceite de palma, aceite de soja, aceite de colza, aceite de girasol, aceite de oliva y otras clases. El mercado está segmentado basado en aplicación: alimentaria, alimentación animal e industrial. El estudio también involucra el análisis a nivel global de las regiones centrales como América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en valor (en millones USD).

| Aceite de Palma |

| Aceite de Soja |

| Aceite de Colza |

| Aceite de Girasol |

| Aceite de Maní |

| Aceite de Coco |

| Aceite de Oliva |

| Otros Tipos |

| Convencional |

| Orgánico |

| Botella |

| Bolsas |

| Frasco |

| Lata |

| Otros |

| HoReCa/Servicio de Alimentos | |

| Comercio Minorista | Supermercados/Hipermercados |

| Tiendas de Conveniencia/Tiendas de Comestibles | |

| Tiendas de Comercio Minorista en Línea | |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Vietnam | |

| Indonesia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo | Aceite de Palma | |

| Aceite de Soja | ||

| Aceite de Colza | ||

| Aceite de Girasol | ||

| Aceite de Maní | ||

| Aceite de Coco | ||

| Aceite de Oliva | ||

| Otros Tipos | ||

| Por Naturaleza | Convencional | |

| Orgánico | ||

| Por Empaque | Botella | |

| Bolsas | ||

| Frasco | ||

| Lata | ||

| Otros | ||

| Por Canal de Distribución | HoReCa/Servicio de Alimentos | |

| Comercio Minorista | Supermercados/Hipermercados | |

| Tiendas de Conveniencia/Tiendas de Comestibles | ||

| Tiendas de Comercio Minorista en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| España | ||

| Países Bajos | ||

| Italia | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Vietnam | ||

| Indonesia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de aceite vegetal?

El mercado de aceite vegetal se sitúa en USD 418,12 mil millones en 2025.

¿Qué tan rápido crecerá el mercado de aceite vegetal durante los próximos cinco años?

Está listo para expandirse a una TCAC de 7,27%, alcanzando USD 593,76 mil millones en 2030.

¿Qué región contribuye con la mayor participación al mercado de aceite vegetal?

Asia Pacífico mantiene el 48,73% de los ingresos globales y también es la región de más rápido crecimiento.

¿Qué tipo de aceite está creciendo más rápido?

Se proyecta que el aceite de girasol crezca a una TCAC de 7,27% entre 2025 y 2030.

¿Por qué las bolsas están ganando terreno en el empaque de aceite vegetal?

Las bolsas usan menos material, reducen el peso de transporte y ahora ofrecen propiedades de barrera que igualan a las botellas, respaldando una TCAC de 6,51% hasta 2030.

Última actualización de la página el: