Tendencias del Mercado de Banca minorista de EE. UU. Industria

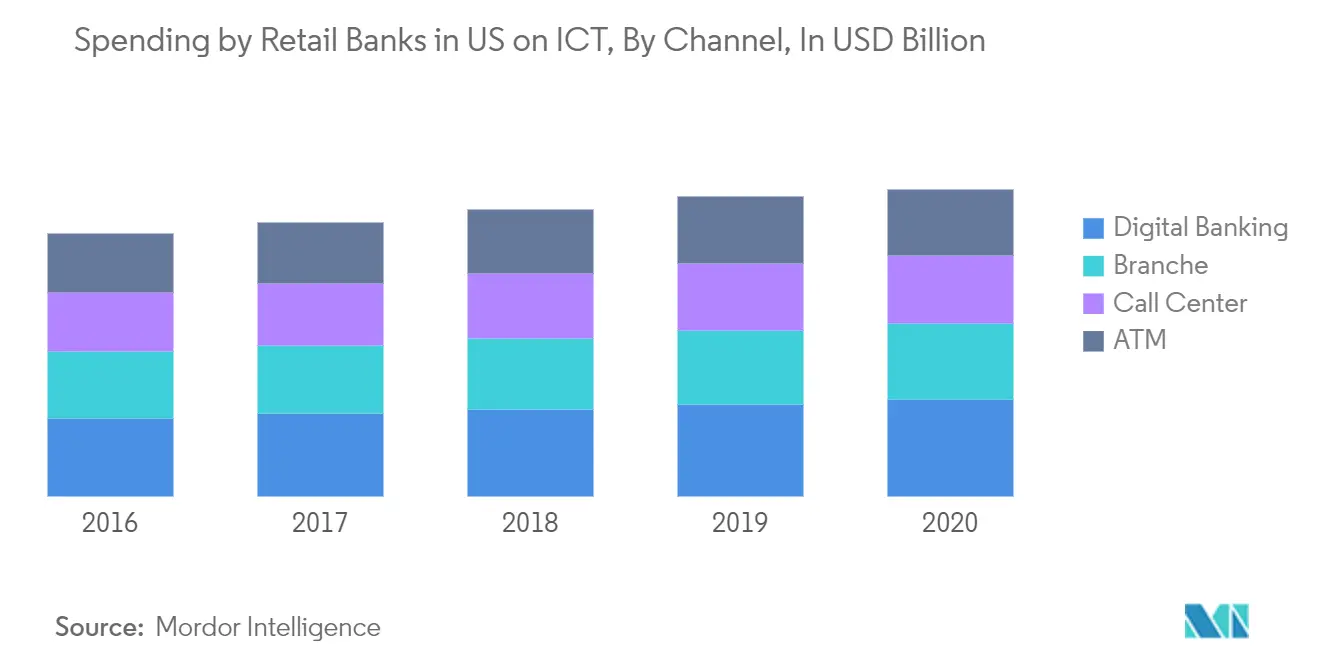

El gasto de los bancos minoristas en banca digital está aumentando en EE. UU.

Las fintech fueron más rápidas en reconocer que el nicho de préstamos al consumo mejora la experiencia del cliente con aprobaciones previas y una financiación más rápida de los préstamos. Los prestamistas digitales duplicaron con creces su participación de mercado a lo largo de los años, y los consumidores de todo el espectro crediticio recurrieron cada vez más a proveedores digitales. La inversión y la colaboración con fintechs se están convirtiendo en la norma. Los principales bancos estadounidenses están invirtiendo fuertemente en sus competidores FinTech para formar asociaciones estratégicas para utilizar su tecnología y obtener ganancias en el futuro si las inversiones despegan. En general, los bancos pueden ofrecer sus productos principales pero expandirse a otros servicios utilizando API FinTech especializadas

Según el Banco Mundial, dos mil quinientos millones de adultos en todo el mundo realizan transacciones únicamente en efectivo. Sin embargo, dado que algunos bancos digitales y fintechs ofrecen servicios más baratos y rápidos que los tradicionales, la banca se está volviendo más accesible. Por ejemplo, empresas como WeChat y Ant Financial han brindado a millones de consumidores chinos que no cuentan con servicios bancarios y a propietarios de pequeñas empresas acceso a pagos y créditos seguros. La inclusión financiera puede beneficiar a los consumidores y a los bancos al reducir la pobreza y ampliar el mercado. Pero abrir la banca a través de innovaciones digitales también puede generar riesgos. Los impagos crediticios podrían pesar mucho sobre las operaciones de bajo margen de las fintechs. Y las regulaciones financieras podrían introducir preocupaciones sobre la privacidad de los datos derivadas de una mayor integración de la red. Las pruebas cuidadosas y las estrategias de consumo contextualizadas son clave para gestionar dichos riesgos y garantizar una inclusión financiera sostenible

A pesar del auge de las nuevas tecnologías de pago, muchas empresas estadounidenses todavía utilizan cheques en papel. Sin embargo, el 55% de los profesionales de negocios señalaron los pagos en tiempo real como su principal prioridad en los pagos B2B. El acceso a estas tecnologías (pagos en tiempo real, tap-and-go y criptomonedas) será fundamental para atraer y retener clientes comerciales en el futuro. Los pagos más rápidos permitirán una mejor gestión de la liquidez, liquidaciones más rápidas de facturas de proveedores, desembolsos instantáneos de reclamaciones de seguros y una menor exposición al fraude. Las tecnologías de pago comerciales mejoradas permiten a los bancos mejorar las experiencias de los clientes y aumentar las ganancias mediante mayores transacciones y tarifas. Pero a medida que más actores digitales ingresen al espacio de pagos B2B, los operadores tradicionales deberán actuar rápidamente para evitar quedarse atrás frente a competidores más ágiles

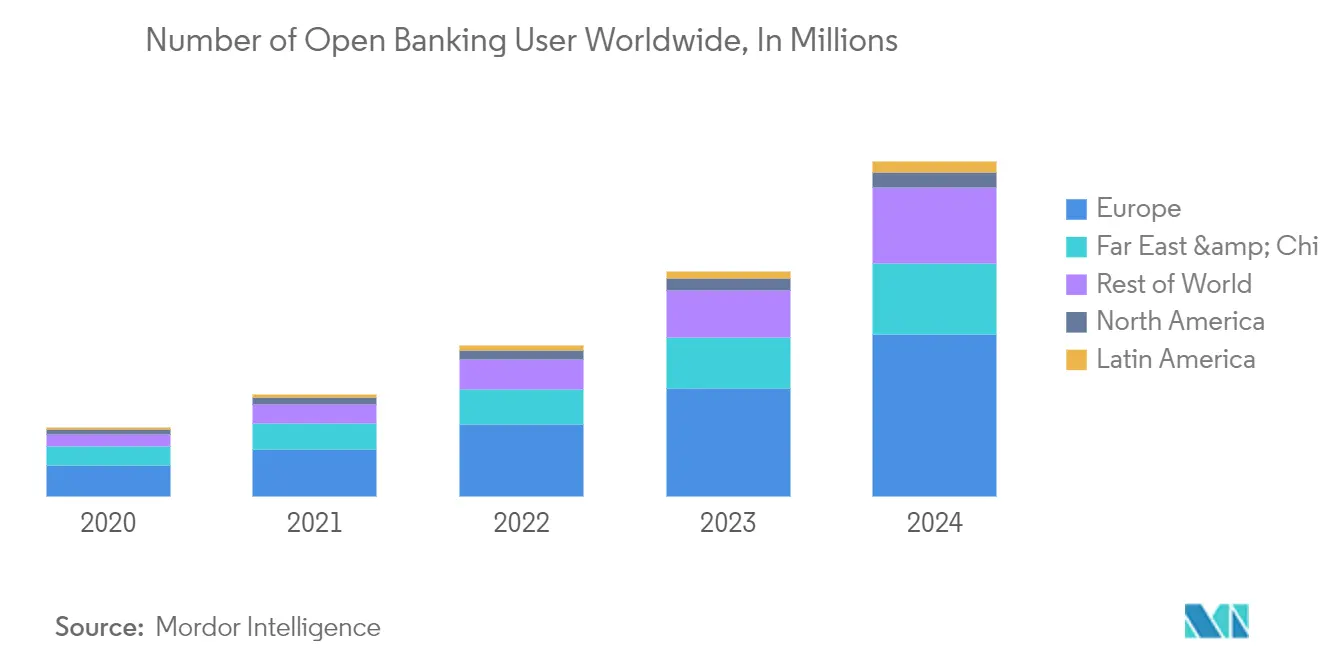

La banca abierta en EE.UU. está mostrando un bajo crecimiento.

En Estados Unidos, se espera que la banca abierta evolucione como una iniciativa impulsada por la industria, a diferencia de otros países, donde los mandatos regulatorios están obligando a muchos bancos a adoptar la banca abierta. Sin embargo, los bancos estadounidenses pueden beneficiarse de las lecciones aprendidas en estas regiones, como el establecimiento de estándares técnicos y de experiencia del cliente para el intercambio de datos/API. Si se hace bien, la banca abierta puede ayudar a los bancos estadounidenses a alcanzar objetivos estratégicos clave. La banca abierta puede amplificar y acelerar los esfuerzos de transformación digital de los bancos y el surgimiento de nuevos modelos de negocio

Hasta ahora, las actitudes hacia la banca abierta en Estados Unidos parecen ser mixtas. Según una encuesta de consumidores, uno de cada cinco consumidores en los Estados Unidos considera valiosa la banca abierta, pero el interés es mayor entre los millennials y la generación Z. Esto sugiere que los bancos estadounidenses deberían apuntar a las generaciones más jóvenes en sus iniciativas iniciales de banca abierta. Pero los consumidores también expresaron algunas preocupaciones, especialmente sobre la privacidad y la seguridad y el uso de los datos personales. Esto parece indicar la necesidad de que los bancos eduquen a los consumidores sobre los beneficios de la banca abierta