Análisis del mercado de envases para el cuidado del hogar en EE. UU.

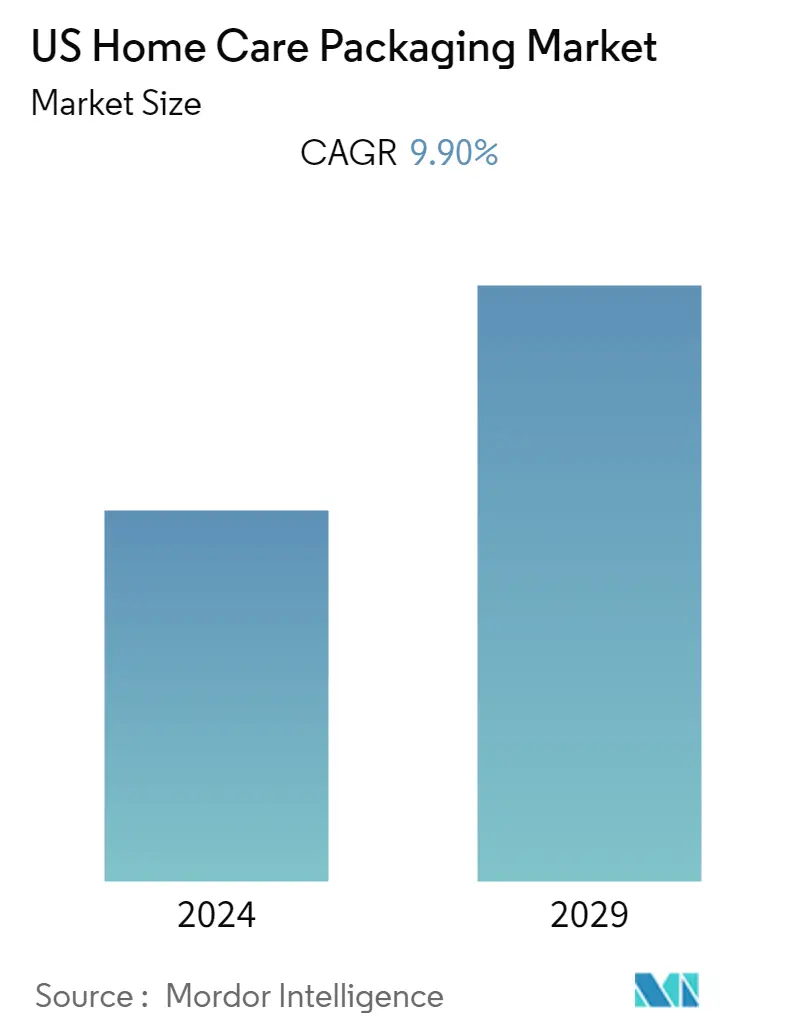

Se prevé que el mercado de envases para el cuidado del hogar en Estados Unidos crezca a una tasa compuesta anual del 9,90%. En los últimos años, el mercado de productos para el cuidado del hogar ha experimentado un gran crecimiento debido a la creciente preferencia entre las personas por llevar un estilo de vida más saludable. Los productos domésticos, como los líquidos para lavar platos, los limpiadores de inodoros y los ácidos para limpiar suelos, se envasan principalmente en botellas de PET. El mercado está siendo testigo de nuevos enfoques de envasado y etiquetado por parte de las empresas para mantener la reciclabilidad de sus productos.

La demanda de productos para el cuidado del hogar ha seguido una tendencia al alza, especialmente porque los consumidores, cada vez más conscientes de la salud, tienden a evitar costosos costos de atención médica. Para mantenerse al día con esta demanda, la industria de embalajes para el cuidado del hogar ha mejorado su oferta para diferenciar entre múltiples soluciones de embalaje, transmitiendo información útil sin comprometer los estándares de seguridad. Se espera que el mercado de envases para este segmento registre un alto crecimiento durante el período previsto.

Según la OCDE, Estados Unidos informó 14 billones de dólares del gasto total de los hogares en el país. Y se registró que los ingresos personales aliados aumentaron en 1.954,7 mil millones de dólares (10,0%) en enero de 2020, según estimaciones de la Oficina de Análisis Económico. De manera similar, el ingreso personal disponible (IPD) aumentó hasta ascender a 1.963,2 mil millones de dólares (11,4%), junto con los gastos de consumo personal (PCE) aumentaron un 2,4%.

A pesar de los reveses económicos, la demanda de productos para el cuidado de la salud en el hogar nunca ha disminuido, y la demanda de soluciones de embalaje es directamente proporcional a ello. Impulsado por ventajas como la durabilidad, los beneficios de costos y la versatilidad, el plástico es uno de los materiales de embalaje más utilizados por las empresas. La investigación y el desarrollo para una mayor durabilidad y seguridad encontraron nuevos participantes en la industria, que incluyen polímeros como PLA, PHA (polihidroxialcanoato) biodegradable, bio PTT (tereftalato de politrimetilo), etc., que poco a poco están ganando aceptación. Sin embargo, el alto costo plantea un desafío para su sostenibilidad a largo plazo.

La industria de productos para el cuidado del hogar ha sido testigo de una mayor conciencia entre los consumidores sobre la sostenibilidad de los materiales de embalaje. Por ejemplo, a partir de marzo de 2021, Unilever ha intensificado el uso de plástico reciclado posconsumo (PCR). Dado que alrededor del 11 % de su volumen total de envases de plástico consiste en plástico reciclado, la empresa pretende utilizar al menos un 25 % de plástico reciclado para 2025.

Tendencias del mercado de envases para el cuidado del hogar en EE. UU.

Mayor demanda de productos de limpieza para el hogar debido a la pandemia

Estados Unidos está experimentando un mayor uso de canales de comercio electrónico para adquirir productos para el cuidado del hogar por parte de los consumidores. Si bien la proporción de ventas en línea sigue siendo baja, se espera que crezca durante el período previsto. Además, Unilever ha ido realizando nuevas adquisiciones basadas en la venta de productos a través de canales online.

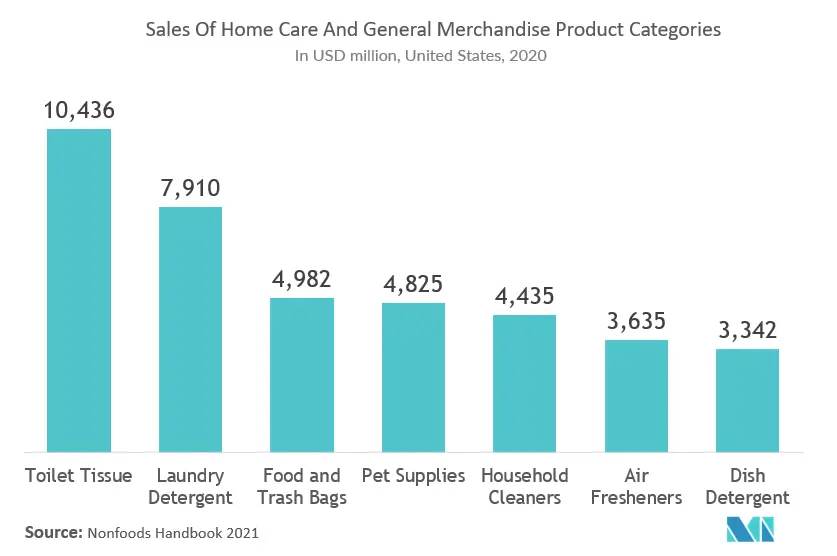

Con períodos de limpieza prolongados a lo largo de 2020, los consumidores expresaron su preocupación por los efectos secundarios de los productos de limpieza tradicionales en la salud y el medio ambiente. Por lo tanto, se espera que a lo largo de 2021 la demanda de productos para el cuidado del hogar diseñados para proporcionar eficacia de limpieza requiera esfuerzos para apoyar también el bienestar físico y emocional de los consumidores. Por ejemplo, la pandemia de coronavirus provocó un aumento en las ventas de papel higiénico, lo que convirtió a los productos de papel higiénico en la principal categoría de productos para el hogar en los Estados Unidos con aproximadamente 10.400 millones de dólares.

Una investigación sobre limpieza e higiene de los consumidores presentada por el Instituto Americano de Limpieza (ACI) en septiembre de 2020 fue diseñada para aprovechar las percepciones y acciones de los consumidores con respecto a las prácticas de limpieza y desinfección en torno a la pandemia de COVID-19. La encuesta sugirió que los estadounidenses estaban limpiando más que nunca debido al inicio de la temporada de gripe.

Además, el 86% de los estadounidenses confiaba en que sus productos de limpieza les ayudarían a protegerse contra el coronavirus. El 92% de ellos sugirieron que están acostumbrados a usar desinfectantes en las superficies de sus hogares. Más del 50% de ellos planea seguir limpiando las superficies con más frecuencia y utilizando productos desinfectantes.

The Clorox Company (cuidado en el hogar) ha asumido la amenaza del coronavirus utilizando su limpiador multisuperficie Pine-Sol Original. El producto recibió la aprobación de la Agencia de Protección Ambiental de EE. UU. (EPA) por sus afirmaciones sobre la eliminación del SARS-CoV-2, el virus que causa el COVID-19, en superficies duras y no porosas.

Mayor conciencia sobre las preocupaciones por la sostenibilidad en la industria

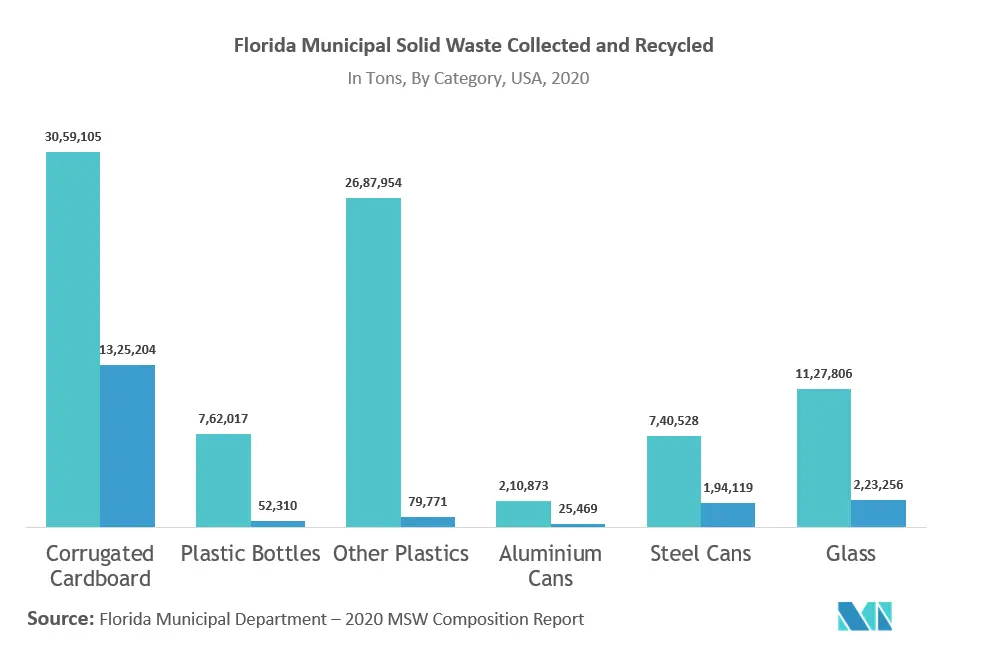

Las marcas de cuidado del hogar y los proveedores de embalajes han estado en una constante búsqueda de innovar y crear diferenciación en un espacio de mercado disputado a través de la marca. Los envases para el cuidado del hogar tienen oportunidades sin explotar para ayudar a reducir la contaminación plástica al reemplazar las botellas de plástico con soluciones de embalaje más sostenibles, como botellas de papel y cajas de cartón multicapa. Este embalaje representa una oportunidad importante para ayudar a los consumidores a reducir el consumo de plástico e incluso podría ayudar a que el reciclaje sea menos complicado. El esfuerzo también ha sido coherente con el gobierno; Por ejemplo, en 2020, Florida registró casi 47,1 millones de toneladas de residuos municipales, de los cuales el plástico por sí solo constituyó alrededor del 7,33% de la recogida total.

En cuanto a la innovación basada en productos, Microban 24 de PG fue aprobado por la Agencia de Protección Ambiental de EE. UU. (EPA) como un aerosol desinfectante eficaz para matar el SARS-CoV-2. Junto con muchos otros productos que afirman matar el 99,9% de las bacterias, Microban 24 lo certifica y continúa trabajando durante todo el día para brindar una protección duradera a las superficies de los hogares.

O3waterworks LLC presentó un spray de limpieza y desinfección del hogar con ozono. Se sabe que la botella rociadora crea ozono acuoso de baja concentración para disolver gérmenes y contaminantes. Este se convierte rápidamente en agua y aire, sin dejar residuos. La botella pulverizadora de la empresa se puede utilizar para limpiar cepillos de dientes, lavar frutas y verduras, enjuagar chupetes caídos y limpiar juguetes para bebés, por nombrar algunos.

Otro líder de la categoría de limpieza, Jelmar, actualizó su línea de productos CLR con una nueva apariencia y una nueva pronunciación ('CLeaR'). Además, había ejecutado una nueva campaña creativa y se cambió el nombre de varios productos. Esto se hizo para reflejar la amplitud de la línea de productos ampliada.

Según Unilever, la mayoría de los envases de Love Home Planet estaba hecha de materiales reciclados y reciclables. Las gorras y las bolsas serían lo siguiente. La compañía está trabajando para lograr envases 100 % reciclados en Love Home Planet para 2021. En Estados Unidos, Love Home Planet incluye más de 30 productos para el cuidado de telas, el lavado de platos y la limpieza. Incorpora un detergente para ropa concentrado elaborado con limpiadores vegetales de origen sostenible que son eficaces en agua fría. Un spray para lavado en seco está diseñado para prolongar la vida útil de la ropa minimizando el lavado y reduciendo al mismo tiempo el uso de agua y energía.

Descripción general de la industria de envases para el cuidado del hogar en EE. UU.

El mercado de envases para el cuidado del hogar en los Estados Unidos está moderadamente fragmentado y se espera que alcance un mayor grado de competitividad debido a las crecientes inversiones, los nuevos actores y las crecientes aplicaciones en las industrias de usuarios finales. Algunos de los desarrollos son los siguientes:.

- Agosto de 2021 Unilever desarrolló un embalaje negro sostenible elaborado a partir de materiales de resina posconsumo en capas, que anteriormente se trataba como residuo. La empresa había utilizado un diseño de resina posconsumo multicapa para lograr envases de plástico negro sostenibles adecuados para productos de cuidado personal, belleza, cosméticos, cuidado del hogar y alimentos. Esta innovación permite reutilizar los residuos de plástico negro en nuevos envases en estas categorías.

- Julio de 2021 Westfall Technik adquirió Carolina Precision Plastics, lo que le dio a Westfall acceso a destacadas empresas de cosméticos y cuidado personal, incluidas L'Oréal, Estée Lauder y Clorox (propietaria de Burt's Bees).

- Marzo de 2021 Unilever North America anunció una inversión de 15 millones de dólares en el Fondo de Liderazgo de Closed Loop Partners para ayudar a reciclar unas 60.000 toneladas métricas de residuos de envases plásticos estadounidenses anualmente para 2025, una cantidad equivalente a más de la mitad de la huella de Unilever en América del Norte.. El impacto de la nueva inversión de UnUnilever y su uso continuo de envases de plástico reciclado posconsumo (PCR), que es de aproximadamente 59.000 toneladas métricas por año, respaldará el cumplimiento de su compromiso de recolectar y procesar más envases de plástico de los que vende para 2025..

- Las empresas estadounidenses han estado buscando significativamente expandirse en el mercado europeo para mejorar su posición a través de mejores cadenas de suministro. Por ejemplo, en marzo de 2021, Proampac adquirió IG Industries PLC y Brayford Plastics Limited para marcar su expansión en el Reino Unido. Además, en enero de 2021, ProAmpac LLC anunció que había recibido una inversión de Pritzker Private Capital (PPC) para impulsar sus planes de expansión, incluidas adquisiciones estratégicas y aumentar su presencia global. La empresa recibió inversiones de GIC, el fondo soberano de Singapur, además de coinversores nuevos y existentes, y de PPC para promover su crecimiento.

- Febrero de 2021 Henkel anunció que aumentó la cantidad de polietileno reciclado (PEPE) en el embalaje de sus geles limpiadores para inodoros. Al alcanzar el 50% para los limpiadores para inodoros de la gama estándar, por ejemplo, de la marca Biff, y, en el caso de los limpiadores de la marca En la gama Pro Nature, hasta un 75%, la empresa ha apostado por aspectos de sostenibilidad para responder a las necesidades de los consumidores.

- Enero de 2021 Jabil, la empresa de Florida, adquirió Ecologic Brands, que pasaría a formar parte de su división Packaging Solutions. Esta adquisición respaldaría los objetivos de sostenibilidad de la coempresa. Es signatario del Compromiso Global por la Economía del Plástico de la Fundación Ellen MacArthur y se comprometió a involucrar a sus clientes para eliminar los envases de plástico problemáticos e innecesarios de sus soluciones actuales.

- Además, en diciembre de 2020, WD-40, el icónico producto multiusos utilizado en los hogares y por profesionales del comercio en todo el mundo, y DS Smith anunciaron que trabajaron juntos para proporcionar una solución de embalaje secundario reciclable a base de papel que ha llevado a la eliminación de 586.208 piezas individuales de plástico del flujo de residuos.

Líderes del mercado de envases para el cuidado del hogar en EE. UU.

-

Sonoco Products Company

-

Aptar Group Inc

-

Berry Global Inc

-

Ball Corporation

-

Amcor PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases para el cuidado del hogar en EE. UU.

Las interrupciones provocadas por el COVID-19 han creado un entorno difícil para las materias primas en el mercado estudiado. La presencia de volatilidad ha desafiado a los fabricantes de envases en términos de costos y suministro. A lo largo de 2020, los precios del petróleo crudo cayeron y el costo de las materias primas derivadas del petróleo, como las resinas plásticas para la industria del embalaje, cayó aún más. El fortalecimiento del dólar estadounidense mejoró así la competitividad relativa de los fabricantes de materias primas para envases fuera de Estados Unidos. Estos acontecimientos significan un período de gran incertidumbre para muchas áreas de la demanda de envases y diferentes sustratos de envases.

El proveedor de artículos para el hogar y cuidado personal, Unilever, cuyas marcas de belleza incluyen Dove, Tresemme y Toni Guy, dio a conocer recientemente una nueva iniciativa, 'United for America', para ayudar a las personas en los EE. UU. a gestionar la crisis del COVID-19. United For America ha sido testigo de cómo Unilever Estados Unidos se asocia con la organización sin fines de lucro Feeding America para donar alimentos, jabón, productos de higiene personal y limpieza del hogar por valor de más de 8 millones de dólares para ayudar a los afectados por la pandemia de coronavirus.

A medida que los envases de plástico son cada vez más criticados, muchas empresas han estado buscando alternativas. Diageo y PepsiCo estrenarán botellas de papel en 2021. Unilever, PepsiCo y Diageo utilizarán la nueva tecnología en categorías de productos no competitivas en los próximos tiempos. Unilever cubriría el cuidado personal y del hogar como parte de esta estrategia.

Segmentación de la industria de envases para el cuidado del hogar en EE. UU.

El informe se centra en el mercado de envases para el cuidado del hogar de EE. UU., que circunscribe los diversos elementos esenciales desplegados en un hogar típico, fabricados específicamente para uso doméstico.

El mercado de envases para el cuidado del hogar de Estados Unidos está segmentado por material (plástico, papel, metal, vidrio), tipo de producto (botellas, latas de metal, cartones, frascos, bolsas) y productos para el cuidado del hogar (lavavajillas, insecticidas, cuidado de la ropa, artículos de tocador, abrillantadores). , Cuidado del aire). El informe también ofrece un estudio detallado del análisis del mercado de las cinco fuerzas de Porter. Los cinco factores principales en estos mercados se han cuantificado utilizando los parámetros clave internos que rigen cada uno de ellos. También cubre el panorama del mercado de estos actores, que incluye las estrategias clave de crecimiento y análisis de la competencia.

| El plastico |

| Papel |

| Metal |

| Vaso |

| botellas |

| Latas de metal |

| cajas de cartón |

| Frascos |

| Bolsas |

| lavar platos |

| Insecticidas |

| Cuidado de la ropa |

| Artículos de aseo |

| polacos |

| Cuidado del aire |

| Por materiales | El plastico |

| Papel | |

| Metal | |

| Vaso | |

| Por tipo de producto | botellas |

| Latas de metal | |

| cajas de cartón | |

| Frascos | |

| Bolsas | |

| Por productos para el cuidado del hogar | lavar platos |

| Insecticidas | |

| Cuidado de la ropa | |

| Artículos de aseo | |

| polacos | |

| Cuidado del aire |

Preguntas frecuentes sobre investigación de mercado de envases para el cuidado del hogar en EE. UU.

¿Cuál es el tamaño actual del mercado de Embalaje para el cuidado del hogar en EE. UU.?

Se proyecta que el mercado de envases para el cuidado del hogar de EE. UU. registre una tasa compuesta anual del 9,90% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Embalaje para el cuidado del hogar de EE. UU.?

Sonoco Products Company, Aptar Group Inc, Berry Global Inc, Ball Corporation, Amcor PLC son las principales empresas que operan en el mercado de envases para el cuidado del hogar de EE. UU.

¿Qué años cubre este mercado de Embalaje para el cuidado del hogar de EE. UU.?

El informe cubre el tamaño histórico del mercado de Embalaje para el cuidado del hogar de EE. UU. durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje para el cuidado del hogar de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de envases para el cuidado del hogar en EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Embalaje para el cuidado del hogar en EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Embalaje para el cuidado del hogar en EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.