Análisis del mercado de transporte transfronterizo de mercancías por carretera en EE. UU.

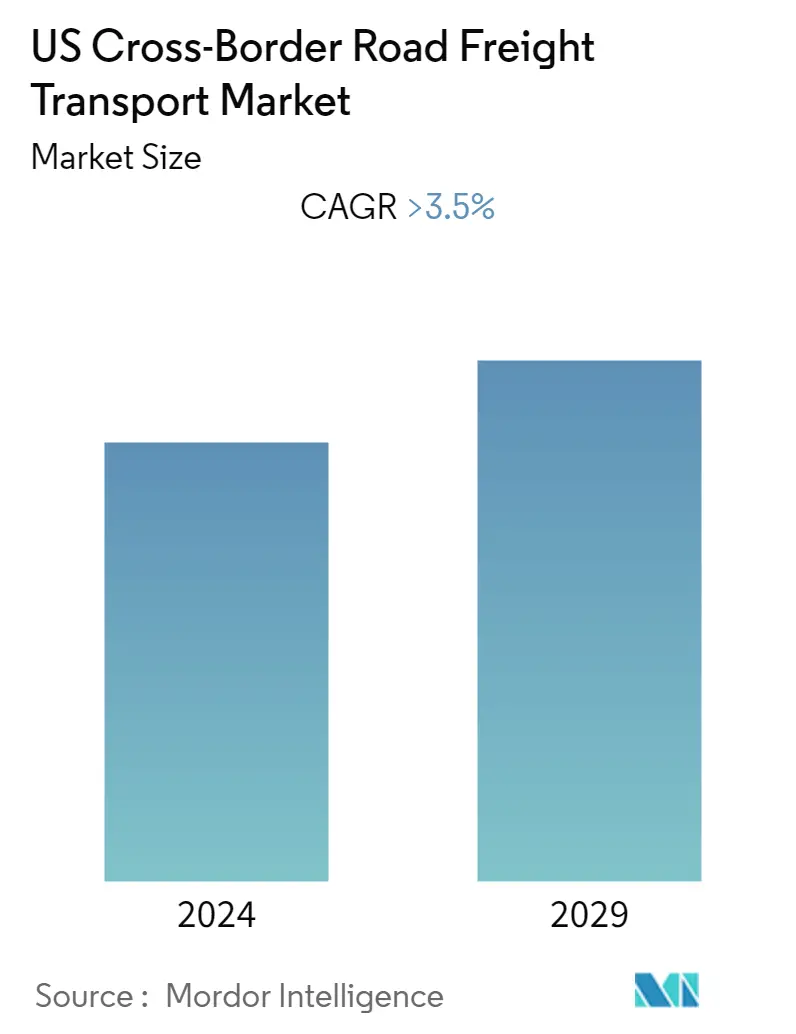

El tamaño del mercado transfronterizo de transporte de mercancías por carretera de los Estados Unidos es de 1.020 millones de dólares en el año en curso y se prevé que registre una tasa compuesta anual de más del 3,5% durante el período previsto.

- Las medidas de salud pública para controlar la pandemia de COVID-19 redujeron la actividad económica. El PIB de Estados Unidos disminuyó un 1,2% en el primer trimestre de 2020 y el desempleo aumentó al 14,7%. Sin un cronograma claro para el fin del cierre y otras restricciones, las empresas de transporte respondieron a la crisis inmediata preservando efectivo, creando espacios de trabajo seguros, ajustando el tamaño de la fuerza laboral para satisfacer la demanda y brindando ayuda humanitaria. Durante la crisis, la demanda ha sido volátil, aumentando o cayendo en picado según el modo y el perfil del cliente.

- El mercado de transporte de mercancías por carretera transfronterizo de los Estados Unidos está impulsado por el creciente avance tecnológico en la industria del transporte por carretera y los acuerdos comerciales entre los países de América del Norte, mientras que las congestiones de carreteras y las altas emisiones frenan el crecimiento del mercado. Canadá y México son los principales socios comerciales de Estados Unidos y estos son los países más importantes cuando se trata de transporte de carga transfronterizo desde Estados Unidos.

- Las relaciones de Estados Unidos con México son fuertes y vitales, y México sigue siendo uno de los socios más cercanos y valiosos de Estados Unidos. Los países comparten una frontera de 2.000 millas con 47 puertos de entrada terrestres activos. El comercio entre México y Estados Unidos alcanzó la cifra histórica de 779 mil 300 millones de dólares en 2022, un crecimiento de 17% respecto al monto registrado en 2021, según la Oficina del Censo de Estados Unidos.

- Esta cifra estuvo sustentada por un crecimiento anual de 18.3% en las importaciones de mercancías desde México, que totalizaron USD 454.9 mil millones. El monto representó el 14% del total de las importaciones que Estados Unidos realizó en 2022. Las exportaciones de Estados Unidos a México aumentaron 17.3% respecto a 2021, para registrar un monto de USD 324.3 mil millones. Con este valor de comercio total, México se mantuvo como el segundo socio comercial de Estados Unidos, sólo superado por Canadá, que sumó USD 793,8 mil millones.

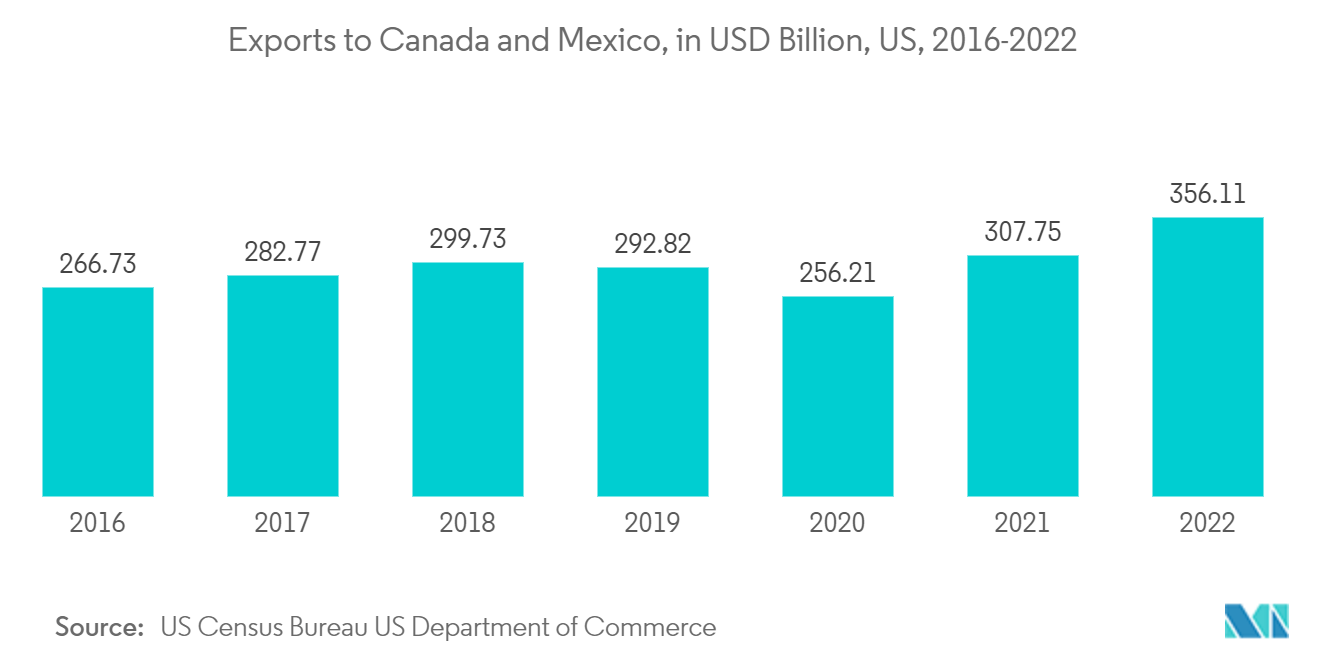

- Estados Unidos y Canadá comparten la frontera internacional más larga del mundo, 5.525 millas con 120 puertos de entrada terrestres, y su relación bilateral es una de las más estrechas y extensas. Casi 2.600 millones de dólares diarios en el comercio de bienes y servicios cruzan entre ellos todos los días. El déficit con Canadá aumentó 31.600 millones de dólares hasta 81.600 millones de dólares en 2022. Las exportaciones aumentaron 48.400 millones de dólares hasta 356.100 millones de dólares y las importaciones aumentaron 79.900 millones de dólares hasta 437.700 millones de dólares.

- En marzo de 2022, el flete transfronterizo total de EE. UU. fue de 141,9 mil millones de dólares, movido por todos los modos de transporte, un 23,8% más que en marzo de 2021. El flete entre EE. UU. y Canadá ascendió a 72,9 mil millones de dólares. El transporte de carga entre Estados Unidos y México ascendió a 69.0 mil millones de dólares. Los camiones movieron 85.500 millones de dólares en carga, un 15,7% más que en marzo de 2021.

Tendencias del mercado de transporte transfronterizo de mercancías por carretera en EE. UU.

Tratados de Libre Comercio (TLC) que facilitan el crecimiento del mercado

Estados Unidos tiene 14 TLC con 20 países que representan alrededor del 40 por ciento de las exportaciones de bienes estadounidenses. Los países socios del Tratado de Libre Comercio (TLC) de Estados Unidos brindan un mayor acceso al mercado a través de aranceles reducidos o eliminados, protección de la propiedad intelectual y eliminación de barreras no arancelarias, entre otras disposiciones. Estados Unidos tiene TLC con Australia, Bahréin, Chile, Colombia, Israel, Omán, Panamá, Canadá, México, etc. El Tratado entre los Estados Unidos de América, los Estados Unidos Mexicanos y Canadá (T-MEC) es un acuerdo de libre comercio. entre Canadá, México y Estados Unidos. Reemplazó al Tratado de Libre Comercio de América del Norte (TLCAN) implementado en 1994 y a veces se lo caracteriza como TLCAN 2.0 o Nuevo TLCAN, ya que mantiene o actualiza en gran medida las disposiciones de su predecesor. El T-MEC creó uno de los acuerdos de libre comercio más grandes del mundo. zonas, que abarcan aproximadamente 500 millones de personas y suman un total de más de 26 billones de dólares en PIB (PPA). Canadá y México siguen siendo los principales socios comerciales de Estados Unidos, seguidos de cerca por China.

Desde la entrada en vigor del TLCAN en 1994 hasta 2020, el año en que el TLCAN fue reemplazado por el T-MEC, el comercio de bienes de Estados Unidos con México y Canadá aumentó de 343.100 millones de dólares a 1 billón de dólares, a pesar de algunos contratiempos. Desde que el T-MEC entró en vigor el 1 de julio de 2020, el comercio ha sido consistente con lo establecido por el TLCAN. En 2021, los flujos comerciales en América del Norte alcanzaron los 1,3 billones de dólares y en 2022 mantuvieron el mismo ritmo. De enero a mayo de 2022, el comercio en la región alcanzó los 642.600 millones de dólares, lo que en comparación con el mismo período de 2021 (es decir, 521.800 millones de dólares), representó un aumento del 23,15%. Canadá y Estados Unidos comparten una frontera terrestre de cerca de 9.000 kilómetros de largo, que es la frontera más larga del mundo. Los dos países cooperan estrechamente para gestionar el flujo seguro y eficiente de bienes y personas a través de la frontera, lo cual es vital para la competitividad económica y la prosperidad de ambos países. Canadá y Estados Unidos comparten una de las relaciones comerciales más grandes del mundo. Estados Unidos exportó más de 366,11 mil millones de dólares en bienes a Canadá en 2022, un 19% más que los 307,75 mil millones de dólares en 2021. Por lo tanto, la presencia de TLC como el T-MEC seguirá facilitando el comercio entre Estados Unidos y sus países vecinos, apoyando el crecimiento del mercado.

La escasez de conductores puede crear un desafío para el mercado

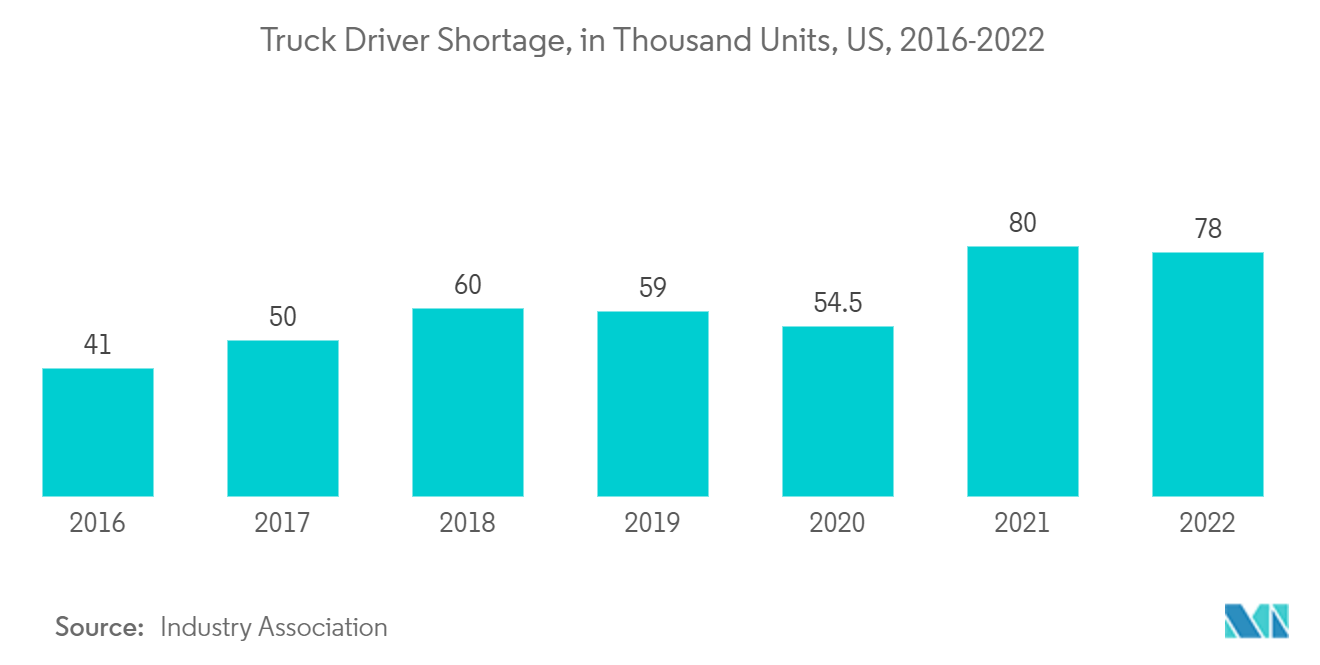

La Asociación Estadounidense de Camioneros (ATA) informó de una escasez de 80.000 conductores en 2021, un máximo histórico que podría llegar a 160.000 en 2030. La elevada edad media de los conductores, que provoca un número importante de jubilaciones; la incapacidad de la industria para contratar más mujeres, que representan sólo el 8% de los conductores, en comparación con el 47% de la fuerza laboral general; desventajas del estilo de vida del transporte por carretera de larga distancia; incapacidad para pasar pruebas de drogas; y el estacionamiento inadecuado para camiones se encuentran entre los principales factores que contribuyen a la escasez. La escasez de conductores de camiones disminuyó ligeramente en 2022, después de que más del 90% de los transportistas aumentaran sus salarios en 2021. El aumento de los salarios de los conductores ha ayudado en cierta medida a incorporar conductores. Las flotas de camiones repartieron un aumento promedio del 10,9%, según el Estudio de compensación al conductor de ATA de 2022. Pero la industria aún enfrenta el segundo mayor número de vacantes registrado. Se espera que la mejora sea temporal, dado que se prevé que crezcan tanto la fuerza laboral que envejece como la demanda de transporte. Se espera que la proyección de escasez aumente durante la próxima década.

A pesar de la disminución del número de vacantes generales de conductores, los transportistas volvieron a clasificar la escasez y la retención de conductores como sus principales preocupaciones en el transporte por carretera, según el informe Problemas críticos en la industria del transporte por carretera de 2022 del Instituto Estadounidense de Investigación en Transporte. Los transportistas de los países vecinos enfrentan desafíos similares a la hora de contratar y retener conductores. Canadá, cuya industria camionera es una fracción del tamaño de Estados Unidos, permite que los jóvenes de 18 años transporten carga. Pero el país todavía enfrenta una escasez de 20.000 conductores que se proyecta aumentará a 55.000 para 2024. Las flotas de camiones de México enfrentan un desafío similar. Al país le faltaron 54.000 conductores en 2021. La cadena de suministro se ve muy afectada por la escasez de conductores en la industria del transporte por carretera. Esto resulta en falta de bienes, retrasos y costos más altos. Por lo tanto, esta escasez de conductores en Estados Unidos y sus países vecinos puede crear desafíos para el mercado. Según ATA, la industria debe reclutar casi 1,2 millones de conductores en los próximos 10 años para reemplazar a los conductores que se van voluntaria o involuntariamente y evitar que la escasez de conductores aumente a más de 160.000 en 2030.

Descripción general de la industria del transporte transfronterizo de mercancías por carretera en EE. UU.

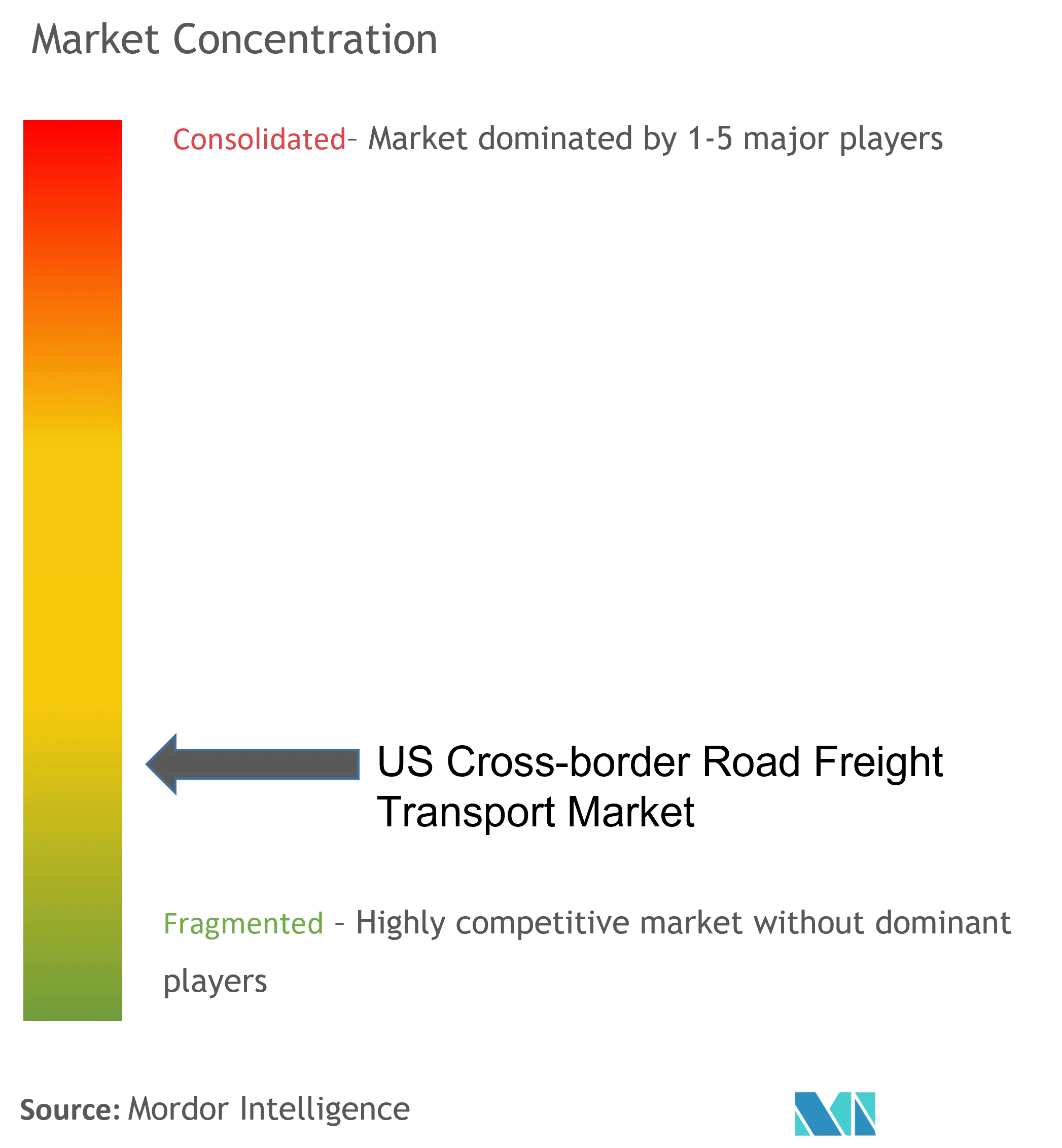

El mercado de transporte de mercancías por carretera transfronterizo de los Estados Unidos es de naturaleza fragmentada y varias empresas nacionales e internacionales participan activamente en el mercado. Empresas como UPS, DB Schenker, FedEx, CH Robinson y XPO Logistics son algunos de los principales actores del mercado. La industria del transporte por carretera en la región enfrenta una intensa competencia en términos de mejoras tecnológicas. La escasez de conductores es uno de los principales problemas que enfrenta la industria. El mercado está observando un número cada vez mayor de actores que amplían sus servicios para obtener una ventaja competitiva. Las empresas también se están centrando en fusiones y adquisiciones para ampliar su alcance y aumentar su eficiencia operativa.

Líderes del mercado de transporte transfronterizo de carga por carretera en EE. UU.

United Parcel Service (UPS)

DB Schenker

FedEx

C.H.Robinson

XPO Logistics Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del transporte transfronterizo de mercancías por carretera en EE. UU.

- Octubre de 2022 KAG Logistics completó la adquisición de la empresa de transporte de carga transfronterizo Connectrans Logistics, con sede en Toronto. Connectrans tiene una red de transportistas establecida entre EE. UU. y Canadá con experiencia en soluciones de transporte en furgonetas secas, control de temperatura, plataformas, sobredimensionadas e intermodales. La adquisición de Connectrans amplía la presencia de KAG Logistics en el mercado logístico canadiense. La adquisición también brindará a los clientes de Connectrans más acceso al mercado estadounidense, activos especializados, tecnologías y experiencia logística adicional.

- Septiembre de 2022 DB Schenker, uno de los principales proveedores de servicios logísticos del mundo, anunció la finalización de la adquisición previamente anunciada de USA Truck, un proveedor líder de soluciones de capacidad, por 435 millones de dólares. USA Truck operará dentro de la red de DB Schenker. La flota de camiones de aproximadamente 1,900 unidades de USA Truck, 2,100 empleados, asociaciones con más de 36,000 transportistas contratados activos, una red estratégica de terminales en la mitad este de los Estados Unidos y una presencia logística de terceros a nivel nacional brindarán de inmediato soluciones de capacidad para satisfacer las demandas cambiantes de los clientes regionales y nacionales de DB Schenker.

Segmentación de la industria del transporte transfronterizo de mercancías por carretera en EE. UU.

Transporte transfronterizo de carga por carretera significa el transporte de carga en el ejercicio de una industria, comercio o negocio, hacia o desde la República, que cruza o pretende cruzar sus fronteras hacia el territorio de otro Estado.

El mercado de transporte de carga transfronterizo por carretera de los Estados Unidos está segmentado por servicio (carga completa de camión, carga parcial y mensajería, expreso, paquetería) y por usuario final (fabricación y automoción, petróleo y gas, minería y Extracción de canteras, agricultura, pesca y silvicultura, construcción, comercio de distribución, atención sanitaria y farmacéutica, y otros usuarios finales). El informe ofrece tamaños de mercado y previsiones para todos los segmentos anteriores en valor (miles de millones de dólares).

| Carga completa del camión (FTL) |

| Carga inferior a un camión (LTL) |

| Mensajería, Expreso y Paquetería (CEP) |

| Manufactura y Automoción |

| Petróleo y gas, minería y canteras |

| Agricultura, pesca y silvicultura |

| Construcción |

| Comercio Distributivo (Segmentos Mayorista y Minorista - incluido FMCG) |

| Otros Usuarios Finales (Telecomunicaciones y Farmacéuticos) |

| Por servicio | Carga completa del camión (FTL) |

| Carga inferior a un camión (LTL) | |

| Mensajería, Expreso y Paquetería (CEP) | |

| Por usuario final | Manufactura y Automoción |

| Petróleo y gas, minería y canteras | |

| Agricultura, pesca y silvicultura | |

| Construcción | |

| Comercio Distributivo (Segmentos Mayorista y Minorista - incluido FMCG) | |

| Otros Usuarios Finales (Telecomunicaciones y Farmacéuticos) |

Preguntas frecuentes sobre investigación de mercado de transporte transfronterizo de carga por carretera en EE. UU.

¿Cuál es el tamaño actual del mercado de transporte transfronterizo de mercancías por carretera en EE. UU.?

Se proyecta que el mercado de transporte de mercancías por carretera transfronterizo de EE. UU. registre una tasa compuesta anual superior al 3,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de transporte de mercancías por carretera transfronterizo de EE. UU.?

United Parcel Service (UPS), DB Schenker, FedEx, C.H.Robinson, XPO Logistics Inc. son las principales empresas que operan en el mercado de transporte de mercancías por carretera transfronterizo de EE. UU.

¿Qué años cubre este mercado de Transporte de mercancías por carretera transfronterizo de EE. UU.?

El informe cubre el tamaño histórico del mercado del mercado de transporte de mercancías por carretera transfronterizo de EE. UU. durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de transporte de mercancías por carretera transfronterizo de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria del transporte transfronterizo de mercancías por carretera en EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del transporte transfronterizo de carga por carretera de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del transporte de mercancías por carretera transfronterizo de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.