Tamaño del mercado de biofertilizantes de EE. UU.

|

|

Período de Estudio | 2017 - 2029 |

|

|

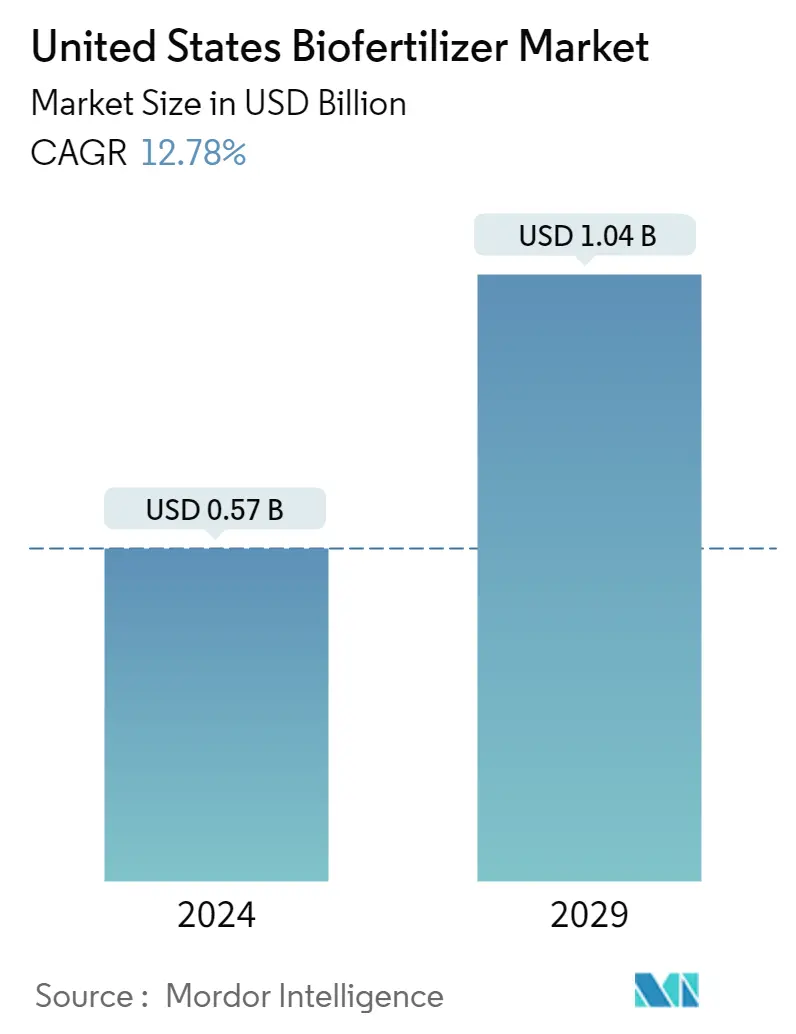

Tamaño del Mercado (2024) | 0.64 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 1.18 Mil millones de dólares |

|

|

Mayor participación por forma | rizobio |

|

|

CAGR (2024 - 2029) | 12.78 % |

|

|

De mayor crecimiento por forma | rizobio |

|

|

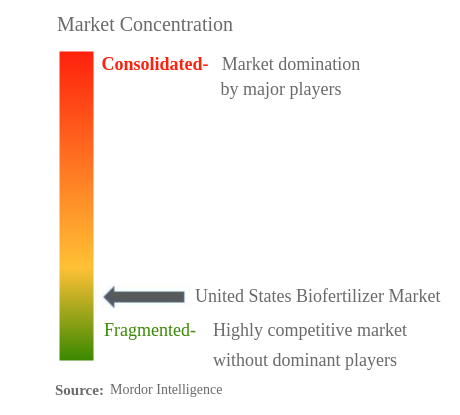

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de biofertilizantes de EE. UU.

El tamaño del mercado de biofertilizantes de Estados Unidos se estima en USD 570 millones en 2024 y se espera que alcance los USD 1,04 mil millones en 2029, creciendo a una tasa compuesta anual del 12,78% durante el período previsto (2024-2029).

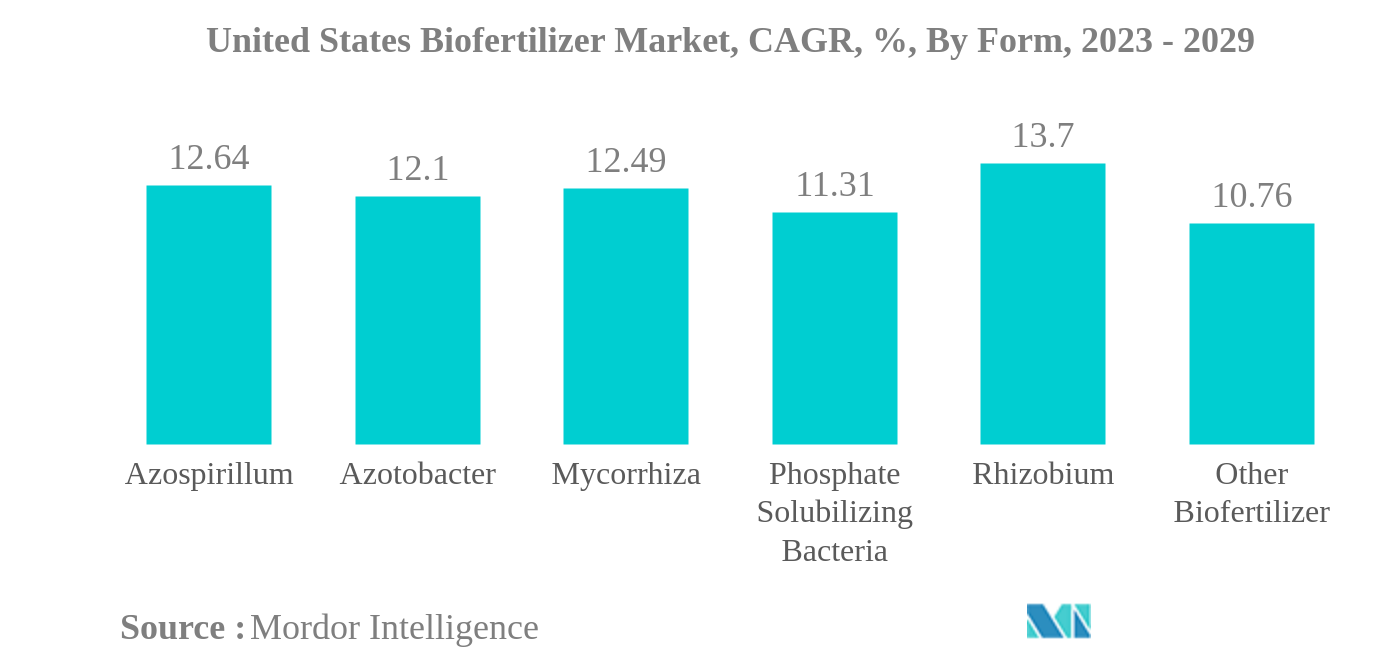

- Rhizobium es la forma más grande Rhizobium se debe principalmente a que es una fuente vital de nitrógeno para la mayoría de los suelos agrícolas, que puede fijar nitrógeno entre 200 y 300 kilogramos al año.

- El rizobio es la forma de crecimiento más rápido los biofertilizantes a base de rizobio tienen la capacidad de reducir la dependencia general de los fertilizantes químicos, al reducir el costo total de producción para los agricultores.

- Los cultivos en hileras son el tipo de cultivo más grande los biofertilizantes más populares aplicados a los cereales son los basados en Rhizobium, Azotobacter, Azospirillum y Cyanobacteria. Los cuales han mostrado respuestas de rendimiento positivas.

- Los cultivos en hileras son el tipo de cultivo de más rápido crecimiento la tendencia creciente del valor de los cultivos en hileras se debe principalmente a la tendencia creciente en el área de cultivo de cultivos en hileras, que ha aumentado aproximadamente un 24,9% durante el período comprendido entre 2017 y 2021.

Rhizobium es la forma más grande

- Los biofertilizantes son sustancias orgánicas con microorganismos vivos que favorecen el crecimiento de las plantas. El valor de mercado de los biofertilizantes aumentó aproximadamente un 49,1% durante el período histórico (entre 2017 y 2022), lo que se atribuyó a varias razones, como una mayor conciencia entre los agricultores, un aumento general de las granjas orgánicas registradas en los Estados Unidos y un cambio en la demanda de productos orgánicos. o productos cultivados de forma sostenible.

- Se observa una tendencia general creciente en el mercado de biofertilizantes tanto en términos de valor como de volumen debido a la creciente demanda de biofertilizantes en el país.

- El biofertilizante Rhizobium tiene la mayor cuota de mercado en comparación con otros biofertilizantes. Se prevé que aumente aún más su participación de mercado durante el período de pronóstico.

- Las micorrizas ocuparon la segunda mayor participación de mercado en el mercado de biofertilizantes, seguida por Rhizobium, y representaron alrededor del 26,4% del valor total de mercado en 2022. Le siguió Azospirillum, que representó el 24,4% del valor total de mercado de biofertilizantes en 2022..

- Se están realizando investigaciones continuas para desarrollar cepas que sean tolerantes al estrés biótico/abiótico. Por ejemplo, bajo estrés salino, Rhizobium trifolii inoculado con Trifoliumalexandrinum mostró un aumento de biomasa y nodulación. Es probable que los resultados positivos de la investigación y la presencia de empresas activas en este segmento impulsen el mercado de biofertilizantes en gran medida durante el período de pronóstico.

- La creciente conciencia sobre el uso excesivo de fertilizantes entre los agricultores y las iniciativas gubernamentales para apoyar las prácticas agrícolas sostenibles y la agricultura orgánica dieron como resultado una creciente demanda de biofertilizantes. Por lo tanto, se prevé que el mercado estadounidense de biofertilizantes aumente durante el período de pronóstico.

Descripción general de la industria de biofertilizantes de EE. UU.

El mercado de biofertilizantes de Estados Unidos está fragmentado las cinco principales empresas ocupan el 22,98%. Los principales actores de este mercado son Kula Bio Inc., Novozymes, Rizobacter, Suståne Natural Fertilizer Inc. y Symborg Inc. (ordenados alfabéticamente).

Líderes del mercado de biofertilizantes de EE. UU.

Kula Bio Inc.

Novozymes

Rizobacter

Suståne Natural Fertilizer Inc.

Symborg Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biofertilizantes de EE. UU.

- Septiembre de 2022 Corteva Agriscience acordó adquirir Symborg Inc., lo que fortalecerá la presencia global de Symborg con una sólida red de distribución de Corteva Agriscience.

- Julio de 2022 Se lanzó un nuevo inoculante granular llamado LALFIX® START SPHERICAL Granule, que combina Bacillus velezensis, un microbio promotor del crecimiento de las plantas, con dos cepas distintas de rizobio. Este PGPM potente y bien probado aumenta la solubilización del fósforo y mejora la masa radicular.

- Enero de 2022 Novozymes y AgroFresh formaron una asociación para utilizar el potencial de la biotecnología para continuar mejorando la calidad poscosecha y reducir el desperdicio de alimentos. La intención de la empresa era satisfacer la creciente demanda de los consumidores de frutas y verduras con menos desperdicio de alimentos y menor impacto en el medio ambiente.

Informe del mercado de biofertilizantes de EE. UU. índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo orgánico

- 4.2 Gasto per cápita en productos orgánicos

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

-

5.1 Forma

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 micorrizas

- 5.1.4 Bacterias solubilizantes de fosfato

- 5.1.5 rizobio

- 5.1.6 Otros biofertilizantes

-

5.2 Tipo de cultivo

- 5.2.1 Cultivos comerciales

- 5.2.2 Cultivos hortícolas

- 5.2.3 Cultivos en hileras

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de empresa

- 6.4.1 AgroLiquid

- 6.4.2 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.3 Koppert Biological Systems Inc.

- 6.4.4 Kula Bio Inc.

- 6.4.5 Lallemand Inc.

- 6.4.6 Novozymes

- 6.4.7 Rizobacter

- 6.4.8 Suståne Natural Fertilizer Inc.

- 6.4.9 Symborg Inc.

- 6.4.10 The Andersons Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de biofertilizantes de EE. UU.

Azospirillum, Azotobacter, Mycorrhiza, Bacterias solubilizadoras de fosfato y Rhizobium están cubiertos como segmentos por Forma. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo.| Azospirillum |

| Azotobacter |

| micorrizas |

| Bacterias solubilizantes de fosfato |

| rizobio |

| Otros biofertilizantes |

| Cultivos comerciales |

| Cultivos hortícolas |

| Cultivos en hileras |

| Forma | Azospirillum |

| Azotobacter | |

| micorrizas | |

| Bacterias solubilizantes de fosfato | |

| rizobio | |

| Otros biofertilizantes | |

| Tipo de cultivo | Cultivos comerciales |

| Cultivos hortícolas | |

| Cultivos en hileras |

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Se refiere al volumen promedio de biofertilizantes aplicados por hectárea de tierra agrícola en el país.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Biofertilizante

- NIVEL DE ESTIMACIÓN DEL MERCADO - Las estimaciones de mercado para varios tipos de fertilizantes biofertilizantes se han realizado a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.