Tamaño y Participación del Mercado de Sensores Automotrices de EE.UU.

Análisis del Mercado de Sensores Automotrices de EE.UU. por Mordor Intelligence

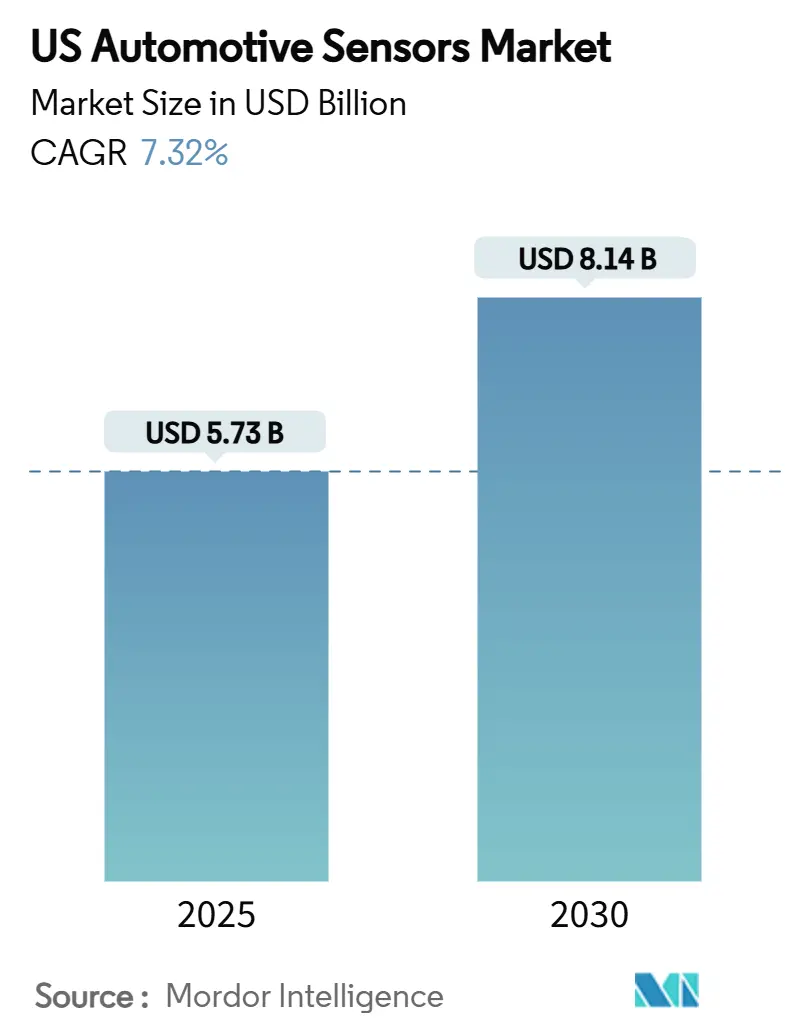

El tamaño del Mercado de Sensores Automotrices de EE.UU. se estima en USD 5,73 mil millones en 2025, y se espera que alcance USD 8,14 mil millones para 2030, con una TCAC del 7,32% durante el período de pronóstico (2025-2030). Los fabricantes de automóviles están incorporando más sensores por vehículo para cumplir con los mandatos de presión de neumáticos, control de estabilidad y frenado automatizado. Al mismo tiempo, los operadores de flotas adoptan telemática rica en sensores para controlar los costos de seguros y emisiones. Los dispositivos basados en radar, lidar y MEMS continúan logrando avances en costo y rendimiento, dando a los proveedores establecidos y las empresas emergentes nuevas vías para la diferenciación en el mercado de sensores automotrices de Estados Unidos.

Puntos Clave del Reporte

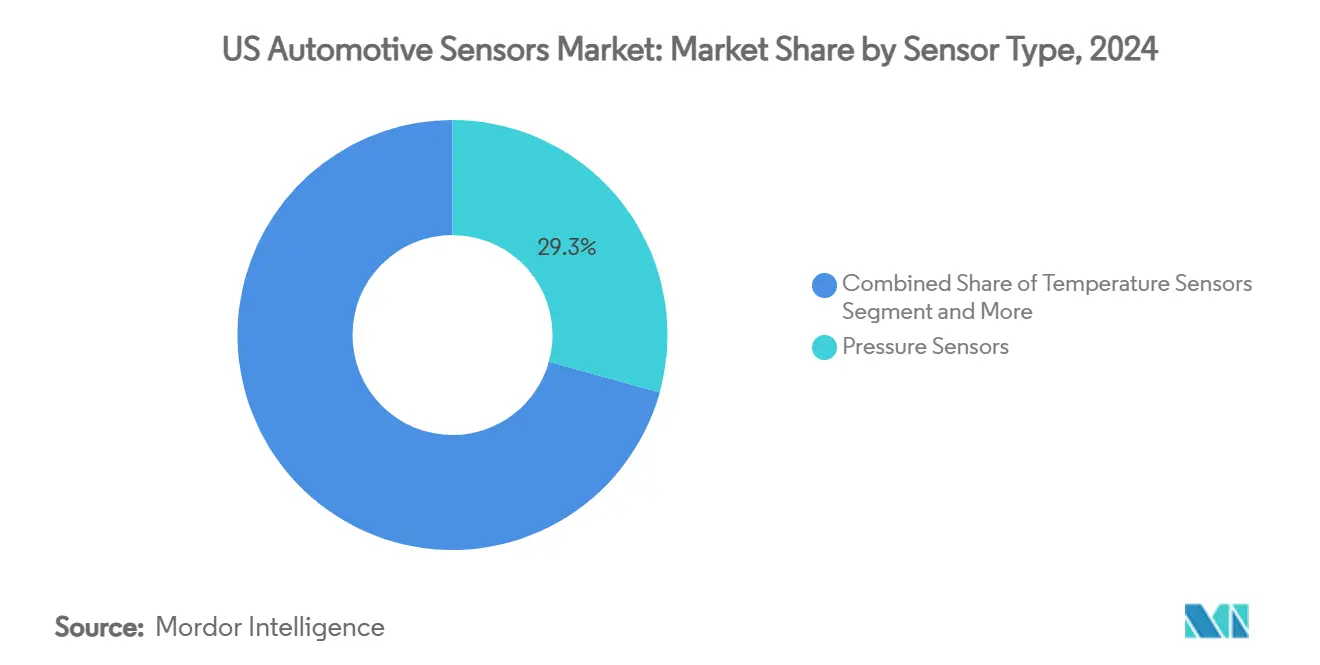

- Por tipo de sensor, los sensores de presión lideraron con el 29,35% de la participación del mercado de sensores automotrices de Estados Unidos en 2024; se pronostica que los sensores de radar se expandirán a una TCAC del 8,23% hasta 2030.

- Por aplicación, los sistemas de tren motriz representaron el 36,56% de los ingresos en 2024, mientras que ADAS está configurado para crecer a una TCAC del 8,71% hasta 2030.

- Por tipo de vehículo, los automóviles de pasajeros mantuvieron el 65,23% del tamaño del mercado de sensores automotrices de Estados Unidos en 2024, y los vehículos comerciales pesados registrarán el crecimiento más rápido con una TCAC del 8,94%.

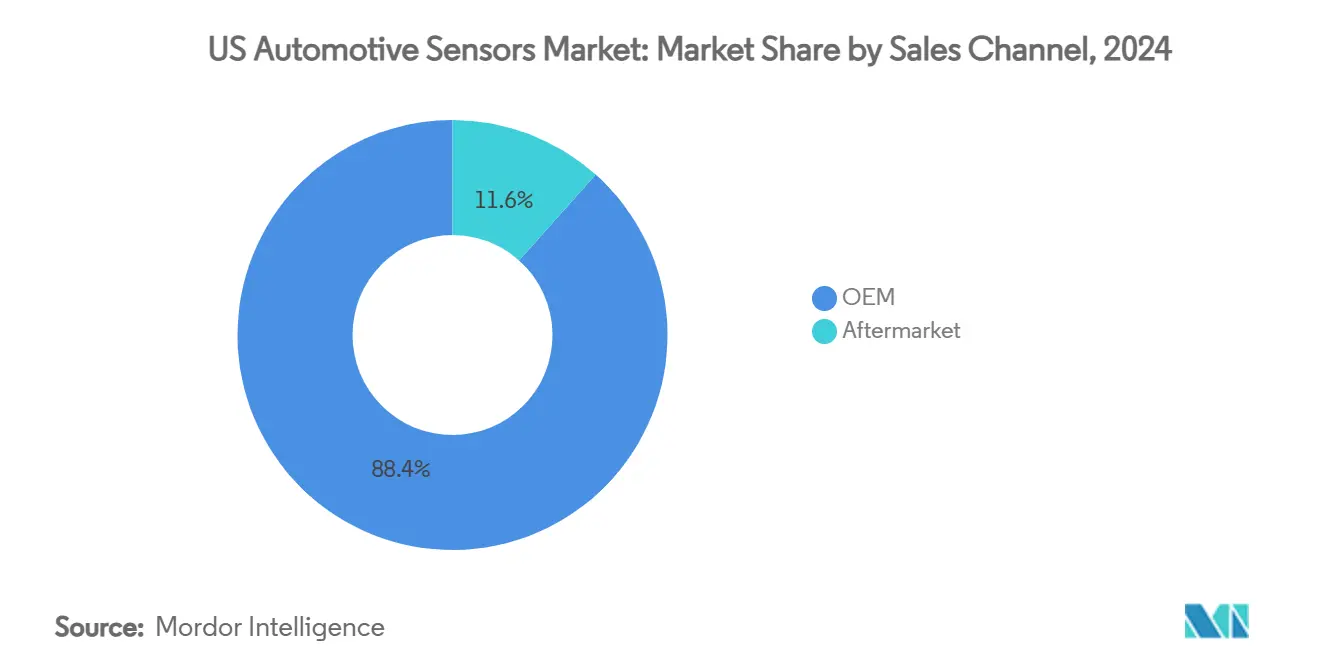

- Por canal de ventas, las instalaciones OEM capturaron el 88,46% de participación en 2024; el segmento de posventa está creciendo a una TCAC del 9,12% a medida que las modernizaciones ganan popularidad.

- Por propulsión, los trenes motrices ICE mantuvieron el 68,31% de participación durante 2024; el segmento de VE de batería está creciendo a una TCAC del 7,56% hasta 2030.

- Por tecnología de sensores, los dispositivos MEMS dominaron con el 74,11% de participación y también son la categoría de crecimiento más rápido con una TCAC del 7,47%.

Tendencias e Insights del Mercado de Sensores Automotrices de EE.UU.

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| La Adopción de VE Impulsa el Contenido de Sensores por Vehículo | +2.4% | California, Washington, estados del noreste | Largo plazo (≥ 4 años) |

| Actualizaciones Federales de TPMS, ESC y NCAP | +1.8% | Nacional, con aplicación regulatoria desde Washington DC | Mediano plazo (2-4 años) |

| Arquitecturas de Vehículos Definidos por Software | +1.5% | Centros tecnológicos: California, Michigan, Texas | Mediano plazo (2-4 años) |

| La Ley CHIPS Incentiva Fábricas MEMS en el País | +1.2% | EE.UU. a nivel nacional, con concentración en Arizona, Texas, Nueva York | Mediano plazo (2-4 años) |

| Modernizaciones de Telemática de Seguros Conectados | +0.8% | Centros urbanos, inicialmente en el noreste y costa oeste | Corto plazo (≤ 2 años) |

| Objetivos de Descarbonización de Flotas | +0.6% | Flotas corporativas a nivel nacional, lideradas por estados costeros | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La Ley CHIPS Incentiva Fábricas MEMS en el País

Las nuevas subvenciones federales por valor de USD 39 mil millones están dirigiendo proyectos de fábricas de obleas a Arizona, Texas y el norte del estado de Nueva York, asegurando un suministro local de sensores MEMS de presión, inerciales y magnéticos que sustentan los controles de motor, batería y chasis. Rogue Valley Microdevices ya ha asegurado USD 6,7 millones para una planta en Florida que casi triplicará su capacidad MEMS automotriz, ilustrando cómo las fundiciones más pequeñas pueden escalar bajo el programa. La capacidad agregada reduce los tiempos de entrega, reduce el riesgo de envío y respalda la entrega justo a tiempo para las plantas de ensamblaje de Detroit y costeras. Las universidades obtienen subvenciones de investigación que siembran procesos de micromaquinado de próxima generación, anclando aún más la innovación dentro del mercado de sensores automotrices de Estados Unidos. Combinadas, estas acciones elevan la resistencia y atraen la producción futura de vuelta de las fábricas extranjeras.[1]"Rogue Valley Microdevices Receives USD 6.7 Million From CHIPS Act," Plant Services, plantservices.com

La Adopción de VE Impulsa el Contenido de Sensores por Vehículo

Los modelos eléctricos integran de dos a tres veces más semiconductores que los automóviles ICE, empujando el valor de los sensores hacia una mayor participación para 2030. Los sistemas de gestión de baterías por sí solos requieren múltiples nodos de temperatura, corriente y voltaje para prevenir el escape térmico. Los sensores de posición y magnéticos monitorean la velocidad del motor eléctrico, mientras que los dispositivos de aislamiento de alto voltaje mantienen la seguridad. Los créditos fiscales gubernamentales y las subvenciones de carga de costa a costa aceleran los volúmenes de entrega, por lo que los proveedores están escalando dados de presión y temperatura basados en SiC para satisfacer entornos más duros bajo el capó. Como resultado, el mercado de sensores automotrices de Estados Unidos se está beneficiando de precios de venta promedio más altos incluso cuando la producción total de vehículos permanece estable.

Modernizaciones de Telemática de Seguros Conectados

Los programas de seguros basados en uso dependen de acelerómetros, giroscopios y módulos GNSS para rastrear el estilo de conducción y el kilometraje. Con los automóviles conectados proyectados para constituir más de las cuatro quintas partes de las ventas nuevas de EE.UU. en 2025, la modernización de modelos más antiguos con dongles de telemática plug-in se está volviendo común. Los talleres de reparación independientes ven nuevos ingresos en la instalación y calibración de dispositivos, mientras que las aseguradoras obtienen puntuación de riesgo refinada que puede reducir drásticamente los aumentos de costos de reclamos. Esta demanda del posventa eleva los volúmenes unitarios para sensores inerciales MEMS y gateways 4G/5G en todo el mercado de sensores automotrices de Estados Unidos.

Arquitecturas de Vehículos Definidos por Software

Los controladores zonales centrales ahora agregan datos de cientos de nodos y envían actualizaciones por aire. Tesla demostró que el cableado simplificado puede reducir la longitud y el peso del cable, y los OEM principales están siguiendo el ejemplo. Los chips de radar y lidar de alta velocidad de Texas Instruments mejoran la percepción, y sus stacks de software son actualizables a futuros niveles de autonomía sin cambio de hardware.[2]"News Release 15 April 2025," Texas Instruments, ti.com Para los proveedores, esto significa diseñar sensores con comunicación encriptada y latencia determinista para encajar limpiamente en la columna vertebral en evolución. El cambio mantiene el mercado de sensores automotrices de Estados Unidos alineado con los ciclos de desarrollo nativos de la nube en lugar de las actualizaciones tradicionales del año modelo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| El Costo y la Erosión de Precios Comprimen los Márgenes de Tier-1 | -1.2% | Cinturón de fabricación automotriz de Michigan, Ohio, Indiana | Mediano plazo (2-4 años) |

| Estrés Hídrico del Suministro de Silicio | -0.9% | Arizona, Nuevo México, Texas | Largo plazo (≥ 4 años) |

| Ciberseguridad a Nivel de Sensor | -0.8% | Nacional, con enfoque regulatorio en Washington DC | Mediano plazo (2-4 años) |

| Confiabilidad y Calibración de Servicio Pesado | -0.6% | Regiones de clima extremo: Alaska, Suroeste desértico, Medio Oeste superior | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Restricciones de Estrés Hídrico del Suministro de Silicio

Las fábricas de próxima generación en Arizona pueden extraer cada una una cantidad significativa de litros de agua diariamente, tensionando los acuíferos ya bajo presión de sequía. La oposición comunitaria o los retrasos en permisos podrían limitar la producción local de obleas, tensionando el flujo de dados de presión e inerciales automotrices. Para mitigar el riesgo, los fabricantes están instalando reciclaje de circuito cerrado que recupera más del 70% del agua del proceso, sin embargo, los desembolsos de capital alargan la recuperación. Las escaseces prolongadas podrían moderar el crecimiento para el mercado de sensores automotrices de Estados Unidos si no se aprueban sitios adicionales.

El Costo y la Erosión de Precios Comprimen los Márgenes de Tier-1

Los OEM están internalizando las hojas de ruta de software y hardware, forzando a los Tier-1 tradicionales a reducir precios y absorber costos de diseño. Los analistas esperan que los márgenes promedio de proveedores se deslicen ligeramente dentro de cinco años. La menor rentabilidad limita los desembolsos de I+D para nuevas plataformas de detección, ralentizando el despliegue de mercado masivo. Algunos proveedores con base en EE.UU. están pivotando hacia servicios de integración y calibración over-the-air, sin embargo, la reestructuración generalizada aún puede sofocar las tasas de innovación dentro del mercado de sensores automotrices de Estados Unidos.

Análisis de Segmentos

Por Tipo de Sensor: Los Sensores de Presión Mantienen el Liderazgo, el Radar Cierra la Brecha

Los dispositivos de presión entregaron el 29,35% de los ingresos de 2024, anclando aplicaciones como inyección de combustible, refuerzo de frenos y monitoreo obligatorio de presión de neumáticos. El tamaño del mercado de sensores automotrices de Estados Unidos para unidades de presión está configurado para expandirse constantemente en línea con los objetivos de eficiencia de combustible y emisiones. Los módulos de radar, aunque más pequeños hoy, crecerán a una TCAC del 8,23% hasta 2030 gracias a la caída de precios de los chipsets de 77 GHz y la presión del NCAP para agregar alertas de punto ciego, colisión frontal y tráfico cruzado. Los Tier-1 ahora agrupan radar 4D de cuatro esquinas en SUV principales, señalando que la fusión de sensores está cambiando de segmentos premium a volumen.

Las arquitecturas de ondas milimétricas de segunda generación integran formación de haces digitales y clasificación de objetos mejorada con IA en un solo dado CMOS. Esto reduce la lista de materiales y simplifica el diseño térmico, ayudando al radar a erosionar la participación de ADAS solo de cámara. Los proveedores que combinan radar con unidades de referencia inercial prometen odometría de alta precisión incluso cuando el GPS está bloqueado, creando nuevos pools de valor dentro de la industria de sensores automotrices de Estados Unidos.[3]"News Release 15 April 2025," Texas Instruments, ti.com

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del reporte

Por Aplicación: El Tren Motriz Lidera, ADAS Registra Crecimiento Excepcional

Los sistemas de tren motriz representaron el 36,56% del gasto de 2024, cubriendo sensores de flujo de aire, detonación, temperatura de refrigerante y paquete de batería. El cumplimiento con las reglas de emisiones Tier 3 mantiene altas las asignaciones de tren motriz. Al mismo tiempo, las funciones ADAS y autónomas se expandirán a una TCAC del 8,71% hasta 2030, elevando su porción del tamaño del mercado de sensores automotrices de Estados Unidos considerablemente. Las combinaciones ultrasónicas, de cámara, radar y lidar habilitan funciones de Nivel 2+, mientras que el nuevo mandato de frenado automático de emergencia de NHTSA asegura volúmenes base.

Para cumplir con los objetivos de redundancia, los OEM especifican rutas de detección independientes duales para control lateral y longitudinal. Esto empuja el conteo total de semiconductores por vehículo más allá de la marca de mil para 2029, consolidando ADAS como la línea presupuestaria de crecimiento más rápido para sensores. Las actualizaciones continuas de funciones over-the-air extienden aún más los ingresos del ciclo de vida porque el margen de cómputo inactivo puede monetizarse años después de la venta del vehículo.

Por Tipo de Vehículo: Los Automóviles de Pasajeros Dominan, los Camiones Pesados Aceleran

Los automóviles de pasajeros absorbieron el 65,23% de los envíos en 2024 dados sus números de construcción mucho más altos. El contenido por unidad también está aumentando en vehículos utilitarios crossover de tamaño mediano, ampliando la demanda. Los vehículos comerciales pesados registrarán una TCAC del 8,94% a medida que los reguladores federales implementen reglas de frenado automático de emergencia y estabilidad electrónica para camiones Clase 8. Los volúmenes crecientes de comercio electrónico amplifican la necesidad de sensores de alerta de colisión y monitoreo de fatiga. Tales mandatos elevan la participación del mercado de sensores automotrices de Estados Unidos para aplicaciones de servicio pesado a pesar de las tasas de construcción más lentas.

Las furgonetas comerciales ligeras se benefician del crecimiento de entrega de última milla y las subvenciones de electrificación, que habilitan paquetes de telemática más ricos. Las complejidades de integración incluyen sellar carcasas de lidar contra el rocío de lavadora a presión y gestionar la interferencia electromagnética de inversores de tracción de alta corriente. Estos matices estimulan a proveedores especializados a co-diseñar sensores con constructores de carrocería, creando bolsillos de ingresos frescos dentro de la industria de sensores automotrices de Estados Unidos.

Por Canal de Ventas: OEM Permanece Dominante, el Posventa Acelera el Ritmo

Las instalaciones de fábrica poseían el 88,46% de la facturación de 2024, reflejando la complejidad de integrar sensores en redes críticas para la seguridad. Los fabricantes de automóviles aseguran acuerdos de suministro multi-anuales, ofreciendo visibilidad de volumen. Sin embargo, el posventa crecerá a una TCAC del 9,12% a medida que aseguradoras, gerentes de flotas y empresas tecnológicas modernizen registradores de datos y kits de calibración ADAS en vehículos envejecidos. El crecimiento favorece a los hubs MEMS plug-and-play que emparejan módems celulares con GPS, acelerómetros y gateways CAN.

Los requisitos de calibración escalados plantean obstáculos para talleres independientes porque los equipos de alineación y suscripciones de software elevan los costos de entrada. La consolidación entre cadenas de servicio puede seguir, cambiando gradualmente el poder de negociación dentro del mercado de sensores automotrices de Estados Unidos hacia vendedores de equipos que agrupan hardware con entrenamiento.

Por Propulsión: ICE Aún el Más Grande, los VE de Batería Surgen

Los trenes motrices ICE mantuvieron el 68,31% de participación durante 2024, sostenidos por la preferencia continua del consumidor por pickups y SUV de gasolina. Su gasto en sensores gira en torno al control de recirculación de gases de escape, filtrado de partículas y refuerzo de turbo. Los sensores de VE de batería subirán a una TCAC del 7,56%, alimentados por créditos fiscales federales y expansión de red de carga de costa a costa. Los sensores de derivación, efecto hall y fibra óptica de alta precisión supervisan arquitecturas de 800V, y los dados de presión de carburo de silicio monitorean el flujo de refrigerante en bucles de carga rápida.

Los sistemas híbridos agregan capas de detección duplicadas porque tanto el motor de combustión interna como el motor eléctrico requieren monitoreo independiente de temperatura y vibración. A medida que los volúmenes híbridos acumulativos aumentan, los proveedores pueden aprovechar plataformas de sensores de presión y posición compartidas, suavizando los costos de aceleración en todo el mercado de sensores automotrices de Estados Unidos.

Por Tecnología de Sensores: MEMS Comanda Volumen y Momento

Las plataformas MEMS suministraron el 74,11% de las unidades de 2024 y crecerán a una TCAC del 7,47%. Las estructuras capacitivas y piezorresistivas micro-maquinadas ofrecen tamaño, costo y resistencia a vibraciones incomparables. Las fundiciones ahora están lanzando paquetes a nivel de oblea que integran acondicionamiento de señal ASIC, reduciendo drásticamente el espacio de placa en inversores densos en potencia. La adopción temprana de lidar de microespejo MEMS ofrece campo de visión de 120° con precisión de profundidad sub-tres centímetros, crucial para modos de valet automatizado urbano.

Los sensores no-MEMS, como transductores ultrasónicos de onda bulk y cápsulas de presión macro-maquinadas, retienen nichos donde presiones extremas o compatibilidad de fluidos descartan estructuras de silicio. Aún así, las disminuciones de costo continuas dentro de MEMS reemplazarán gradualmente estos diseños legacy, consolidando la posición dominante de MEMS en el mercado de sensores automotrices de Estados Unidos.

Análisis Geográfico

Los estados del medio oeste como Michigan y Ohio continúan ensamblando la mayoría de los vehículos y por lo tanto integran el mayor número absoluto de sensores de motor, chasis y cabina. Los pools de mano de obra calificada y clusters establecidos de Tier-1 hacen estas regiones indispensables para validación y producción de volumen. Sin embargo, el capital para fábricas greenfield está derivando hacia el suroeste hacia Arizona y Texas, permitiendo que emerja un nuevo corredor de semiconductores bajo la Ley CHIPS y Ciencia. A medida que esas fábricas alcanzan volumen, las obleas de sensores pueden enviarse directamente a las líneas de módulos del Medio Oeste, reduciendo el riesgo logístico y los búferes de inventario en todo el mercado de sensores automotrices de Estados Unidos.

California lidera la penetración nacional de vehículos eléctricos, lo que a su vez acelera la adopción de sensores de corriente, temperatura y aislamiento de alto voltaje. Las empresas de software de Silicon Valley trabajan mano a mano con especialistas en semiconductores para refinar algoritmos de fusión de sensores que sustentan funciones de piloto automático de Nivel 2+. Los permisos regulatorios de carreteras abiertas atraen además a startups de lidar y radar para pilotar flotas en San Francisco y Los Ángeles, reforzando el volante de innovación de la costa.

El noreste y el Atlántico medio presentan tráfico denso e inviernos duros. La demanda por lo tanto se inclina hacia módulos de radar y cámara para todo clima capaces de manejar rocío de sal y condiciones bajo cero. Las sedes de seguros en Connecticut, Nueva York y Pensilvania promueven implementaciones de telemática, estimulando la adopción de dongles de posventa. Mientras tanto, estados del sureste como Tennessee y Carolina del Sur albergan varios proyectos nuevos de plantas de baterías y ensamblaje de VE, expandiendo el consumo regional de sensores de temperatura y presión a nivel de paquete. Colectivamente, estas dinámicas geográficas construyen una huella regional equilibrada para proveedores que sirven el mercado de sensores automotrices de Estados Unidos.

Panorama Competitivo

Cinco grandes semiconductores-Infineon, NXP, STMicroelectronics, Texas Instruments y Renesas-capturaron colectivamente poco más de la mitad de los ingresos de 2024, confirmando un oligopolio estrecho. Continental, Bosch y Denso aún lideran la integración a nivel de módulo, sin embargo, su influencia se desvanece a medida que los OEM negocian directamente con casas de chips para controladores de radar y batería de próxima generación. Texas Instruments recientemente introdujo un controlador lidar de respuesta de 2,5 nanosegundos que reduce la latencia del sistema y un nuevo transceptor de radar de 77 GHz que extiende el rango de detección más allá de 500 metros.

Las construcciones de capacidad doméstica alteran aún más los equilibrios de poder. Las startups de fundición apoyadas por subvenciones CHIPS pueden ofrecer procesos de nicho como MEMS de silicio sobre aislante a Tier-1s que buscan doble abastecimiento. Las alianzas estratégicas emparejan diseñadores de radar fab-less con fábricas de obleas que se especializan en sustratos de alta resistividad, asegurando escalabilidad de volumen. Los proveedores que dominan stacks de sensor-más-software verticalmente integrados están posicionados para capturar márgenes premium a medida que los vehículos se transforman en plataformas de datos.

Los Tier-1 enfrentan compresión de márgenes pero retienen experiencia en integración. Las empresas con visión de futuro se reposicionan como orquestadores de sistemas que unifican chips de múltiples vendedores, gestionan claves de ciberseguridad y certifican seguridad ISO 26262. El valor de tal orquestación aumenta con cada dominio ECU agregado, permitiendo a Tier-1s ágiles defender relevancia incluso mientras los ingresos directos de silicio migran hacia arriba en el mercado de sensores automotrices de Estados Unidos.

Líderes de la Industria de Sensores Automotrices de EE.UU.

-

Texas Instruments Incorporated

-

Robert Bosch GmbH

-

Continental AG

-

Denso Corporation

-

Infineon Technologies

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Texas Instruments presentó el controlador láser lidar LMH13000 y el SoC de radar mmWave AWR2944P para percepción más rápida y de mayor alcance.

- Enero 2024: Infineon introdujo el sensor de posición magnética Xensiv TLI5590-A6W, dirigido al control de motor eléctrico en VE de batería.

- Febrero 2023: Continental lanzó el sensor de posición rotacional eRPS para aumentar la precisión de dirección en sistemas de asistencia de potencia eléctrica.

Alcance del Reporte del Mercado de Sensores Automotrices de EE.UU.

El mercado de sensores automotrices de Estados Unidos cubre las tendencias actuales y próximas con desarrollos tecnológicos recientes. El reporte proporcionará un análisis detallado de varias áreas del mercado por tipo, aplicación y vehículo. La participación de mercado de las empresas manufactureras de sensores automotrices en el país será proporcionada en el reporte.

| Sensores de Temperatura |

| Sensores de Presión |

| Sensores de Velocidad / Velocidad |

| Sensores de Nivel / Posición |

| Sensores Magnéticos |

| Sensores de Gas / Químicos |

| Sensores Inerciales (Accel/Gyro) |

| Sensores LiDAR |

| Sensores de Radar |

| Sensores Ultrasónicos |

| Sensores de Imagen / Cámara |

| Sensores de Corriente |

| Tren Motriz |

| Electrónica de Carrocería y Comodidad |

| Seguridad y Protección Vehicular |

| Sistemas ADAS y Autónomos |

| Telemática y Conectividad |

| Gestión de Baterías (VE) |

| Motocicletas |

| Automóviles de Pasajeros |

| Vehículos Comerciales Ligeros |

| Vehículos Comerciales Pesados |

| OEM |

| Posventa |

| Vehículos de Combustión Interna |

| Vehículos Eléctricos Híbridos |

| Vehículos Eléctricos de Batería |

| Vehículos Eléctricos de Celda de Combustible |

| MEMS |

| Sensores No-MEMS / Macro |

| Por Tipo de Sensor | Sensores de Temperatura |

| Sensores de Presión | |

| Sensores de Velocidad / Velocidad | |

| Sensores de Nivel / Posición | |

| Sensores Magnéticos | |

| Sensores de Gas / Químicos | |

| Sensores Inerciales (Accel/Gyro) | |

| Sensores LiDAR | |

| Sensores de Radar | |

| Sensores Ultrasónicos | |

| Sensores de Imagen / Cámara | |

| Sensores de Corriente | |

| Por Aplicación | Tren Motriz |

| Electrónica de Carrocería y Comodidad | |

| Seguridad y Protección Vehicular | |

| Sistemas ADAS y Autónomos | |

| Telemática y Conectividad | |

| Gestión de Baterías (VE) | |

| Por Tipo de Vehículo | Motocicletas |

| Automóviles de Pasajeros | |

| Vehículos Comerciales Ligeros | |

| Vehículos Comerciales Pesados | |

| Por Canal de Ventas | OEM |

| Posventa | |

| Por Propulsión | Vehículos de Combustión Interna |

| Vehículos Eléctricos Híbridos | |

| Vehículos Eléctricos de Batería | |

| Vehículos Eléctricos de Celda de Combustible | |

| Por Tecnología de Sensores | MEMS |

| Sensores No-MEMS / Macro |

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor actual del mercado de sensores automotrices de Estados Unidos?

El mercado está valorado en USD 5,73 mil millones en 2025 y está en camino de expandirse a una TCAC del 7,32% hacia 2030.

¿Qué categoría de sensores tiene la mayor participación hoy?

Los sensores de presión lideran con el 29,35% de los ingresos de 2024 debido al monitoreo obligatorio de presión de neumáticos y aplicaciones de tren motriz.

¿Qué tan rápido están creciendo los sensores de radar en el mercado de sensores automotrices de Estados Unidos?

Se proyecta que los módulos de radar alcanzarán una TCAC del 8,23% entre 2025-2030, convirtiéndolos en el tipo de sensor de crecimiento más rápido.

¿Por qué es significativa la Ley CHIPS para los proveedores de sensores?

Las subvenciones federales y créditos fiscales por valor de USD 39 mil millones están financiando nuevas fábricas de EE.UU. que acortan las cadenas de suministro y expanden la capacidad de producción MEMS, mejorando la resistencia.

¿Qué segmento de vehículos ofrece la oportunidad de crecimiento más fuerte?

Los vehículos eléctricos de batería muestran la TCAC de sensores más alta del 7,56% hasta 2030 porque usan de dos a tres veces más semiconductores que los modelos ICE.

¿Cómo están influyendo las nuevas reglas de seguridad en la demanda?

Los mandatos de NHTSA sobre recordatorios de cinturones de seguridad y el propuesto frenado automático de emergencia requieren sensores adicionales de radar, cámara y ocupación, asegurando el crecimiento base para proveedores.

Última actualización de la página el: