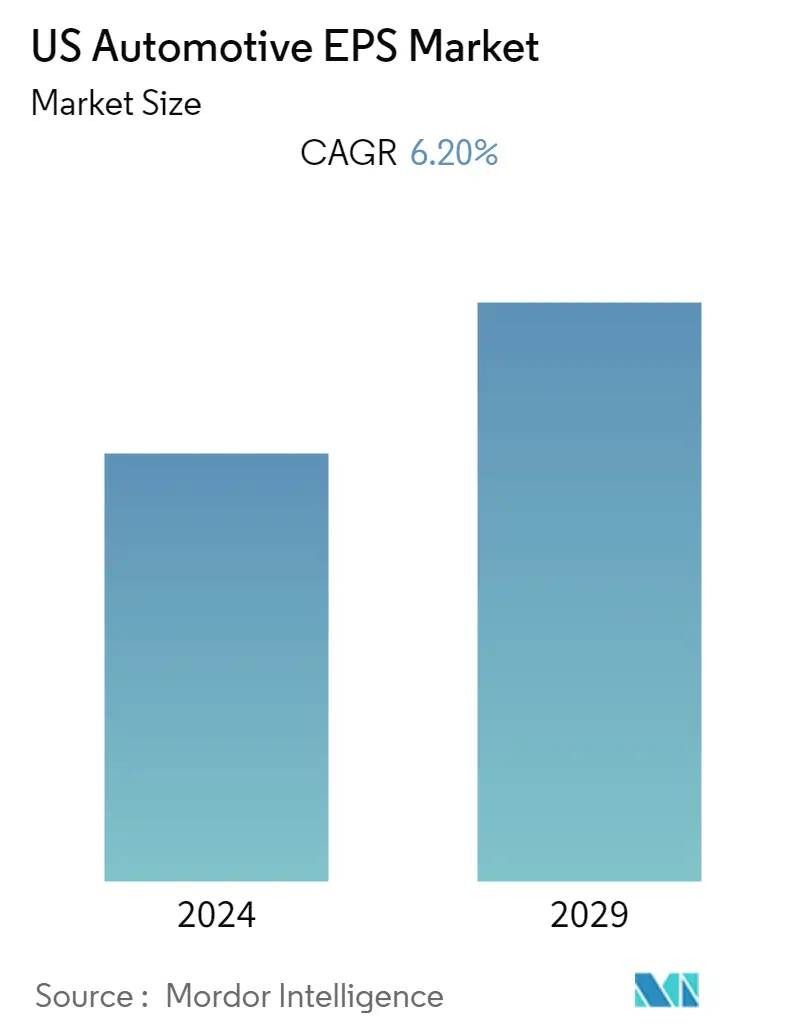

Tamaño del mercado de EPS automotrices de EE. UU.

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 6.20 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de EPS automotrices de EE. UU.

Se prevé que el mercado de dirección asistida eléctrica automotriz de Estados Unidos registre una tasa compuesta anual de alrededor del 6,2% durante el período previsto (2020-2025).

El mercado de EPS está impulsado principalmente por la creciente producción y venta de vehículos de lujo, debido a la creciente preferencia por la seguridad y el confort. Además, se espera que la rápida electrificación de los vehículos y el creciente rigor de las normas de emisiones en economías desarrolladas como Estados Unidos aumenten la demanda de automóviles equipados con EPS.

Sin embargo, el mercado de EPS para automóviles de Estados Unidos sigue viéndose afectado por la turbulencia económica del país. En 2019, a pesar de la caída del mercado automovilístico, el mercado general de Estados Unidos se mantuvo fuerte, con ventas totales de la industria de hasta 17 millones. Además, Estados Unidos tiene el mercado de EPS más grande de América del Norte y, a nivel mundial, el segundo mercado de EPS más grande.

La creciente popularidad de los vehículos autónomos impulsó la demanda del mercado de sistemas de dirección asistida eléctrica en todo el mundo. Los vehículos equipados con EPS tienden a tener un peso total reducido, lo que aumenta aún más la eficiencia del combustible.

Tendencias del mercado de EPS automotrices de EE. UU.

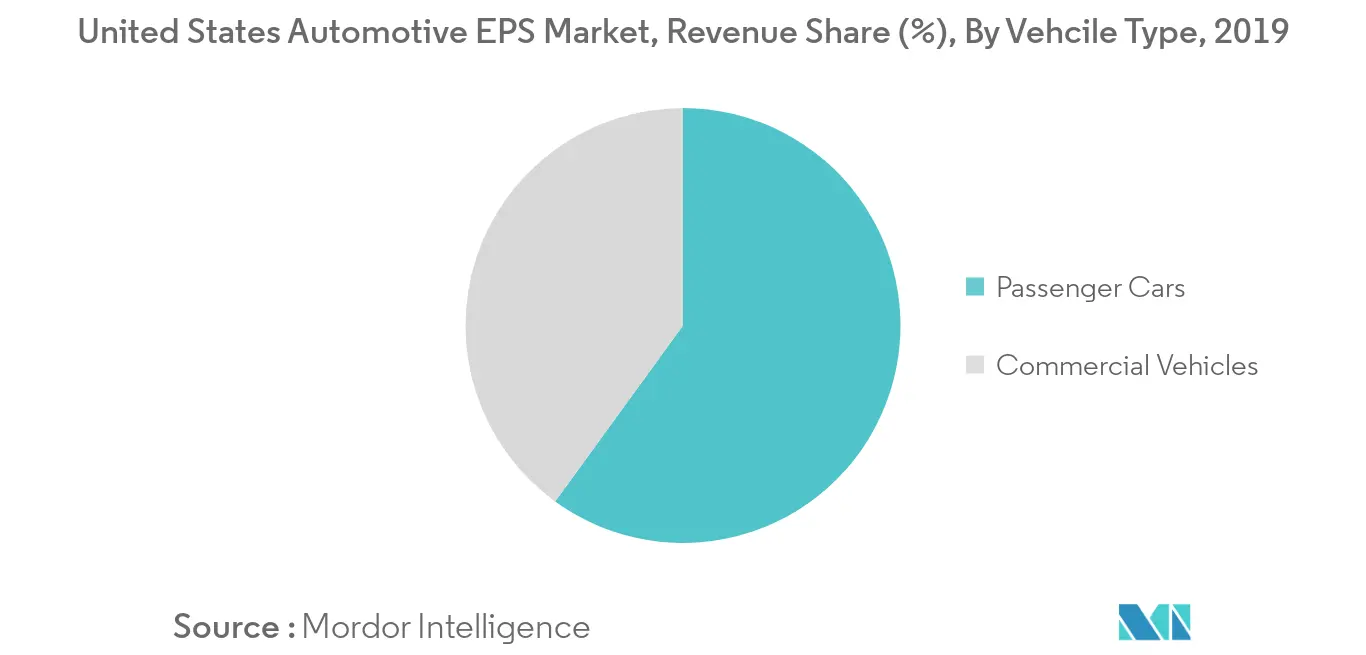

Los turismos dominan la cuota de mercado

El mercado de EPS para turismos está experimentando un crecimiento significativo en el mercado de Estados Unidos. Factores como la creciente demanda de tecnologías avanzadas y sistemas de seguridad en los vehículos han estado impulsando este crecimiento.

La implementación de EPS en turismos también está creciendo con beneficios adicionales como que no se requieren mangueras ni líquidos en el sistema de dirección, lo que reduciría significativamente los costos de mantenimiento. Más del 50% de los turismos funcionan con tecnología EPS en Estados Unidos.

Los beneficios del EPS, como la reducción del esfuerzo adicional del conductor para girar el volante y una conducción suave y fácil, han impulsado aún más la tasa de adopción del EPS en los vehículos del país.

Avance tecnológico en EPS impulsando el mercado

Los sistemas de dirección asistida eléctrica brindan una experiencia más liviana, principalmente durante maniobras a baja velocidad, especialmente al estacionar o girar 90 grados. Dado que los consumidores están más preocupados por los sistemas de seguridad, las tecnologías desempeñarán un papel importante a la hora de optar por vehículos equipados con sistemas de dirección asistida eléctrica.

Por ejemplo, en 2020, Bosch anunció el lanzamiento de su nuevo sistema de dirección asistida eléctrica (ESP) con una función operativa en caso de fallo que permite a los conductores realizar una parada segura en el raro caso de un único fallo, lo que podría convertirse en un requisito importante. desarrollar una tecnología de conducción totalmente autónoma en el futuro.

Además, en 2019 Nexteer Automotive anunció la expansión de su avanzada tecnología de dirección en el Salón Internacional del Automóvil de América del Norte (NAIAS). Las características de tecnología avanzada abordan varios componentes clave dirección bajo demanda, dirección silenciosa al volante, columna de dirección estable, dirección por cable, dirección asistida eléctrica de alta disponibilidad y ciberseguridad.

Con la introducción de tecnologías más nuevas, los OEM tendrían que cumplir con metodologías más modernas diseñadas por los documentos de la Política Federal de Vehículos Automatizados del Departamento de Transporte de EE. UU. (DOT) y la Asociación Nacional de Seguridad en las Carreteras (NHTSA) en un futuro próximo.

Descripción general de la industria de EPS automotrices de EE. UU.

El mercado de dirección asistida automotriz de Estados Unidos se consolida con actores existentes como JTEKT Corporation, ZF Friedrichshafen AG, NSK Ltd, Mitsubishi Electric Corporation y Nexteer Automotive que tienen una participación significativa en el mercado. Algunas de las novedades clave de los actores del mercado son las siguientes:.

En agosto de 2019, Nexteer Automotive anunció que Dongfeng Nexteer Steering Systems Co., Ltd., una empresa conjunta con Dongfeng Motor Parts and Components Group Co., Ltd. (Dongfeng Components), comienza la producción en masa de dirección asistida eléctrica de piñón único (SPEPS). ) sistemas. Dongfeng Nexteer Steering Systems (Wuhan) Co., Ltd. produce sistemas SPEPS, actualmente presentes en vehículos del segmento AC para clientes de Nexteer como BMW y Groupe PSA.

Líderes del mercado de EPS automotrices de EE. UU.

-

ATS Automation Tooling Systems Inc.

-

Delphi Automotive Systems

-

GKN PLC

-

Hitachi Automotive Systems

-

Hyundai Mobis Co.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de EPS para automóviles de EE. UU. índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos del estudio

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Indicadores de mercado

-

4.2 Restricciones del mercado

-

4.3 Análisis de las cinco fuerzas de Porters

-

4.3.1 Amenaza de nuevos participantes

-

4.3.2 Poder de negociación de los compradores/consumidores

-

4.3.3 El poder de negociacion de los proveedores

-

4.3.4 Amenaza de productos sustitutos

-

4.3.5 La intensidad de la rivalidad competitiva

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 tipo de vehiculo

-

5.1.1 Coche de pasajeros

-

5.1.2 Vehiculo comercial

-

-

5.2 Tipo de EPS

-

5.2.1 Tipo de asistencia de columna

-

5.2.2 Tipo de asistencia de piñón

-

5.2.3 Tipo de asistencia de bastidor

-

-

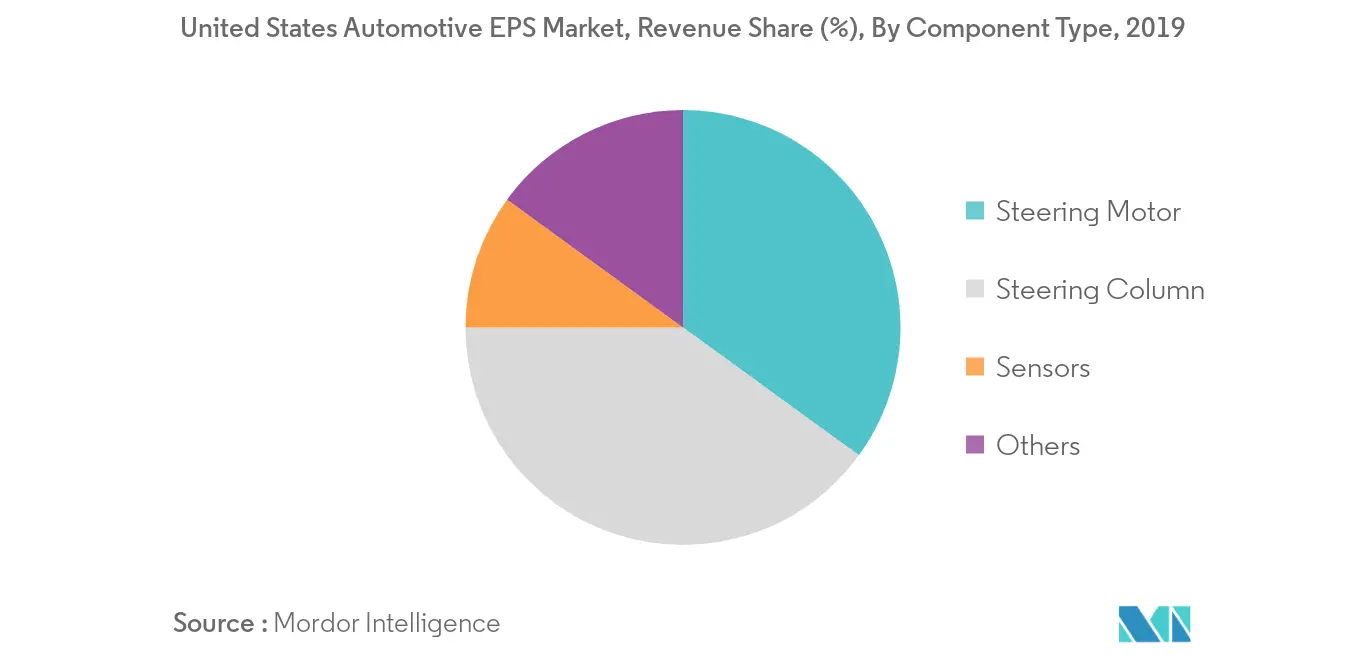

5.3 Tipo de componente

-

5.3.1 Columna de dirección

-

5.3.2 Sensor

-

5.3.3 Motor de dirección

-

5.3.4 Otros componentes

-

-

-

6. PANORAMA COMPETITIVO

-

6.1 Cuota de mercado de proveedores

-

6.2 Perfiles de empresa

-

6.2.1 ATS Automation Tooling Systems Inc.

-

6.2.2 Delphi Automotive Systems

-

6.2.3 GKN PLC

-

6.2.4 Hitachi Automotive Systems

-

6.2.5 Hyundai Mobis Co. Ltd

-

6.2.6 Infineon Technologies

-

6.2.7 JTEKT Corporation

-

6.2.8 Mando Corporation

-

6.2.9 Mitsubishi Electric Corporation

-

6.2.10 Nexteer Automotive

-

6.2.11 NSK Ltd.

-

-

-

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de EPS automotrices de EE. UU.

El informe del mercado de dirección asistida eléctrica de Estados Unidos cubre las últimas tendencias tecnológicas y proporciona un análisis de varias áreas de la demanda del mercado por vehículo, EPS y tipo de componente. La participación de mercado de actores importantes en los Estados Unidos se proporcionará en el alcance.

Preguntas frecuentes sobre investigación de mercado de EPS para automóviles en EE. UU.

¿Cuál es el tamaño actual del mercado de EPS automotrices de EE. UU.?

Se proyecta que el mercado de EPS automotrices de EE. UU. registre una tasa compuesta anual del 6,20% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado EPS automotriz de EE. UU.?

ATS Automation Tooling Systems Inc., Delphi Automotive Systems, GKN PLC, Hitachi Automotive Systems, Hyundai Mobis Co. son las principales empresas que operan en el mercado de EPS automotrices de EE. UU.

¿Qué años cubre este mercado de EPS automotrices de EE. UU.?

El informe cubre el tamaño histórico del mercado de EPS automotrices de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de EPS automotrices de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de EPS automotrices de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de EPS automotrices de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de EPS automotrices de EE. UU. incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.