Análisis del mercado de videovigilancia de EE. UU.

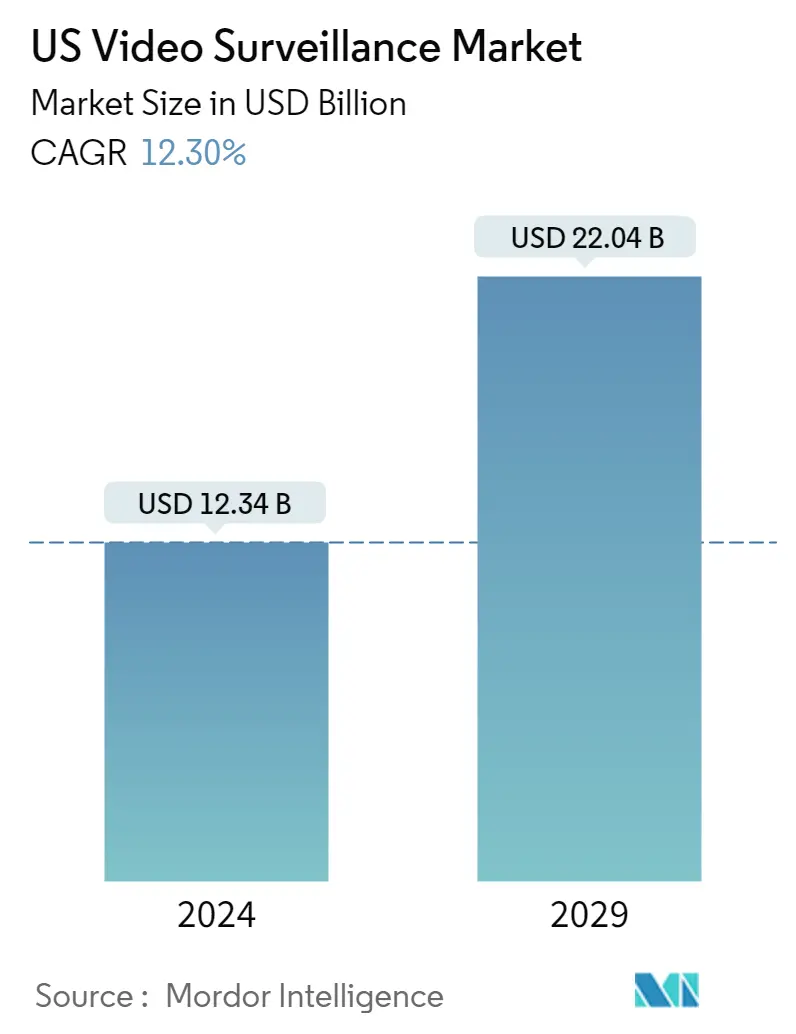

El tamaño del mercado de videovigilancia de EE. UU. se estima en 12,34 mil millones de dólares en 2024, y se espera que alcance los 22,04 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,30% durante el período previsto (2024-2029).

En los Estados Unidos, las cámaras de vigilancia son más comunes entre los establecimientos comerciales y minoristas del sector privado, como hoteles, restaurantes y complejos de oficinas.

- El país también está siendo testigo de la creciente adopción de cámaras de seguridad domésticas inteligentes, lo que puede ampliar aún más el alcance del mercado estudiado. El análisis de vídeo basado en IA mejora aún más la eficiencia y ofrece muchos conocimientos no relacionados con la seguridad para las empresas, especialmente en aplicaciones de ciudades inteligentes. Recientemente, Amazon anunció la tecnología AWS Panorama que permite a los integradores trabajar con un desarrollador para crear fácilmente aplicaciones personalizadas de análisis de video y aprendizaje profundo para cámaras de videovigilancia, independientemente del fabricante.

- El uso de cámaras de videoseguridad se ha expandido en los últimos años en Estados Unidos. Las cámaras de videoseguridad integradas incluyen tecnología que permite a los usuarios enviar información de manera eficiente y rápida. Sin embargo, esta capacidad puede poner en peligro la confidencialidad del escenario que ha sido pirateado o capturado. Las operaciones maliciosas se realizan mediante la transmisión fluida de secuencias de vídeo y clips a usuarios no autorizados.

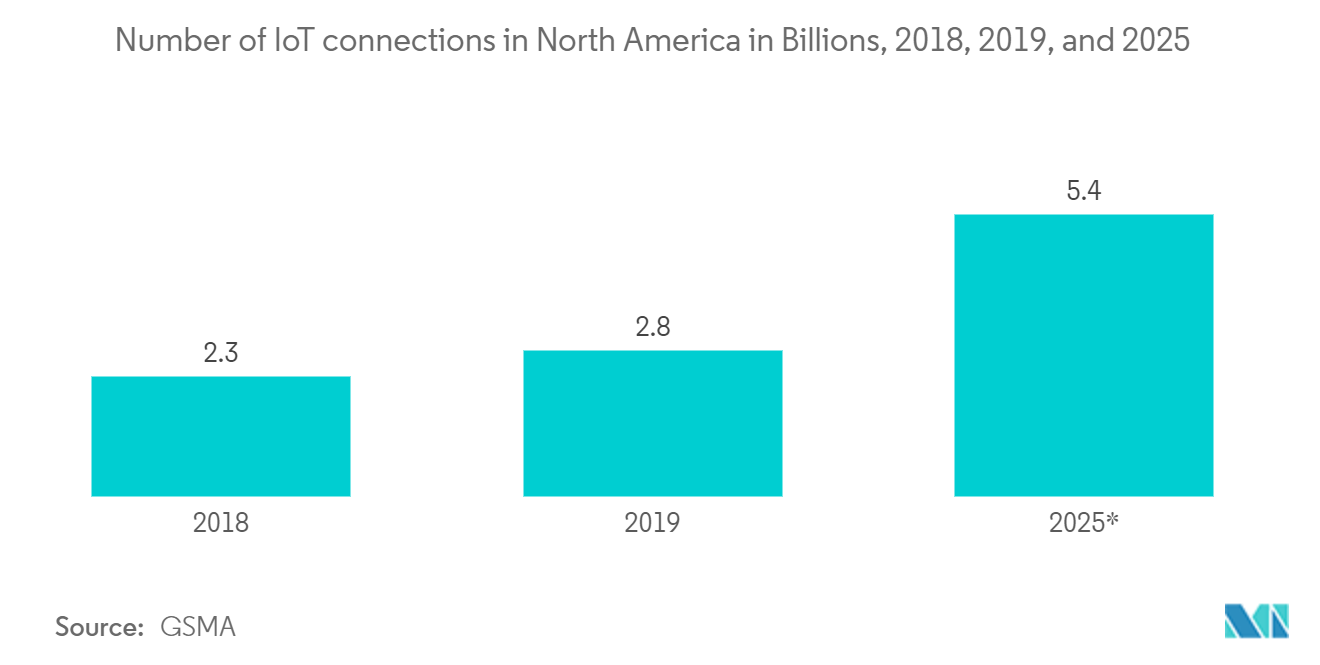

- En los últimos años, los sistemas de videovigilancia se han convertido en parte del Internet de las cosas (IoT). Un sensor de IoT a menudo puede detectar incluso más que los humanos, como niveles de contaminantes en el aire, niveles de ruido y vibraciones. Por esta razón, están preparadas para integrarse en muchas soluciones de vigilancia basadas en cámaras, ya que permiten a los usuarios monitorear áreas amenazadas.

- Sin embargo, al igual que otros sistemas de IoT, los riesgos de seguridad inherentes pueden provocar violaciones importantes de la privacidad del usuario. Se están investigando e integrando técnicas avanzadas de aprendizaje automático, basadas principalmente en el aprendizaje profundo, en sistemas modernos de videovigilancia para automatizar múltiples tareas, incluida la detección de armas, detección de incendios, compras en tiendas, sensores de reconocimiento facial y detección de anomalías.

- Los principales sectores verticales de la industria confían en la vigilancia como una mejor plataforma para alterar el comportamiento de los empleados y obtener mejores resultados. Las tácticas de vigilancia de las empresas corporativas tuvieron efectos muy adversos en los empleados, lo que resultó en la aparición de problemas de privacidad, aumento del estrés y pérdida de identidad. Sin embargo, como cualquier tecnología intrusiva, los beneficios de implementar cámaras de video públicas deben sopesarse con los costos y peligros.

Tendencias del mercado de videovigilancia de EE. UU.

Análisis de vídeo para presenciar un crecimiento significativo del mercado

- Se espera que Estados Unidos proporcione la mayor parte del desarrollo del sector de análisis de vídeo, ya que muchas empresas importantes allí requieren sistemas de vigilancia de mayor seguridad. La industria se ve impulsada principalmente por la accesibilidad al conocimiento tecnológico, la creciente necesidad de las empresas de información procesable en tiempo real y la creciente necesidad del país de una infraestructura de protección pública técnicamente mejorada.

- El acceso a capacidades innovadoras se ha visto facilitado por la existencia de numerosas empresas tecnológicas importantes. Estados Unidos controla el principal sector de videovigilancia, impulsando la industria hacia adelante. Además, la posibilidad de ataques terroristas ha obligado a las autoridades a instalar equipos de vigilancia avanzados en varias zonas. Además, han implementado sistemas de análisis de video para identificar amenazas a la seguridad en diversas industrias.

- En Estados Unidos, las cámaras de vigilancia están reemplazando cada vez más a las cámaras analógicas. Estas cámaras cuentan con una potente tecnología de identificación facial y de sujetos que recopila continuamente material de vigilancia y produce una base de datos pública masiva. Además, el marco democrático del país favorece fuertemente la implementación de sistemas CCTV. Por ejemplo, el Departamento de Seguridad Nacional paga a las autoridades locales miles de millones de dólares en fondos de seguridad para instalar cámaras de videoseguridad. Se espera que la asistencia federal aumente la demanda de análisis de vídeo, impulsando el desarrollo de equipos de videovigilancia durante el período previsto.

- Se espera que los crecientes desarrollos regionales de los principales actores tecnológicos contribuyan al crecimiento del mercado durante el período previsto. Recientemente, Cisco Meraki colaboró con Kloudspot para ayudar a las empresas a brindar espacios de trabajo más seguros e inteligentes para sus trabajadores y consumidores.

Las direcciones residenciales son un importante mercado potencial

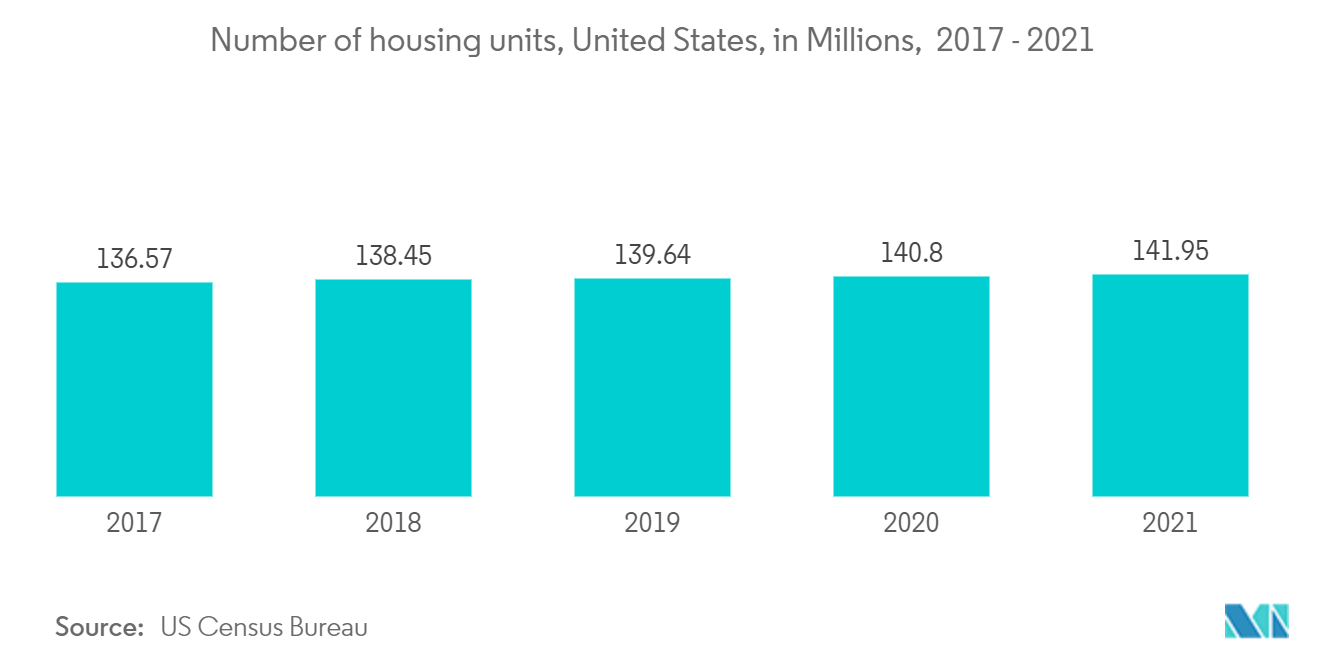

- Las soluciones de videovigilancia residencial conectan uno o más dispositivos de grabación a una red y transfieren los datos de vídeo o audio adquiridos a una ubicación específica. Las fotos se miran en tiempo real o se envían a una estación central para su grabación y retención. La creciente necesidad de productos de observación de seguridad debido a las crecientes amenazas y operaciones criminales está impulsando la demanda de sistemas de videovigilancia en el país.

- La aparición de las casas inteligentes aumentó el protagonismo de los sistemas de videovigilancia en el segmento residencial en los últimos años. Los sistemas de vigilancia implementados en este sector tienen variadas aplicaciones, como la monitorización y el control de acceso. Estos sistemas también están equipados con funciones de detección de movimiento y visión nocturna.

- La alta tasa de robos en el país ha aumentado la adopción de sistemas de seguridad como cámaras de videovigilancia en los últimos años, lo que ha ayudado a disminuir la velocidad. Por ejemplo, según el FBI, en octubre de 2022, la tasa nacional de robos en los Estados Unidos fue de 271,1 incidentes por cada 100.000 personas en 2021. Esto representa una caída con respecto al año anterior, cuando la tasa de robos fue de 308 casos por cada 100.000 personas.

- El análisis de vídeo desempeña un papel importante en la tecnología de videovigilancia de seguridad residencial, ya que reduce los casos de falsas alarmas y mejora la capacidad del sistema para detectar situaciones sospechosas. La encuesta de consumidores de expertos de la industria realizada a 10,000 hogares con banda ancha encontró que entre el 26% de los hogares con banda ancha de EE. UU. que tienen la intención de comprar un timbre con video inteligente, la mayoría calificó la inteligencia artificial (IA) o las capacidades de análisis avanzado como vitales al seleccionar un timbre con video específico para comprar.

Descripción general de la industria de videovigilancia de EE. UU.

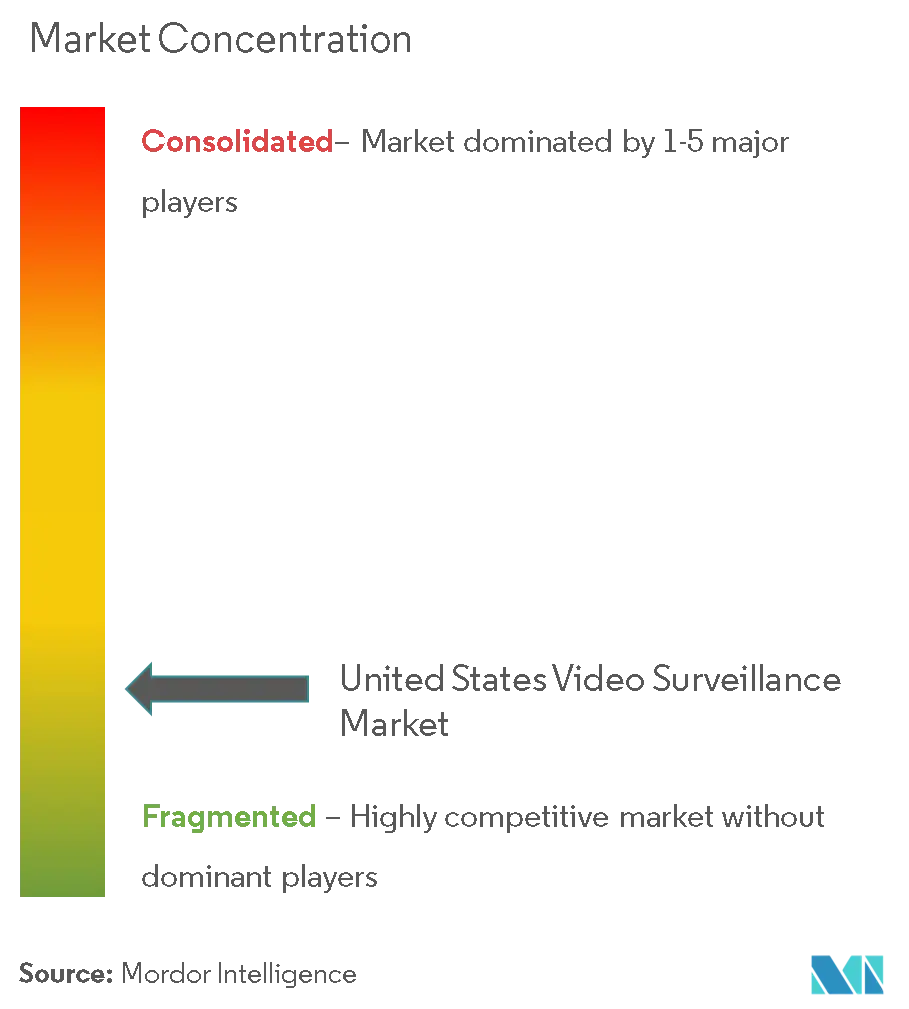

El mercado de videovigilancia de Estados Unidos es muy competitivo y está formado por actores influyentes. El mercado muestra una tasa de crecimiento aumentada debido a la presión efectiva ejercida por las fuerzas del mercado, tanto internas como externas. Algunos de los principales actores que operan en el mercado incluyen Dahua Technology Co. Ltd., Hikvision Digital Technology Co. Ltd, Hanwha Techwin, Schneider Electric SE y Robert Bosch GmbH.

En septiembre de 2022, Dahua Technology USA Inc., líder mundial en soluciones de IoT inteligentes centradas en video, presentó una novedosa cámara en su serie Lite que brinda a los consumidores más alternativas de iluminación nocturna. La cámara a color VU-MORE cuenta con dos luces infrarrojas y de luz blanca que se activan automáticamente según la iluminación y la actividad de la escena.

En febrero de 2022, Bosch Security Systems Inc. presentó sus innovadoras cámaras MICIP Fusion 9000i de 9 mm, que proporcionaban información situacional completa. La cámara adicional MICIP fusion 9000i de 9 mm complementa la línea MICIP fusion 9000i existente al proporcionar información contextual completa para aplicaciones de detección perimetral, incluso a lo largo de los límites de un sitio en una instalación eléctrica o de servicios públicos, un centro de datos u otras instalaciones de alta protección. Utilizando un método innovador denominado fusión de metadatos, las cámaras pueden combinar información de identificación de objetos a partir de calor y transmisión de video óptica y mostrarla en una sola imagen.

Líderes del mercado de videovigilancia de EE. UU.

Dahua Technology Co. Ltd

Hikvision Digital Technology Co. Ltd

Hanwha Techwin

Schneider Electric SE

Robert Bosch GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de videovigilancia de EE. UU.

- Julio de 2022 Konica Minolta Business Systems USA, Inc. (Konica Minolta) desarrolló una nueva promoción para aumentar la comprensión de sus innovadoras tecnologías de cámaras de seguridad. Su concepto de superhéroe se hace eco de la dinámica héroe/villano, instando a los propietarios de empresas y a los equipos de seguridad física a considerar sus negocios como comunidades para las que sirven como superhéroes y protectores.

- Abril de 2022 Qognify presentó Qognify VMS, un marco de gestión de vídeo moderno. Está diseñado para satisfacer las necesidades particulares de seguridad física de empresas de todo el mundo. Además, se basa en la funcionalidad comprobada del famoso sistema de vigilancia por vídeo Cayuga de Qognify, que se utiliza en miles de sistemas de vigilancia en todo el mundo.

Segmentación de la industria de videovigilancia de EE. UU.

Los sistemas de videovigilancia contienen una o más cámaras de video conectadas a una red que envía los datos de audio o video capturados a una ubicación específica. Las imágenes capturadas se monitorean en tiempo real o se envían a una ubicación central para su grabación y almacenamiento. Muchas aplicaciones, como la prevención de delitos, la supervisión de procesos industriales y la gestión del tráfico, utilizan cada vez más sistemas de videovigilancia.

El estudio del mercado de videovigilancia de Estados Unidos rastrea los ingresos acumulados por las ventas de cuatro categorías principales de productos cámaras, análisis de video, sistemas de gestión de video y sistemas de almacenamiento. El mercado de videovigilancia de EE. UU. está segmentado por tipo, que comprende cámaras, sistemas y almacenamiento de gestión de video y análisis de video, y por usuarios finales, incluidos minoristas, comerciales, infraestructura nacional y vigilancia urbana, transporte, residencial, entre otros.

El mercado de videovigilancia de EE. UU. está segmentado por tipo (cámaras, sistemas de gestión y almacenamiento de video y análisis de video), usuario final (comercial, minorista, infraestructura nacional y vigilancia urbana, transporte y residencial). Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Cámaras |

| Sistemas de gestión y almacenamiento de vídeo |

| Análisis de vídeo |

| Comercial |

| Minorista |

| Infraestructura Nacional y Vigilancia de la Ciudad |

| Transporte |

| Residencial |

| Otros usuarios finales |

| Tipo | Cámaras |

| Sistemas de gestión y almacenamiento de vídeo | |

| Análisis de vídeo | |

| Usuario final | Comercial |

| Minorista | |

| Infraestructura Nacional y Vigilancia de la Ciudad | |

| Transporte | |

| Residencial | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigaciones de mercado de videovigilancia en EE. UU.

¿Qué tamaño tiene el mercado de videovigilancia de EE. UU.?

Se espera que el tamaño del mercado de videovigilancia de EE. UU. alcance los 12,34 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 12,30% hasta alcanzar los 22,04 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de videovigilancia de EE. UU.?

En 2024, se espera que el tamaño del mercado de videovigilancia de EE. UU. alcance los 12,34 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Videovigilancia de EE. UU.?

Dahua Technology Co. Ltd, Hikvision Digital Technology Co. Ltd, Hanwha Techwin, Schneider Electric SE, Robert Bosch GmbH son las principales empresas que operan en el mercado de videovigilancia de EE. UU.

¿Qué años cubre este mercado de videovigilancia de EE. UU. y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de videovigilancia de EE. UU. se estimó en 10,99 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Videovigilancia de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Videovigilancia de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de videovigilancia en EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Videovigilancia en EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Videovigilancia en EE. UU. incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como una descarga gratuita del informe en PDF.