Análisis del mercado de sensores de vibración de EE. UU.

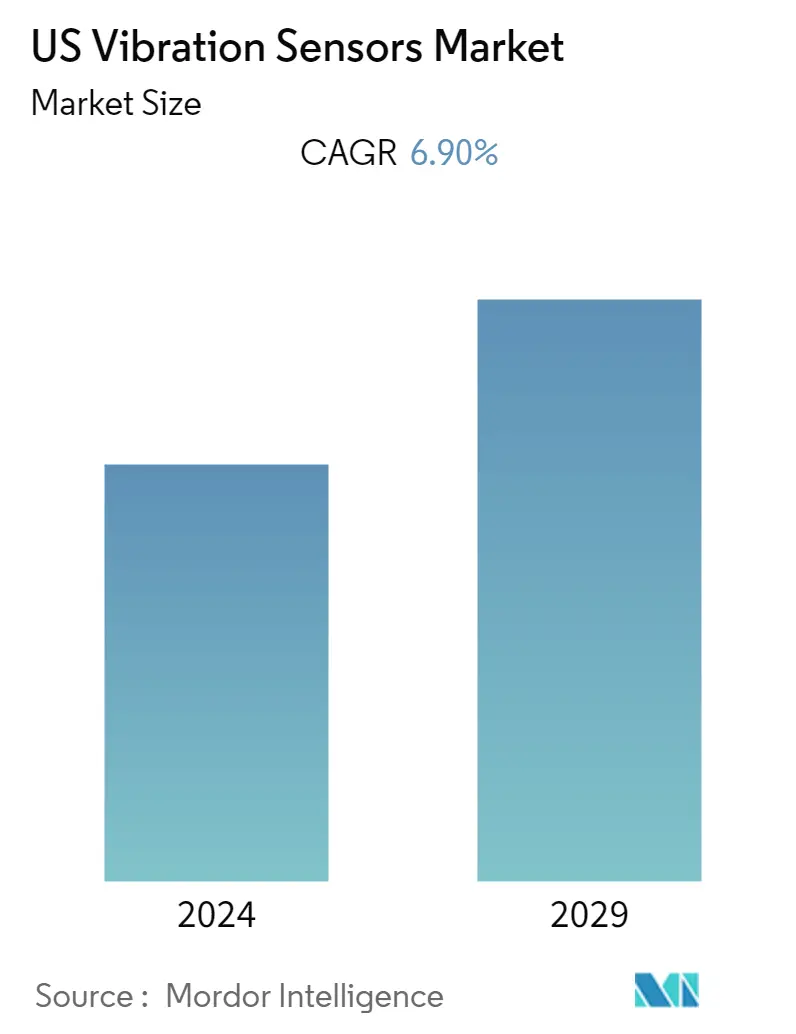

Se espera que el mercado de sensores de vibración de Estados Unidos registre una tasa compuesta anual del 6,9 % durante el período previsto (2021-2026). Se espera que los fabricantes de automóviles destacados (más de 13 importantes fabricantes de automóviles) y los proveedores que ofrecen sensores de vibración en la región surjan como fuentes de innovación y se espera que mantengan una participación de mercado prominente. Con la dinámica cambiante en la industria automotriz, los fabricantes se están moviendo hacia los vehículos eléctricos. producción para satisfacer las necesidades de los consumidores de la próxima generación.

- Hay un mayor uso de vehículos eléctricos en Estados Unidos, con aproximadamente el 1% de las ventas de automóviles en el mercado estadounidense. Esto aumentará significativamente la demanda de sensores MEMS diseñados para aplicaciones automotrices.

- Además, las empresas de la región también están creciendo debido a la alta demanda del sector de petróleo y gas dentro y fuera de Estados Unidos. Los mayores productores mundiales de petróleo son Estados Unidos, Rusia y Arabia Saudita. Las empresas líderes del mercado se centran en brindar una solución global a estos mercados de alto crecimiento como estos. Según Baker Hughes, se espera que el número de pozos de petróleo y gas que se perforarán en Estados Unidos alcance la cifra de 22.600 en 2022.

- Según la Evaluación de Impacto Ambiental, la mayor parte de la producción estadounidense de petróleo y gas natural proviene de pozos que proporcionan entre 100 barriles de petróleo equivalente por día (BOE/d) y 3.200 BOE/d. Esto tendrá un impacto en los precios del petróleo. Por ello la industria está aprovechando la tecnología para automatizar procesos y para un óptimo mantenimiento de maquinaria pesada. Se espera que esto mejore aún más las perspectivas de crecimiento de los sensores de vibración.

- Sin embargo, la propagación del COVID-19 ha perturbado los mercados financieros y de productos básicos mundiales y la industria del petróleo y el gas de EE. UU., mostrando ahora una disminución en la demanda de energía. En una industria acostumbrada a los altibajos de los ciclos económicos y de precios de las materias primas, el año 2020 plantea grandes desafíos para las empresas de petróleo y gas, y podría haber un recorte financiero en términos de inversiones en tecnología y, por tanto, en sensores de vibración.

- Para satisfacer la demanda en rápido aumento, los principales actores están tratando de mantener su dominio a través de asociaciones estratégicas, fusiones, adquisiciones e innovaciones de productos.

- Por ejemplo, en junio de 2020, Apple Inc. presentó una vista previa de watchOS 7, que ofrece herramientas de personalización mejoradas y funciones sólidas de salud y fitness para uno de los relojes inteligentes más avanzados. Al detectar micromovimientos desde el acelerómetro del dispositivo, esto indica la respiración durante el sueño. El reloj captura de forma inteligente cuándo duerme el usuario y la hora de dormir cada noche. El usuario verá una visualización de su sueño de la noche anterior, incluidos los períodos de vigilia y sueño de la mañana. También mostrará un gráfico de su tendencia de sueño semanal.

Tendencias del mercado de sensores de vibración de EE. UU.

El usuario final aeroespacial y de defensa tendrá una participación significativa

- El duro y complejo entorno operativo caracteriza a la industria aeroespacial. Un acelerómetro es uno de los sensores inerciales más comunes utilizados en este sector, ya que es dinámico y capaz de detectar un amplio rango.

- Se espera que la aplicación de defensa cree una demanda significativa de acelerómetros, debido a la creciente adopción de acelerómetros de alta gama en misiles de pequeño diámetro, navegadores submarinos y vehículos aéreos no tripulados, lo que también aumentará los beneficiarios de los sensores MEMS de alta gama en aplicaciones militares.

- Además, los acelerómetros se utilizan habitualmente en aplicaciones aeroespaciales y de aviación para medir y comprender los criterios de rendimiento. Además, estos se utilizan para garantizar que se cumplan las especificaciones operativas.

- La mayoría de los acelerómetros se basan en sensores microelectromecánicos (tecnología MEMS). El MEMS proporciona componentes de baja potencia y masa ultrabaja que pueden incluirse en una variedad de sistemas aeroespaciales. En comparación con otros, los MEMS específicos del sector aeroespacial están limitados por el tamaño relativamente pequeño del mercado de vehículos aeroespaciales. Los dispositivos o sistemas MEMS pueden controlar, actuar y detectar en la microescala y producir efectos en la macroescala.

- Estos sensores se pueden implementar en campamentos militares, edificios públicos, aeropuertos y otros lugares estratégicos. Además, para aplicaciones militares, la demanda de sensores MEMS miniaturizados está aumentando.

- Por ejemplo, Honeywell proporciona acelerómetros Q-FLEX para navegación, guía y control inercial aeroespacial, que cuentan con un sistema sísmico patentado de flexión de cuarzo grabado Q-Flex, y su estructura de masa de prueba de cuarzo amorfo proporciona excelente polarización, factor de escala y Estabilidad de la alineación del eje. Las series Q-FLEX QA3000, QA2000, QA750 y QA650 de la empresa se utilizan ampliamente en aviónica.

La electrónica de consumo mostrará un crecimiento significativo

- El aumento de la preferencia por el uso de dispositivos electrónicos inteligentes, el crecimiento de la clase media, el aumento de los ingresos disponibles de los consumidores y los cambios en las preferencias de estilo de vida son algunos de los principales factores que impulsan la demanda de productos electrónicos de consumo, lo que tiene un impacto indirecto en el crecimiento de los sensores de vibración.

- Estos sensores se utilizan en electrónica de consumo para la detección de vibraciones con el fin de reducir el ruido y el mantenimiento. Cuando una PC portátil se cae, se utilizan sensores de vibración y golpes para proteger los datos de los discos duros.

- Los sensores se utilizan para detectar cambios en la orientación y la rotación de la pantalla y detectar movimiento en tres direcciones. La aplicación de sensores de vibración en la electrónica de consumo está aumentando a medida que los sensores se utilizan para calibrar la posición, el movimiento y la aceleración, con los que el usuario puede conocer la orientación del teléfono y los cambios en la rotación de la pantalla, las imágenes y diversas características. propósitos.

- Por ejemplo, en junio de 2021, Fluke Reliability, una empresa operativa de Fluke Corporation, se enorgullece de anunciar su producto más nuevo, el sistema de sensor de vibración de análisis Fluke 3563. El monitoreo de vibraciones ayuda a los equipos de mantenimiento a reducir el tiempo de inactividad no planificado y prevenir fallas potencialmente catastróficas, pero monitorear cada nivel de un activo ha sido difícil o prohibitivo.

Descripción general de la industria de sensores de vibración de EE. UU.

El mercado de sensores de vibración de Estados Unidos es altamente competitivo. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Sin embargo, con envases innovadores y sostenibles, muchas de las empresas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados.

- Marzo de 2020 TE Connectivity Ltd ha completado su adquisición pública de First Sensor AG. TE ahora posee el 71,87% de las acciones de First Sensor. En combinación con las carteras de First Sensor y TE, TE podrá ofrecer una base de productos más amplia, que incluye sensores, conectores y sistemas innovadores, que respaldan la estrategia de crecimiento del negocio de sensores de TE y de TE Connectivity en su conjunto.

- Agosto de 2020 Hansford Sensors Ltd lanzó una gama triaxial premium intrínsecamente segura los acelerómetros HS-173I, con cable y conducto PUR. La combinación de cable y conducto ofrece una impresionante resistencia a la compresión, al impacto y a la tracción. El cable y conducto PUR HS-173I también está disponible con diseño de parte superior redonda, disponible para pedidos como HS-173IR. Estos triaxiales intrínsecamente seguros están certificados para su uso en entornos peligrosos con aprobación europea, estadounidense y australiana. Sellados según IP68 y están disponibles con una variedad de opciones, incluida una gama de sensibilidades operativas de 10 mV/g a 500 mV/g y diferentes roscas de montaje.

Líderes del mercado de sensores de vibración de EE. UU.

-

National Instruments Corporation

-

Texas Instruments Incorporated

-

SKF GmbH

-

Emerson Electric Co.

-

Honeywell International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sensores de vibración de EE. UU.

- Mayo de 2021 Yokogava presentó un nuevo módulo de sensor de vibración inalámbrico XS770A. Lo suficientemente resistente para ubicaciones peligrosas y lo suficientemente potente como para transmitir datos de hasta 6 millas/10 km, el XS770A alimentado por batería puede configurar múltiples aplicaciones a través de un solo teléfono inteligente Comunicación de campo cercano (NFC). ) interfaz.

- Septiembre de 2021 Advantech se ha asociado con RAD para simplificar la implementación de soluciones de IoT en redes LoRaWAN para satisfacer las necesidades del mercado de automatización industrial en América del Norte, del Sur, Europa y Asia. Para empezar, los socios anunciaron el lanzamiento del nuevo sensor de vibración inteligente WISE-2410 LoRaWAN de Advantech con integración total en la plataforma ThingPark Enterprise IoT de Actility.

Segmentación de la industria de sensores de vibración de EE. UU.

El mercado de sensores de vibración de Estados Unidos está segmentado según el tipo (acelerómetros, transductor de velocidad electrodinámico, transductor de desplazamiento sin contacto), por material (sensores de silicio dopado, cerámica piezoeléctrica, cuarzo), por tecnología (sondas manuales, sensores piezoeléctricos, piezoresistivos). , sensor extensímetro, sensor triaxial, sensores de capacitancia variable) por aplicación (aeroespacial, automóvil, minería y canteras de carbón, electrónica de consumo, alimentos, monitoreo de máquinas, medicina, petróleo y gas, y otros).

| Producto | Acelerómetros |

| Sondas de proximidad | |

| Tacómetros | |

| Otros | |

| Industria | Automotor |

| atención sanitaria | |

| Aeroespacial y Defensa | |

| Electrónica de consumo | |

| Petróleo y gas | |

| Metales y Minería | |

| Otros |

Preguntas frecuentes sobre investigación de mercado de sensores de vibración en EE. UU.

¿Cuál es el tamaño actual del mercado de Sensores de vibración de EE. UU.?

Se proyecta que el mercado de sensores de vibración de EE. UU. registre una tasa compuesta anual del 6,90% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Sensores de vibración de EE. UU.?

National Instruments Corporation, Texas Instruments Incorporated, SKF GmbH, Emerson Electric Co., Honeywell International Inc. son las principales empresas que operan en el mercado de sensores de vibración de EE. UU.

¿Qué años cubre este mercado de Sensores de vibración de EE. UU.?

El informe cubre el tamaño histórico del mercado de Sensores de vibración de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores de vibración de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de sensores de vibración de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sensores de vibración de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sensores de vibración de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)

.webp)

.webp)

.webp)