Análisis del mercado de atención sanitaria veterinaria de EE. UU.

Se espera que el mercado de atención sanitaria veterinaria de Estados Unidos registre una tasa compuesta anual del 5,0% durante el período previsto (2022-2027).

La aparición de la pandemia de COVID-19 ha impactado el crecimiento del mercado estudiado. El confinamiento en el país ha afectado la cadena de suministro de productos farmacéuticos e interrumpido los servicios en centros y clínicas veterinarias. Por ejemplo, según un artículo publicado en marzo de 2021, titulado 'Asociación entre la experiencia de tener una mascota y la salud psicológica entre adultos mayores socialmente aislados y no aislados', se descubrió que los adultos mayores socialmente aislados y sin perros tenían más probabilidades de tener salud psicológica más baja que sus pares que tienen o han tenido un perro en su vida durante la pandemia de COVID-19. Además, las personas han experimentado algunas barreras para acceder a la atención veterinaria durante una pandemia, como citas limitadas debido a pautas gubernamentales y algunos participantes tuvieron que acceder a servicios veterinarios de emergencia que eran más costosos que las visitas y chequeos regulares. Asimismo, según una encuesta de la Asociación Estadounidense de Medicina Veterinaria, en mayo de 2020, se observó que más del 30% de las consultas veterinarias se realizaban mediante telemedicina y solo el 20% atendía casos relacionados con emergencias. Por tanto, COVID ha afectado significativamente el crecimiento del mercado durante la pandemia. Sin embargo, se espera que la liberación de las restricciones de COVID-19 y la reanudación de los servicios veterinarios, así como el aumento de las visitas al veterinario, aumenten la demanda de productos y pruebas relacionados con la atención sanitaria veterinaria, lo que a su vez se prevé que impulse el crecimiento del mercado durante el período previsto.

Los Centros para el Control y la Prevención de Enfermedades, los hospitales y clínicas veterinarias recomendados dan prioridad a las visitas y procedimientos de urgencia y emergencia. Además, las adopciones de mascotas aumentaron durante esta situación de pandemia. Varios refugios para animales, organizaciones de rescate sin fines de lucro, criadores privados y tiendas de mascotas observaron un aumento en la demanda de los consumidores. Foster Inc., una organización sin fines de lucro, afirmó haber registrado un aumento de más del 1.000% en las solicitudes de acogida durante el período de bloqueo en Nueva York, que fue el epicentro de los casos de COVID-19 en Estados Unidos.

Ciertos factores que están impulsando el crecimiento del mercado son la tecnología avanzada que conduce a innovaciones en la salud animal, el aumento de la productividad ante el riesgo de zoonosis emergentes y el aumento de las iniciativas del gobierno y las asociaciones de bienestar animal.

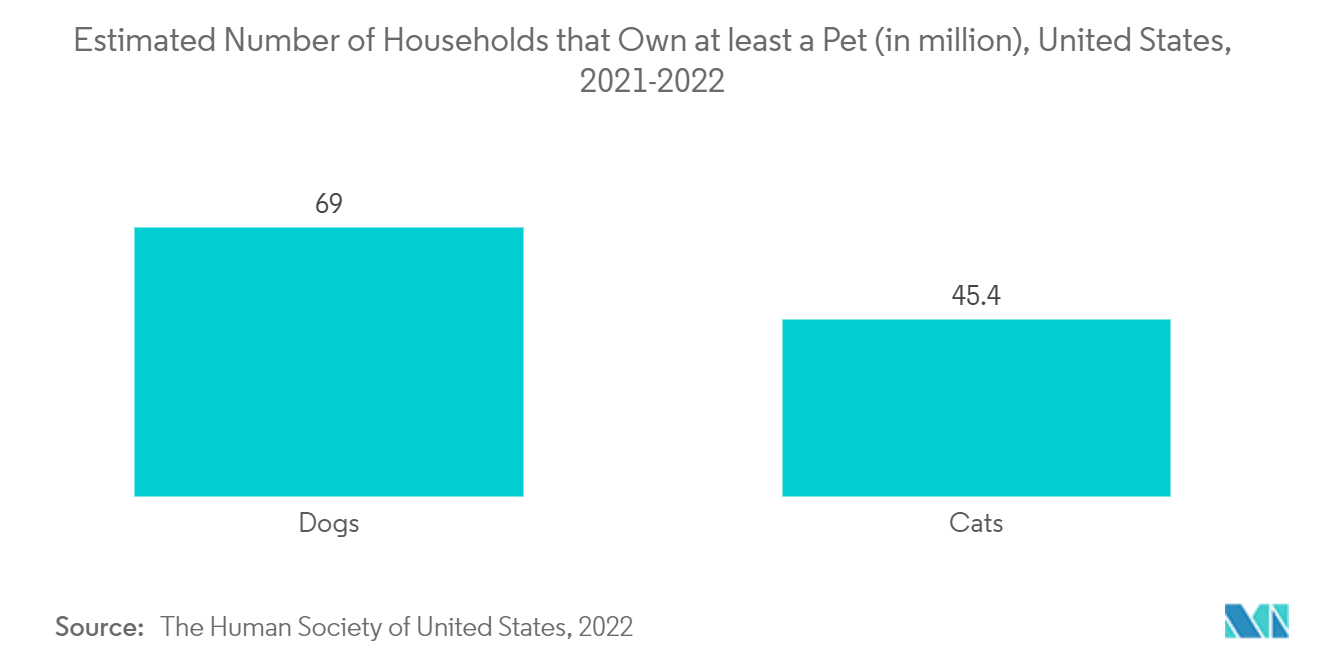

Se espera que el creciente número de adopción de animales en el país impulse el crecimiento del mercado. Por ejemplo, según las estadísticas de 2022 publicadas por Best Friends Save Them All, se ha observado que en 2021 había 79 millones de gatos y 108 millones de perros en Estados Unidos. Además, la Sociedad para la Prevención de la Crueldad contra los Animales, Los Ángeles, informó que la tasa de adopción de mascotas se duplicó en junio de 2020, con adopciones diarias de alrededor de 10 a 13 mascotas por día. Se espera que la creciente adopción de mascotas impulse la demanda de mejores instalaciones y tratamientos de atención médica, lo que a su vez impulsará el crecimiento del mercado durante el período previsto.

Estados Unidos se encuentra entre las principales regiones del mundo que apoyan en gran medida la atención sanitaria de los animales veterinarios, tanto en animales de compañía (p. ej., perros, gatos y caballos) como en producción (p. ej., ganado vacuno, cerdos, ovejas, aves de corral, etc.) de especies animales. categorías.

Una gran población que invierte en seguros para mascotas en los mercados desarrollados también está contribuyendo al crecimiento del mercado. Por ejemplo, según el Informe sobre el estado de la industria de 2022 de la Asociación Norteamericana de Seguros de Salud para Mascotas (NAPHIA), el volumen total de primas de seguros para mascotas en los Estados Unidos fue de 2.591 millones de dólares y se aseguraron 3.979.282 mascotas en 2021, con un aumento. del 28,3% respecto a 2020. Además, según la misma fuente, California (19,3%), Nueva York (8,4%) y Florida (6,1%) tienen los porcentajes más altos de mascotas aseguradas.

Además, el gobernador.

El Gobierno está tomando diversas medidas para mejorar la gestión de la sanidad animal, en términos de diagnóstico y tratamiento. Por ejemplo, en septiembre de 2021, el Servicio de Inspección de Sanidad Animal y Vegetal del Departamento de Agricultura de los Estados Unidos (USDA) planeó invertir hasta 500 millones de dólares para ampliar y coordinar proactivamente las actividades de seguimiento, vigilancia, prevención, cuarentena y erradicación para detener la propagación de la Peste Porcina Africana (PPA). Además, el Colegio Americano de Cirujanos Veterinarios financió varios proyectos en 2021, que alientan principalmente a los cirujanos a investigar diversos temas relacionados con la salud animal. Se espera que esto conduzca a una mejor atención quirúrgica de los animales.

Además, los avances de las tecnologías en el sector de la salud animal han aumentado durante el período y han llevado al desarrollo de dispositivos portátiles inteligentes, sistemas de monitoreo de ganado, sistemas de registro electrónico y la aprobación de nuevos productos que se espera que impulsen el crecimiento del mercado. durante el período de pronóstico. Por ejemplo, en agosto de 2021, Merck Animal Health, Estados Unidos, lanzó WHISPER ON ARRIVAL, una herramienta de precisión que utiliza una amplia gama de variables para identificar qué ganado puede ser más susceptible a las enfermedades. Esta información puede ser utilizada por ganaderos y veterinarios para planificar una estrategia para el manejo de la enfermedad respiratoria bovina (ERB), una de las enfermedades más comunes en el ganado vacuno. Además, en mayo de 2020, la Administración de Medicamentos y Alimentos de los Estados Unidos aprobó las tabletas con sabor a enrofloxacina de Felix Pharmaceuticals, para el tratamiento de enfermedades bacterianas en mascotas y animales domésticos.

Además, en enero de 2020, Zoetis, una empresa líder en salud animal, amplió aún más su cartera de vacunas avícolas con la introducción de Poulvac Procerta HVT-ND, una vacuna recombinante vectorizada para la protección contra los virus de las enfermedades de Newcastle y Marek. Con el creciente número de propietarios, aprobaciones de productos y apoyo del gobierno, se espera que el mercado estudiado crezca en los Estados Unidos durante el período previsto.

Sin embargo, se espera que los altos costos relacionados con las pruebas con animales impidan el crecimiento del mercado durante el período previsto.

Tendencias del mercado de atención sanitaria veterinaria de EE. UU.

El segmento de aditivos para piensos médicos espera registrar una CAGR alta en el mercado de atención sanitaria veterinaria de los Estados Unidos durante el período de pronóstico

Se espera que el segmento de aditivos alimentarios medicados sea testigo de un crecimiento significativo en el mercado estudiado debido a factores como la creciente demanda de aditivos alimentarios para diversos fines y el creciente gasto en salud animal.

Los aditivos alimentarios médicos son componentes esenciales que se añaden a la dieta de un animal para tratar enfermedades y mejorar la nutrición. Es tan eficaz como otros métodos de administración, como la inyección, el agua y las tabletas, y es una forma segura y sin estrés de administrar medicamentos veterinarios. Otros aditivos alimentarios medicados incluyen enzimas digestivas, productos de levadura, oligoelementos orgánicos, ácidos grasos Omega-3 y Omega-6 y microbios de alimentación directa (probióticos). Estos se utilizan para proporcionar beneficios particulares como una mejor digestión, la absorción de nutrientes particulares en el tracto digestivo del animal, apoyo al proceso de envejecimiento y otros.

Además, se espera que los crecientes gastos en animales de compañía y de compañía por parte de los dueños de mascotas, el creciente uso de aditivos alimentarios medicinales y la creciente demanda de aminoácidos debido a la incapacidad de los animales para generar aminoácidos críticos de forma nativa impulsen la demanda de aditivos alimentarios medicinales. impulsando así el crecimiento del segmento.

Los aditivos alimentarios promueven un rendimiento óptimo durante toda la vida, la eficiencia alimentaria, la salud animal y el bienestar de los animales. Los aditivos medicinales para piensos desempeñan un papel importante en la nutrición animal, ya que los productores ganaderos buscan nuevas formas sostenibles y naturales de mejorar el rendimiento, mejorar la salud intestinal, disminuir y reemplazar los antibióticos promotores del crecimiento (AGP) en los piensos y abordar las demandas de los consumidores.

Además, el aumento de las actividades de la empresa y el creciente enfoque en la adopción de diversas estrategias comerciales, como lanzamientos de productos, fusiones, adquisiciones y asociaciones para obtener una ventaja competitiva en el mercado, también están contribuyendo al crecimiento del segmento. Por ejemplo, en enero de 2021, la Administración de Alimentos y Medicamentos de los Estados Unidos aprobó el artículo medicinal Optigrid 45, clorhidrato de ractopamina Tipo A de Huvepharma, un aditivo alimentario para uso combinado con otros productos farmacológicos aditivos alimentarios en la fabricación de piensos medicados Tipo B y C para aumentar el peso. ganar y mejorar la eficiencia alimenticia en el ganado de engorde de engorde. Además, en enero de 2020, Layn Corp. lanzó TruGro MAX, un aditivo natural para piensos animales que proporciona un potente apoyo antioxidante, en los Estados Unidos. De manera similar, en enero de 2020, Kemin Industries lanzó VANNIX C4, un novedoso aditivo fitógeno para piensos en los Estados Unidos. El producto es una formulación patentada de sustancias naturales que mejoran la salud intestinal, desarrollada como una alternativa rentable para que los productores reduzcan los efectos negativos de los problemas entéricos en el rendimiento de las aves.

Por lo tanto, debido a los factores antes mencionados, se espera que impulse la demanda y el uso de aditivos alimentarios médicos durante el período previsto.

Descripción general de la industria de la atención sanitaria veterinaria de EE. UU.

El mercado de atención sanitaria veterinaria de los Estados Unidos es moderadamente competitivo. Los actores del mercado se centran en mejorar las técnicas de diagnóstico para el cuidado de los animales, especialmente para protegerlos de las enfermedades derivadas de las condiciones climáticas cambiantes. Algunos de los principales actores del mercado son Boehringer Ingelheim International GmbH, Idexx Laboratories, Elanco Animal Health, Merck Co. Inc. y Zoetis Inc, entre otros.

Líderes del mercado de atención sanitaria veterinaria de EE. UU.

Elanco Animal Health

Merck & Co. Inc.

Idexx Laboratories

Zoetis, Inc.

Boehringer Ingelheim International GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de atención sanitaria veterinaria de EE. UU.

- En marzo de 2022, LexaGeneHoldings desarrolló un dispositivo de prueba rápida de patógenos totalmente automatizado, LexaGenes MiQLab System, y anunció avances en su cartucho de preparación de muestras para procesar muestras complejas. Este sistema está diseñado para procesar muestras líquidas de animales de compañía utilizados en el diagnóstico de infecciones como infecciones del tracto urinario (ITU) e infecciones de la piel.

- En enero de 2022, Covetous lanzó Covetrus Pulse, un innovador sistema operativo veterinario (VOS) basado en la nube que conecta perfectamente a los veterinarios con la tecnología que necesitan para gestionar sus prácticas, liberando más tiempo para dedicarlo a los animales bajo su cuidado.

Segmentación de la industria de la atención sanitaria veterinaria de EE. UU.

Según el alcance del informe, la asistencia sanitaria veterinaria puede definirse como la ciencia asociada al diagnóstico, tratamiento y prevención de enfermedades en los animales. El mercado de la atención sanitaria veterinaria comprende productos y soluciones terapéuticos y de diagnóstico para animales de compañía y de granja. Los animales de compañía pueden ser domesticados o adoptados como compañía o como guardias de la casa/oficina, y los animales de granja se crían para obtener carne y productos lácteos. Los animales de compañía incluyen caninos, felinos y equinos. Los animales de granja incluyen bovinos, aves de corral y porcinos. El mercado de atención sanitaria veterinaria de los Estados Unidos está segmentado por producto (terapéutica y diagnóstico), tipo de animal (perros y gatos, caballos, rumiantes, cerdos, aves de corral y otros animales). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Terapéutica | Vacunas |

| Parasiticidas | |

| Antiinfecciosos | |

| Aditivos alimentarios médicos | |

| Otras terapéuticas | |

| Diagnóstico | Pruebas de inmunodiagnóstico |

| Diagnóstico molecular | |

| Diagnóstico por imagen | |

| Química Clínica | |

| Otros diagnósticos |

| Perros y gatos |

| Caballos |

| rumiantes |

| Cerdo |

| Aves de corral |

| Otros animales |

| Por producto | Terapéutica | Vacunas |

| Parasiticidas | ||

| Antiinfecciosos | ||

| Aditivos alimentarios médicos | ||

| Otras terapéuticas | ||

| Diagnóstico | Pruebas de inmunodiagnóstico | |

| Diagnóstico molecular | ||

| Diagnóstico por imagen | ||

| Química Clínica | ||

| Otros diagnósticos | ||

| Por tipo de animal | Perros y gatos | |

| Caballos | ||

| rumiantes | ||

| Cerdo | ||

| Aves de corral | ||

| Otros animales | ||

Preguntas frecuentes sobre investigación de mercado de atención sanitaria veterinaria en EE. UU.

¿Cuál es el tamaño actual del mercado de atención médica veterinaria en los Estados Unidos?

Se proyecta que el mercado de atención médica veterinaria de los Estados Unidos registre una tasa compuesta anual del 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Atención sanitaria veterinaria de Estados Unidos?

Elanco Animal Health, Merck & Co. Inc., Idexx Laboratories, Zoetis, Inc., Boehringer Ingelheim International GmbH son las principales empresas que operan en el mercado de atención sanitaria veterinaria de los Estados Unidos.

¿Qué años cubre este mercado de Atención sanitaria veterinaria de los Estados Unidos?

El informe cubre el tamaño histórico del mercado de Atención médica veterinaria de Estados Unidos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Atención médica veterinaria de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de la atención sanitaria veterinaria de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de atención médica veterinaria en los Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la atención sanitaria veterinaria de Estados Unidos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.