Tamaño del mercado de proteína de soja de Estados Unidos

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 3.02 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 3.66 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 3.69 % | |

| De mayor crecimiento por usuario final | Suplementos | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteína de soja de Estados Unidos

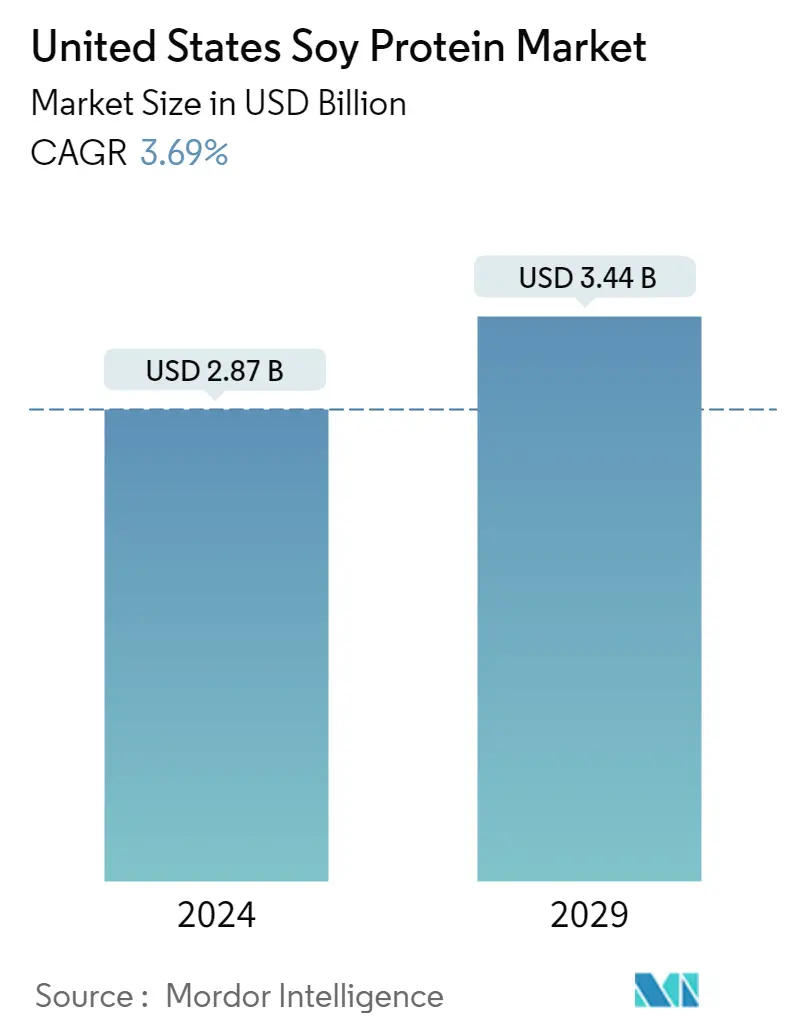

El tamaño del mercado de proteína de soja de los Estados Unidos se estima en 2,87 mil millones de dólares en 2024, y se espera que alcance los 3,44 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,69% durante el período previsto (2024-2029).

El sector de alimentos y bebidas representó una parte importante del uso de proteína de soja debido a la creciente población vegana junto con las propiedades nutricionales asociadas a la proteína de soja.

- El sector de alimentos y bebidas registró la mayor demanda, y el valor total de las ventas aumentó un 49,7 % en 2022 desde 2016. Debido a sus propiedades funcionales y nutricionales, se utilizan en una variedad de aplicaciones alimentarias como panadería, confitería y emulsión. embutidos, sustitutos lácteos, bebidas funcionales, barras nutritivas y cereales para el desayuno. Estas propiedades incluyen la absorción de grasas y agua, la emulsificación y el batido. Las proteínas de soja se encuentran entre los sustitutos de las proteínas cárnicas y lácteas más preferidos, lo que ha ayudado a los fabricantes de alimentos a controlar los precios y mejorar la rentabilidad de los productos.

- Como la alternativa de proteína vegetal más económica para los estadounidenses que consumen dietas vegetarianas, la demanda de proteínas de soja se disparó en todo el sector de alimentos y bebidas. En el sector de alimentos y bebidas, la demanda de proteínas de soja está liderada por la industria cárnica/sustitutiva de la carne, debido a sus funcionalidades que imitan la textura del músculo cuando se colocan en capas en fibras lineales. Los consumidores optan cada vez más por proteínas de origen vegetal como la soja debido a la creciente conciencia sobre la crueldad animal y los impactos perjudiciales que las proteínas de origen animal tienen en el medio ambiente.

- El crecimiento de los suplementos se ve favorecido por el subsegmento de nutrición deportiva y de rendimiento, que fue el subsegmento de más rápido crecimiento, registrando una tasa compuesta anual del 7,18% durante el período previsto. Las atletas femeninas prefieren ampliamente las proteínas de soja debido a sus beneficios en afecciones como el síndrome de la tríada de la atleta femenina (FATS). Para las atletas, la proteína de soja en polvo se utiliza con frecuencia como ayuda ergogénica para mejorar el rendimiento y acelerar la recuperación muscular, lo que puede ayudar con la osteoporosis.

Tendencias del mercado de proteína de soja en Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- La nutrición deportiva/de rendimiento será testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

Descripción general de la industria de proteína de soja de Estados Unidos

El Mercado de Proteínas de Soja de Estados Unidos está moderadamente consolidado, ocupando las cinco primeras empresas el 55,88%. Los principales actores en este mercado son Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteína de soja de Estados Unidos

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Brenntag SE, Farbest-Tallman Foods Corporation, Foodchem International Corporation, The Scoular Company.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de soja de Estados Unidos

- Julio de 2020 DuPont Nutrition Biosciences (DuPont), una subsidiaria de IFF, ofrece la variedad de ingredientes más amplia de la industria para el desarrollo de productos de origen vegetal con la nueva gama Danisco Planit. Danisco Planit es un lanzamiento global que incluye servicios, experiencia y una cartera de ingredientes incomparable para alimentos y bebidas de origen vegetal, incluidas proteínas vegetales, hidrocoloides, cultivos, probióticos, fibras, protección de alimentos, antioxidantes, extractos naturales, emulsionantes y enzimas. así como sistemas a medida.

- Septiembre de 2019 CHS Inc. amplió su planta de procesamiento de soja en Fairmont, Minnesota. La expansión tenía como objetivo aumentar el acceso al mercado para los productores regionales de soja y devolver valor a sus propietarios a través de una mayor producción de ingredientes para alimentos y piensos a base de soja de alta demanda.

- Marzo de 2019 La unidad de negocios Brenntag Food Nutrition de Brenntag Canada Inc. anunció un nuevo acuerdo de distribución con BI Nutraceuticals Inc. en el mercado canadiense a partir del 1 de marzo de 2019. Con la asociación, los clientes canadienses de Brenntag tendrían acceso a una fuente sostenible de ingredientes botánicos y fibras y proteínas vegetales innovadoras, incluida la proteína de soja.

Informe del mercado de proteína de soja de Estados Unidos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Planta

- 3.3 Tendencias de producción

- 3.3.1 Planta

- 3.4 Marco normativo

- 3.4.1 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Aisla

- 4.1.3 Texturizado/Hidrolizado

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.7 Productos alimenticios RTE/RTC

- 4.2.2.1.8 Aperitivos

- 4.2.3 Suplementos

- 4.2.3.1 Por subusuario final

- 4.2.3.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.3.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.3.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Brenntag SE

- 5.4.4 Bunge Limited

- 5.4.5 CHS Inc.

- 5.4.6 Farbest-Tallman Foods Corporation

- 5.4.7 Foodchem International Corporation

- 5.4.8 International Flavors & Fragrances, Inc.

- 5.4.9 Kerry Group PLC

- 5.4.10 The Scoular Company

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteína de soja de Estados Unidos

Los concentrados, aislados, texturizados/hidrolizados se tratan como segmentos por forma. Los piensos para animales, los alimentos y bebidas y los suplementos están cubiertos como segmentos por el usuario final.

- El sector de alimentos y bebidas registró la mayor demanda, y el valor total de las ventas aumentó un 49,7 % en 2022 desde 2016. Debido a sus propiedades funcionales y nutricionales, se utilizan en una variedad de aplicaciones alimentarias como panadería, confitería y emulsión. embutidos, sustitutos lácteos, bebidas funcionales, barras nutritivas y cereales para el desayuno. Estas propiedades incluyen la absorción de grasas y agua, la emulsificación y el batido. Las proteínas de soja se encuentran entre los sustitutos de las proteínas cárnicas y lácteas más preferidos, lo que ha ayudado a los fabricantes de alimentos a controlar los precios y mejorar la rentabilidad de los productos.

- Como la alternativa de proteína vegetal más económica para los estadounidenses que consumen dietas vegetarianas, la demanda de proteínas de soja se disparó en todo el sector de alimentos y bebidas. En el sector de alimentos y bebidas, la demanda de proteínas de soja está liderada por la industria cárnica/sustitutiva de la carne, debido a sus funcionalidades que imitan la textura del músculo cuando se colocan en capas en fibras lineales. Los consumidores optan cada vez más por proteínas de origen vegetal como la soja debido a la creciente conciencia sobre la crueldad animal y los impactos perjudiciales que las proteínas de origen animal tienen en el medio ambiente.

- El crecimiento de los suplementos se ve favorecido por el subsegmento de nutrición deportiva y de rendimiento, que fue el subsegmento de más rápido crecimiento, registrando una tasa compuesta anual del 7,18% durante el período previsto. Las atletas femeninas prefieren ampliamente las proteínas de soja debido a sus beneficios en afecciones como el síndrome de la tríada de la atleta femenina (FATS). Para las atletas, la proteína de soja en polvo se utiliza con frecuencia como ayuda ergogénica para mejorar el rendimiento y acelerar la recuperación muscular, lo que puede ayudar con la osteoporosis.

| Concentrados |

| Aisla |

| Texturizado/Hidrolizado |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Forma | Concentrados | ||

| Aisla | |||

| Texturizado/Hidrolizado | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y productos de cuidado personal y cosméticos se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para su uso. para su aplicación como agente aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.