Tamaño del mercado de CMO farmacéuticas de EE. UU.

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

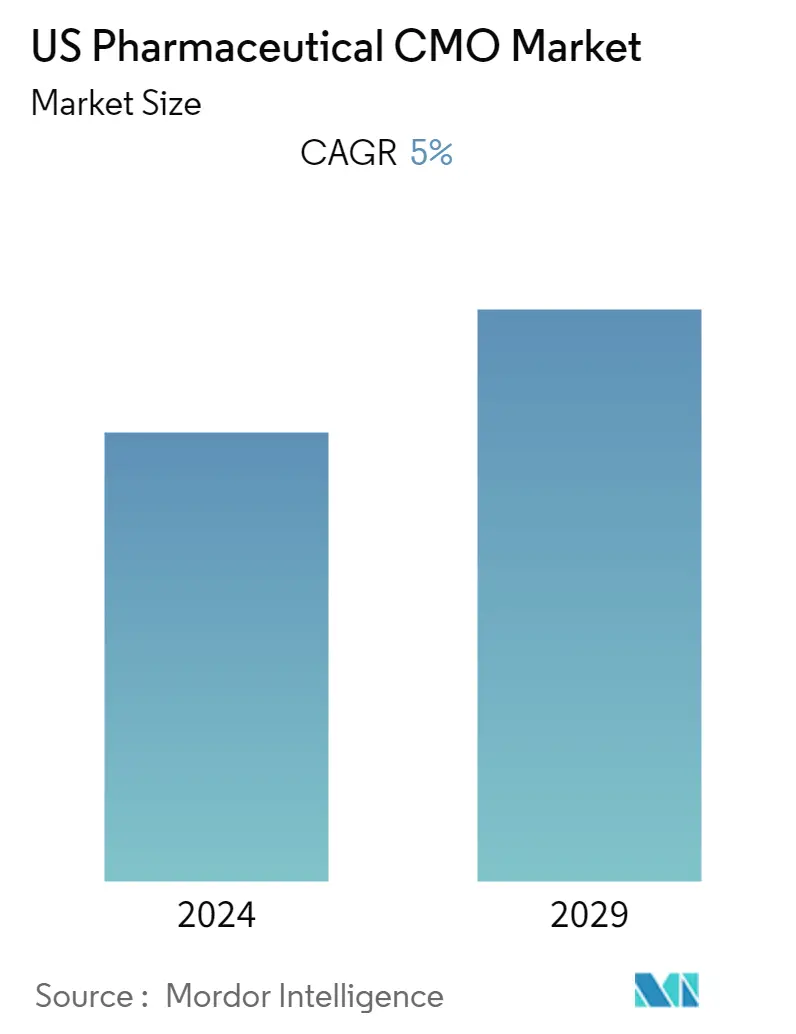

| CAGR | 5.00 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de CMO farmacéuticas de EE. UU.

Se espera que el mercado de organizaciones de fabricación por contrato (CMO) farmacéutica de EE. UU. alcance una tasa compuesta anual del 5 % durante el período previsto de 2021 a 2026. La regulación más estricta en el país garantiza la calidad superior de la fabricación y el producto final que se cumple. por las OCM. En 2019, más de 800 nuevos medicamentos en investigación (IND) activos están esperando la aprobación de la FDA en los Estados Unidos. Se espera que esta aprobación y los proyectos de desarrollo de fármacos prometan más oportunidades a los CMO en el futuro.

- El creciente énfasis en el descubrimiento de fármacos y la subcontratación de la fabricación impulsa el mercado. La adopción de la exploración científica de los mecanismos de las enfermedades avanzando hacia el descubrimiento y desarrollo de agentes está aumentando en el país. El análisis preclínico es una fase crítica en la investigación farmacéutica. En esta etapa se realizan varias pruebas para determinar si un medicamento está listo para ensayos clínicos.

- Según un informe reciente de ensayos clínicos patrocinados por la industria biofarmacéutica publicado por Pharmaceutical Research and Manufacturers of America (PhRMA), en abril de 2019, se estima un total de 4,516 ensayos clínicos activos y 920,173 para la inscripción general en EE. UU. Además, los actores están subcontratando cada vez más su fabricación para mejorar sus servicios integrales desde el desarrollo de fármacos.

- En febrero de 2019, Thermo Fisher Scientific anunció que la empresa se centra en el suministro de materias primas fundamentales para fabricar vacunas de inmunoterapia precisas. Según el acuerdo, Thermo Fisher anunció que suministrará nucleótidos, enzimas y otras materias primas críticas para respaldar la plataforma de fabricación de ARN mensajero (ARNm) de BioNTech.

- Además, la creciente inversión en expansión de la capacidad ayuda significativamente al crecimiento del mercado. Por ejemplo, en enero de 2019, Catalent anunció que había realizado una inversión de capital de 200 millones de dólares en el negocio de productos biológicos, para ampliar la capacidad de fabricación de sustancias farmacéuticas con capacidad de llenado/acabado de productos farmacéuticos debido al importante crecimiento proyectado entre sus clientes actuales y futuros.

- Además, mientras las economías de todo el mundo están sufriendo el impacto de la Covid-19 y muchas empresas están sufriendo pérdidas, las empresas farmacéuticas están ocupando un lugar central en la lucha contra la Covid-19 en países como India y China. En los Estados Unidos, la FDA declaró que, dado que las importaciones indias representaron el 24% de los medicamentos y el 31% de los ingredientes de los medicamentos en 2018, pero con la escasez relacionada con el COVID-19, los fabricantes estadounidenses que producen un API se ven afectados por el COVID-19. El grupo comercial Asociación de Medicamentos Accesibles intentó tranquilizar al público estadounidense con un mensaje de que los fabricantes farmacéuticos están planificando posibles interrupciones en el suministro.

- Sin embargo, los actores del país buscan hacer crecer el negocio a través de su ensayo clínico de la actual pandemia. En mayo de 2020, Ajinomoto Bio-Pharma Services (CMO player) anunció que había celebrado un acuerdo de servicios de fabricación con CytoDyn Inc. para el suministro del nuevo fármaco en investigación conocido como leronlimab (PRO 140), que actualmente se está observando en los protocolos de ensayos clínicos. para pacientes con COVID-19 leves a moderadamente enfermos y gravemente enfermos.

Tendencias del mercado de CMO farmacéuticas de EE. UU.

La creciente demanda de API será testigo de un importante crecimiento del mercado

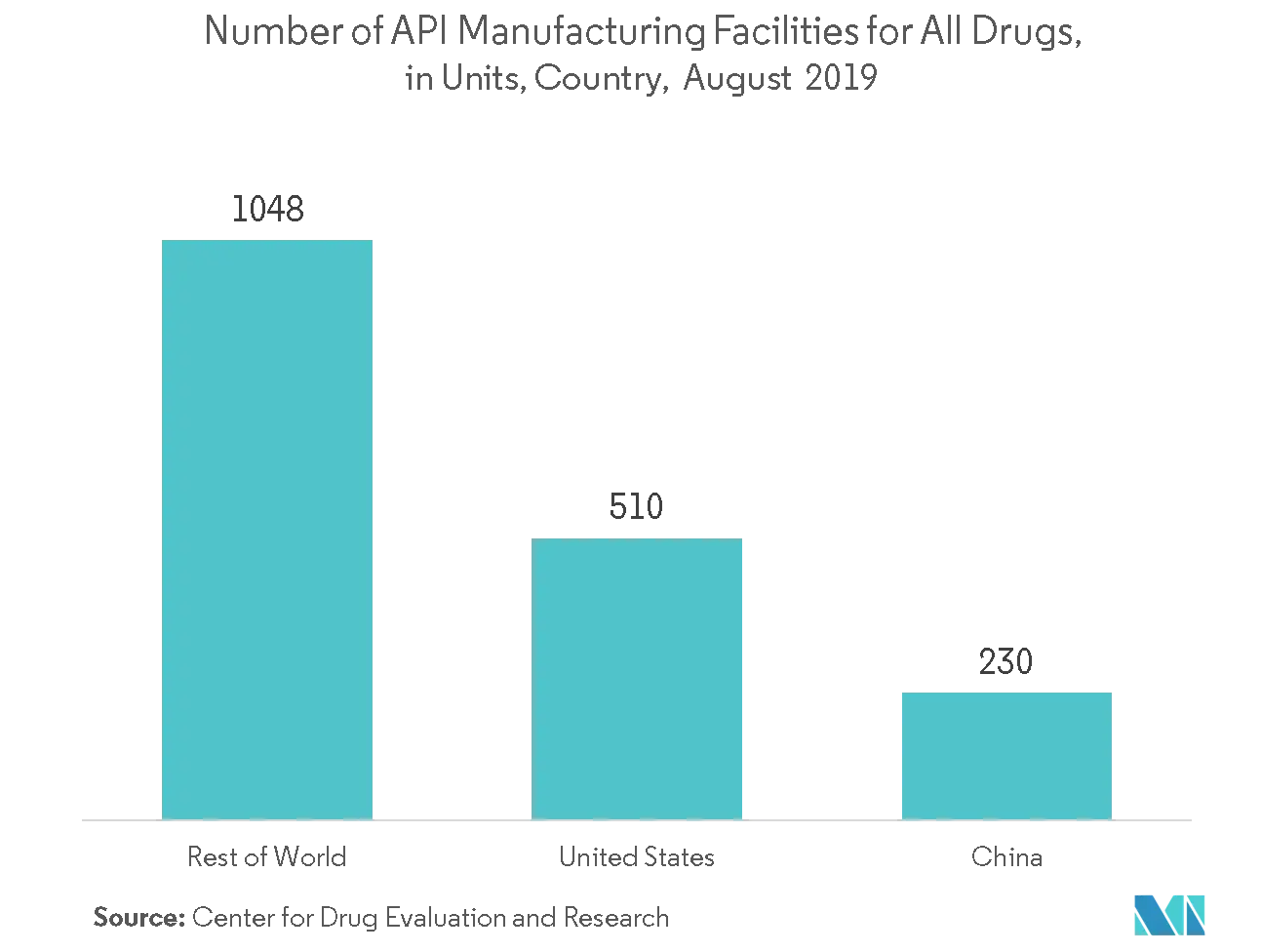

- La demanda de fabricación de API experimentó un aumento sostenido en los últimos años y se espera que continúe creciendo de manera constante. En agosto de 2019, el 28 % de las instalaciones de fabricación que fabrican API para los mercados de EE. UU. tienen su sede en Estados Unidos.

- Además, la creciente prevalencia de enfermedades infecciosas, afecciones cardiovasculares y otros trastornos genéticos y crónicos están impulsando el mercado de API. Por ejemplo, la Asociación de Alzheimer afirmó que se estima que 5,8 millones de estadounidenses de 65 años o más padecen demencia de Alzheimer en 2020. El 80% tiene 75 años o más, y se prevé que esta cifra alcance aproximadamente 14 millones, lo que empeorará la situación durante el período previsto. Además, para 2050, se espera que se desarrolle un nuevo caso de la enfermedad cada 33 segundos. Esto exige significativamente más instalaciones API y un stock elevado.

- Además, según Hemp Business Journal, hasta 2022, las ventas estimadas de productos de cannabidiol (CBD) a base de cáñamo en los Estados Unidos serán de 522 millones de dólares (humanos) y 125 millones de dólares (mascotas/animales). La firma de inversión de Wall Street estimó que en 2018, los estadounidenses gastaron alrededor de 2 mil millones de dólares en API de CBD, principalmente para tratar la ansiedad, el dolor o los problemas de sueño. Para 2025, Wall Street predice que el valor de mercado aumentará a 16 mil millones de dólares. Con la creciente tasa de dolor crónico, ansiedad, inflamación e insomnio en los Estados Unidos, esto respalda significativamente el crecimiento del mercado.

- Además, en el contexto del CBD, en abril de 2019, Emerald Health Pharmaceuticals y Lonza anunciaron un acuerdo para la gran expansión en la fabricación de un nuevo derivado sintético del CBD para el tratamiento de la esclerosis múltiple (EM) y la esclerodermia sistémica. Según el acuerdo, Lonza Pharma Biotech se centra en sintetizar el API/sustancia farmacológica (VCE-004.8) y desarrollar el producto farmacéutico (EHP-101) en forma de cápsulas llenas de líquido.

- Además, la FDA cree que las tecnologías de fabricación avanzadas podrían permitir que la fabricación farmacéutica con sede en EE. UU. recupere su competitividad con China y otros países extranjeros y potencialmente puede garantizar un suministro estable de medicamentos que son críticos para la salud de los pacientes estadounidenses.

- En mayo de 2020, Quartic.ai y Bright Path Laboratories, un proveedor de tecnologías de reactores de flujo continuo, firmaron un acuerdo para desarrollar una plataforma de fabricación continua impulsada por IA para API activos y otros fármacos de moléculas pequeñas utilizando el biorreactor continuo de Bright Path Labs y el Tecnología de fabricación inteligente Quartic.ai. Estados Unidos importa la mayor parte de su material API utilizado en productos farmacéuticos nacionales de países extranjeros, como China e India. Esta solución combinada de Bright Path Labs y Quantic ayudará a fortalecer la independencia de fabricación de medicamentos del país y garantizará un suministro crítico de medicamentos para los pacientes en los Estados Unidos.

Dosis inyectables para presenciar una importante participación de mercado

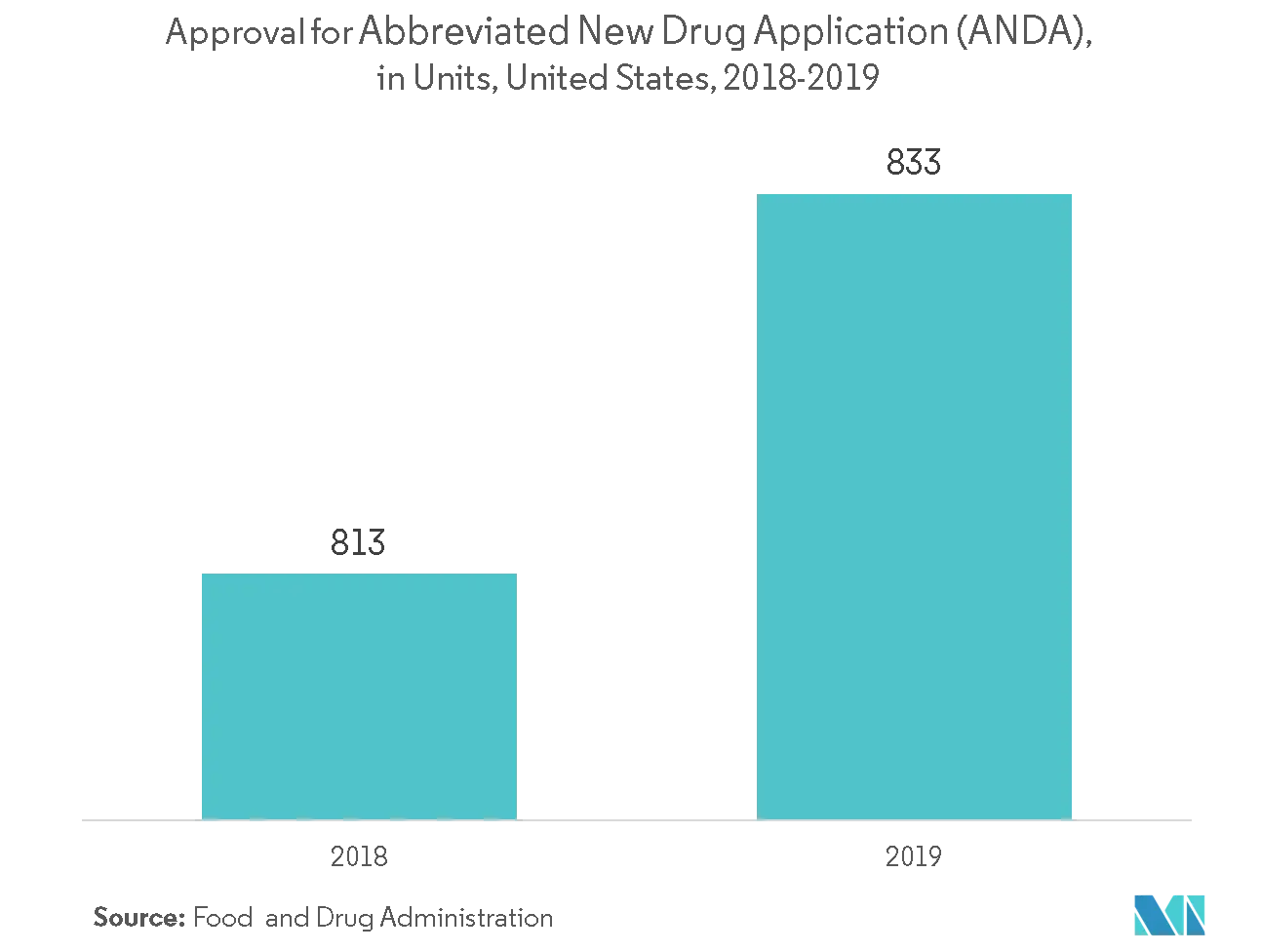

- La creciente demanda de medicamentos genéricos en el país tiende a incrementar el mercado de Desarrollo de Formulaciones de Dosificación Terminadas (FDF). Con la creciente aprobación de la Solicitud Abreviada de Nuevos Medicamentos (ANDA), los genéricos seguirán dominando el uso de medicamentos recetados en los Estados Unidos, aumentando al 92% en 2020, afirmó la fuente del Instituto IMS de Informática Sanitaria. Además, durante el año calendario 2019 también se otorgaron 146 aprobaciones provisionales adicionales para nuevos medicamentos a través de la Administración de Alimentos y Medicamentos (FDA).

- El aumento de una serie de enfermedades crónicas, como la diabetes y el cáncer (con aproximadamente 1,8 millones de personas diagnosticadas con cáncer en 2019 y 34 millones de diabéticos en los Estados Unidos), ha aumentado la necesidad de administración de medicamentos inyectables. Las formulaciones de dosis inyectables son preparaciones estériles, incluidas las parenterales de pequeño y gran volumen. Los parenterales de pequeño volumen son de dos tipos citotóxicos y no citotóxicos.

- Debido a la fuerte demanda de oncología y otros medicamentos de alta potencia (como conjugados de anticuerpos, esteroides y líquidos intravenosos que requieren un rápido inicio de acción), se espera que los medicamentos citotóxicos (medicamentos utilizados para destruir las células cancerosas) sean el motor clave del crecimiento. para el segmento de formulación de dosis inyectables. Según la Sociedad Estadounidense del Cáncer, en 2020 se estima que se diagnosticarán 1,8 millones de nuevos casos de cáncer y 606.520 muertes por cáncer en los Estados Unidos.

- Además, según la Encuesta sobre el estado de la industria de la odontología cosmética de la Academia Estadounidense de Odontología Cosmética, hubo un aumento en el número de pacientes que buscan odontología cosmética, así como un aumento en la producción promedio por paciente cosmético por visita. Esto también ha impulsado la demanda de odontología facial en el país. La FDA de EE. UU. aprobó el uso de rellenos dérmicos inyectables basándose en la revisión de muestras de datos recopiladas de estudios clínicos controlados que evaluaron el uso seguro y eficaz de los rellenos antiarrugas cuando se inyectan en zonas particulares. áreas de tejido facial. Además, las inyecciones de botox han aumentado en el país a lo largo de los años.

- Además, la mayoría de las CMO líderes en los Estados Unidos, como Baxter BioPharma Solutions y Vetter Pharma, han desarrollado amplias capacidades en el segmento de formulaciones de dosis inyectables, que probablemente experimente un crecimiento significativo durante el período de pronóstico.

- En diciembre de 2019, Dr. Reddy's Laboratories lanzó Bortezomib inyectable en el mercado estadounidense, una versión genérica de Velcade de Millennium Pharmaceuticals. Bortezomib se utiliza para el tratamiento de pacientes adultos con mieloma múltiple o linfoma de células del manto que han recibido al menos una terapia previa.

Descripción general de la industria de CMO farmacéutica de EE. UU.

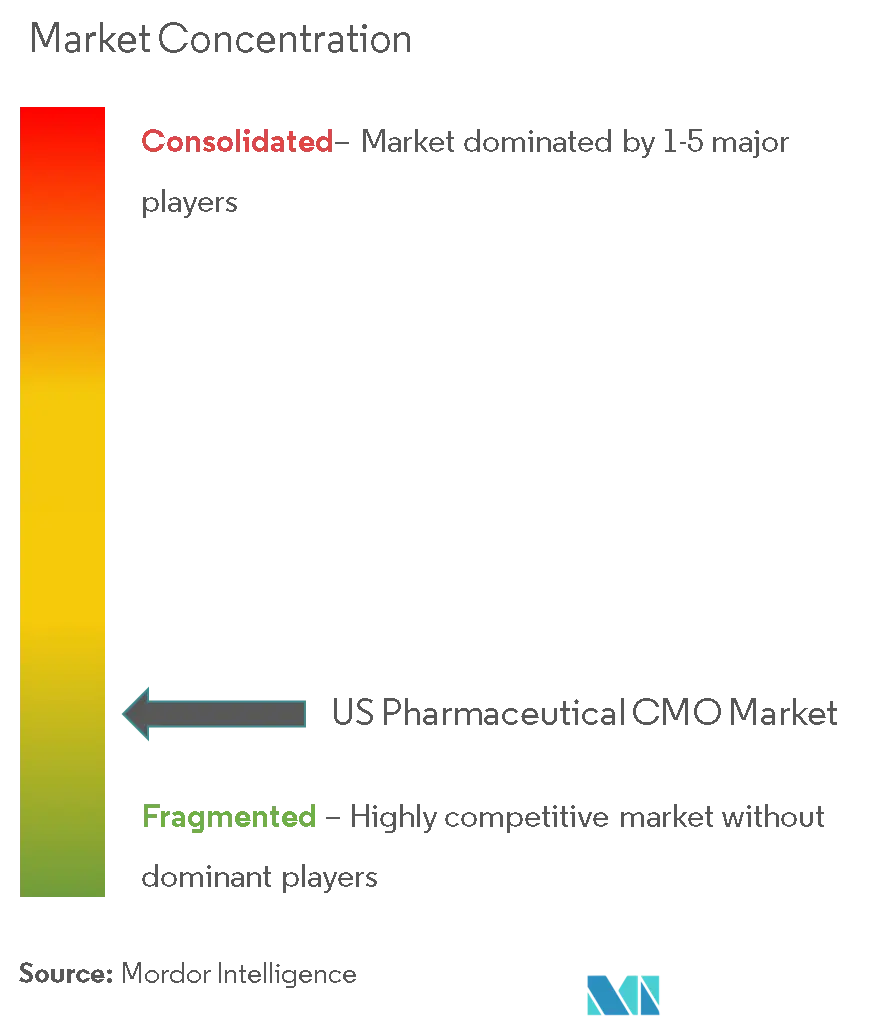

El mercado de organizaciones de fabricación por contrato (CMO) farmacéutica de EE. UU. es altamente competitivo y fragmentado, y consta de varios actores importantes, y con nuevas instalaciones de desarrollo y aplicación de nuevos medicamentos, el mercado atiende a una intensa rivalidad. Los actores clave son Catalent Inc. y Recipharm AB. Los desarrollos recientes en el mercado son:.

- Febrero de 2020 Alchem Laboratories Corporation anunció una ampliación de sus capacidades de fabricación de ensayos clínicos y de detección. La expansión se realizó mediante la construcción del Edificio 3, una instalación de usos múltiples de 12,000 pies cuadrados dedicada a áreas de sala limpia de detección de alto rendimiento, fabricación de productos biológicos y farmacéuticos, y soporte analítico.

- Diciembre de 2019 Thermo Fisher Scientific Inc. presentó su nuevo sitio CDMO de vector viral de 90 millones de dólares en Lexington, Massachusetts. La instalación de 50.000 pies cuadrados apoyará el desarrollo, las pruebas y la fabricación de vectores virales, que son fundamentales para avanzar en nuevas terapias genéticas y celulares que salvan vidas.

Líderes del mercado de CMO farmacéuticas de EE. UU.

-

Catalent Inc.

-

Recipharm AB

-

Jubilant Life Sciences Ltd

-

Thermo Fisher Scientific Inc. (Patheon Inc.)

-

Boehringer Ingelheim Group

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de CMO farmacéutico de EE. UU. índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos de estudio y definición de mercado

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Visión general del mercado

-

4.2 Atractivo de la industria: análisis de las cinco fuerzas de Porter

-

4.2.1 El poder de negociacion de los proveedores

-

4.2.2 Poder de negociación de los consumidores

-

4.2.3 Amenaza de nuevos participantes

-

4.2.4 Amenaza de productos sustitutos

-

4.2.5 La intensidad de la rivalidad competitiva

-

-

4.3 Análisis de la cadena de valor de la industria

-

4.4 Políticas de la industria

-

4.5 Indicadores de mercado

-

4.5.1 Énfasis creciente en el descubrimiento de fármacos y la subcontratación de la fabricación

-

4.5.2 Fuertes inversiones en I+D

-

-

4.6 Desafíos del mercado

-

4.6.1 Presencia de alternativas de bajo costo para la subcontratación

-

4.6.2 Preocupaciones regulatorias y operativas debido al avance hacia la serialización

-

-

4.7 Consideraciones clave involucradas en la selección de un CMO en los Estados Unidos

-

4.8 Impacto del COVID-19 en las CMO y análisis del impacto a corto y mediano plazo en la producción manufacturera

-

-

5. INSTANTÁNEA TECNOLOGÍA

-

6. SEGMENTACIÓN DE MERCADO

-

6.1 Por tipo de servicio

-

6.1.1 Fabricación de ingredientes farmacéuticos activos (API)

-

6.1.1.1 pequeña molécula

-

6.1.1.2 Molécula grande

-

6.1.1.3 API de alta potencia (HPAPI)

-

-

6.1.2 Desarrollo y fabricación de formulaciones de dosificación terminadas (FDF)

-

6.1.2.1 Formulación de dosis sólida

-

6.1.2.2 Formulación de dosis líquida

-

6.1.2.3 Formulación de dosis inyectables

-

-

6.1.3 Embalaje secundario

-

-

-

7. ANÁLISIS DE POSICIONAMIENTO RELATIVO

-

8. PANORAMA COMPETITIVO

-

8.1 Perfiles de empresa

-

8.1.1 Catalent Inc.

-

8.1.2 Recipharm AB

-

8.1.3 Jubilant Life Sciences Ltd

-

8.1.4 Thermo Fisher Scientific Inc. (Patheon Inc.)

-

8.1.5 Boehringer Ingelheim Group

-

8.1.6 Pfizer CentreSource (Pfizer Inc.)

-

8.1.7 Aenova Group

-

8.1.8 AbbVie Contract Manufacturing

-

8.1.9 Baxter Biopharma Solutions (Baxter International Inc.)

-

8.1.10 Lonza Group AG

-

8.1.11 Siegfried AG

-

-

-

9. ANÁLISIS DE INVERSIONES

-

10. PERSPECTIVA DEL FUTURO

Segmentación de la industria CMO farmacéutica de EE. UU.

El mercado de organizaciones de fabricación por contrato (CMO) farmacéutica de EE. UU. comprende servicios prestados a través de soluciones, como la fabricación de ingredientes farmacéuticos activos (API), el desarrollo y la fabricación de formulaciones de dosificación terminadas (FDF) y el envasado secundario, que presta servicios a otras empresas de la industria farmacéutica en una base de contrato.

| Por tipo de servicio | ||||||||

| ||||||||

| ||||||||

|

Preguntas frecuentes sobre investigación de mercado de CMO farmacéuticas de EE. UU.

¿Cuál es el tamaño actual del mercado de CMO farmacéuticas de EE. UU.?

Se proyecta que el mercado CMO farmacéutico de EE. UU. registre una tasa compuesta anual del 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado CMO farmacéutico de EE. UU.?

Catalent Inc., Recipharm AB, Jubilant Life Sciences Ltd, Thermo Fisher Scientific Inc. (Patheon Inc.), Boehringer Ingelheim Group son las principales empresas que operan en el mercado CMO farmacéutico de EE. UU.

¿Qué años cubre este mercado de CMO farmacéutica de EE. UU.?

El informe cubre el tamaño histórico del mercado de CMO farmacéutico de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de CMO farmacéutico de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria CMO farmacéutica de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de CMO farmacéuticos de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la CMO farmacéutica de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.