Tamaño del mercado de proteína de guisante de Estados Unidos

|

|

Período de Estudio | 2017 - 2029 |

|

|

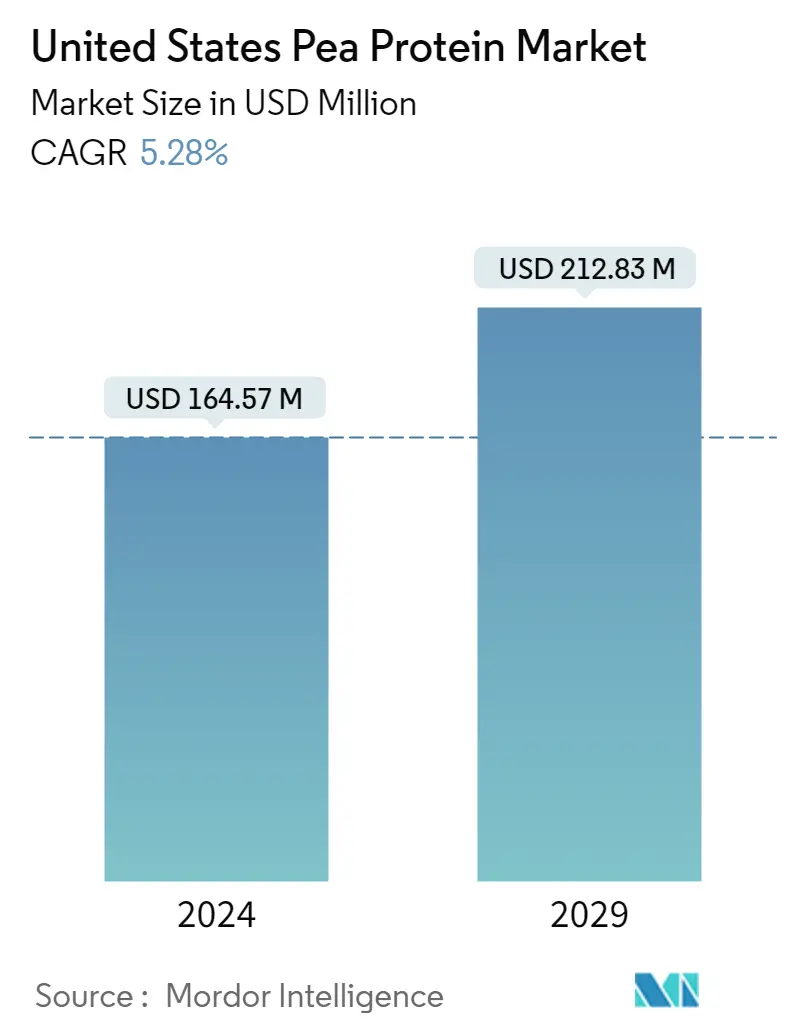

Volumen del mercado (2024) | USD 164.57 millones de dólares |

|

|

Volumen del mercado (2029) | USD 212.83 millones de dólares |

|

|

Concentración del Mercado | Medio |

|

|

Mayor participación por usuario final | Alimentación animal |

|

|

CAGR(2024 - 2029) | 5.28 % |

|

|

Crecimiento más rápido por usuario final | Comida y bebidas |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de guisante de Estados Unidos

El tamaño del mercado de proteína de guisante de Estados Unidos se estima en 164,57 millones de dólares en 2024 y se espera que alcance los 212,83 millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,28% durante el período previsto (2024-2029).

Los fabricantes que aprovechan la funcionalidad estructural de la proteína de guisante están permitiendo un uso inmenso de la proteína de guisante en diversas industrias.

- Después de la alimentación animal, la alimentación y bebidas sigue siendo el segundo sector más grande, liderado principalmente por la industria alternativa a la carne. La industria por sí sola representó más del 38,3% del volumen de proteína de guisante consumido por el sector de alimentos y bebidas en 2022. Esto se puede atribuir a las propiedades que ofrece la proteína de guisante, incluido un perfil de aminoácidos similar al de la carne y su calidad hipoalergénica que la distingue y la distingue de la corriente principal. fuentes como la soja. Formuladores clave como Lightlife Foods y Beyond Meat proponen cada vez más alternativas a la carne de origen vegetal, siendo la proteína de guisante un ingrediente importante.

- Aparte de sus numerosas funcionalidades, la proteína de guisante no pierde funcionalidad estructural bajo altas temperaturas, que es el factor principal que impulsa su demanda en el mercado de alimentos y bebidas. El sector también siguió siendo el de más rápido crecimiento, con una tasa compuesta anual de volumen proyectada del 8,56% durante el período previsto. Se espera que la utilización de proteína de guisante experimente un crecimiento significativo en la industria de snacks de Estados Unidos. Alto en proteínas, bajo en grasas y bajo en carbohidratos son las nuevas palabras clave de tendencia que las empresas de snacks buscan agregar a las características de sus productos. Algunas marcas importantes que ofrecen snacks con proteína de guisante como ingrediente son Siren Snacks, Larabar y Simply Protein.

- Otro subsegmento de rápido crecimiento para las proteínas de guisantes es la categoría de productos de nutrición deportiva y de rendimiento, que se prevé que registre una tasa compuesta anual del 8,12 % entre 2023 y 2029. Algunos defensores del fitness recomiendan la proteína de guisante para aumentar el consumo de proteínas de los veganos y vegetarianos. Además, los aminoácidos de las proteínas de los guisantes se pueden utilizar casi tan bien como los que se encuentran en las proteínas animales. En comparación con los lácteos y la soja, los guisantes tienen menos probabilidades de causar alergias, no empeoran la intolerancia a la lactosa y, a diferencia de la soja, no suelen estar elaborados a partir de plantas transgénicas.

Tendencias del mercado de proteína de guisante en Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- La nutrición deportiva/de rendimiento será testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

Descripción general de la industria de proteínas de guisante de Estados Unidos

El mercado estadounidense de proteínas de guisante está moderadamente consolidado, ocupando las cinco principales empresas el 56,55%. Los principales actores en este mercado son Archer Daniels Midland Company, Bunge Limited, International Flavors Fragrances, Inc., Kerry Group PLC y The Scoular Company (ordenados alfabéticamente).

Líderes del mercado de proteínas de guisante en Estados Unidos

Archer Daniels Midland Company

Bunge Limited

International Flavors & Fragrances, Inc.

Kerry Group PLC

The Scoular Company

Other important companies include AGT Food and Ingredients Inc., Anchor Ingredients Co. LLC, Axiom Foods Inc., Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, Roquette Frères.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de guisante en Estados Unidos

- Junio de 2022 Roquette, actor global en ingredientes de origen vegetal y pionero en proteínas vegetales, anunció el lanzamiento de su nueva gama NUTRALYS® de proteínas texturizadas orgánicas derivadas de guisantes y habas.

- Noviembre de 2021 FrieslandCampina Ingredients, el innovador mundial en ingredientes y soluciones saludables y funcionales, ingresa al mercado de proteínas de origen vegetal con dos soluciones en polvo desarrolladas en colaboración con AGT Foods, uno de los mayores proveedores de legumbres y alimentos básicos con valor agregado. ingredientes. La gama Plantaris™ incluirá por primera vez Plantaris™ Pea Isolate 85 A y Plantaris™ Faba Isolate 90 A.

- Abril de 2021 Anchor Ingredients invirtió en la construcción de una planta procesadora de guisantes en Dakota del Norte para dar servicio tanto al mercado de alimentos como al de alimentos para mascotas. Se espera que esta inversión estratégica impulse a la empresa a una posición de liderazgo en el espacio de ingredientes de legumbres en rápida expansión. La creciente demanda de proteínas de origen vegetal, específicamente proteína de guisante, en los mercados de alimentos y alimentos para mascotas ha sido el factor principal que impulsó a la empresa a invertir en dichas expansiones.

Informe sobre el mercado de proteínas de guisante en Estados Unidos índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Planta

2.3. Tendencias de producción

2.3.1. Planta

2.4. Marco normativo

2.4.1. Estados Unidos

2.5. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Forma

3.1.1. Concentrados

3.1.2. Aisla

3.1.3. Texturizado/Hidrolizado

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Confitería

3.2.2.1.6. Productos lácteos y alternativos a los lácteos

3.2.2.1.7. Carne/Aves/Mariscos y Productos Alternativos a la Carne

3.2.2.1.8. Productos alimenticios RTE/RTC

3.2.2.1.9. Aperitivos

3.2.3. Cuidado Personal y Cosmética

3.2.4. Suplementos

3.2.4.1. Por subusuario final

3.2.4.1.1. Alimentos para bebés y fórmulas infantiles

3.2.4.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.4.1.3. Nutrición deportiva/rendimiento

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. AGT Food and Ingredients Inc.

4.4.2. Anchor Ingredients Co. LLC

4.4.3. Archer Daniels Midland Company

4.4.4. Axiom Foods Inc.

4.4.5. Bunge Limited

4.4.6. Cargill Incorporated

4.4.7. Farbest-Tallman Foods Corporation

4.4.8. Glanbia PLC

4.4.9. Ingredion Incorporated

4.4.10. International Flavors & Fragrances, Inc.

4.4.11. Kerry Group PLC

4.4.12. Roquette Frères

4.4.13. The Scoular Company

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 14:

- VOLUMEN DE MERCADO DE CUIDADO PERSONAL Y COSMÉTICOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA VEGETAL, GRAMOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 16:

- PRODUCCIÓN DE PROTEÍNA DE GUISANTE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2021

- Figura 17:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 18:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 19:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 20:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, CONCENTRADOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 24:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CONCENTRADOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, % DE CONCENTRADOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 26:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, AISLADOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 27:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, AISLADOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 28:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, % DE AISLADOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 29:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, TEXTURIZADA/HIDROLIZADA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, TEXTURIZADA/HIDROLIZADA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, % TEXTURIZADO/HIDROLIZADO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 32:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 33:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 34:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 35:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 36:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 37:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 38:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2022 VS 2029

- Figura 39:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 40:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 41:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 42:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 43:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, PANADERIA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 44:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, PANADERIA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % PANADERIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 46:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 47:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 48:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE BEBIDAS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 49:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 50:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CEREALES PARA EL DESAYUNO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE CEREALES PARA EL DESAYUNO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 52:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 53:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CONDIMENTOS/SALSAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 54:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE CONDIMENTOS/SALSAS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 55:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, CONFITERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 56:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CONFITERÍA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 57:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % CONFITERÍA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 58:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 59:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 60:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 61:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 62:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 63:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, ESTADOS UNIDOS, 2022 VS 2029

- Figura 64:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 65:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 66:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, ESTADOS UNIDOS, 2022 VS 2029

- Figura 67:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 68:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, SNACKS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % SNACKS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 70:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 73:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, USUARIO FINAL DE SUPLEMENTOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 76:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE POR USUARIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 77:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE GUISANTE, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 78:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 79:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, ESTADOS UNIDOS, 2022 VS 2029

- Figura 80:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 81:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 82:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 83:

- VOLUMEN DE MERCADO DE PROTEÍNA DE GUISANTE, NUTRICIÓN PARA DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 84:

- VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 85:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE GUISANTE POR FORMA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 86:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE PROTEÍNA DE GUISANTE DE ESTADOS UNIDOS, 2017 - 2022

- Figura 87:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, ESTADOS UNIDOS, 2017 - 2022

- Figura 88:

- PARTICIPACIÓN DEL VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE PROTEÍNA DE GUISANTE DE ESTADOS UNIDOS, 2021

Segmentación de la industria de proteínas de guisante de Estados Unidos

Los concentrados, aislados, texturizados/hidrolizados se tratan como segmentos por forma. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Después de la alimentación animal, la alimentación y bebidas sigue siendo el segundo sector más grande, liderado principalmente por la industria alternativa a la carne. La industria por sí sola representó más del 38,3% del volumen de proteína de guisante consumido por el sector de alimentos y bebidas en 2022. Esto se puede atribuir a las propiedades que ofrece la proteína de guisante, incluido un perfil de aminoácidos similar al de la carne y su calidad hipoalergénica que la distingue y la distingue de la corriente principal. fuentes como la soja. Formuladores clave como Lightlife Foods y Beyond Meat proponen cada vez más alternativas a la carne de origen vegetal, siendo la proteína de guisante un ingrediente importante.

- Aparte de sus numerosas funcionalidades, la proteína de guisante no pierde funcionalidad estructural bajo altas temperaturas, que es el factor principal que impulsa su demanda en el mercado de alimentos y bebidas. El sector también siguió siendo el de más rápido crecimiento, con una tasa compuesta anual de volumen proyectada del 8,56% durante el período previsto. Se espera que la utilización de proteína de guisante experimente un crecimiento significativo en la industria de snacks de Estados Unidos. Alto en proteínas, bajo en grasas y bajo en carbohidratos son las nuevas palabras clave de tendencia que las empresas de snacks buscan agregar a las características de sus productos. Algunas marcas importantes que ofrecen snacks con proteína de guisante como ingrediente son Siren Snacks, Larabar y Simply Protein.

- Otro subsegmento de rápido crecimiento para las proteínas de guisantes es la categoría de productos de nutrición deportiva y de rendimiento, que se prevé que registre una tasa compuesta anual del 8,12 % entre 2023 y 2029. Algunos defensores del fitness recomiendan la proteína de guisante para aumentar el consumo de proteínas de los veganos y vegetarianos. Además, los aminoácidos de las proteínas de los guisantes se pueden utilizar casi tan bien como los que se encuentran en las proteínas animales. En comparación con los lácteos y la soja, los guisantes tienen menos probabilidades de causar alergias, no empeoran la intolerancia a la lactosa y, a diferencia de la soja, no suelen estar elaborados a partir de plantas transgénicas.

| Forma | |

| Concentrados | |

| Aisla | |

| Texturizado/Hidrolizado |

| Usuario final | |||||||||||||

| Alimentación animal | |||||||||||||

| |||||||||||||

| Cuidado Personal y Cosmética | |||||||||||||

|

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y productos de cuidado personal y cosméticos se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para su uso. para su aplicación como agente aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.