| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

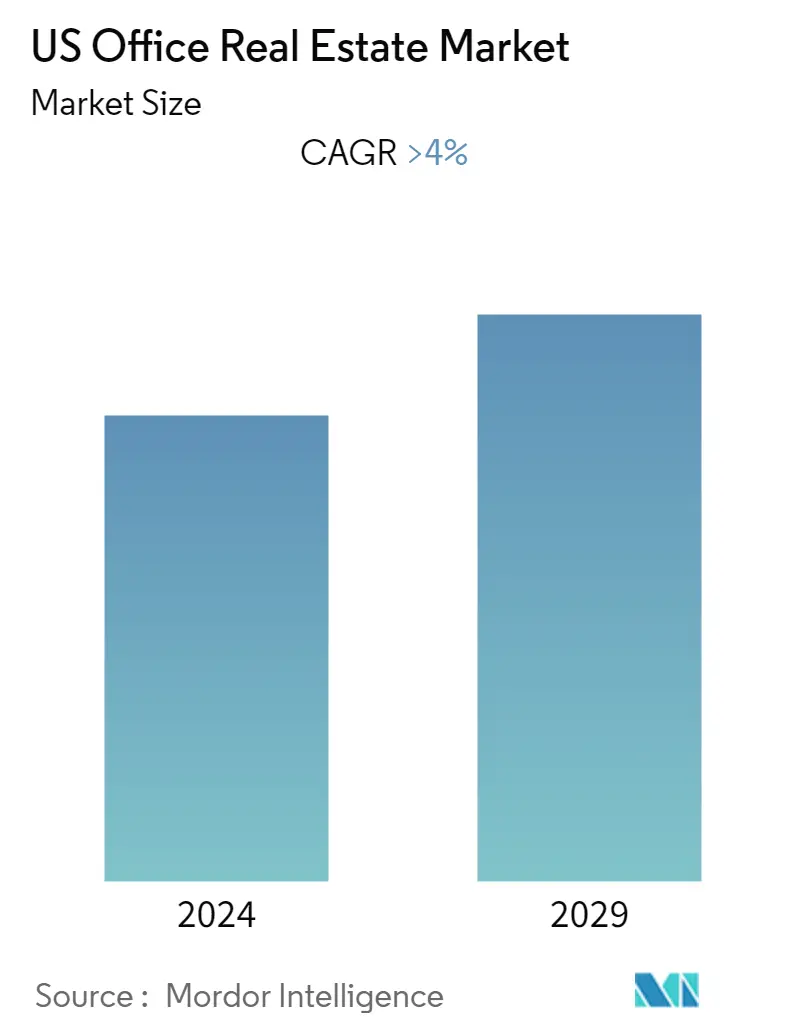

| CAGR | 4.00 % |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado inmobiliario de oficinas de EE. UU.

- El mercado inmobiliario de oficinas de EE. UU. está preparado para registrar una tasa compuesta anual superior al 4% durante el período previsto.

- La pandemia de COVID-19 afectó mucho al sector de oficinas de EE. UU. y es posible que pase un tiempo hasta que mejore. El tercer trimestre de 2021 fue prometedor para el mercado de oficinas de EE. UU. La tasa de desocupación se estaba estabilizando, el espacio de subarrendamiento estaba disminuyendo y la absorción neta fue positiva por primera vez en el tercer trimestre de 2021 desde el primer trimestre de 2020.

- Los mercados inmobiliarios también sintieron el impacto de la pandemia. Las empresas y los trabajadores de primera línea tuvieron que superar muchos obstáculos para mantenerse en el negocio. Casi todas las empresas del sector inmobiliario se vieron obligadas a realizar cambios drásticos, especialmente en el sector minorista. Para satisfacer la creciente demanda de los consumidores y superar la grave escasez, los minoristas desarrollaron rápidamente sus servicios de entrega a domicilio y recogida en la acera, al tiempo que reestructuraban sus cadenas de suministro. Muchas personas que trabajan desde casa han tenido que adaptar sus entornos de vida sobre la marcha. La tendencia emergente del año es la flexibilidad.

- Las tasas de desocupación aumentaron en todo el mercado inmobiliario de oficinas estadounidense durante el brote de coronavirus. La tasa de desocupación trimestral antes de 2020 era de aproximadamente el 12 por ciento, pero a medida que la epidemia se extendió, aumentó a más del 15 por ciento. Alrededor del 15,4 por ciento del espacio de oficinas en todo el país estaba desocupado en el tercer trimestre de 2022. Las empresas desconfían de ampliar o renovar los arrendamientos porque una parte considerable de la fuerza laboral ahora trabaja desde casa o utiliza un paradigma de trabajo híbrido.

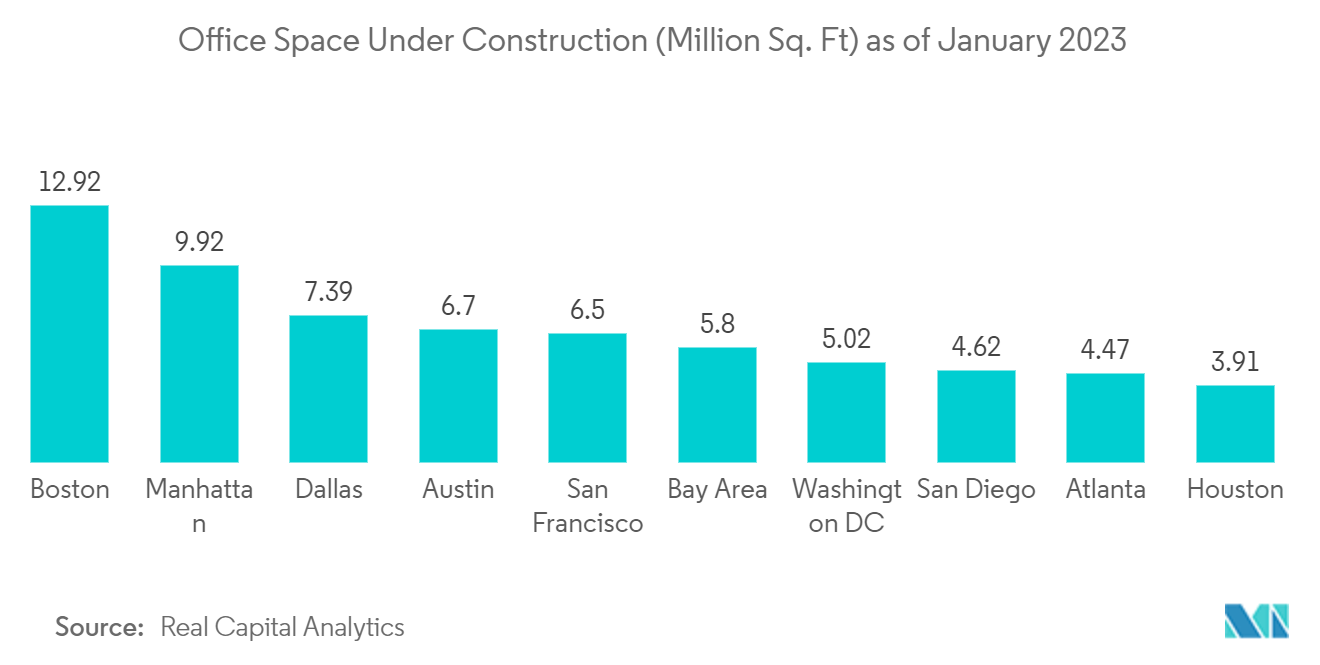

- En el tercer trimestre de 2022, los fundamentos del mercado de oficinas estadounidense siguieron siendo negativos. En el tercer trimestre de 2022 se registró una absorción neta de -4,4 millones de pies cuadrados (msf), lo que eleva el total del año a -16,2 msf. Con una absorción neta trimestral de -2,2 msf y -2,0 msf, respectivamente, tanto los principales mercados de entrada como los secundarios perdieron el mismo número de inquilinos. Sólo el 3,8% del inventario total del país se mantiene en los mercados terciarios, lo que experimentó una absorción neta negativa de 0,1 msf. El aumento de la desocupación es un signo de baja demanda, que se refleja en una absorción neta constantemente baja, y de alta oferta, que se refleja en una gran cantidad de nuevas construcciones en proceso.

Tendencias del mercado inmobiliario de oficinas de EE. UU.

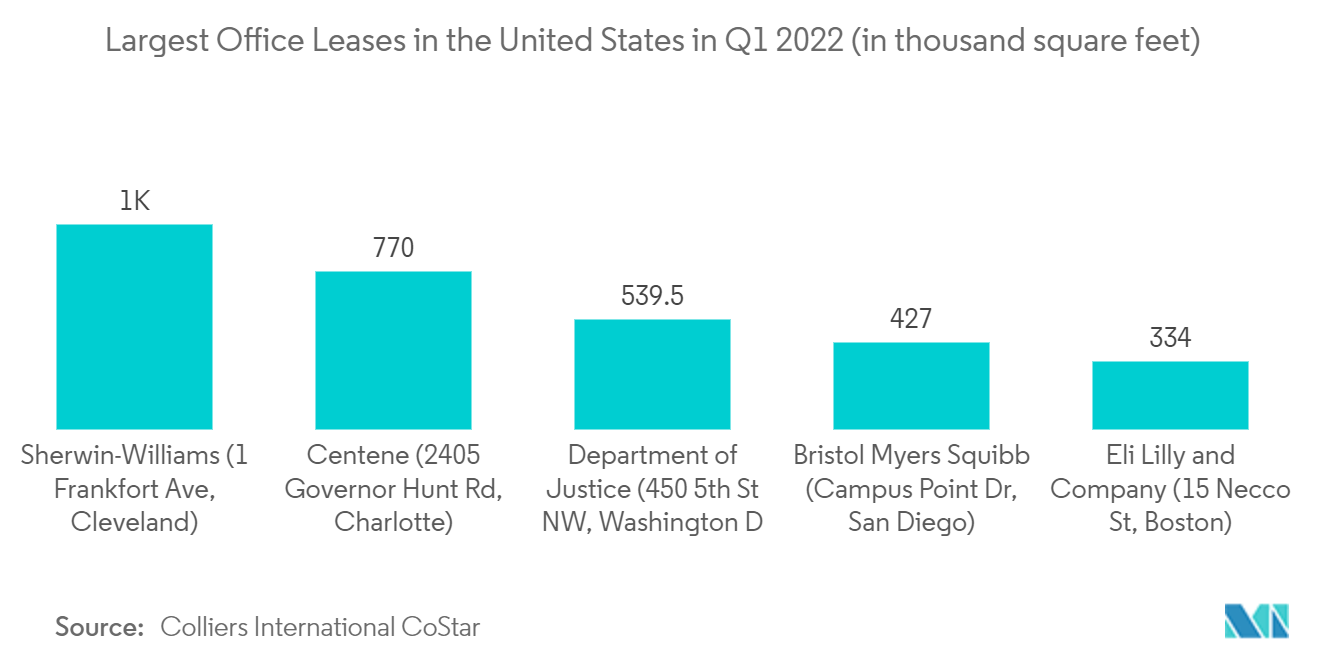

Aumento de los volúmenes de arrendamiento

Los volúmenes brutos de arrendamiento aumentaron un 7,8 % en el tercer trimestre de 2021, superando los 40 millones de pies cuadrados por primera vez desde el brote. Como resultado, las transacciones totales aumentaron un 1,7% respecto al mismo período del año pasado. Sin embargo, todavía son un 43,8% más bajos que en 2019. Debido a reglas comerciales flexibles y cambios individuales y corporativos hacia la asequibilidad, los mercados secundarios de menor costo en Sun Belt y Occidente dominaron este trimestre, con un crecimiento del 18,7% en el arrendamiento en comparación con el 7,5%. % de crecimiento en geografías de entrada.

La tasa de desempleo cayó al 5,2%, un nuevo mínimo pospandemia. Sin embargo, la participación laboral sigue siendo baja ya que los trabajadores siguen preocupados por la pandemia de COVID. La relación entre el crecimiento del empleo y las necesidades de espacio de oficinas puede volverse menos relacionada con los modelos de trabajo híbridos y remotos emergentes.

Un informe reciente del mundo empresarial dice que la cantidad de espacio de oficinas alquilado en Manhattan ha aumentado un 26%. La demanda de oficinas en Manhattan fue un 13,5% mayor que el promedio móvil de cinco años (8,13 millones de pies cuadrados) y un 11,5 por ciento mayor que el promedio de 10 años con 9,23 millones de pies cuadrados, el mayor volumen trimestral desde finales de 2019 (8,27 millones pies cuadrados). En contraste, la actividad de arrendamiento aumentó un 27.6% durante el tercer trimestre de 2022 en comparación con los 7.23 millones de pies cuadrados de actividad durante el mismo período de 2021. Un total de 24.17 millones de pies cuadrados han sido arrendados en lo que va del año, lo que equivale a unos 50 % más que los 16,34 millones de pies cuadrados que se han arrendado hasta ahora en 2021. Si la tasa de arrendamiento actual se mantiene durante el resto del año, el volumen de arrendamiento de todo el año 2022 superaría el total de todo el año 2021 (24,96 millones de pies cuadrados). ) en un 29,1%.

Tarifas de inversión y alquiler de oficinas

Para los inversores inmobiliarios, las oficinas son uno de los grupos de activos más importantes. El mercado de inversión inmobiliaria de oficinas de EE. UU. se valoró en 24.400 millones de dólares en el segundo trimestre de 2021. Los alquileres han aumentado de manera constante en los últimos años y se espera que sigan creciendo en el futuro. Según el índice de alquiler de oficinas, en septiembre de 2021, los alquileres brutos habían aumentado casi un 24% desde que el índice se estableció en 100 en 2008. Manhattan, Nueva York, y San Francisco, California, fueron los mercados de oficinas más costosos, con una superficie anual cuadrada de 100. ft. alquileres de USD 128 y USD 95, respectivamente.

Cuando la necesidad de espacio para oficinas vuelva a aumentar, los edificios recién terminados pueden atraer aún más inquilinos. Las personas que trabajan en una oficina querrán conocer las últimas certificaciones y sistemas de salud y bienestar. Desde la pandemia, los desarrolladores han estado menos ansiosos por comenzar. proyectos nuevos. En medio de la crisis, la demanda quedó sofocada. Los gastos básicos de construcción han aumentado drásticamente debido a la pandemia. Si bien los inquilinos continúan buscando espacios de oficinas Clase A bien equipados en ubicaciones privilegiadas, las áreas metropolitanas con productos de oficina de alta calidad pueden estar en mejores condiciones de capear la tormenta. Se prevé que los activos más antiguos, en particular aquellos que están mal situados y mantenidos, estarán sujetos a una presión a la baja debido a esta tendencia, lo que aumentará su riesgo de problemas. La tasa promedio equivalente de cotización de servicio completo en los 50 principales mercados de oficinas de EE. UU. fue de $38,04 en enero, un 1,1% más que el año anterior. Al mismo tiempo, la tasa de desocupación de oficinas en Estados Unidos aumentó aún más, llegando al 16,6% desde enero de 2022, un aumento de 80 puntos básicos.

A medida que la pandemia trastocó el sector de oficinas, las tasas de desocupación de oficinas aumentaron en la mayoría de los mercados, aunque en ciertas ubicaciones las tasas aumentaron más rápidamente que en otras. La cultura de trabajar desde casa y los recientes despidos en la industria tecnológica han tenido un gran efecto en las ciudades que crecieron rápidamente gracias a la industria tecnológica.

Descripción general de la industria inmobiliaria de oficinas de EE. UU.

El mercado inmobiliario de oficinas de Estados Unidos está relativamente fragmentado. El informe cubre las principales empresas del mercado inmobiliario de oficinas de EE. UU. Las grandes empresas tienen recursos financieros a su favor, mientras que las pequeñas empresas pueden competir eficazmente si construyen en los mercados locales. Algunos de los promotores inmobiliarios de oficinas en los Estados Unidos son Turner Construction Company Inc., Kiewit Corporation, Hensel Phelps Construction, Gilbane Building Co. y Skanska USA Inc.

Líderes del mercado inmobiliario de oficinas en EE. UU.

-

Turner Construction Company Inc.

-

Hensel Phelps Construction

-

Gilbane Building Co.

-

Balfour Beatty LLC

-

Simon Property Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario de oficinas de EE. UU.

Abril de 2023 Los directores de Cressy Commercial Real Estate, con sede en Mishawaka, se complacen en anunciar la finalización de una fusión con Mno-Bmadsen, el brazo de inversión no relacionado con los juegos de Pokagon Band de Potawatomi. La fusión permitirá a Cressy expandirse a nuevos mercados e implementar sus objetivos estratégicos mientras continúa brindando un servicio de clase mundial a clientes pasados y futuros. Mno-Bmadsen se beneficiará de recursos adicionales para gestionar las necesidades inmobiliarias de su creciente cartera de inversiones.

Febrero de 2023 Mirabaud Asset Management ha estructurado la adquisición de una oficina de dos edificios ocupada por una fundación académica y un centro médico sin ánimo de lucro. La transacción fue estructurada por Mirabaud Asset Management como una asociación institucional de bienes raíces comerciales con sede en Luxemburgo en nombre de su clientela internacional. Esta adquisición eleva el valor de la cartera inmobiliaria de Mirabaud en Estados Unidos a casi 600 millones de dólares.

Segmentación de la industria inmobiliaria de oficinas de EE. UU.

Los bienes raíces de oficinas son el negocio de la construcción de edificios que empresas de diferentes industrias pueden alquilar o comprar. El objetivo de este informe es brindar una mirada exhaustiva al mercado inmobiliario de oficinas de EE. UU. Analiza los conocimientos, la dinámica y las tendencias tecnológicas del mercado. y proyectos gubernamentales en el sector inmobiliario de oficinas.

El mercado inmobiliario de oficinas de EE. UU. está segmentado por región (noreste, medio oeste, sur y oeste) y por sector (tecnología de la información (TI e ITES), manufactura, BFSI (banca, servicios financieros y seguros), consultoría y otros servicios. ). El informe ofrece tamaños de mercado y pronósticos en dólares (USD) para todos los segmentos anteriores.

| Por región | Noreste |

| Medio Oeste | |

| Sur | |

| Oeste | |

| Por sectores | Tecnologías de la Información (TI y ITES) |

| Fabricación | |

| BFSI (Banca, Servicios Financieros y Seguros) | |

| Consultante | |

| Otros servicios |

Preguntas frecuentes sobre investigaciones de mercado inmobiliario de oficinas de EE. UU.

¿Cuál es el tamaño actual del mercado inmobiliario de oficinas de Estados Unidos?

Se proyecta que el mercado inmobiliario de oficinas de Estados Unidos registre una tasa compuesta anual superior al 4% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado inmobiliario de oficinas de Estados Unidos?

Turner Construction Company Inc., Hensel Phelps Construction, Gilbane Building Co., Balfour Beatty LLC, Simon Property Group son las principales empresas que operan en el mercado inmobiliario de oficinas de EE. UU.

¿Qué años cubre este mercado inmobiliario de oficinas de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Oficina de bienes raíces de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Oficina de bienes raíces de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Informe de la industria inmobiliaria de oficinas de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Office Real Estate de EE. UU. en 2023, creadas por Mordor Intelligence™ Industry Reports. El análisis de Office Real Estate de EE. UU. incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como una descarga gratuita del informe en PDF.