Análisis del mercado de infraestructura de GNL de Estados Unidos

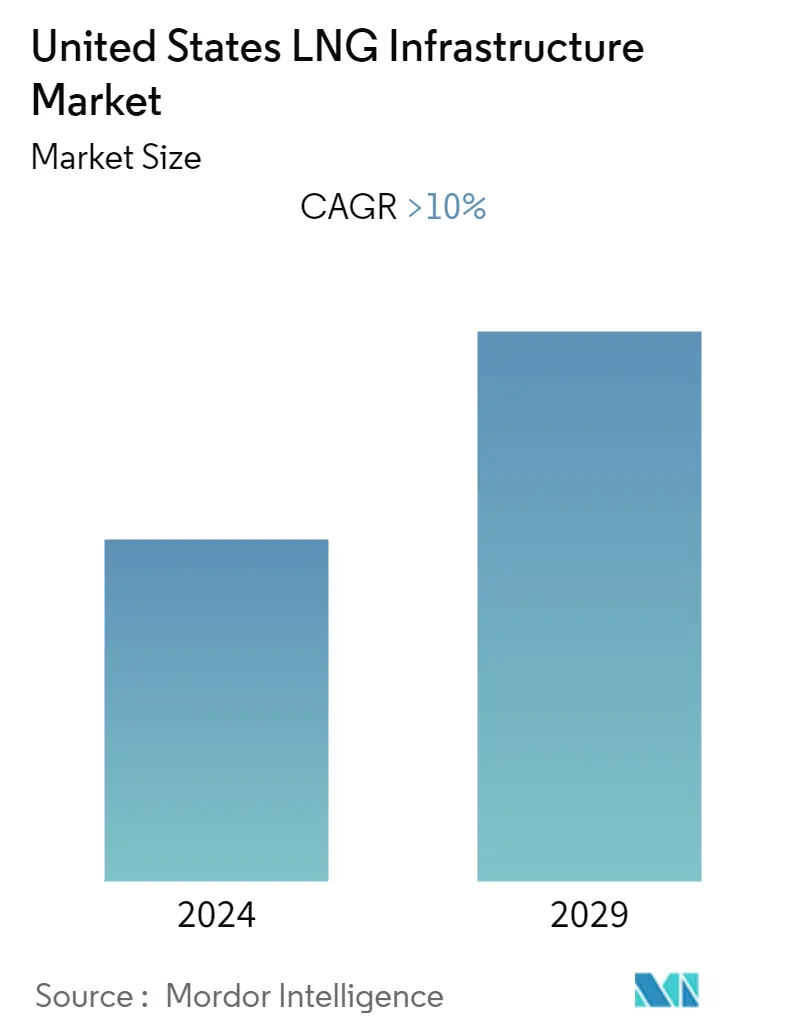

Se espera que el mercado de infraestructura de GNL de Estados Unidos registre una tasa compuesta anual de más del 10% durante el período previsto.

- A mediano plazo, se espera que factores como los crecientes usos del gas natural en diversos sectores, como la generación de energía, para tener menores emisiones de carbono para un medio ambiente más limpio, impulsen el mercado durante el período de pronóstico. Además, Estados Unidos se convirtió en un exportador neto de GNL en 2017, debido a la abundancia de gas de esquisto, lo que llevó a mayores inversiones en instalaciones de exportación, lo que a su vez impulsó la demanda de infraestructura de GNL en el país.

- Por otro lado, la volatilidad de los precios del gas natural provocó una disminución de las exportaciones y se espera que un exceso de GNL obstaculice el crecimiento del mercado.

Tendencias del mercado de infraestructura de GNL de Estados Unidos

El segmento de plantas de licuefacción dominará el mercado

- orteEstados Unidos representó más de la mitad de toda la nueva capacidad de licuación global agregada en 2021, ahora es el tercer mayor vendedor de GNL del mundo y se espera que se convierta en el mayor exportador mundial de GNL en la última parte del período de pronóstico, superando a Australia y Qatar..

- orteA finales de 2021, la capacidad global de licuefacción alcanzó 459,9 MTPA. Durante los primeros cuatro meses de 2022, se agregaron 12,5 MTPA de capacidad de licuefacción adicional a la capacidad de licuefacción global, que es de 472,4 MTPA. Esto incluyó los proyectos Sabine Pass T6 (5,0 MTPA) y Calcasieu Pass LNG T1-T12 (7,5 MTPA) ubicados dentro de los Estados Unidos. Como resultado de estas recientes incorporaciones de capacidad, Estados Unidos se convirtió en el mercado con la segunda mayor capacidad de licuefacción a abril de 2022, con 86,1 MTPA. Esto coloca a Estados Unidos detrás de Australia (87,6 MTPA) y por delante de Qatar (77,1 MTPA).

- orteEstados Unidos es uno de los mayores productores de gas natural del mundo. El gas natural suministra aproximadamente un tercio del consumo de energía primaria del país, siendo sus usos principales la calefacción y la generación de electricidad. Mientras que la mayor parte del gas natural se entrega en forma gaseosa a través de gasoductos en los Estados Unidos.

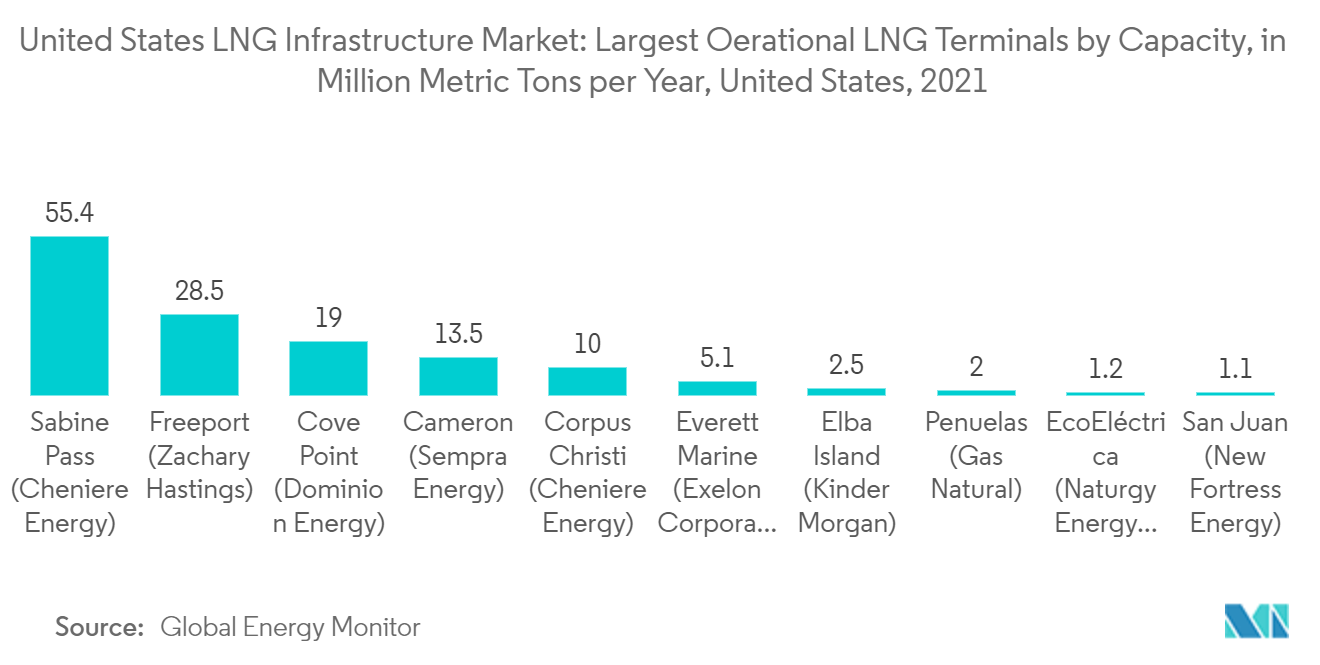

- orteLa terminal de Sabine Pass era la terminal operativa de gas natural licuado más grande de los Estados Unidos en 2021, con una capacidad de 55,4 millones de toneladas métricas por año. Está ubicada en Luisiana y es la terminal operativa de GNL más grande del mundo por capacidad.

- orteDespués de Sabine Pass, la terminal de GNL de Freeport ocupó el segundo lugar en los Estados Unidos y el séptimo a nivel mundial. Esta terminal está ubicada en Texas y tiene una capacidad de 28,5 millones de toneladas métricas al año. Para 2026, Freeport se ampliará en 5,1 millones de toneladas métricas, aumentando así su capacidad en 5 millones de toneladas métricas.

- orteEn julio de 2022, The Fluor Corporation recibió un contrato de aviso de procedimiento completo (FNTP) para la gestión de ingeniería, adquisiciones y fabricación del proyecto NFE Fast LNG 2 por parte de New Fortress Energy Inc. Este proyecto tiene una capacidad de 1,4 millones de toneladas por planta anual de tratamiento y licuefacción de GNL que se instalará sobre plataformas fijas marinas. Se planeó construir la nueva terminal de GNL en aguas federales de EE. UU., aproximadamente a 26 kilómetros (16 millas) de la costa sureste de Grand Isle, Luisiana, utilizando la infraestructura existente.

- ortePor lo tanto, con importantes instalaciones de exportación y planes de aumento de capacidad de licuefacción en el país, se espera que el segmento de plantas de licuefacción sea el mercado más grande durante el período de pronóstico. orte

Aumento de las exportaciones de GNL para impulsar el mercado

- Aunque la mayor parte del gas natural consumido en Estados Unidos se produce en el país, parte del gas natural se importa para ayudar a satisfacer la demanda interna. Además de exportar gas natural, Estados Unidos importa y exporta gas natural por gasoducto como gas y por barco como gas natural licuado (GNL). Los camiones también transportan GNL y gas natural comprimido (GNC) en pequeñas cantidades.

- Según la Unión Internacional del Gas, Estados Unidos siguió siendo el tercer mayor exportador de GNL en 2021, con 68 millones de toneladas.

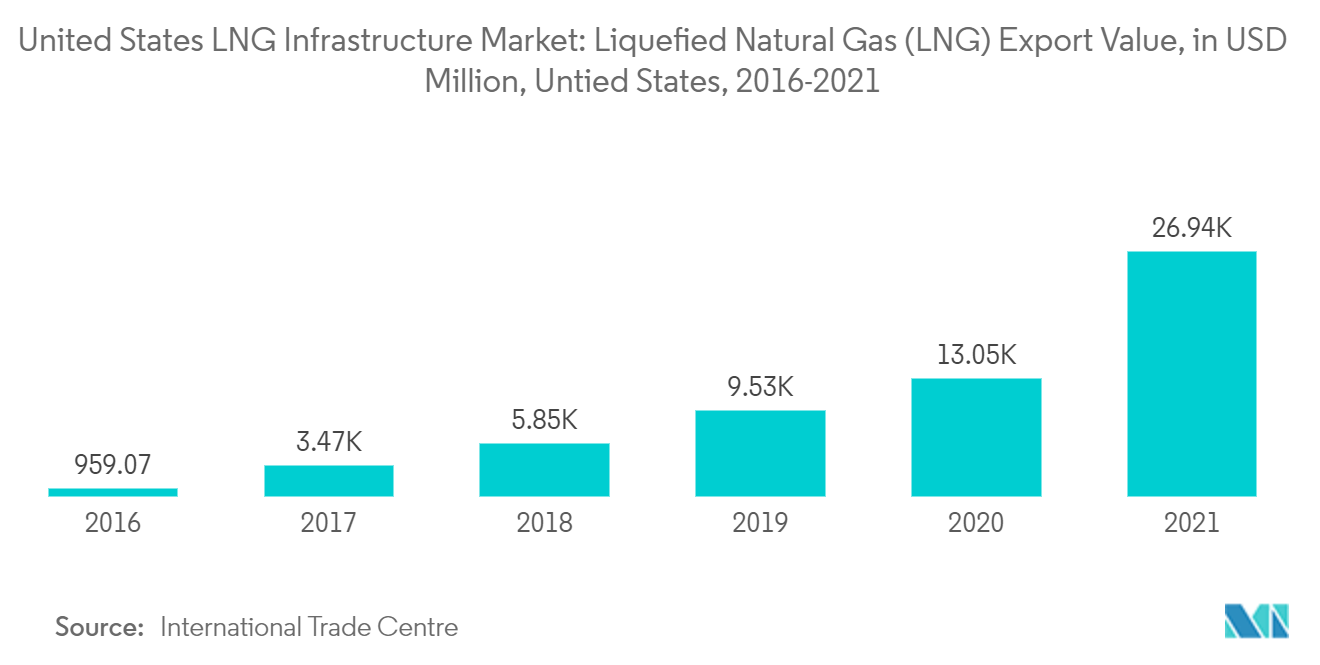

- Durante 2021, Estados Unidos exportó gas natural licuado (GNL) por valor de 26.900 millones de dólares, más del doble de lo exportado un año antes. El valor de las exportaciones de gas natural licuado aumentó continuamente durante el período considerado. Como tercer mayor exportador de GNL del mundo, Estados Unidos se ubica detrás de Australia y Qatar.

- Durante el período de 2020 a 2021, el comercio mundial de GNL alcanzó un máximo histórico de 372,3 TM, un crecimiento del 4,5%. Las exportaciones aumentaron de 2020 a 2021, principalmente debido a Estados Unidos, con 22,3 millones de toneladas.

- Por lo tanto, respaldada por abundantes suministros de gas de esquisto y una creciente capacidad de licuefacción, la exportación de GNL del país experimentó un aumento significativo, que comenzó con el primer cargamento comercial de GNL enviado desde Sabine Pass de Cheniere en Luisiana en 2016 y se espera que aumente durante el período previsto.

Descripción general de la industria de infraestructura de GNL de Estados Unidos

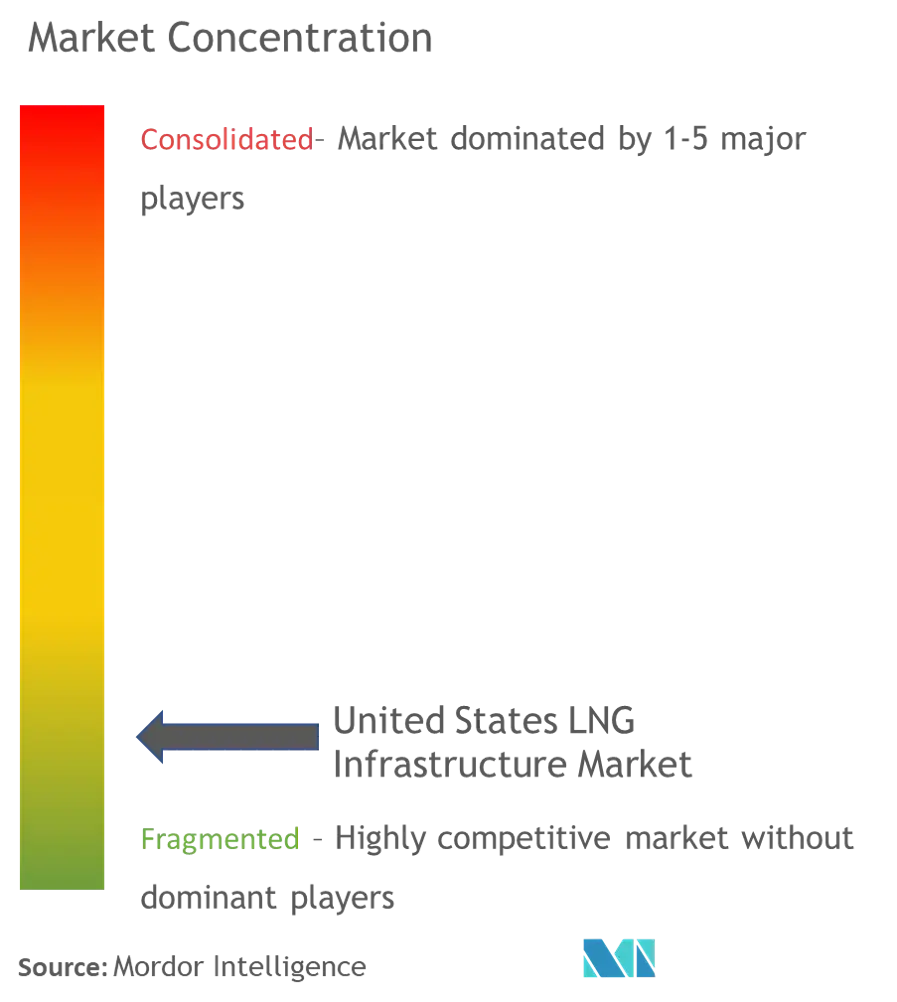

El mercado de infraestructura de GNL de Estados Unidos está fragmentado. Algunos de los actores clave son (sin ningún orden en particular) Chiyoda Corporation, Bechtel Corporation, McDermott International Inc., Sempra Energy y Cheniere Energy Inc., entre otros.

Líderes del mercado de infraestructura de GNL de Estados Unidos

-

Chiyoda Corporation

-

Bechtel Corporation

-

McDermott International Inc

-

Sempra Energy

-

Cheniere Energy Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de infraestructura de GNL de Estados Unidos

- Febrero de 2023 Un proyecto de exportación de GNL totalmente nuevo de tamaño mediano lanzado por Gulfstream LNG Development se presentó al Departamento de Energía (DOE) para su aprobación para exportar hasta 4 millones de toneladas métricas de GNL por año a acuerdos de libre comercio (TLC) y países no participantes. Países del TLC.

- Abril de 2022 JGC Holdings Corporation, junto con Zachry Industrial, Inc. (JZJV), se adjudicó un contrato de licitación de diseño de ingeniería inicial (FEED) e ingeniería, adquisiciones y construcción (EPC) para el proyecto de expansión de GNL de Cameron ubicado en Parroquia de Cameron, Luisiana. Cameron LNG opera tres trenes de licuefacción de gas natural con una producción anual de aproximadamente 12 millones de toneladas. El proyecto de expansión se centró en ampliar la capacidad de producción añadiendo un cuarto tren (producción anual de aproximadamente 6,75 millones de toneladas) a los trenes existentes que utilizan motores eléctricos (E-drive).

Segmentación de la industria de infraestructura de GNL de Estados Unidos

La infraestructura de GNL se refiere a las instalaciones y sistemas físicos necesarios para producir, transportar, almacenar y distribuir gas natural licuado (GNL) desde su fuente hasta los usuarios finales. El GNL es gas natural que ha sido enfriado a una temperatura de -162°C (-260°F) para convertirlo a estado líquido, lo que hace que su transporte y almacenamiento sea más fácil y eficiente.

La infraestructura de GNL de Estados Unidos está segmentada en tipos. Por tipología, el mercado se segmenta en plantas de licuefacción y plantas de regasificación. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Plantas de Licuefacción |

| Plantas de Regasificación |

| Tipo | Plantas de Licuefacción |

| Plantas de Regasificación |

Preguntas frecuentes sobre investigación de mercado de infraestructura de GNL de EE. UU.

¿Cuál es el tamaño actual del mercado de infraestructura de GNL de Estados Unidos?

Se proyecta que el mercado de infraestructura de GNL de Estados Unidos registre una tasa compuesta anual superior al 10% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de infraestructura de GNL de Estados Unidos?

Chiyoda Corporation, Bechtel Corporation, McDermott International Inc, Sempra Energy, Cheniere Energy Inc son las principales empresas que operan en el mercado de infraestructura de GNL de los Estados Unidos.

¿Qué años cubre este mercado de Infraestructura de GNL de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Infraestructura de GNL de Estados Unidos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Infraestructura de GNL de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de infraestructura de GNL de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de infraestructura de GNL de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la infraestructura de GNL de Estados Unidos incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.