Tamaño del mercado de gas industrial de Estados Unidos

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

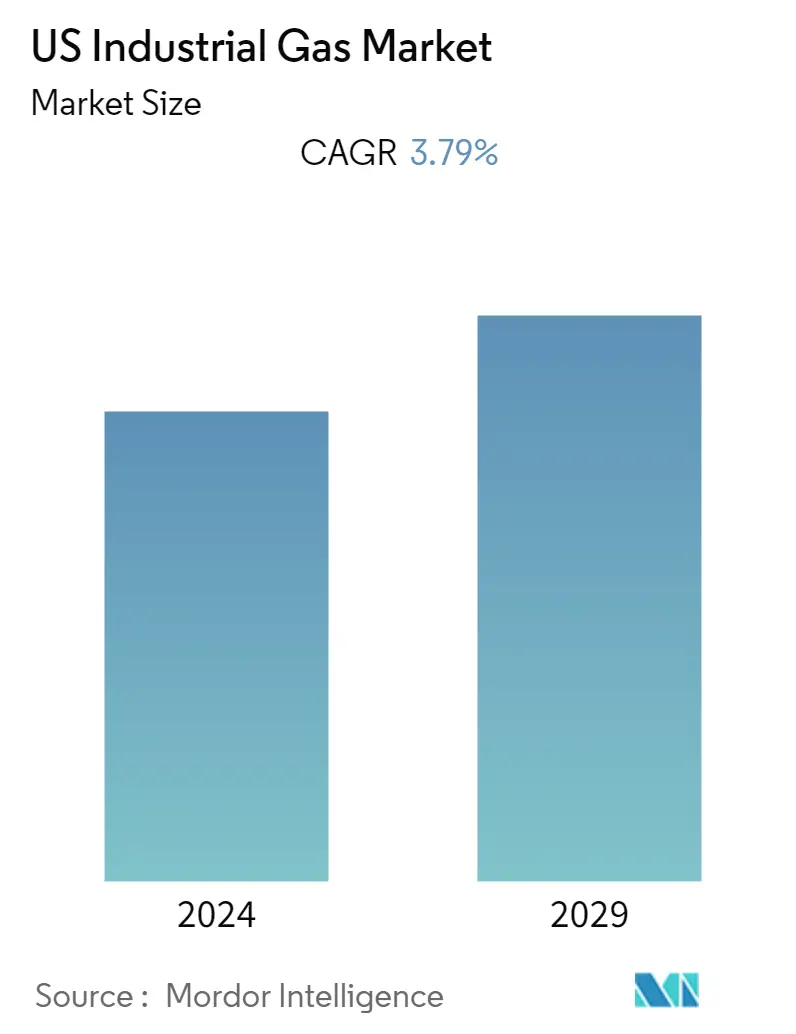

| CAGR | 3.79 % |

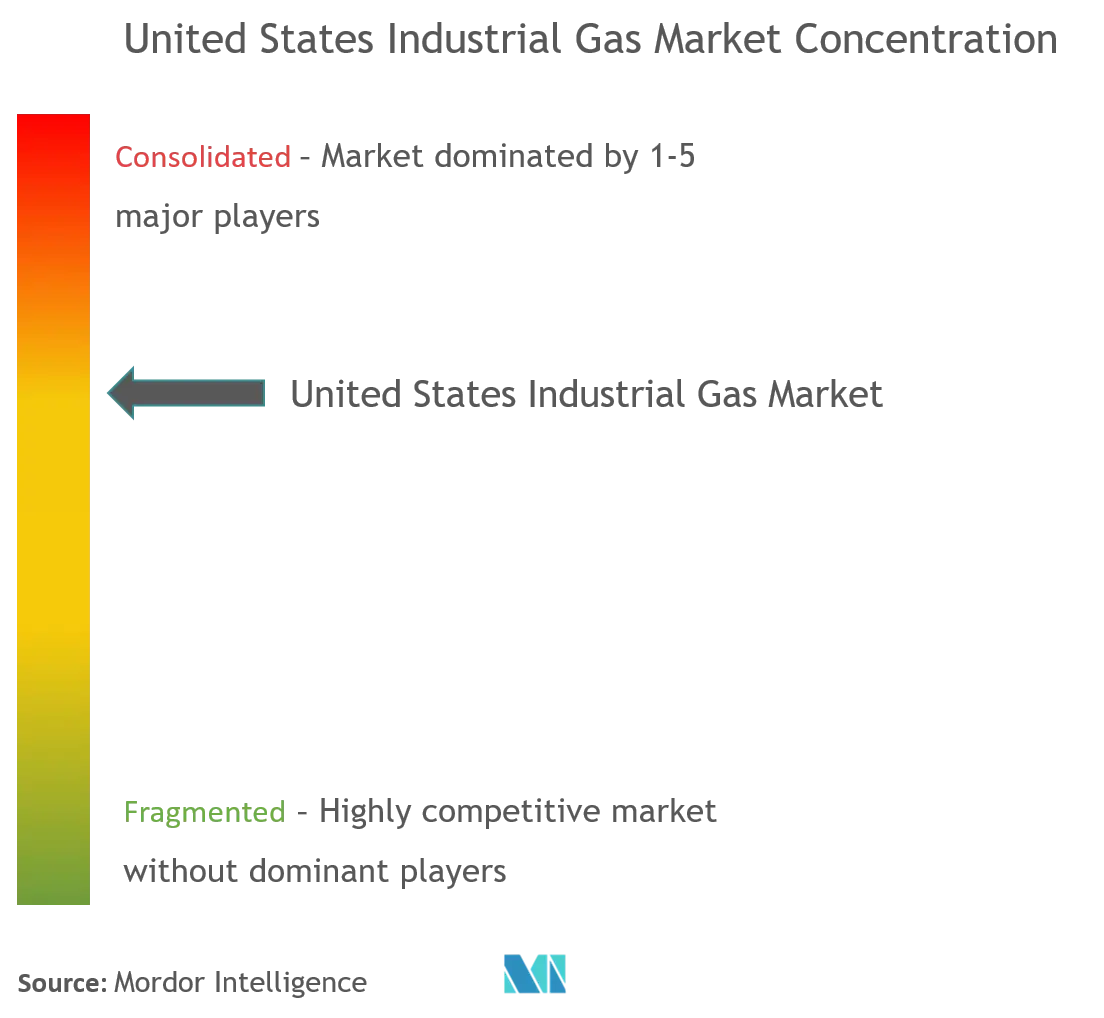

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de gas industrial de Estados Unidos

Se espera que el tamaño del mercado de gas industrial de Estados Unidos crezca de 363,72 millones de toneladas en 2023 a 438,07 millones de toneladas en 2028, a una tasa compuesta anual del 3,79% durante el período previsto (2023-2028).

El mercado se vio afectado negativamente por la pandemia de COVID-19 en la región, incluida la disminución de la demanda y la productividad, las interrupciones de la cadena de suministro y los bloqueos regionales. Sin embargo, el mercado mostró un crecimiento significativo en 2021 y continuó creciendo en 2022.

- La resistente demanda de la industria de la salud y la creciente importancia de los gases especiales han impulsado el crecimiento del mercado.

- Sin embargo, es probable que las regulaciones ambientales y los problemas de seguridad y el brote de la enfermedad COVID-19 en todo el mundo obstaculicen el crecimiento del mercado estudiado.

- Es probable que la intensificación de las industrias químicas y petroquímicas en la Costa del Golfo y Texas brinde oportunidades para el mercado de gas industrial de los Estados Unidos durante los próximos cinco años.

- El segmento de gas atmosférico es el segmento de tipo de gas más dominante en el mercado estudiado.

Tendencias del mercado de gas industrial de Estados Unidos

Demanda resiliente de la industria sanitaria

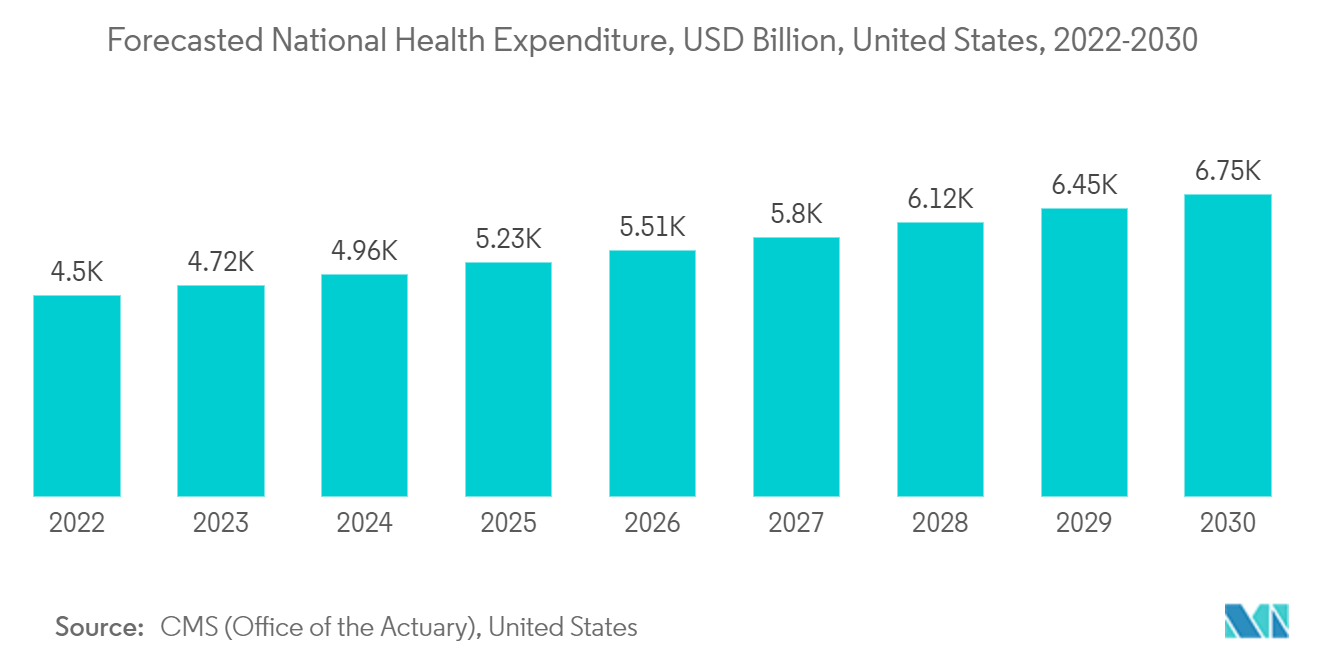

- Los gases industriales de grado médico se utilizan en la producción de medicamentos. El crecimiento en el avance de la tecnología en la industria de la salud da lugar a la demanda de producción de gases industriales.

- En la industria médica, a menudo se requiere oxígeno a granel para minimizar el riesgo de exceso de oxígeno en los pulmones o el tejido corporal durante las cirugías y para proporcionar ventilación artificial. El nitrógeno se utiliza en el diagnóstico pulmonar previo al vuelo para calcular la capacidad de una persona para responder al entorno simulado de una cabina de avión. El dióxido de carbono se puede utilizar en el momento de la insuflación y se puede infundir con oxígeno para estimular la simulación respiratoria.

- El nuevo coronavirus (COVID-19) ha agudizado aún más la necesidad de gases medicinales en los últimos tiempos. Más de un millón de pacientes fueron tratados cada día con gases medicinales, como oxígeno, bajo prescripción médica. Los gases medicinales se administran en entornos médicos de emergencia, en entornos hospitalarios, en entornos ambulatorios y en el hogar.

- América del Norte tiene la industria de dispositivos médicos más grande del mundo, con Estados Unidos a la cabeza. Actualmente, Estados Unidos es la industria de dispositivos médicos más grande del mundo. Según SelectUSA, un programa de la Administración de Comercio Internacional (ITA), Departamento de Comercio de Estados Unidos, el mercado de dispositivos médicos en el país es el mercado de dispositivos médicos más grande del mundo, el cual está valorado en USD 156 mil millones y se estima que alcanzará los USD 208 mil millones para 2023. Todos estos factores que representan el crecimiento están imponiendo una perspectiva positiva del mercado.

- Según los Centros para el Control y la Prevención de Enfermedades (CDC), casi el 64% de los pacientes críticos tratados por COVID-19 han recibido oxigenoterapia de alto flujo y casi el 71% de los pacientes recibieron ventilación mecánica.

- Según la Administración de Medicamentos y Alimentos de los Estados Unidos (FDA), los gases medicinales se fabrican en más de 4000 lugares de fabricación en todo Estados Unidos, la gran mayoría de los cuales son pequeñas empresas. La fabricación de gases médicos se distribuye en los 50 estados para garantizar que los pacientes tengan acceso a gases médicos críticos en entornos de emergencia, hospitales, clínicas ambulatorias y sus hogares.

- Por lo tanto, se espera que todas estas tendencias del mercado impulsen la demanda del mercado de gas industrial de los Estados Unidos durante el período de pronóstico.

Demanda creciente de la industria automotriz

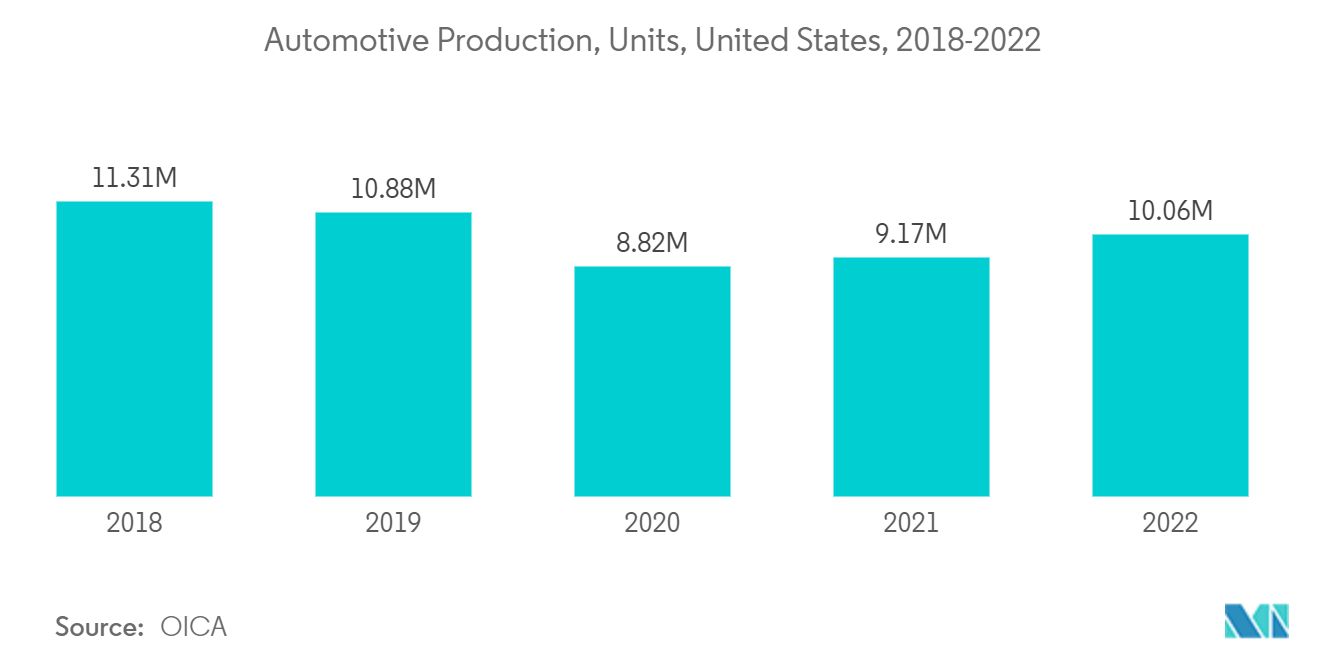

- Los sensores de oxígeno se utilizan comúnmente en los gases de escape de los automóviles para controlar correctamente la cantidad de oxígeno que ingresa a los cilindros del automóvil. Este instrumento gestiona las emisiones de los motores de gasolina, diésel y gasolina.

- El argón también se emplea ampliamente como gas polivalente en el sector manufacturero de la industria automovilística. Debido a su naturaleza inerte, se puede utilizar en diversas aplicaciones, incluida la fabricación, fabricación y procesamiento de metales.

- La industria automotriz de Estados Unidos es la segunda más grande del mundo después de China y contribuye significativamente a los mercados automovilísticos regionales y mundiales. El país alberga a importantes fabricantes de automóviles que producen y exportan vehículos a otras economías de América, Europa y Asia Pacífico.

- Según la Asociación Nacional de Concesionarios de Automóviles (NADA), el valor total del mercado de fabricación de automóviles en Estados Unidos fue de 82.600 millones de dólares en 2021. La asociación predijo que es probable que las ventas de vehículos ligeros nuevos en Estados Unidos aumenten un 3,4% hasta 15,5 millones de unidades en 2022.

- Según la Agencia Internacional de Energía (AIE), en Estados Unidos, el objetivo federal es que los vehículos eléctricos (EV) representen el 50% de los nuevos turismos y camionetas ligeras vendidos para 2030. Además, según el Consejo Internacional de Energía Limpia Transporte (ICCT), en 2020, el gobierno de California anunció una orden ejecutiva que ordena al estado exigir que, para 2035, todos los automóviles y camiones de pasajeros nuevos vendidos en California sean vehículos de cero emisiones que incluyan vehículos eléctricos de batería (BEV) y enchufes. -en vehículos eléctricos híbridos (PHEV), y otros.

- Se espera que los factores antes mencionados conduzcan a un aumento de la demanda de gases industriales en el período previsto.

Descripción general de la industria del gas industrial de Estados Unidos

El mercado de gas industrial de Estados Unidos tiene un carácter consolidado. Algunas de las empresas más importantes (sin ningún orden en particular) son Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc. y Messer North America, Inc., entre otras.

Líderes del mercado de gas industrial de Estados Unidos

-

Air Liquide

-

Air Products and Chemicals Inc.

-

Linde PLC

-

Matheson Tri-Gas, Inc.

-

Messer North America, Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gas industrial de Estados Unidos

- Enero de 2023 Iwatani Corporation of America, una subsidiaria de propiedad total de Iwatani Corporation, anunció la adquisición de Aspen Air US, LLC, un fabricante y distribuidor líder de gases industriales líquidos a granel. Esta adquisición marca la entrada de Iwatani en el sector de gases industriales de Estados Unidos y destaca el enfoque de expansión de la empresa en este segmento de negocio.

- Mayo de 2022 Air Liquide estableció su mayor complejo de infraestructura logística y de producción de hidrógeno líquido en North Las Vegas, Nevada, para atender a la creciente industria de la movilidad del hidrógeno. Con una inversión de 250 millones de dólares, la planta tiene capacidad para fabricar 30 toneladas de hidrógeno líquido por día, parte del cual proviene de gas natural renovable producido utilizando la avanzada tecnología de membranas de separación de Air Liquide, incluido el gas natural renovable procedente de vertederos.

Informe del mercado de gas industrial de Estados Unidos índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Demanda creciente del sector sanitario

4.1.2 Creciente demanda de alimentos congelados y almacenados

4.1.3 Necesidad creciente de fuentes de energía alternativas

4.2 Restricciones

4.2.1 Regulaciones ambientales y cuestiones de seguridad

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 tipo de producto

5.1.1 Nitrógeno

5.1.2 Oxígeno

5.1.3 Dióxido de carbono

5.1.4 Hidrógeno

5.1.5 Helio

5.1.6 Argón

5.1.7 Amoníaco

5.1.8 Metano

5.1.9 Propano

5.1.10 Butano

5.1.11 Otros tipos de productos

5.2 Industria del usuario final

5.2.1 Petróleo y gas

5.2.2 Energía y potencia

5.2.3 Fabricación petroquímica y química

5.2.4 Médico y Farmacéutico

5.2.5 Alimentos y bebidas

5.2.6 Fabricación y fabricación de metales

5.2.7 Transporte

5.2.8 Otras industrias de usuarios finales (electrónica, pulpa y papel, etc.)

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de participación de mercado (%)**/Análisis de clasificación de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Air Liquide

6.4.2 Air Products and Chemicals Inc.

6.4.3 AIR WATER INC

6.4.4 BASF SE

6.4.5 Linde PLC

6.4.6 Iwatani Corporation

6.4.7 Matheson Tri-Gas, Inc.

6.4.8 Messer North America, Inc.

6.4.9 nexAir LLC.

6.4.10 NIPPON SANSO HOLDINGS CORPORATION

6.4.11 UIG

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Incremento de las industrias químicas y petroquímicas en la costa del Golfo y Texas

7.2 Creciente demanda de gases bajos en carbono en los próximos años

Segmentación de la industria del gas industrial de Estados Unidos

Los gases industriales son gases producidos en cantidades relativamente grandes por empresas fabricantes de gas para su uso en una variedad de procesos de fabricación industrial. Estos gases se venden a otras empresas e industrias, incluidas las de petróleo y gas, petroquímicas, químicas, energéticas, mineras, siderúrgicas, metalúrgicas, de protección medioambiental, medicinales, farmacéuticas, biotecnológicas, alimentarias, hídricas, fertilizantes, nucleares, electrónicas, etc.

El mercado de gas industrial de Estados Unidos está segmentado por tipo de producto e industria de usuario final. Por tipo de producto, el mercado se segmenta en nitrógeno, oxígeno, dióxido de carbono, hidrógeno, helio, argón, amoníaco, metano, propano, butano y otros tipos. La industria de usuarios finales segmenta el mercado en procesamiento y refinación de productos químicos, electrónica, alimentos y bebidas, petróleo y gas, fabricación y fabricación de metales, medicina y farmacia, automoción y transporte, energía y potencia, y otras industrias de usuarios finales.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas).

| tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de gas industrial en Estados Unidos

¿Cuál es el tamaño actual del mercado de gas industrial de EE. UU.?

Se prevé que el mercado de gas industrial de EE. UU. registre una tasa compuesta anual del 3,79 % durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de gas industrial de EE. UU.?

Air Liquide, Air Products and Chemicals Inc., Linde PLC, Matheson Tri-Gas, Inc., Messer North America, Inc. son las principales empresas que operan en el mercado de gas industrial de EE. UU.

¿Qué años cubre este mercado de Gas industrial de EE. UU.?

El informe cubre el tamaño histórico del mercado de Gas industrial de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gas industrial de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del gas industrial de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de gas industrial de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del gas industrial de Estados Unidos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.