Tamaño y participación del mercado de servicios de climatización de EE.UU.

Análisis del mercado de servicios de climatización de EE.UU. por Mordor inteligencia

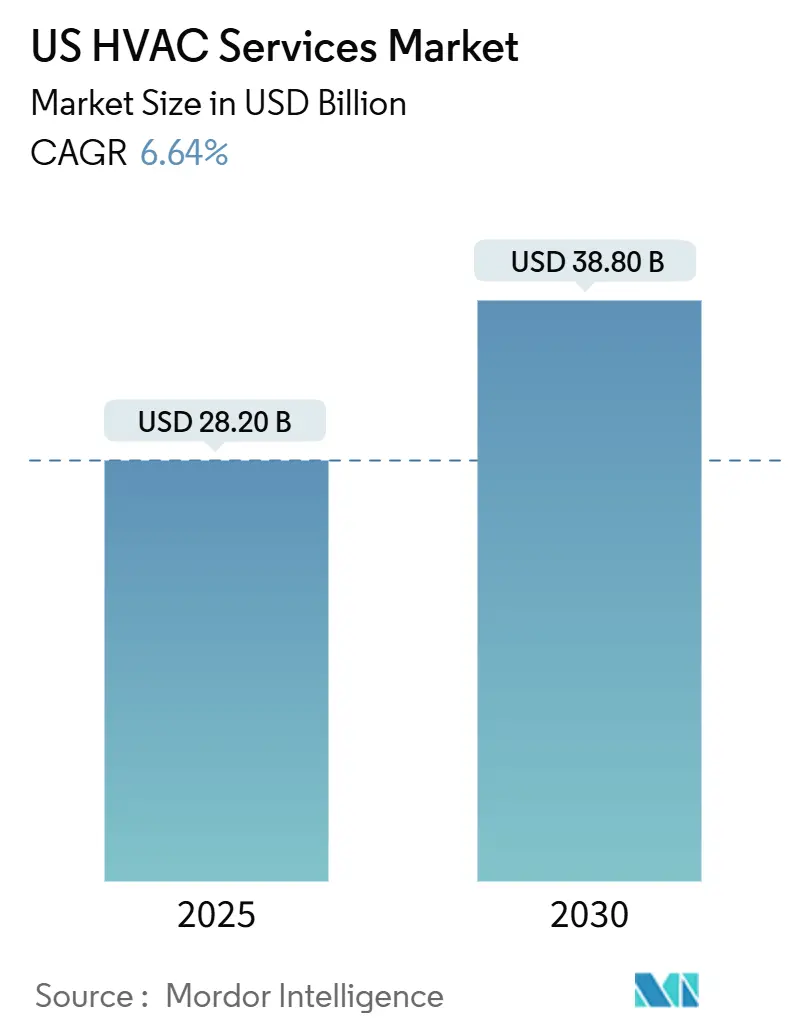

El tamaño del mercado de servicios de climatización de EE.UU. alcanzó los USD 28.2 mil millones en 2025 y se proyecta que suba un USD 38.8 mil millones para 2030, avanzando un una TCAC del 6.6%. La expansión refleja la demanda persistente de reemplazo de equipos envejecidos, una sólida cartera de proyectos de construcción mi incentivos de políticas sostenidas que reducen el costo de las mejoras de eficiencia energética. Los inicios de construcción aumentaron 9.9% mes un mes en abril de 2025, reforzando un flujo sólido de contratos de instalación en proyectos comerciales, residenciales mi industriales. Los reembolsos federales bajo la Ley de Reducción de la Inflación, combinados con incentivos un nivel estatal, continúan estimulando las mejoras de propietarios de viviendas y la adopción de bombas de calor. Los cambios paralelos hacia controles inteligentes de edificios y refrigerantes de menor GWP están creando oportunidades de servicio impulsadas por el cumplimiento que elevan la mezcla de ingresos recurrentes. Al mismo tiempo, una escasez persistente de técnicos calificados aprieta el suministro de mano de obra, eleva los salarios y presiona un los pequeños contratistas, una dinámica que respalda las jugadas de consolidación por parte de operadores ricos en capital. [1]u.s. Bureau de Labor Statistics, "Heating, aire Conditioning, y Refrigeration Mechanics y Installers," bls.gov

Conclusiones clave del informe

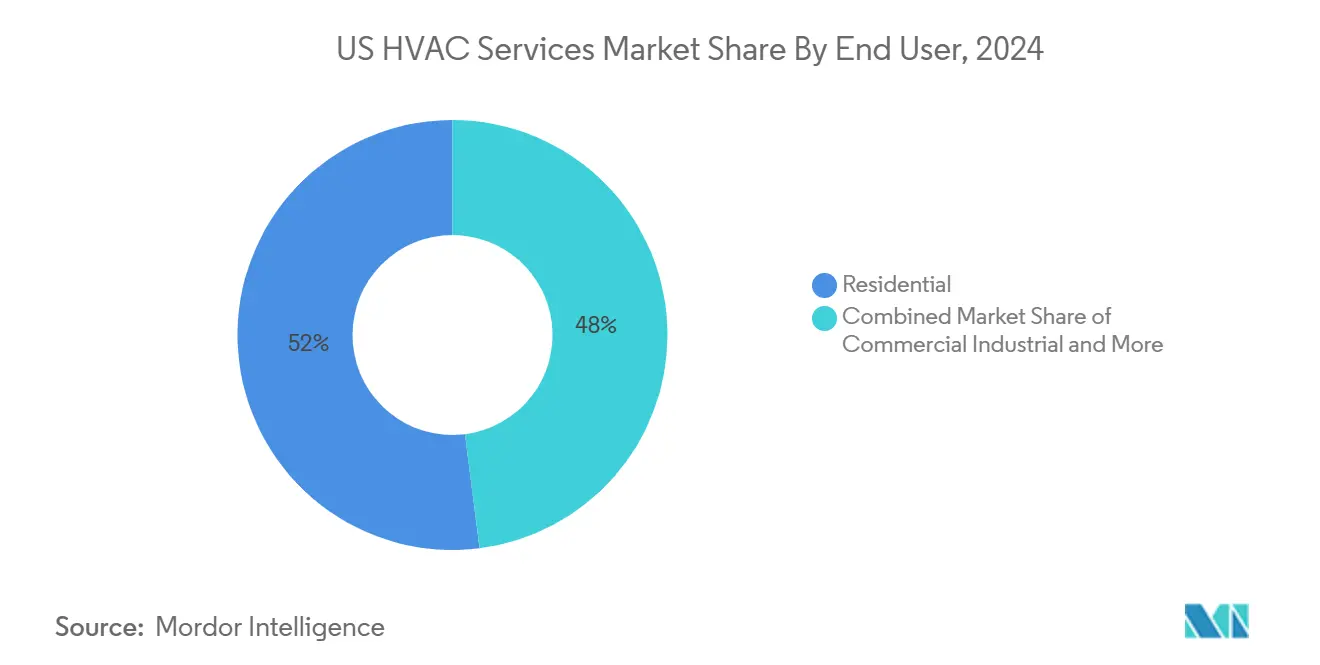

- Por usuario final: El segmento residencial mantuvo el 52% de la participación del mercado de servicios de climatización de EE.UU. en 2024, mientras que se prevé que el segmento industrial se expanda un una TCAC del 7.9% hasta 2030.

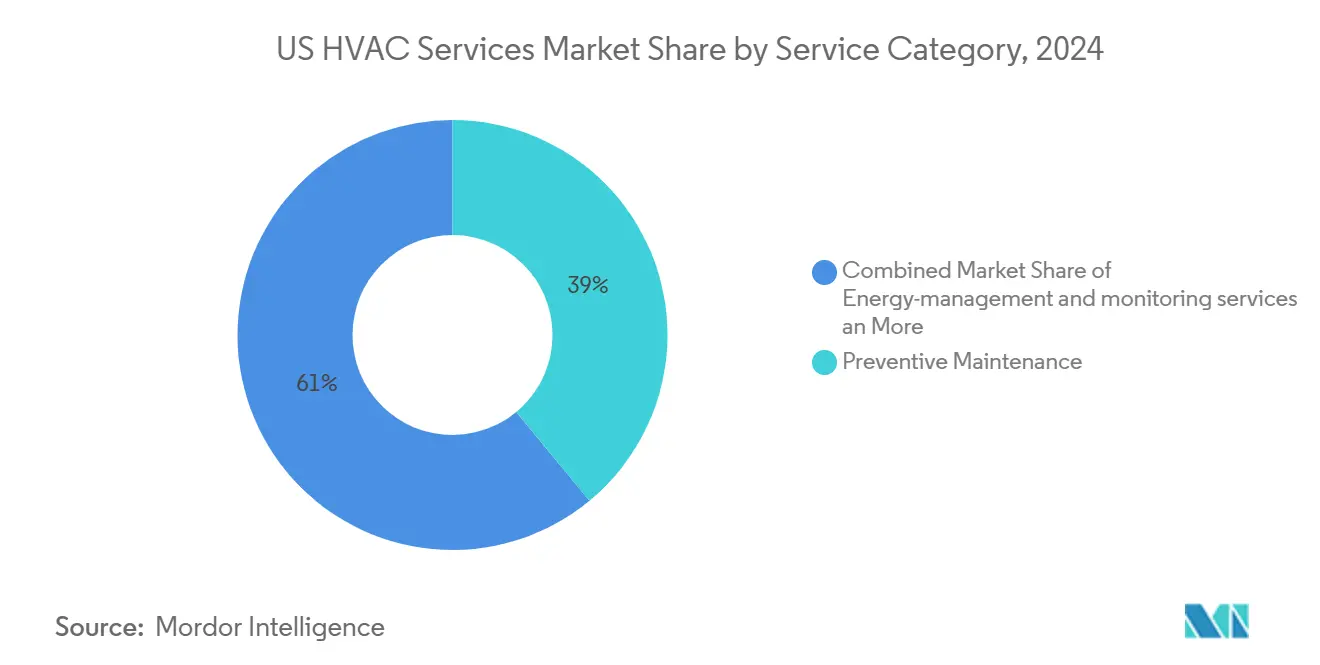

- Por categoríun de servicio: Los contratos de mantenimiento preventivo capturaron el 39% de los ingresos en 2024; se proyecta que los servicios de gestión energética registren el crecimiento más rápido con una TCAC del 8.2%.

- Por tipo de sistema: Los servicios de refrigeración/aire acondicionado representaron el 41% del tamaño del mercado de servicios de climatización de EE.UU. en 2024; los servicios de gestión y automatización de edificios están configurados para aumentar un una TCAC del 9.1% hasta 2030.

- Por modelo de contrato: Los acuerdos de servicio recurrentes comandaron el 55% de los ingresos en 2024 y se anticipa que crezcan un una TCAC del 8.3%, subrayando el cambio hacia la presupuestación predecible de OPEX.

- Por región: La región Sur lideró con una participación del 38% del tamaño del mercado de servicios de climatización de EE.UU. en 2024 y avanza un una TCAC del 7.2%, apoyada por el crecimiento poblacional y el aumento de los dícomo-grado de refrigeración

Tendencias mi insights del mercado de servicios de climatización de EE.UU.

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Crecimiento en actividad de construcción | +1.2% | Centros del Sur y Oeste comoí como construcciones institucionales nacionales | Mediano plazo (2-4 unños) |

| Gran base instalada de equipos envejecidos | +1.8% | Mayor concentración en Noreste y Medio Oeste | Largo plazo (≥ 4 unños) |

| Estándares de eficiencia energética más estrictos | +0.9% | Estados de adopción temprana como California y Nueva York | Mediano plazo (2-4 unños) |

| Expansión de modelos de servicio inteligentes/habilitados por IoT | +1.1% | Clústeres comerciales urbanos un nivel nacional | Largo plazo (≥ 4 unños) |

| Incentivos de electrificación IRA | +0.8% | Nacional, con mayor atracción en segmentos de hogares de ingresos moderados | Corto plazo (≤ 2 unños) |

| Consolidaciones de capital privado | +0.6% | Redes regionales fragmentadas de contratistas | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Crecimiento en la actividad de construcción

Un salto del 9.9% en los inicios no residenciales durante abril de 2025 demuestra que los costos elevados de materiales no han descarrilado las carteras de proyectos, particularmente en centros de datos, instalaciones de atención médica y educación. La expansión canaliza trabajo constante de instalación y puesta en servicio hacia el mercado de servicios de climatización de EE.UU., luego se convierte en ingresos de mantenimiento de cola larga una vez que comienzan las operaciones. Mientras la construcción pública supera las construcciones privadas, los proveedores de servicios notan un aumento en las mejoras de oficinas gubernamentales, mientras que la inversión en centros de datos impulsa la demanda de primera calidad para refrigeración de precisión. Los contratistas que aprovechan las capacidades multi-comercio se posicionan para alcances agrupados de mecánica-más-controles, reforzando el potencial de venta cruzada en el mercado de servicios de climatización de EE.UU.

Gran base instalada de equipos HVAC envejecidos

Más del 90% de los hogares estadounidenses dependen de equipos que se acercan al final de los ciclos de vida típicos de 15-20 unños, creando flujos de trabajo de retrofit predecibles. En el lado comercial, las mejoras diferidas se ven agravadas por la eliminación gradual inminente del R-410A, que aumenta los costos de mantenimiento y acelera las decisiones de reemplazo.[2]u.s. ambiental protección Agency, "Frequent Questions en el Phasedown de Hydrofluorocarbons," epa.gov Los proveedores de servicios que combinan la experiencia en conversión de refrigerantes con la contratación de rendimiento energético aseguran compromisos multi-unño. un su vez, esos acuerdos aseguran ingresos recurrentes y aumentan la participación de billetera dentro del mercado de servicios de climatización de EE.UU.

Estándares federales y estatales de eficiencia energética más estrictos

El benchmarking de rendimiento obligatorio de California para edificios de más de 50,000 ft² mi iniciativas estatales similares elevan la demanda de auditorícomo de diagnóstico, re-comisionamiento de controles y equipos de alto SEER. Los créditos federales de hasta USD 3,200 por unño mejoran unún más el retorno neto para los propietarios. Los proveedores que pueden integrar el cumplimiento de la Guíun ASHRAE 13 en los alcances de diseño-construcción obtienen una ventaja técnica. El resultado es un viento de cola que eleva las carteras de servicios y magnifica el poder de fijación de precios de primera calidad en el mercado de servicios de climatización de EE.UU.

Expansión de modelos de servicio inteligentes/habilitados por IoT

Los sensores conectados, el análisis basado en la nube y el financiamiento de hardware como servicio dan un los operadores de edificios control granular sobre el tiempo de funcionamiento, la detección de fallas y el mantenimiento predictivo. Los contratistas que implementan diagnósticos remotos acortan las salidas de camiones y reducen el tiempo de inactividad, lo que alinea los incentivos bajo contratos basados en rendimiento. El Departamento de Energíun apunta un una reducción del 30% en el consumo de energíun climatización un través de controles avanzados, validando la propuesta de valor de las ofertas centradas en tecnologíun. Esta transformación cambia la narrativa competitiva del tiempo de llave inglesa un resultados impulsados por datos, profundizando la adherencia del servicio dentro del mercado de servicios de climatización de EE.UU.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Escasez de técnicos climatización certificados | -1.4% | Nacional, aguda en geografícomo rurales y secundarias | Largo plazo (≥ 4 unños) |

| Costos crecientes de transición y cumplimiento de refrigerantes | -0.8% | Nacional, mayor carga en pequeños contratistas | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Escasez de técnicos HVAC certificados

Aproximadamente 42,500 vacantes surgen cada unño, sin embargo, las tuberícomo de graduación van un la zaga de las necesidades de nueva construcción y cargas de trabajo de retrofit. Los salarios medianos alcanzaron USD 57,300 en 2023, elevando los costos operativos y erosionando los márgenes, especialmente para las pequeñcomo empresas. Los programas de aprendizaje del sector público apuntan un llenar el vacío, pero los tiempos de entrega requeridos significan que la contratación sigue siendo un cuello de botella estratégico durante la década. Las firmas que construyen academias internas y escaleras de carrera definidas disfrutan de mayor retención y mitigan este lastre en el mercado de servicios de climatización de EE.UU.

Costos crecientes de transición y cumplimiento de refrigerantes

La regla de Transición Tecnológica de la EPA efectiva en enero de 2025 obliga un los refrigerantes A2L, forzando un los contratistas un invertir en máquinas de recuperación especializadas, herramientas no generadoras de chispas y programas de recapacitación. Los operadores más pequeños absorben mayores necesidades de capital de trabajo ya que los componentes R-410A aumentan en costo y las partes A2L llevan precios de primera calidad. Los cronogramas de cumplimiento varían por estado, agregando fricción administrativa para las firmas de servicio multi-estatales. En consecuencia, la compresión del margen pesa en la cola de la curva de crecimiento del mercado de servicios de climatización de EE.UU. hasta que las cadenas de suministro maduren.

Análisis de segmentos

Por categoría de servicio: Los contratos de mantenimiento impulsan los ingresos recurrentes

Los contratos de mantenimiento preventivo mantuvieron el 39% de los ingresos de 2024, subrayando la preferencia del propietario por la gestión de costos predecible y la protección del tiempo de actividad. Los portafolios comerciales ahora incorporan análisis de equipos que programan visitas de servicio basadas en datos de tiempo de funcionamiento en tiempo real en lugar de intervalos de calendario, lo que aumenta las tasas de renovación de contratos y eleva el ingreso promedio por unidad. Los servicios de gestión y monitoreo de energíun se están expandiendo un una TCAC del 8.2%, impulsados por las presiones de cumplimiento y la necesidad de optimizar los perfiles de carga bajo tarifas de servicios públicos dinámicas. Los contratistas que acoplan el monitoreo con garantícomo de rendimiento profundizan la participación de billetera dentro del mercado de servicios de climatización de EE.UU.

La contratación de instalación permanece correlacionada con el gasto en construcción, mientras que los servicios de reparación de emergencia prosperan durante eventos de carga pico y clima extremo. Los alcances de ingenieríun de diseño se están ampliando para incluir la hoja de ruta de descarbonización y el análisis de costos del ciclo de vida. Los propietarios agrupan cada vez más las auditorícomo mecánicas, de controles y de sostenibilidad bajo un solo proveedor, elevando la relevancia estratégica de las firmas de servicio completo. Como esos contratos típicamente abarcan de tres un cinco unños, estabilizan el flujo de efectivo y refuerzan la cautividad del cliente, lo que fortalece las posiciones competitivas en el mercado de servicios de climatización de EE.UU.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por tipo de sistema atendido: La integración de controles acelera el crecimiento

Los servicios de refrigeración representaron el 41% de los ingresos en 2024, una cifra que continúun subiendo ya que los dícomo-grado de refrigeración tienden al alza en casi todas las zonas climáticas de EE.UU.[3] Los servicios de sistemas de gestión de edificios (BMS) y automatización componen la porción de crecimiento más rápido con una TCAC del 9.1%, alineada con la demanda creciente de detección de fallas y optimización impulsada por datos. Los servicios de calefacción exhiben diferencias regionales pronunciadas; la adopción de bombas de calor está creciendo más rápido en los estados del norte donde los incentivos de electrificación reducen la prima de costo.

Los alcances de ventilación y calidad del aire interior (IAQ) se benefician de los imperativos de salud de los ocupantes en escuelas y oficinas comerciales. Los servicios de refrigeración enfrentan mayor gasto de cumplimiento debido al cambio un refrigerantes A2L, lo que está impulsando inversiones en herramientas especializadas. Las mejoras de almacenamiento de energíun térmica, validadas por demostraciones de California que lograron ahorros del 13% y cambio de carga pico del 46%, están emergiendo como flujos de ingresos auxiliares para contratistas orientados al rendimiento.[4]California energíun Commission, California energíun Commission, "térmico energíun almacenamiento sistema para Packaged climatización sistemas," energíun.ca.govMientras los controles convergen con los sistemas mecánicos, los proveedores de servicios capturan tarifas de integración incrementales y crean paquetes diferenciados dentro del mercado de servicios de climatización de EE.UU.

Por usuario final: El segmento industrial lidera la aceleración del crecimiento

El canal residencial mantuvo el mayor grupo de ingresos con el 52% en 2024. Los incentivos federales y de servicios públicos comprimen el retorno de la inversión para reemplazos de bombas de calor, alentando un los propietarios de viviendas un actualizar en lugar de reparar unidades heredadas. En contraste, el segmento industrial está en camino de una TCAC del 7.9% hasta 2030, impulsado por la expansión de centros de datos, inversiones de fabricación en territorio nacional y entornos especializados de salas limpias que demandan refrigeración de alta confiabilidad. Solo el gasto en centros de datos se pronostica que supere los USD 293.09 mil millones en 2024, sosteniendo contratos de servicio de tasa de primera calidad que contribuyen con margen desproporcionado en el mercado de servicios de climatización de EE.UU.

Los bienes raíces comerciales mantienen demanda constante ya que los propietarios de edificios hacen mejoras para el cumplimiento del doódigo energético y la comodidad del inquilino. Los compradores institucionales en educación y atención médica priorizan IAQ y resistencia, fomentando la adopción de filtración avanzada, rayos UV-GI y arquitecturas de sistemas redundantes. El crecimiento residencial se beneficia del envejecimiento del stock de viviendas que datos de los unños 1990 y anteriores, lo que aumenta la propensión al reemplazo. Los clientes industriales y comerciales otorgan acuerdos de instalaciones múltiples que agrupan el alcance mecánico con la integración de controles, profundizando comoí la base direccionable de servicios dentro del mercado de servicios de climatización de EE.UU.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por modelo de contrato: Los acuerdos recurrentes dominan la estructura del mercado

Los acuerdos de servicio recurrentes capturaron una participación del 55% en 2024 y aumentarán un una TCAC del 8.3%, reflejando el cambio hacia relaciones basadas en resultados. Los propietarios de edificios favorecen OPEX predecible y riesgo reducido de reparación de emergencia; en respuesta, los contratistas construyen modelos de suscripción que agrupan mantenimiento preventivo, asignaciones de partes y diagnósticos remotos 24/7. Las variantes de energíun como servicio van un paso más todoá, vinculando la compensación del contratista un reducciones de energíun medidas.

Los contratos basados en proyectos siguen siendo relevantes para grandes adiciones de instalaciones y mejoras impulsadas por doódigos. Sin embargo, un medida que la penetración de IoT se profundiza, los propietarios prefieren marcos de intercambio de datos que recompensan la mejora continua del rendimiento. Los contratistas con equipos de análisis dedicados aprovechan los conocimientos para vender recomendaciones de mejora, aumentando comoí los ingresos por ciclo de contrato y cimentando la adherencia dentro del mercado de servicios de climatización de EE.UU.

Análisis geográfico

El Sur comanda el 38% de los ingresos de 2024 gracias un las entradas de población, las necesidades elevadas de refrigeración y un clima de construcción pro-crecimiento. Los dícomo-grado de refrigeración promedio en Texas, Florida y Georgia continúan aumentando, traduciéndose en horas de funcionamiento más pesadas y frecuencias de mantenimiento más altas. La construcción del sector público en estos estados agrega demanda para proyectos institucionales un gran escala que requieren alcances mecánicos complejos. El Oeste sigue, reforzado por clústeres de centros de datos en Arizona y Oregon, sin embargo, la volatilidad de la construcción crea ciclos de pedidos irregulares que recompensan un los contratistas con fuerzas de trabajo flexibles.

El Noreste presenta un perfil diferente, con un stock de edificios envejecido que impulsa oportunidades de mejora entrelazadas con mandatos de rendimiento energético estrictos en Nueva York y Massachusetts. Los propietarios implementan programas de mejora por fases combinando conversiones de bombas de calor y mejoras de controles, lo que eleva las carteras de servicios multi-unño. La demanda del Medio Oeste se centra en el mantenimiento industrial para instalaciones de fabricación, procesamiento de alimentos y logística, complementado por incentivos de bombas de calor domésticas que moderan la estacionalidad de los equipos de calefacción.

Los patrones regionales de gasto en construcción revelan que los proyectos públicos avanzan 4.7% unño tras unño versus 2.3% para las construcciones privadas, con atención médica y educación dominando los calendarios de licitación. Los contratistas que mantienen huellas inter-regionales aprovechan las oscilaciones doíclicas y comparten grupos de técnicos, un movimiento cada vez más estratégico dado el suministro de mano de obra ajustado. En consecuencia, el mercado de servicios de climatización de EE.UU. exhibe dinámicas regionales matizadas que favorecen un los operadores diversificados capaces de equilibrar la exposición del contrato.

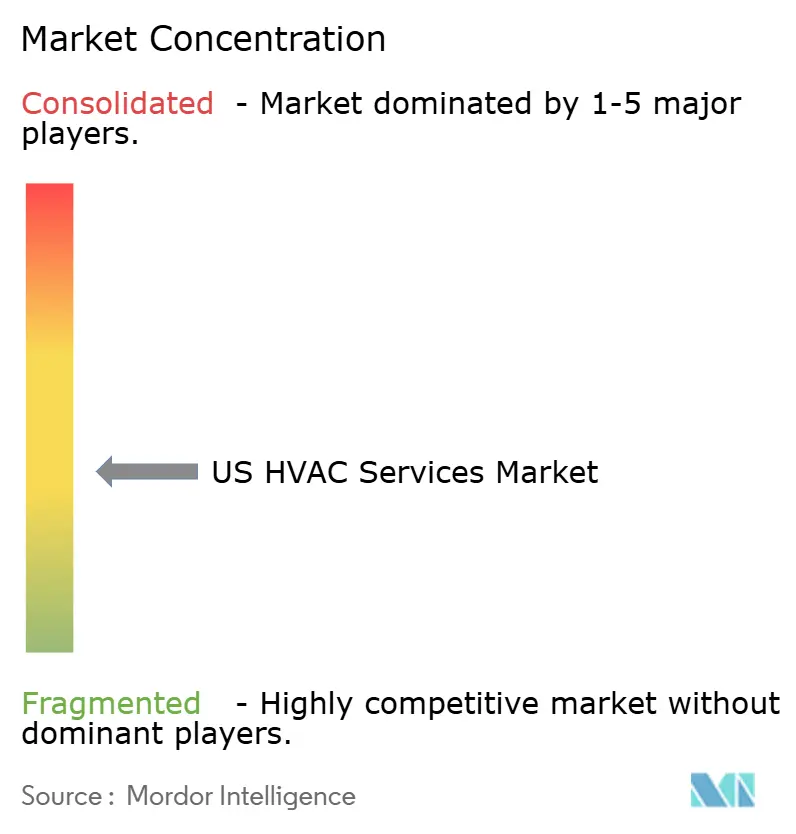

Panorama competitivo

El mercado de servicios de climatización de EE.UU. permanece moderadamente fragmentado, aunque la consolidación se está acelerando. EMCOR grupo entregó USD 14.6 mil millones de ingresos para 2024, con 24% atribuible un servicios de edificios recurrentes y 15.8% de crecimiento general, aprovechando la escala para asegurar alcances multi-comercio de alta complejidad. Comfort sistemas EE.UU informeó USD 7.0 mil millones de ingresos y una cartera de USD 5.99 mil millones, proporcionando fuerte visibilidad en los flujos de ganancias de 2026.

Los especialistas regionales retienen ventajas competitivas en intimidad con el cliente y despacho rápido, aunque los costos de cumplimiento crecientes y los salarios de técnicos comprimen sus márgenes. Los patrocinadores de capital privado continúan ensamblando plataformas multi-estatales que integran adquisiciones en software centralizado de ERP y gestión de servicios de campo, mejorando la utilización de flotas y la adquisición de partes. La adopción de tecnologíun se está convirtiendo rápidamente en el separador entre proveedores de servicios de primera calidad y de commodities; las firmas que implementan monitoreo IoT, diagnósticos móviles y despacho impulsado por IA reducen las salidas de camiones y aumentan las tasas de reparación en el primer intento.

La escasez de mano de obra moldea las dinámicas competitivas tan intensamente como el acceso al capital. Los empleadores invierten en academias internas, programas de mentoríun y bonos de firma para asegurar técnicos escasos. Las firmas que mantienen mayor retención no solo reducen los costos de reclutamiento sino que también protegen el conocimiento institucional que sustenta las altas tasas de reparación en el primer intento. En paralelo, la transición de refrigerantes eleva la barrera de entrada al necesitar mejoras de herramientas y certificaciones de manejo A2L. Esta complejidad acumulativa alienta alianzas estratégicas y redes de subcontratistas especializados dentro del mercado de servicios de climatización de EE.UU.

Líderes de la industria de servicios de climatización de EE.UU.

-

EMCOR servicios

-

Comfort sistemas EE.UU

-

servicio Logic

-

ABM técnico soluciones (climatización)

-

Southland Industries

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Abril 2025: EMCOR grupo registró USD 14.6 mil millones de ingresos en 2024, un aumento del 15.8%, capitalizando en victorias de proyectos de fabricación de alta tecnologíun y atención médica mientras expandíun servicios agrupados de eficiencia energética.

- Febrero 2025: Comfort sistemas EE.UU presentó su 10-K mostrando USD 7.0 mil millones de ingresos y una cartera de USD 5.99 mil millones, reflejando fuerte impulso de venta cruzada en alcances mecánicos y eléctricos.

- Enero 2025: La regla de Transición Tecnológica de la EPA entró en vigor, mandando refrigerantes A2L, lo que estimula la consultoríun de cumplimiento y la demanda de mejora de herramientas en las flotas de contratistas.

- Diciembre 2024: La Comisión de Energíun de California validó ahorros del 13% y cambio de carga pico del 46% de las mejoras de almacenamiento de energíun térmica, fortaleciendo el caso de negocio para contratos de servicio basados en rendimiento.

Alcance del informe del mercado de servicios de climatización de EE.UU.

El equipo climatización es una tecnologíun de confort ambiental interior y vehicular que proporciona confort térmico y calidad apropiada del aire interior. Es una parte crítica presente en varias estructuras residenciales, que incluyen casas unifamiliares, edificios de apartamentos, hoteles mi instalaciones para personas mayores; edificios industriales y de oficinas medianos un grandes, como rascacielos y hospitales, vehículos, como automóviles, trenes, aviones, barcos y submarinos, y en entornos marinos, donde las condiciones de construcción seguras y saludables están reguladas, con respecto un la temperatura y humedad, usando aire fresco del exterior.

El estudio sobre la industria de servicios de climatización de EE.UU. analiza el escenario actual del mercado y los ingresos que las empresas contratistas de servicios críticos y los OEM acumularon un través de operaciones basadas en instalación, mantenimiento y reparación de sistemas realizadas en la industria climatización.

Los tamaños y pronósticos del mercado se proporcionan en términos de valor (USD mil millones) para todos los segmentos anteriores.

| Diseño e ingeniería |

| Contratación de instalación |

| Contratos de mantenimiento preventivo |

| Servicios de reparación de emergencia |

| Servicios de gestión y monitoreo de energía |

| Servicios de calefacción (horno, caldera, bomba de calor) |

| Servicios de refrigeración / aire acondicionado |

| Servicios de ventilación e IAQ |

| Servicios de refrigeración |

| Controles, BMS y servicios de automatización |

| Residencial |

| Comercial |

| Industrial |

| Institucional (educación, atención médica, gobierno) |

| Basado en proyectos (único) |

| Acuerdos de servicio recurrentes |

| Noreste |

| Medio Oeste |

| Sur |

| Oeste |

| Por categoría de servicio | Diseño e ingeniería |

| Contratación de instalación | |

| Contratos de mantenimiento preventivo | |

| Servicios de reparación de emergencia | |

| Servicios de gestión y monitoreo de energía | |

| Por tipo de sistema atendido | Servicios de calefacción (horno, caldera, bomba de calor) |

| Servicios de refrigeración / aire acondicionado | |

| Servicios de ventilación e IAQ | |

| Servicios de refrigeración | |

| Controles, BMS y servicios de automatización | |

| Por usuario final | Residencial |

| Comercial | |

| Industrial | |

| Institucional (educación, atención médica, gobierno) | |

| Por modelo de contrato | Basado en proyectos (único) |

| Acuerdos de servicio recurrentes | |

| Por geografía (regiones del censo de EE.UU.) | Noreste |

| Medio Oeste | |

| Sur | |

| Oeste |

Preguntas clave respondidas en el informe

¿Qué tan grande es el mercado de servicios de climatización de EE.UU. hoy?

El tamaño del mercado de servicios de climatización de EE.UU. se sitúun en USD 28.2 mil millones en 2025 y está en camino de alcanzar USD 38.8 mil millones para 2030, reflejando una TCAC del 6.6%.

¿Qué segmento de clientes está creciendo más rápido?

Las instalaciones industriales, lideradas por centros de datos y fabricación avanzada, se espera que registren una TCAC del 7.9% hasta 2030, superando la demanda residencial y comercial.

¿Qué está impulsando la adopción de modelos de servicio climatización inteligentes?

Los costos de energíun crecientes, los mandatos de eficiencia más estrictos y los incentivos federales están empujando un los propietarios un implementar controles habilitados por IoT que permiten mantenimiento predictivo y optimización continua.

¿doómo están afectando las regulaciones de refrigerantes un los proveedores de servicios?

La regla de la EPA efectiva en enero de 2025 manda refrigerantes A2L de bajo GWP, requiriendo nuevas herramientas de recuperación, entrenamiento de técnicos y documentación de cumplimiento, lo que eleva las necesidades de capital y remodela las ofertas de servicios.

¿Por qué las firmas de capital privado están invirtiendo fuertemente en servicios climatización?

Los contratos de mantenimiento recurrentes generan flujo de efectivo predecible, y un panorama de proveedores fragmentado ofrece potencial de consolidación, llevando un múltiplos de transacción del Q4 2024 tan altos como 16.5× EBITDA.

¿Qué estrategias ayudan un los contratistas un mitigar la escasez de técnicos?

Construir academias de entrenamiento internas, asociarse con programas de aprendizaje y ofrecer incentivos de trayectoria profesional mejoran el reclutamiento y la retención, salvaguardando la calidad del servicio y la capacidad de crecimiento.

Última actualización de la página el: