Tamaño y participación del mercado de seguros médicos y de salud de Estados Unidos

Análisis del mercado de seguros médicos y de salud de Estados Unidos por Mordor Intelligence

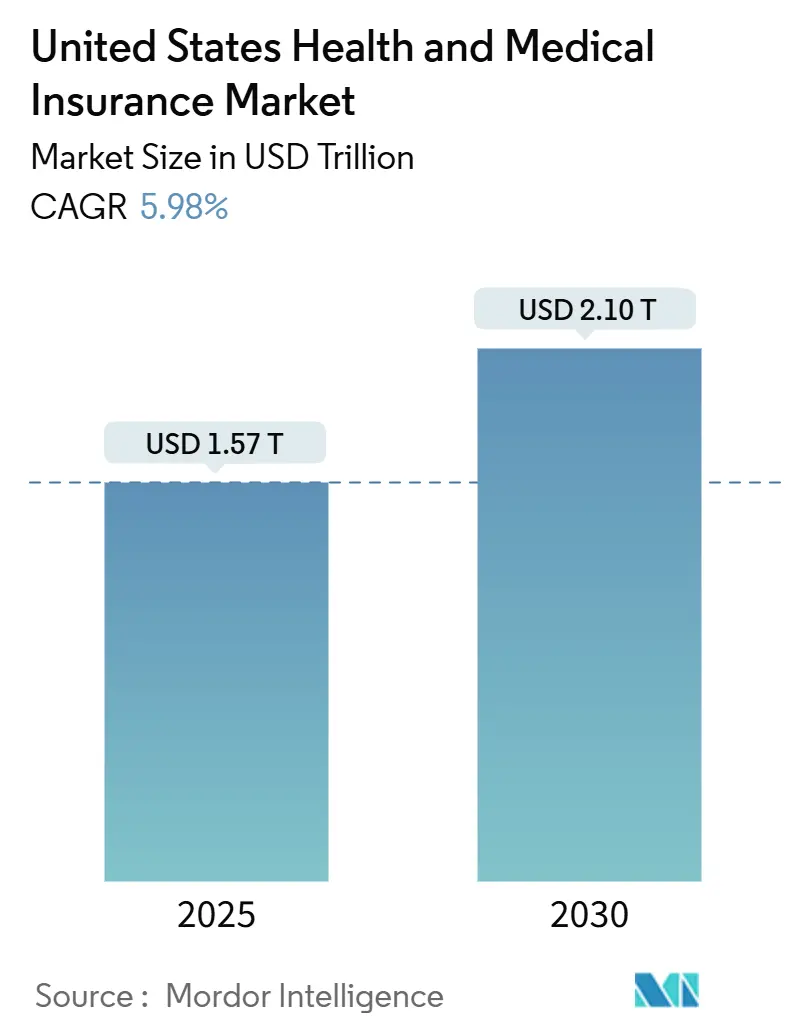

El mercado de seguros médicos y de salud de Estados Unidos alcanzó USD 1,57 billones en 2025 y se proyecta que avance a USD 2,1 billones en 2030, reflejando una TCAC del 5,98% y subrayando la demanda continua a pesar del flujo regulatorio. Una población que envejece impulsa la expansión, mayor prevalencia de enfermedades crónicas, subsidios ACA más ricos, y ganancias rápidas en la inscripción de Medicare Advantage que colectivamente amplían la población cubierta y apoyan el crecimiento de las primas. La resistencia de los planes de empleadores, la rápida adopción de opciones de alto deducible, y la distribución digital también contribuyen a la trayectoria positiva, mientras que la inversión de las aseguradoras en atención basada en valor y suscripción impulsada por IA mejora la diferenciación de productos y el control de costos. La consolidación de aseguradoras continúa mientras las empresas buscan escala para navegar la presión de la tasa de pérdida médica y desbloquear alcance nacional, ilustrado por compras recientes de activos en el segmento de Medicare. Los programas piloto regionales de opción pública y reaseguro estabilizan aún más las primas y estimulan la competencia, especialmente en el oeste.

Puntos clave del informe

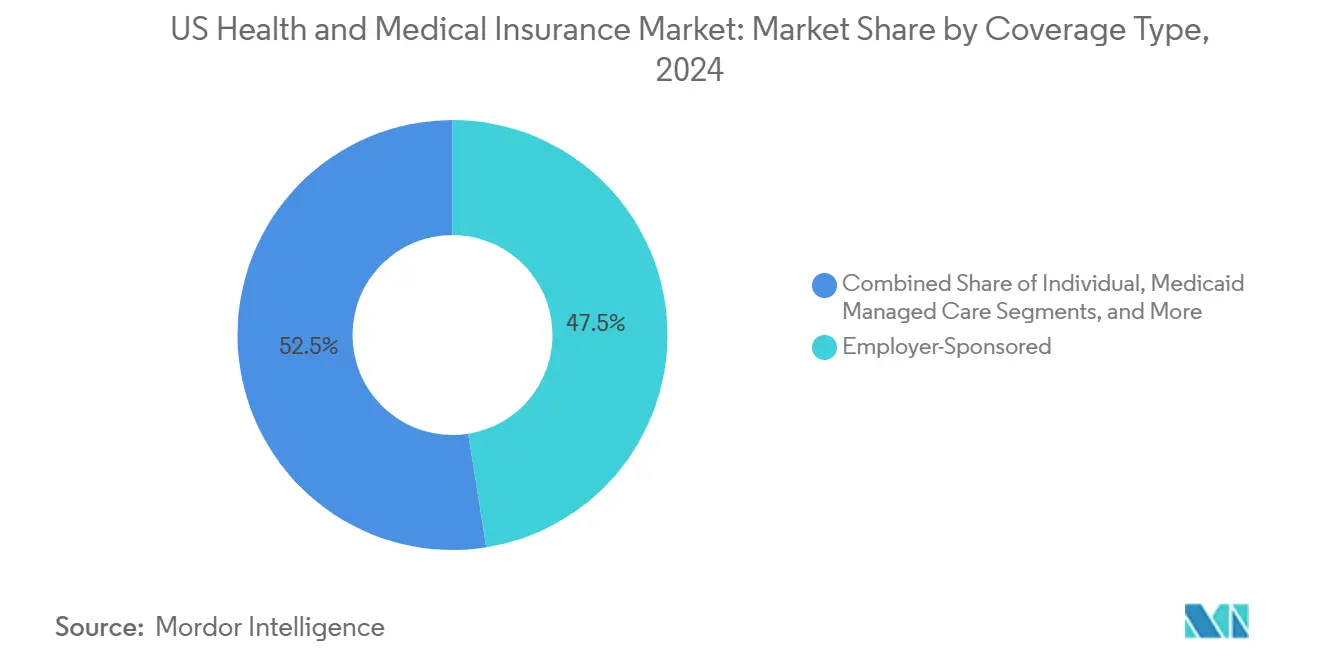

• Por tipo de cobertura, el seguro patrocinado por el empleador lideró con el 47,5% de la participación del mercado de seguros médicos y de salud de Estados Unidos en 2024, mientras que Medicare Advantage se pronostica que se expanda a una TCAC del 7,80% hasta 2030.

• Por tipo de plan, los PPO comandaron el 46% de participación en ingresos en 2024; los planes de salud de alto deducible se proyectan para crecer más rápido al 9,45% TCAC hasta 2030.

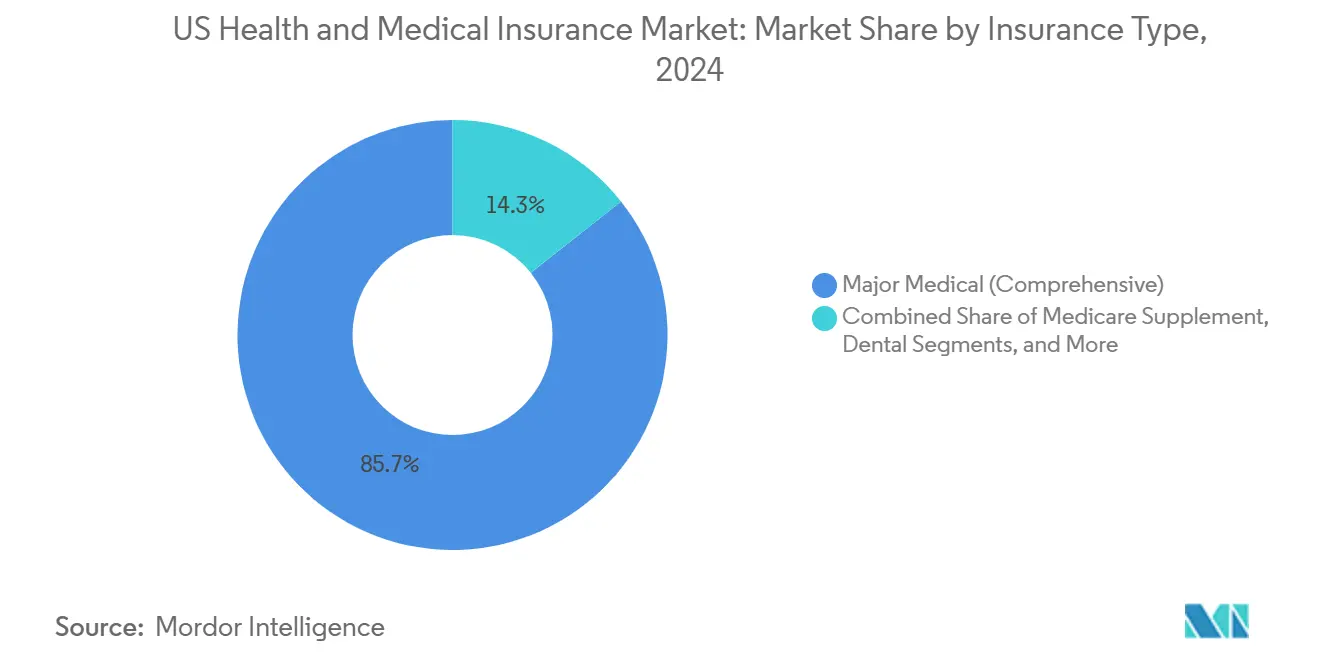

• Por tipo de seguro, la cobertura integral médico-mayor representó el 85,67% de participación del tamaño del mercado de seguros médicos y de salud de Estados Unidos en 2024, mientras que las líneas auxiliares como la cobertura de accidentes y enfermedades críticas están destinadas a subir a una TCAC del 10,31% hasta 2030.

• Por canal de distribución, corredores y agentes mantuvieron una participación del 55,24% en 2024, sin embargo, los intercambios en línea registran la TCAC proyectada más alta al 12,00% hasta 2030.

• Por región, el sur capturó el 35,34% de las primas de 2024, pero el oeste está preparado para la TCAC más rápida del 6,40% hasta 2030.

Tendencias e insights del mercado de seguros médicos y de salud de Estados Unidos

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Costos de salud en aumento y población que envejece | +1.8% | Global | Largo plazo (≥ 4 años) |

| Expansión de subsidios ACA e inscripción en Marketplace | +1.2% | Nacional; estados de no expansión | Mediano plazo (2-4 años) |

| Crecimiento en la adopción de atención administrada de Medicaid por estados | +0.9% | Sureste y medio oeste | Mediano plazo (2-4 años) |

| ICHRAs y QSEHRAs de empleadores que cambian cobertura | +0.6% | Nacional; tecnología y servicios profesionales | Largo plazo (≥ 4 años) |

| Estratificación de riesgo impulsada por IA | +0.4% | Áreas metropolitanas principales | Corto plazo (≤ 2 años) |

| Paridad de reembolso de telesalud | +0.3% | Énfasis rural | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Costos de salud en aumento y población que envejece

El crecimiento de las primas permanece estrechamente vinculado al aumento de precios médicos y mayor utilización entre personas mayores, con tasas de pérdida médica de grupos grandes subiendo por encima del 90% antes de bajar en 2023. La inscripción de Medicare Advantage añadió 5,4% nuevos miembros en 2024, sin embargo, el gasto elevado en medicamentos especializados y la incidencia de enfermedades crónicas tensionaron los márgenes, empujando a las aseguradoras hacia una gestión de riesgo intensificada y acuerdos basados en valor [1]Healthcare Finance News Staff, "ACA Enrollment Hits Record 24 Million," healthcarefinancenews.com. Las encuestas de empleadores muestran que el 76% de las empresas se preocupan por los costos de farmacias especializadas, estimulando el interés en la dirección del sitio de atención y la adopción de biosimilares. El impulso demográfico, por lo tanto, tanto amplía el grupo direccionable como desafía a las aseguradoras a frenar la tendencia a través de analíticas, coordinación de atención y rediseño de beneficios.

Expansión de subsidios ACA e inscripción en Marketplace

Los subsidios extendidos de la Ley de Reducción de la Inflación generaron la inscripción ACA más alta registrada, con 24 millones de vidas cubiertas en 2025 y ahorros domiciliarios promedio de USD 800 por año. La adición de beneficiarios DACA a finales de 2024 amplió aún más el grupo de riesgo, mientras que los mercados basados en estados agregaron incentivos adicionales que profundizaron la retención y mejoraron la asequibilidad. Aunque los subsidios funcionan hasta 2025, la incertidumbre política sobre la renovación nubla los precios a largo plazo, provocando que algunas aseguradoras moderen la expansión geográfica. Aun así, la inscripción estabilizada respalda la experiencia de reclamaciones predecibles y fomenta el alcance digital que reduce los costos de adquisición.

Crecimiento en la adopción de atención administrada de Medicaid por estados

Después del desenredo de la emergencia de salud pública, los estados empujaron más fuerte hacia contratos de atención administrada que abordan determinantes sociales y recompensan resultados, llevando a casi todos los nuevos inscritos bajo acuerdos de capitación [2]Joan Alker, "Medicaid Managed Care Expansion," Georgetown University Health Policy Institute, georgetown.edu. Las plataformas D-SNP integradas dan a las aseguradoras nuevas fuentes de ingresos al sincronizar fondos de Medicare y Medicaid, mientras que el lenguaje de contrato incorpora cada vez más métricas de equidad de salud y servicios en el hogar. Las disparidades de penetración entre estados preservan oportunidades de entrada para planes especializados expertos en participación rural o gestión de necesidades complejas, apoyando un crecimiento por encima del promedio en el sureste y estados seleccionados del medio oeste.

ICHRAs y QSEHRAs de empleadores que cambian cobertura al mercado individual

Los HRA de cobertura individual ofrecen asignaciones fijas que los empleados aplican a planes de mercado, entregando gastos predecibles del empleador y amplia elección de planes que impulsa la satisfacción, según los primeros adoptantes en sectores de servicios profesionales y tecnológicos. La adopción permanece en etapas tempranas pero está escalando mientras las plataformas simplifican el cumplimiento y la inscripción, potencialmente redirigiendo una porción significativa de vidas grupales hacia el intercambio individual para finales de década. Las aseguradoras se están adaptando con diseños de red portátil y navegación de conserjería para preservar la experiencia y controlar el riesgo.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Incertidumbre regulatoria alrededor de la extensión de subsidios ACA | -0.8% | Estados dependientes del marketplace | Corto plazo (≤ 2 años) |

| Tasas de pérdida médica en aumento comprimiendo márgenes | -1.1% | Nacional; Medicare Advantage e individual | Mediano plazo (2-4 años) |

| Iniciativas de opción pública a nivel estatal intensificando competencia de precios | -0.5% | Nivel estatal, concentrado en Colorado, Washington, Nevada | Mediano plazo (2-4 años) |

| Costos escalados de cumplimiento de ciberseguridad y privacidad de datos | -0.4% | Nacional, con mayor impacto en aseguradoras más pequeñas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Incertidumbre regulatoria alrededor de la extensión de subsidios ACA

El vencimiento en 2025 de los créditos de prima mejorados inyecta ambigüedad de precios, llevando a algunas aseguradoras a presentar tasas conservadoras para 226 o limitar la entrada a nuevos estados. Posibles picos de primas podrían erosionar la inscripción entre hogares de ingresos medios que carecen de beneficios de empleador, desestabilizando grupos de riesgo y amplificando la selección adversa. Los mercados basados en estados con sus subsidios mitigan la volatilidad, dando a las aseguradoras participantes flujos de membresía e ingresos más predecibles. Sin embargo, en estados que dependen únicamente de subsidios federales, la falta de apoyo adicional puede impulsar aumentos de prima más pronunciados. Esta disparidad podría ampliar las brechas de cobertura entre regiones y colocar tensión adicional en intercambios facilitados federalmente.

Tasas de pérdida médica en aumento comprimiendo márgenes de aseguradoras

La inflación médica y los aumentos de utilización empujaron las tasas de pérdida de Medicare Advantage casi 3 puntos en 2024, mientras que las tasas de la Parte D subieron más del 10% después de cambios regulatorios. Las aseguradoras respondieron con redes más estrechas, endurecimiento de autorización previa, y contratos de especialistas basados en valor, sin embargo, las ganancias a corto plazo permanecen presionadas. Los límites de pago de programas gubernamentales restringen la flexibilidad de precios, por lo que las aseguradoras deben apoyarse en analíticas, triaje de telesalud, y programas de atención crónica basada en el hogar para contener el crecimiento de costos. Los costos crecientes de beneficios de farmacia y el uso de medicamentos especializados tensan aún más los márgenes, especialmente bajo las nuevas disposiciones de descuento por inflación. Como resultado, algunos planes más pequeños pueden salir de condados menos rentables o consolidar operaciones para preservar la viabilidad financiera.

Análisis de segmentos

Por tipo de cobertura: planes de empleador anclan el mercado a pesar del auge de Medicare Advantage

La cobertura patrocinada por el empleador retuvo el 47,5% del mercado de seguros médicos y de salud de Estados Unidos en 2024, asegurando un gran grupo de riesgo que estabiliza el crecimiento de las primas. Medicare Advantage, sin embargo, está superando todas las otras líneas con una TCAC del 7,80%, impulsado por el envejecimiento de los baby boomers y marketing de planes de prima cero. La cobertura ACA subsidiada también se expande mientras persisten los créditos mejorados, mientras que la atención administrada de Medicaid sigue aumentando en estados que buscan previsibilidad presupuestaria. Los programas militares y de empleados federales permanecen estables pero de crecimiento lento.

Los empleadores despliegan cada vez más diseños de alto deducible, financiamiento basado en cuentas, y navegación digital para restringir los aumentos de primas, mientras que las aseguradoras de Medicare Advantage añaden asignaciones dentales, de visión, y de venta libre que atraen a personas mayores que buscan beneficios holísticos. Los ICHRA pueden migrar algunos trabajadores a cobertura individual, pero los planes grupales aún dominan debido a ventajas fiscales y administración llave en mano. Los ajustes de pago regulatorios y umbrales de calificación por estrellas crean vientos en contra operacionales para participantes de Medicare Advantage, empujándolos hacia inversiones de coordinación de atención que sostienen márgenes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por tipo de plan: sensibilidad de costos del consumidor remodela la arquitectura de beneficios

Los contratos de organización de proveedores preferidos (PPO) retuvieron el 46% de la prima escrita de 2024, asegurando la porción más grande del mercado de seguros médicos y de salud de Estados Unidos a pesar de la fuga incremental de participación hacia formatos más dirigidos al consumidor. La durabilidad de los PPO refleja el deseo de los miembros por acceso amplio de red y opciones directas fuera de la red, cualidades valoradas por empleadores multi-estatales que necesitan diseño de beneficios uniforme. Las aseguradoras han refrescado las ofertas de PPO con modelos de atención primaria que priorizan la telesalud, incentivos de dirección hacia hospitales basados en valor, y herramientas de transparencia de precios habilitadas por IA que muestran costo a nivel de episodio antes del tratamiento, lo que ayuda a contrarrestar críticas de que los PPO carecen de disciplina de gastos. Las capas de navegación digital que comprenden chatbots, puntuaciones de calidad del proveedor, y rastreadores de deducibles ahora acompañan la mayoría de contratos PPO de grupos grandes, mejorando la participación del miembro y moderando visitas innecesarias de especialistas.

Los planes de salud de alto deducible (HDHP) registran la TCAC más rápida del 9,45% mientras los empleadores los emparejan con cuentas de ahorro de salud sembradas por el empleador para reducir los desembolsos de primas sin encoger el valor actuarial [4]National Center for Health Statistics, "Health Insurance Coverage: Early Release 2024," nchs.nih.gov. Sin embargo, la proporción de trabajadores en HDHP se deslizó al 41,7% en 2023 mientras algunas empresas revirtieron el curso después de notar atención preventiva retrasada y rotación de empleados elevada. Para preservar el impulso, las aseguradoras están incorporando cobertura de primer dólar para atención urgente virtual, suministros para diabetes, y entrenamiento de salud mental mientras mantienen el cumplimiento federal de HSA. Los productos de organización de mantenimiento de salud y organización de proveedores exclusivos retienen relevancia de nicho entre pequeñas empresas sensibles a costos y en regiones donde sistemas de entrega integrados suministran vías de atención sin problemas, y los planes de punto de servicio ocupan un pequeño punto de apoyo para empleadores que quieren una estructura de guardián sin referencias estrictas. Colectivamente, la segmentación muestra una recalibración activa hacia la asequibilidad, claridad de precios, y eficiencia de red en lugar de un abandono completo de arquetipos de planes heredados.

Por tipo de seguro: núcleo integral aumentado por protección dirigida

Los contratos médico-mayores integrales representaron el 85,67% de la prima de 2024, confirmando su estatus como la base del agrupamiento de riesgo de Estados Unidos y cumplimiento regulatorio con mandatos de beneficios esenciales. La dominancia se refuerza por ventajas fiscales de empleadores y el marco de mandato individual ACA que aún influye las expectativas mínimas de cobertura en muchos acuerdos de negociación colectiva de grupos grandes. Las aseguradoras se diferencian a través de complementos de gestión de condiciones crónicas, supervisión integrada de beneficios de farmacia, y redes de salud conductual que acortan los tiempos de espera de citas, que es un criterio de compra emergente para fuerzas laborales más jóvenes. Muchos productos integrales también agrupan entrenamiento de estilo de vida y terapéuticas digitales, que los empleadores ahora ven como inversiones que compensan costos en lugar de beneficios marginales.

Las pólizas auxiliares de accidentes, enfermedades críticas, e indemnización hospitalaria avanzan a una TCAC del 10,31% mientras las empresas buscan diversidad de beneficios sin elevar materialmente los presupuestos de primas fijas. Estas líneas llenan brechas percibidas que enfrentan los inscritos de alto deducible, ofreciendo efectivo de suma global para eventos no planeados y por lo tanto reduciendo el riesgo de volatilidad de gastos de bolsillo. Las aseguradoras venden cruzadamente cláusulas adicionales dentales y de visión para lograr ahorros administrativos a través de emisión de tarjeta única y soporte consolidado de centro de llamadas. Los planes suplemento de Medicare se mantienen estables entre beneficiarios de tarifa por servicio que valoran la libertad del proveedor, aunque la migración constante a Medicare Advantage limita el potencial alcista. Los médicos de corto plazo permanecen estrictamente regulados en límites de duración, por lo que el crecimiento es moderado fuera de la cobertura puente para cambiadores de trabajo de media carrera. En general, la estratificación de productos ilustra cómo las aseguradoras mezclan protección amplia con complementos de precisión adaptados a las preocupaciones cambiantes de liquidez doméstica.

Por canal de distribución: modelo de consejo híbrido experimenta reinvención digital

Corredores y agentes capturaron el 55,24% de las inscripciones de 2024, reteniendo el conducto más grande hacia la participación del mercado de seguros médicos y de salud de Estados Unidos porque las matrices complejas de beneficios aún requieren guía humana, especialmente para pequeños empleadores y consumidores elegibles para Medicare. El modelo tradicional ahora integra plataformas de cotización basadas en la nube que auto-pueblan datos de censo, comparan cuadrículas de planes conformes, y producen aplicaciones listas para firma en minutos, lo que libera a los agentes para tareas consultivas como revisiones de cumplimiento y análisis de tendencias de reclamaciones. El escrutinio regulatorio de la compensación de corredores en Medicare Advantage empuja a las aseguradoras hacia horarios de tarifa plana o escalonados vinculados a métricas de experiencia del miembro en lugar de volumen bruto, aumentando la demanda de asesores experimentados que pueden demostrar retención y puntuaciones de calidad.

Los mercados en línea y portales directos de aseguradoras registran una TCAC del 12,00%, ayudados por flujos de inscripción móvil, calculadoras de subsidios en tiempo real, y enlaces API a sistemas de elegibilidad estatales que acortan la incorporación a menos de 10 minutos para hogares directos. Adultos más jóvenes y trabajadores independientes prefieren estos canales para comparaciones auto-dirigidas, mientras que widgets de seguro incorporados dentro de aplicaciones de nómina y economía colaborativa introducen ofertas de cobertura en el punto de recepción de ingresos. Los consultores de beneficios de empleadores mantienen su nicho dentro de grupos grandes al estratificar analíticas de soporte de decisiones y módulos cautivos de gestión de beneficios de farmacia que cuantifican ahorros potenciales de la dirección de red. La inversión de CMS de USD 100 millones en grupos de navegadores refuerza un modelo híbrido en el que expertos licenciados guían a consumidores a través de interfaces digitales, un diseño que impulsa la precisión de inscripción y reduce rescisiones post-emisión. Los chatbots de inteligencia artificial y asistentes de voz ahora manejan preguntas rutinarias sobre deducibles y niveles de formulario, lo que permite a agentes humanos dedicar más tiempo a discusiones de estrategia de renovación de alto valor.

Análisis geográfico

La participación de prima del 35,34% del sur ancla el mercado de seguros médicos y de salud de Estados Unidos, gracias a la migración entrante constante, crecimiento industrial diversificado, y expansión gradual de Medicaid que amplía los grupos de cobertura de bajos ingresos. Los aumentos de inscripción del marketplace en Florida y Georgia complementan la penetración de empleadores, mientras que la adopción de Medicare Advantage se amplía mientras las aseguradoras adaptan redes culturalmente competentes. La consolidación hospitalaria en aumento infla los índices de costos pero proporciona economías de escala que las aseguradoras aprovechan en contratos basados en riesgo.

El oeste muestra la TCAC más rápida del 6,40% sobre la fuerza de grupos tecnológicos afluentes, palancas de política innovadoras, y afinidad del consumidor por soluciones de inscripción digital [3]Colorado Division of Insurance, "Public Option Premium Analysis 2025," doi.colorado.gov. El intercambio dirigido por el estado de California refina el alcance con aplicaciones multilingües, mientras que la opción de Colorado más el tándem de reaseguro reduce las primas en todo el grupo de riesgo. La migración neta alta hacia Nevada, Arizona, y Utah impulsa la expansión de planes de empleadores y eleva las primas promedio. Sin embargo, las limitaciones de participación de proveedores en condados rurales desafían la adecuación de la red y aumentan la carga administrativa para las aseguradoras.

El noreste y medio oeste retienen perfiles de crecimiento equilibrados pero más lentos. Las aseguradoras del noreste se benefician de redes de proveedores densas y utilización elevada que estabiliza los ingresos, pero la demografía que envejece limita el potencial de expansión. Mientras tanto, los estados del medio oeste luchan con cambios del sector manufacturero y estancamiento poblacional, amortiguando el crecimiento de primas patrocinadas por empleadores. No obstante, las tradiciones robustas de negociación colectiva ayudan a preservar la cobertura integral, y los planes de Medicare Advantage calificados por estrellas aseguran la lealtad entre jubilados que buscan beneficios predecibles.

Panorama competitivo

UnitedHealth Group encabeza el mercado de seguros médicos y de salud de Estados Unidos, a través de su ecosistema de seguros UnitedHealthcare y servicios Optum. Humana, Elevance Health, CVS Health/Aetna, y Kaiser Permanente completan el nivel superior, todos invirtiendo fuertemente en tecnología, atención virtual, y alineación de proveedores basada en valor para contener costos e impulsar la calidad. Las Blues regionales como Health Care Service Corporation aprovechan el conocimiento del mercado local y la escala a través de adquisiciones dirigidas, ejemplificado por su compra de USD 3,3 mil millones de los activos de Medicare de Cigna que añadió 600,000 miembros.

La intensidad competitiva se intensifica por nuevos participantes que aprovechan la IA para diseño de planes y navegación de atención, pero los requisitos estrictos de capital y regulatorios limitan la escala disruptiva. Las asociaciones estratégicas con grupos de atención primaria y farmacias especializadas diferencian a los titulares y fomentan modelos integrados verticalmente que pueden resistir la inflación médica. La supervisión gubernamental de algoritmos de autorización previa y compensación de corredores aprieta las obligaciones de cumplimiento, impulsando a las aseguradoras hacia mejoras transparentes de experiencia del consumidor para sostener la lealtad de marca.

Los pagadores aumentan las actividades de M&A, apuntando al crecimiento de miembros, diversificación de riesgo, y costos administrativos optimizados. La adquisición de Elevance Health de Indiana University Health Plans en 2025 destaca la importancia estratégica de la integración localizada de proveedores. Mientras tanto, CVS Health extiende su huella de clínicas comunitarias para canalizar programas de adherencia a medicamentos hacia sus planes Aetna, afilando su respuesta competitiva a la presencia ambulatoria creciente de Optum. La carrera armamentista por talento de analítica de datos y arquitectura de nube subraya el giro del sector hacia suscripción personalizada y gestión proactiva de atención.

Líderes de la industria de seguros médicos y de salud de Estados Unidos

-

UnitedHealth Group

-

CVS Health (Aetna)

-

Elevance Health (Blue Cross Blue Shield)

-

Cigna Group

-

Humana

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Enero 2025: Health Care Service Corporation completó su adquisición de USD 3,3 mil millones del negocio Medicare de Cigna, añadiendo casi 600,000 miembros de Medicare Advantage.

- Enero 2025: Elevance Health finalizó la compra de Indiana University Health Plans, integrando 19,000 miembros de Medicare Advantage y 9,600 miembros de empleadores.

- Enero 2025: CMS emitió los parámetros finales de notificación de beneficios y pagos 2026, reforzando las barreras contra cambios de planes no autorizados y estableciendo tarifas de usuario del 2,5% para intercambios federales.

- Diciembre 2024: El Congreso extendió las flexibilidades de telesalud de Medicare hasta marzo 2025, manteniendo la mayoría de exenciones geográficas.

Alcance del informe del mercado de seguros médicos y de salud de Estados Unidos

El seguro de salud es un tipo de seguro que cubre gastos médicos que surgen debido a una enfermedad. Un análisis completo de antecedentes de la industria de seguros de salud de EE.UU., incluyendo una evaluación de las cuentas nacionales de salud, economía, y tendencias emergentes del mercado por segmentos, cambios significativos en la dinámica del mercado, y descripción general del mercado, se cubre en el informe. El mercado está segmentado por tipo de adquisición, productos y servicios, y lugar de compra. Por tipo de adquisición, el mercado está segmentado como comprado directamente y patrocinado por el empleador. Por productos y servicios, el mercado está segmentado en gestión de beneficios de farmacia, planes de salud de alto deducible, planes de servicio gratuito, y planes de atención administrada. Por lugar de compra, el mercado está segmentado como en intercambio y fuera de intercambio. El informe ofrece pronósticos de tamaño de mercado para el mercado de seguros de salud de EE.UU. en términos de ingresos (USD) para todos los segmentos anteriores.

| Patrocinado por el empleador |

| Individual (ACA / no grupal) |

| Atención administrada de Medicaid |

| Medicare Advantage |

| Militar / gubernamental (TRICARE, VA, FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP / dirigido por el consumidor |

| Médico mayor (integral) |

| Suplemento de Medicare |

| Dental |

| Indemnización hospitalaria / beneficio limitado |

| Visión |

| Médico de corto plazo |

| Otros auxiliares (accidente, enfermedad crítica) |

| Directo al consumidor |

| Corredores y agentes |

| Consultores de beneficios de empleadores |

| Mercados/intercambios en línea |

| Noreste |

| Medio oeste |

| Sur |

| Oeste |

| Por tipo de cobertura | Patrocinado por el empleador |

| Individual (ACA / no grupal) | |

| Atención administrada de Medicaid | |

| Medicare Advantage | |

| Militar / gubernamental (TRICARE, VA, FEHBP) | |

| Por tipo de plan | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP / dirigido por el consumidor | |

| Por tipo de seguro | Médico mayor (integral) |

| Suplemento de Medicare | |

| Dental | |

| Indemnización hospitalaria / beneficio limitado | |

| Visión | |

| Médico de corto plazo | |

| Otros auxiliares (accidente, enfermedad crítica) | |

| Por canal de distribución | Directo al consumidor |

| Corredores y agentes | |

| Consultores de beneficios de empleadores | |

| Mercados/intercambios en línea | |

| Por región | Noreste |

| Medio oeste | |

| Sur | |

| Oeste |

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de seguros médicos y de salud de Estados Unidos?

El tamaño del mercado de seguros médicos y de salud de Estados Unidos se situó en USD 1,57 billones en 2025 y se pronostica que alcance USD 2,1 billones en 2030.

¿Qué tipo de cobertura está creciendo más rápido?

Medicare Advantage es la línea de cobertura de expansión más rápida, avanzando a una TCAC proyectada del 7,8% hasta 2030 respaldada por demografías que envejecen y beneficios suplementarios mejorados.

¿Qué tan grande es el segmento patrocinado por empleadores?

Los planes de empleadores mantuvieron el 47,5% de la participación del mercado de seguros médicos y de salud de Estados Unidos en 2024, continuando anclando grupos de riesgo generales y volúmenes de primas.

¿Qué factores más influyen en el crecimiento de las primas?

Las primas son impulsadas principalmente por costos médicos en aumento, mayor gasto en medicamentos especializados, y mayor utilización entre personas mayores, compensado en parte por subsidios ACA y adopción de atención basada en valor.

¿Por qué la región oeste está superando a otras áreas?

El oeste disfruta de una TCAC del 6,4% debido al fuerte empleo del sector tecnológico, mayor ingreso doméstico, e iniciativas a nivel estatal como opción pública y programas de reaseguro que reducen las primas e impulsan la inscripción.

¿Cómo cambiarán los roles de los corredores para 2030?

Los corredores permanecerán críticos para el soporte de decisiones complejas pero dependerán cada vez más de herramientas digitales y cotización asistida por IA mientras los intercambios en línea registran una TCAC del 12% y las expectativas del consumidor por inscripción sin problemas aumentan.

Última actualización de la página el: