Tamaño del mercado de plásticos de ingeniería de Estados Unidos

|

|

Período de Estudio | 2017 - 2029 |

|

|

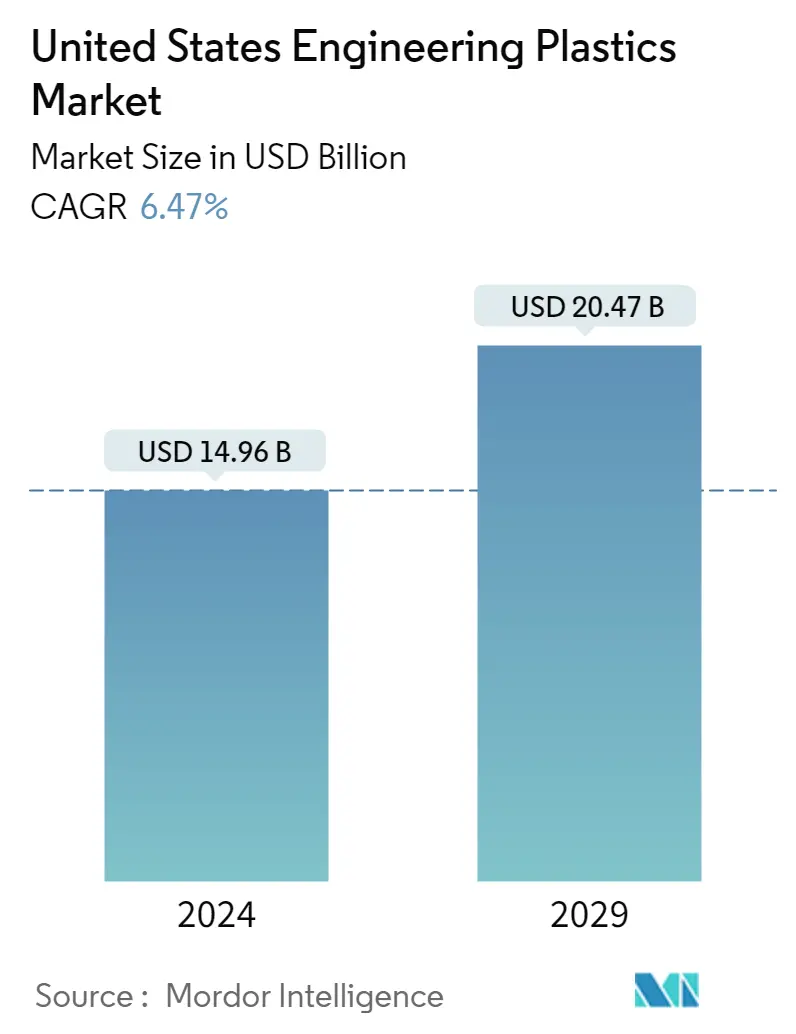

Tamaño del Mercado (2024) | 14.96 mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 20.47 mil millones de dólares |

|

|

Mayor participación por industria del usuario final | embalaje |

|

|

CAGR (2024 - 2029) | 6.47 % |

|

|

De mayor crecimiento por industria del usuario final | Electricidad y Electrónica |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de plásticos de ingeniería de Estados Unidos

El tamaño del mercado de plásticos de ingeniería de Estados Unidos se estima en 14,96 mil millones de dólares en 2024, y se espera que alcance los 20,47 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,47% durante el período previsto (2024-2029).

Adopción creciente de materiales avanzados para impulsar la demanda de plásticos de ingeniería

- Los plásticos de ingeniería tienen aplicaciones que van desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. Los plásticos de ingeniería son populares en muchas industrias debido a su peso ligero y su alta calidad en términos de resistencia, baja fatiga y baja inflamabilidad. El mercado estadounidense de plásticos de ingeniería está liderado por industrias como la de embalaje, eléctrica y electrónica y automotriz.

- En los Estados Unidos, la industria del embalaje tiene la mayor participación en los ingresos del mercado, que se espera que crezca un 5,93% durante el período previsto. La demanda de envases de plástico está aumentando principalmente en la industria de alimentos y bebidas. Además, la creciente demanda de comidas preparadas, la compra de alimentos en línea, etc., ha disparado la industria del envasado en el país. La producción de envases de plástico de Estados Unidos tuvo un volumen de 178 mil toneladas en 2022. La demanda de plásticos de ingeniería en la industria del embalaje aumentó a un ritmo del 7,71% en valor en 2022 en comparación con 2021.

- La industria eléctrica y electrónica de Estados Unidos es el segundo mercado más prometedor para los plásticos de ingeniería, con una tasa compuesta anual esperada del 8,41% en valor durante el período previsto (2023-2029). Esto se debe al uso más amplio de productos electrónicos de consumo, como dispositivos domésticos inteligentes, monitores de salud portátiles y dispositivos de entretenimiento para facilitar la interacción, el entretenimiento y la productividad a distancia.

- Se espera que el aumento de la demanda de vehículos eléctricos y los cambios positivos en las políticas comerciales sean los principales factores impulsores del crecimiento del mercado de plásticos de ingeniería automotriz de Estados Unidos. Se espera que la demanda de plástico de ingeniería de la industria automotriz registre una tasa compuesta anual del 5,31% en valor durante el período previsto.

Tendencias del mercado de plásticos de ingeniería de Estados Unidos

- Estrategias de defensa del gobierno de EE. UU. para fomentar el crecimiento de la producción de componentes aeroespaciales

- Los vehículos eléctricos impulsarán el crecimiento de la producción de automóviles en el futuro

- El creciente gasto en construcción en el sector privado impulsará la nueva superficie construida en EE. UU.

- Sector de alimentos y bebidas aumentará la producción de envases plásticos en el país

- Las poliamidas se mantendrán como la resina de mayor exportación en EE.UU.

- El aumento de los precios del petróleo crudo puede afectar los precios de los plásticos de ingeniería

- Directivas legislativas para acelerar el crecimiento del reciclaje de poliamidas en el país

- El reciclaje mecánico de plásticos de policarbonato será un desafío debido a la mala calidad del material recuperado

- La tasa de reciclaje en Estados Unidos fue del 28,6% en 2021 y los residuos de PET representaron casi 6 millones de toneladas.

- R-ABS se fabricará mediante reciclaje mecánico y se mezclará con ABS virgen para crear plástico parcialmente reciclado.

Descripción general de la industria de plásticos de ingeniería de Estados Unidos

El mercado de Plásticos de Ingeniería de Estados Unidos está bastante consolidado, ocupando las cinco primeras empresas el 66,72%. Los principales actores de este mercado son Alfa SAB de CV, Ascend Performance Materials, Indorama Ventures Public Company Limited, Koch Industries, Inc. y SABIC (ordenados alfabéticamente).

Líderes del mercado de plásticos de ingeniería de Estados Unidos

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

Other important companies include Arkema, BASF SE, Celanese Corporation, Covestro AG, DuPont, Formosa Plastics Group, INEOS, RTP Company, Solvay, The Chemours Company.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de plásticos de ingeniería de Estados Unidos

- Febrero de 2023 Covestro AG presentó el policarbonato Makrolon 3638 para aplicaciones de atención médica y ciencias biológicas, como dispositivos de administración de medicamentos, dispositivos portátiles y de bienestar, y contenedores de un solo uso para la fabricación biofarmacéutica.

- Noviembre de 2022 Solvay y Orbia anunciaron un acuerdo marco para formar una asociación para la producción de fluoruro de polivinilideno (PVDF) de grado de suspensión para materiales de baterías, lo que resultará en la mayor capacidad de América del Norte.

- Noviembre de 2022 Celanese Corporation completa la adquisición del negocio Mobility Materials ('MM') de DuPont. Esta adquisición mejoró la cartera de productos de termoplásticos de ingeniería de la empresa mediante la incorporación de marcas reconocidas y propiedades intelectuales de DuPont.

Informe del mercado de plásticos de ingeniería de Estados Unidos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

-

4.1 Tendencias del usuario final

- 4.1.1 Aeroespacial

- 4.1.2 Automotor

- 4.1.3 Construcción y edificación

- 4.1.4 Electricidad y Electrónica

- 4.1.5 embalaje

- 4.2 Tendencias de importación y exportación

- 4.3 Tendencias de precios

-

4.4 Descripción general del reciclaje

- 4.4.1 Tendencias en el reciclaje de poliamida (PA)

- 4.4.2 Tendencias en el reciclaje de policarbonato (PC)

- 4.4.3 Tendencias en el reciclaje de tereftalato de polietileno (PET)

- 4.4.4 Tendencias en el reciclaje de copolímeros de estireno (ABS y SAN)

-

4.5 Marco normativo

- 4.5.1 Estados Unidos

- 4.6 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Industria del usuario final

- 5.1.1 Aeroespacial

- 5.1.2 Automotor

- 5.1.3 Construcción y edificación

- 5.1.4 Electricidad y Electrónica

- 5.1.5 Industriales y Maquinaria

- 5.1.6 embalaje

- 5.1.7 Otras industrias de usuarios finales

-

5.2 Tipo de resina

- 5.2.1 fluoropolímero

- 5.2.1.1 Por tipo de subresina

- 5.2.1.1.1 Etilentetrafluoroetileno (ETFE)

- 5.2.1.1.2 Etileno-propileno fluorado (FEP)

- 5.2.1.1.3 Politetrafluoroetileno (PTFE)

- 5.2.1.1.4 Fluoruro de polivinilo (PVF)

- 5.2.1.1.5 Fluoruro de polivinilideno (PVDF)

- 5.2.1.1.6 Otros tipos de subresinas

- 5.2.2 Polímero de cristal líquido (LCP)

- 5.2.3 Poliamida (PA)

- 5.2.3.1 Por tipo de subresina

- 5.2.3.1.1 Actuación

- 5.2.3.1.2 Poliamida (PA) 6

- 5.2.3.1.3 Poliamida (PA) 66

- 5.2.3.1.4 poliftalamida

- 5.2.4 Tereftalato de polibutileno (PBT)

- 5.2.5 Policarbonato (PC)

- 5.2.6 Poliéter éter cetona (PEEK)

- 5.2.7 Tereftalato de polietileno (PET)

- 5.2.8 Poliimida (PI)

- 5.2.9 Polimetacrilato de metilo (PMMA)

- 5.2.10 Polioximetileno (POM)

- 5.2.11 Copolímeros de estireno (ABS y SAN)

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Arkema

- 6.4.3 Ascend Performance Materials

- 6.4.4 BASF SE

- 6.4.5 Celanese Corporation

- 6.4.6 Covestro AG

- 6.4.7 DuPont

- 6.4.8 Formosa Plastics Group

- 6.4.9 Indorama Ventures Public Company Limited

- 6.4.10 INEOS

- 6.4.11 Koch Industries, Inc.

- 6.4.12 RTP Company

- 6.4.13 SABIC

- 6.4.14 Solvay

- 6.4.15 The Chemours Company

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE PLÁSTICOS DE INGENIERÍA

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 Marco de las cinco fuerzas de Porter (análisis del atractivo de la industria)

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de plásticos de ingeniería de Estados Unidos

Aeroespacial, Automotriz, Edificación y Construcción, Electricidad y Electrónica, Industrial y Maquinaria, Embalaje están cubiertos como segmentos por la Industria del Usuario Final. Fluoropolímero, polímero de cristal líquido (LCP), poliamida (PA), tereftalato de polibutileno (PBT), policarbonato (PC), poliéter éter cetona (PEEK), tereftalato de polietileno (PET), poliimida (PI), polimetacrilato de metilo (PMMA), polioximetileno (POM), los copolímeros de estireno (ABS y SAN) están cubiertos como segmentos por tipo de resina.

- Los plásticos de ingeniería tienen aplicaciones que van desde paneles de paredes interiores y puertas en el sector aeroespacial hasta envases rígidos y flexibles. Los plásticos de ingeniería son populares en muchas industrias debido a su peso ligero y su alta calidad en términos de resistencia, baja fatiga y baja inflamabilidad. El mercado estadounidense de plásticos de ingeniería está liderado por industrias como la de embalaje, eléctrica y electrónica y automotriz.

- En los Estados Unidos, la industria del embalaje tiene la mayor participación en los ingresos del mercado, que se espera que crezca un 5,93% durante el período previsto. La demanda de envases de plástico está aumentando principalmente en la industria de alimentos y bebidas. Además, la creciente demanda de comidas preparadas, la compra de alimentos en línea, etc., ha disparado la industria del envasado en el país. La producción de envases de plástico de Estados Unidos tuvo un volumen de 178 mil toneladas en 2022. La demanda de plásticos de ingeniería en la industria del embalaje aumentó a un ritmo del 7,71% en valor en 2022 en comparación con 2021.

- La industria eléctrica y electrónica de Estados Unidos es el segundo mercado más prometedor para los plásticos de ingeniería, con una tasa compuesta anual esperada del 8,41% en valor durante el período previsto (2023-2029). Esto se debe al uso más amplio de productos electrónicos de consumo, como dispositivos domésticos inteligentes, monitores de salud portátiles y dispositivos de entretenimiento para facilitar la interacción, el entretenimiento y la productividad a distancia.

- Se espera que el aumento de la demanda de vehículos eléctricos y los cambios positivos en las políticas comerciales sean los principales factores impulsores del crecimiento del mercado de plásticos de ingeniería automotriz de Estados Unidos. Se espera que la demanda de plástico de ingeniería de la industria automotriz registre una tasa compuesta anual del 5,31% en valor durante el período previsto.

| Aeroespacial |

| Automotor |

| Construcción y edificación |

| Electricidad y Electrónica |

| Industriales y Maquinaria |

| embalaje |

| Otras industrias de usuarios finales |

| fluoropolímero | Por tipo de subresina | Etilentetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | ||

| Politetrafluoroetileno (PTFE) | ||

| Fluoruro de polivinilo (PVF) | ||

| Fluoruro de polivinilideno (PVDF) | ||

| Otros tipos de subresinas | ||

| Polímero de cristal líquido (LCP) | ||

| Poliamida (PA) | Por tipo de subresina | Actuación |

| Poliamida (PA) 6 | ||

| Poliamida (PA) 66 | ||

| poliftalamida | ||

| Tereftalato de polibutileno (PBT) | ||

| Policarbonato (PC) | ||

| Poliéter éter cetona (PEEK) | ||

| Tereftalato de polietileno (PET) | ||

| Poliimida (PI) | ||

| Polimetacrilato de metilo (PMMA) | ||

| Polioximetileno (POM) | ||

| Copolímeros de estireno (ABS y SAN) |

| Industria del usuario final | Aeroespacial | ||

| Automotor | |||

| Construcción y edificación | |||

| Electricidad y Electrónica | |||

| Industriales y Maquinaria | |||

| embalaje | |||

| Otras industrias de usuarios finales | |||

| Tipo de resina | fluoropolímero | Por tipo de subresina | Etilentetrafluoroetileno (ETFE) |

| Etileno-propileno fluorado (FEP) | |||

| Politetrafluoroetileno (PTFE) | |||

| Fluoruro de polivinilo (PVF) | |||

| Fluoruro de polivinilideno (PVDF) | |||

| Otros tipos de subresinas | |||

| Polímero de cristal líquido (LCP) | |||

| Poliamida (PA) | Por tipo de subresina | Actuación | |

| Poliamida (PA) 6 | |||

| Poliamida (PA) 66 | |||

| poliftalamida | |||

| Tereftalato de polibutileno (PBT) | |||

| Policarbonato (PC) | |||

| Poliéter éter cetona (PEEK) | |||

| Tereftalato de polietileno (PET) | |||

| Poliimida (PI) | |||

| Polimetacrilato de metilo (PMMA) | |||

| Polioximetileno (POM) | |||

| Copolímeros de estireno (ABS y SAN) | |||

Definición de mercado

- Industria del usuario final - Embalaje, electricidad y electrónica, automoción, edificación y otras son las industrias de usuarios finales consideradas en el mercado de plásticos de ingeniería.

- Resina - En el alcance del estudio, se considera el consumo de resinas vírgenes como fluoropolímero, policarbonato, tereftalato de polietileno, tereftalato de polibutileno, polioximetileno, polimetacrilato de metilo, copolímeros de estireno, polímero de cristal líquido, poliéter éter cetona, poliimida y poliamida en sus formas primarias. El reciclaje se proporciona por separado en su capítulo individual.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Las variables clave cuantificables (industria y extrañas) pertenecientes al segmento de producto específico y al país se seleccionan de un grupo de variables y factores relevantes basados en investigaciones documentales y revisión de la literatura; junto con aportes primarios de expertos. Estas variables se confirman aún más mediante modelos de regresión (cuando sea necesario).

- Paso 2 construir un modelo de mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción