Análisis del mercado de bebidas energéticas de EE. UU.

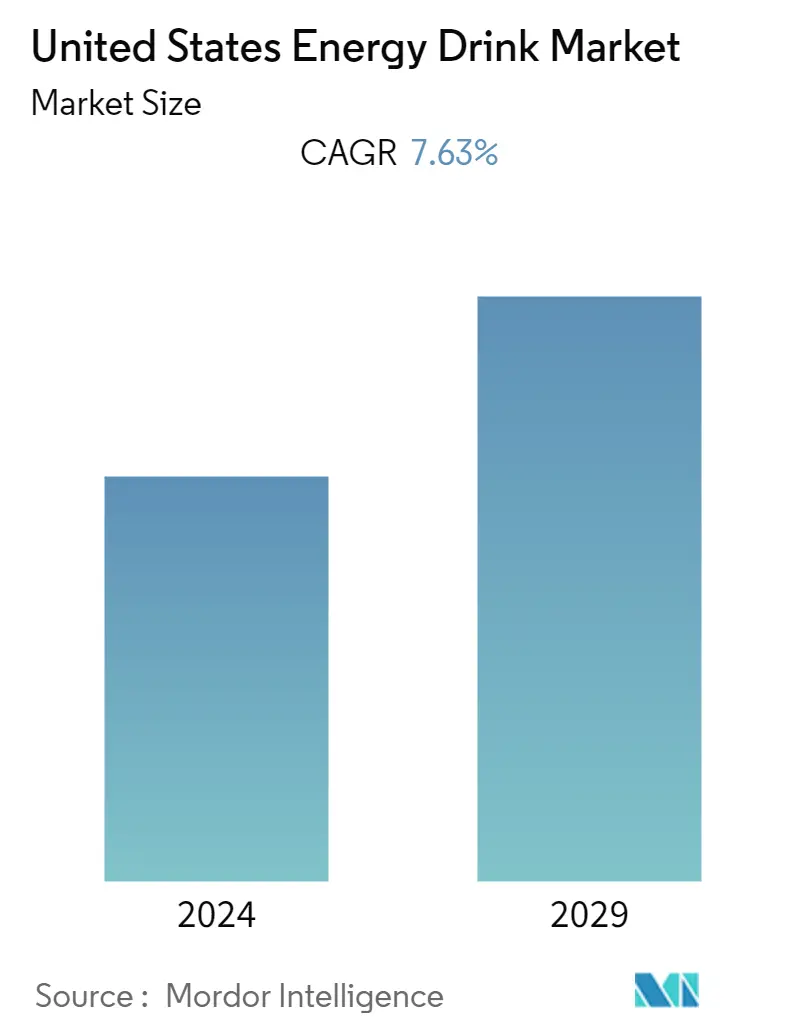

Se prevé que el mercado de bebidas energéticas de Estados Unidos registre una tasa compuesta anual del 7,63% en los próximos cinco años.

Las bebidas energéticas ganaron rápidamente popularidad entre los consumidores del país, especialmente aquellos de las poblaciones Millennial y Gen Z. La razón principal de esto son las agresivas campañas de marketing emprendidas por los actores del mercado. Estas campañas se dirigen principalmente a consumidores jóvenes y comercializan bebidas energéticas como productos que mejoran el rendimiento y la resistencia, encienden la mente y refrescan el cuerpo. El mercado de bebidas energéticas está impulsado principalmente por consumidores que buscan opciones de hidratación saludables agregando potenciadores líquidos al agua. Además, las afirmaciones específicas de etiqueta limpia, como sin gluten, sin azúcar y orgánico, están influyendo en los consumidores, principalmente adolescentes y adultos jóvenes (principales consumidores objetivo), que practican deportes.

Los actores del mercado se centran en funcionalidades como nutrición, energía, relajación muscular, reposición de electrolitos, antioxidación, circulación sanguínea, estado de alerta, virilidad y potencia, para atraer una base de consumidores más amplia. El creciente número de bebidas energéticas disponibles también impulsa el crecimiento del mercado en nuevos sabores y combinaciones de ingredientes. Los fabricantes de bebidas energéticas se están centrando en ampliar sus líneas de productos mediante la introducción de nuevos sabores, como chocolate y frutas, para atraer a consumidores de diferentes grupos de edad y fomentar el consumo frecuente.

Tendencias del mercado de bebidas energéticas de EE. UU.

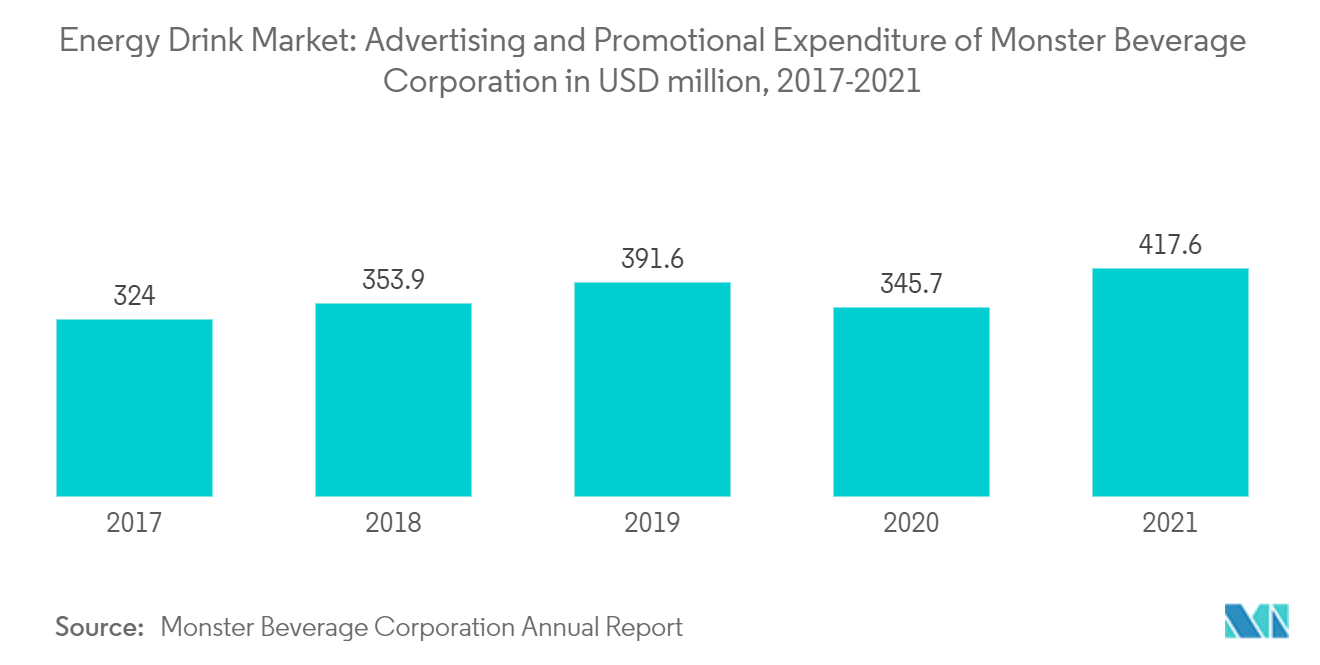

Aumento del gasto en publicidad y actividades promocionales

El creciente gasto en publicidad y promoción por parte de los principales actores está fortaleciendo ampliamente el crecimiento del mercado. Además de los costos de promoción, los respaldos y patrocinios son factores críticos que influyen en el crecimiento del mercado. Con la creciente importancia de las redes sociales en las decisiones de los consumidores, los actores del mercado evolucionaron y llevaron su publicidad, marketing y patrocinio a través de diferentes canales de distribución, incluidos supermercados/hipermercados, tiendas especializadas y tiendas minoristas en línea, utilizando televisión, radio, redes sociales y medios impresos para captar la atención del consumidor. Además, estas empresas colaboran con clubes y torneos deportivos para fortalecer su presencia en plataformas de redes sociales como Twitter, Facebook e Instagram, entre otras. Atraen la atención de los consumidores, promocionan su cartera de ofertas y aumentan la visibilidad de la marca. Por ejemplo, como parte de su estrategia de promoción, Red Bull posee equipos de fútbol en Estados Unidos y presenta la marca Red Bull en sus nombres. Al asociar la imagen de la bebida con estas actividades, la empresa busca promover su imagen pública y elevar el poder de la marca. El mercado también es testigo de la promoción y lanzamiento de varias bebidas energéticas por parte de celebridades, que utilizan su popularidad y su gran base de seguidores para impulsar las ventas de productos. Por ejemplo, en enero de 2021, la megaestrella de Hollywood Dwayne Johnson y sus socios comerciales anunciaron el lanzamiento de ZOA Energy con fecha fijada para marzo del mismo año. ZOA se comercializó como la primera bebida energética limpia y saludable, con ingredientes superalimentos que estimulan la inmunidad, como la cúrcuma, el camu y la acerola.

El segmento de bebidas domina el mercado de bebidas energéticas

El alto consumo de bebidas energéticas en el país se ve impulsado por la creciente demanda de los consumidores de productos que puedan ayudarlos a mantener sus niveles de energía durante todo el día. Si bien los atletas profesionales y aficionados consumían comúnmente estas bebidas, las campañas de marketing las llevaron a la corriente principal, impulsando el consumo principalmente entre profesionales en activo y estudiantes universitarios. La mayor disponibilidad de bebidas energéticas en los canales de hostelería también impulsa este segmento de mercado. Los consumidores pueden comprar bebidas energéticas como producto independiente o en combinación con jugos o licores, en forma de cócteles sin alcohol y cócteles, respectivamente. Las bebidas energéticas son parte integral de reuniones sociales, fiestas y celebraciones. Los fabricantes, como Red Bull, Monster Beverages y otros, ofrecen sus bebidas energéticas en múltiples sabores y dos tipos de envases principales, incluidas botellas y latas de PET. Ofrece a los consumidores una amplia gama de opciones tanto en términos de envase como de sabor. En línea con la adquisición de una mayor participación de mercado, los gigantes de los refrescos están ampliando su base de clientes fusionándose con gigantes y lanzando productos en el mercado. Por ejemplo, en marzo de 2022, Red Bull presentó el último producto de su serie Red Bull Edition con el lanzamiento del Red Bull Summer Edition Strawberry Apricot. Esta oferta por tiempo limitado estuvo disponible en todo el país el 1 de mayo de 2022.

Descripción general de la industria de bebidas energéticas de EE. UU.

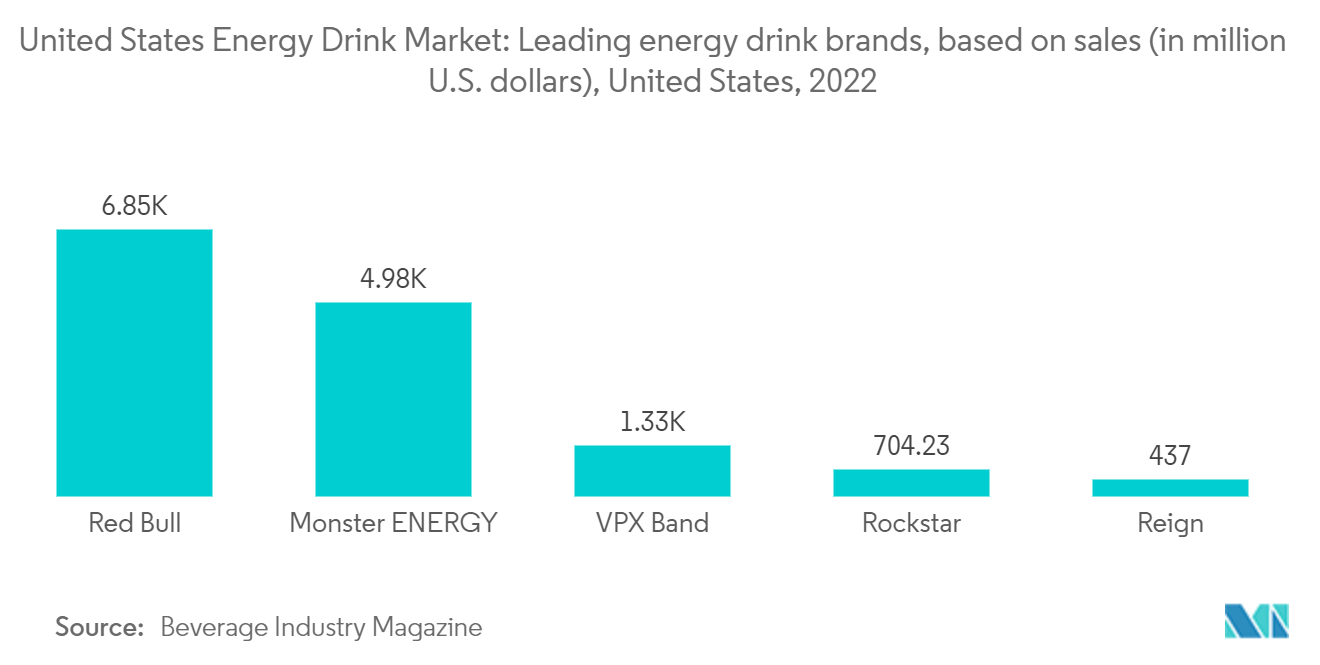

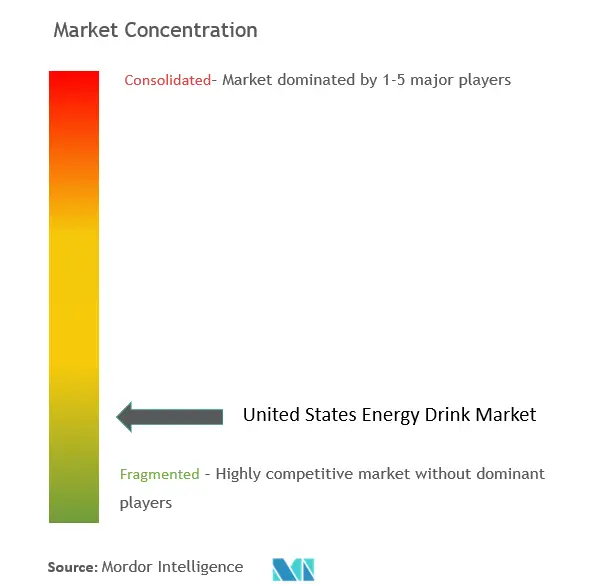

El mercado estadounidense de bebidas energéticas es competitivo. Red Bull GmbH, Monster Beverage Corporation y PepsiCo tienen las cuotas de mercado más altas. El mercado está muy consolidado con otros actores como Campbell Soup Co., Arizona Beverages y National Beverage Corp., que son líderes en la industria. Se espera que el mercado estadounidense de bebidas energéticas experimente un crecimiento significativo durante el período previsto debido al desarrollo de varias estrategias de marketing. Se basa en la innovación de productos, las políticas de diferenciación de productos con respecto a los ingredientes agregados y el empaque y la marca de los productos a través de las redes sociales para atraer a los consumidores objetivo. Por ejemplo, en diciembre de 2021, se anunció el lanzamiento en todo el país de OCA, una bebida energética orgánica a base de tapioca. El nuevo producto se lanzó con un exclusivo sabor a lima y tuna y estuvo disponible en una conveniente lata en más de 2,000 tiendas Kroger en todo el país y en línea a través de Kroger.com y vitacost.com.

Líderes del mercado de bebidas energéticas de EE. UU.

-

Red Bull GmbH

-

Monster Beverage Corporation

-

Campbell Soup Company

-

PepsiCo

-

National Beverage Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas energéticas de EE. UU.

- Septiembre de 2022 Gatorade ingresó a la categoría de bebidas energéticas con su primera bebida con cafeína Fast Twitch. Una botella de 12 onzas contendría 200 mg de cafeína, electrolitos y vitaminas B. La bebida fue desarrollada con expertos de la NFL y de rendimiento deportivo.

- Febrero de 2022 Rockstar Energy Drink, una marca adquirida por PepsiCo, lanzó una nueva bebida energética con vitamina B y aceite de cáñamo. Esta bebida sin azúcar y sin calorías está disponible en tres sabores frambuesa-pepino, arándano y maracuyá.

- Enero de 2022 Starbucks lanzó bebidas energéticas en asociación con PepsiCo. El siguiente producto está disponible en varias tiendas de comestibles, minoristas nacionales y tiendas de conveniencia en los EE. UU. desde marzo de 2022.

Segmentación de la industria de bebidas energéticas de EE. UU.

Las bebidas energéticas suelen contener cantidades variables de cafeína, vitaminas, azúcar, taurina, suplementos a base de hierbas y otros ingredientes patentados. El mercado está segmentado por producto, embalaje y canales de distribución. Por tipo de producto, el mercado se segmenta en bebidas, tragos y mezcladores. Por tipo de envase, el mercado se segmenta en botellas, latas y otros tipos de envases. Por canal de distribución, el mercado se segmenta aún más en supermercados/hipermercados, tiendas especializadas, tiendas de conveniencia y otros canales de distribución. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Bebidas |

| Disparos |

| Mezcladores |

| Botella (Pet/Vidrio) |

| latas |

| Otros tipos de embalaje |

| Supermercados/Hipermercados |

| Tiendas especializadas |

| Tiendas de conveniencia |

| Tiendas minoristas en línea |

| Otros canales de distribución |

| tipo de producto | Bebidas |

| Disparos | |

| Mezcladores | |

| Tipo de embalaje | Botella (Pet/Vidrio) |

| latas | |

| Otros tipos de embalaje | |

| Canal de distribución | Supermercados/Hipermercados |

| Tiendas especializadas | |

| Tiendas de conveniencia | |

| Tiendas minoristas en línea | |

| Otros canales de distribución |

Preguntas frecuentes sobre investigaciones de mercado de bebidas energéticas en EE. UU.

¿Cuál es el tamaño actual del mercado de bebidas energéticas de Estados Unidos?

Se proyecta que el mercado de bebidas energéticas de Estados Unidos registre una tasa compuesta anual del 7,63% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de bebidas energéticas de Estados Unidos?

Red Bull GmbH, Monster Beverage Corporation, Campbell Soup Company, PepsiCo, National Beverage Corporation son las principales empresas que operan en el mercado de bebidas energéticas de Estados Unidos.

¿Qué años cubre este mercado de Bebidas Energéticas de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Bebidas Energéticas de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas Energéticas de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de bebidas energéticas de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas energéticas de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas energéticas de EE. UU. incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.