Análisis del mercado de iluminación de emergencia de EE. UU.

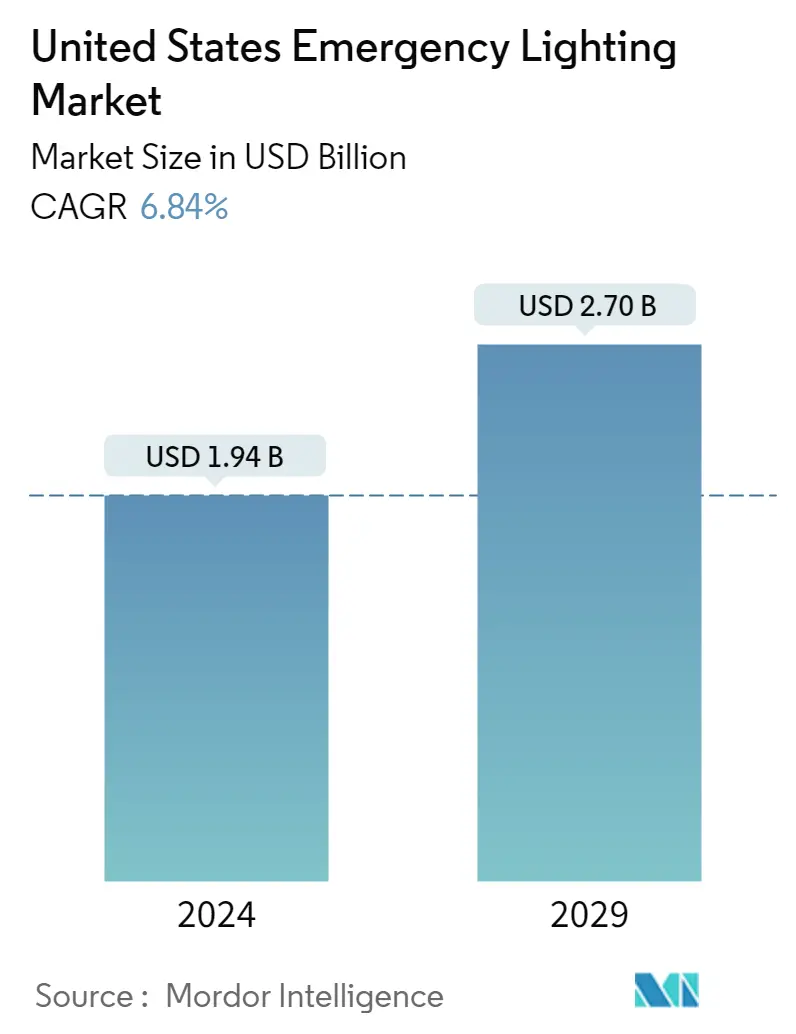

El tamaño del mercado de iluminación de emergencia de Estados Unidos se estima en 1,94 mil millones de dólares en 2024, y se espera que alcance los 2,70 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,84% durante el período previsto (2024-2029).

En medio del brote de COVID-19, el mercado fue testigo de la interrupción de la producción y la interrupción de la cadena de suministro, lo que provocó un debilitamiento del crecimiento de la producción industrial y una disminución de la producción de manufactura ligera en importantes centros manufactureros.

- Un sistema de iluminación de emergencia es uno de los sistemas de seguridad más críticos en un edificio. Permite detener las cosas de forma segura y evacuar el edificio siguiendo las luces de salida en caso de emergencia. El alumbrado de emergencia es un sistema de respaldo independiente que no depende de la funcionalidad del sistema de distribución eléctrica general del edificio. Debe estar siempre operativo y listo para su uso.

- Estados Unidos es uno de los mercados más grandes de iluminación de emergencia, impulsado principalmente por regulaciones gubernamentales. En el país, la Administración de Salud y Seguridad Ocupacional (OSHA) reconoce las normas del Código de Seguridad Humana (101) de la Asociación Nacional de Protección contra Incendios (NFPA) para iluminación de emergencia como instrucciones sobre cómo los empleadores pueden cumplir con sus requisitos generales para garantizar un lugar de trabajo seguro. Estas normas requieren que todas las rutas de salida, incluidos pasillos, pasillos y similares, tengan iluminación de emergencia.

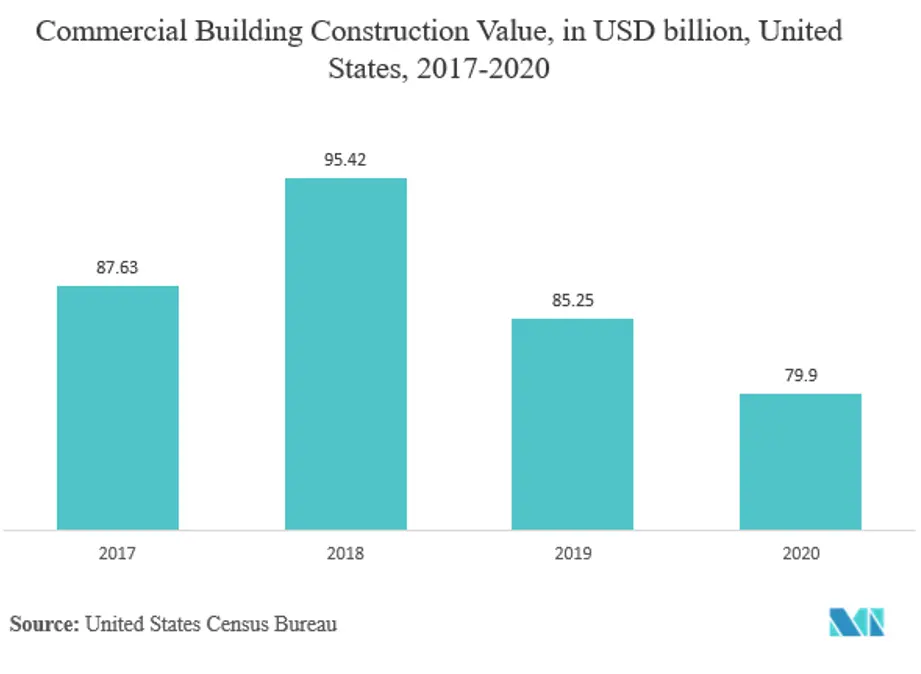

- Según el Instituto Americano de Arquitectos, se espera que el gasto en construcción crezca en los próximos cinco años. Según las proyecciones a corto plazo, se prevé que el mercado de la construcción no residencial de EE. UU. crezca hasta el 2,4% para finales de 2020, en comparación con el año anterior (este pronóstico puede haberse visto afectado por el escenario COVID-19).

- Según la Oficina del Censo de EE. UU., en el sector de la construcción residencial de EE. UU., los ingresos aumentaron de 300 millones de dólares en enero de 2010 a 600 millones de dólares en enero de 2018, y los ingresos de la construcción no residencial aumentaron de 600 millones de dólares en enero de 2010 a 800 millones de dólares en Enero de 2018. Se espera que dicho crecimiento en el sector de la construcción cree oportunidades para el mercado en aplicaciones residenciales, comerciales e industriales.

Tendencias del mercado de iluminación de emergencia de EE. UU.

El desarrollo de sistemas conectados y el Internet de las cosas (IoT) y la caída de los precios de los LED para impulsar el mercado

- El desarrollo de sistemas conectados y el Internet de las Cosas (IoT), una consola de gestión central integrada en la arquitectura del sistema, ofrece a los clientes control, la capacidad de monitorizar las instalaciones y aplicar servicios de remediación, incidiendo así activamente en el mercado del alumbrado de emergencia.

- A pesar de la función de autoprueba fácil de usar, la tarea de detectar visualmente el sistema de iluminación de emergencia en un gran edificio comercial sigue siendo propensa a errores humanos. La tecnología IoT se aplica para simplificar el mantenimiento y la inspección de los sistemas modernos de iluminación de emergencia en dichas aplicaciones.

- Se realiza mediante conexión por cable o tecnología inalámbrica, con el requisito previo de agregar conectividad de red al sistema de iluminación de emergencia. Y el resultado es un sistema de iluminación de emergencia conectado para monitoreo remoto y autoverificación. El desarrollo del concepto se realizó hace 20 años, pero el mercado no estaba preparado debido al costo y la complejidad de la tecnología. La creciente y gradual aceptación de los edificios inteligentes y de los sistemas de gestión de edificios totalmente integrados ha hecho que el concepto de iluminación de emergencia conectada regrese en los últimos tres años.

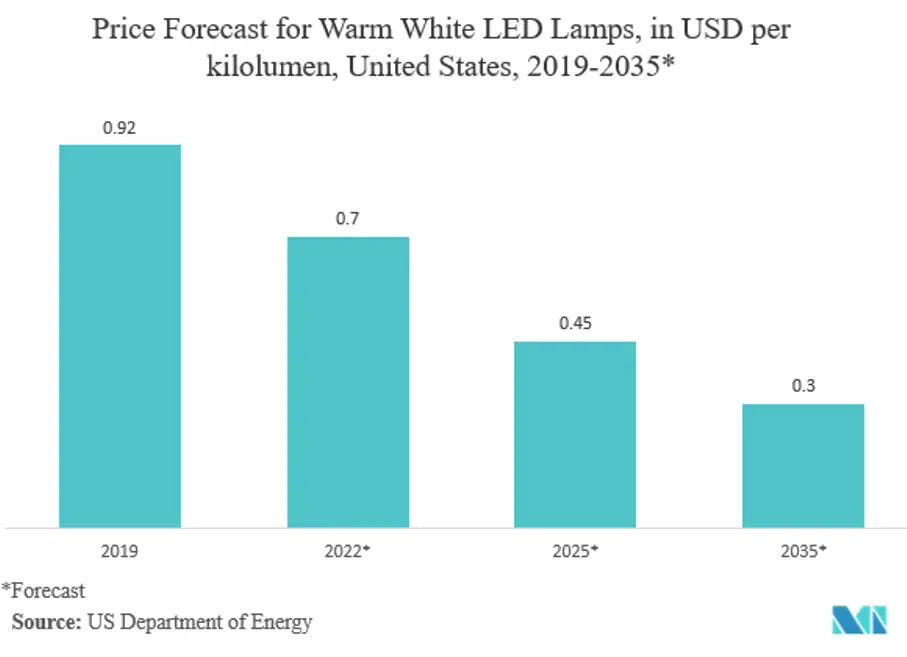

- Dado que los LED en un entorno industrial ofrecen ahorros de hasta el 70 %, las luces de emergencia en cuestión se vuelven altamente controlables. Además, la integración de los LED con la industria de la seguridad está creciendo. Las luminarias LED son más eficientes y simplifican las pruebas de iluminación de emergencia con indicadores que muestran LED rojos o verdes fijos o parpadeantes para indicar que el sistema está listo. Estos son requeridos por estándares como CSA C22.2 NO. 141 en América del Norte.

- El desarrollo de controladores LED y módulos de control especiales ofrece programabilidad adicional a los sistemas de construcción e iluminación de emergencia conectados, como mantenimiento y monitoreo remotos, atenuación, medición de energía, recopilación de datos y puesta en servicio, por nombrar algunos. Dado que cada vez más propietarios de edificios contratan modernizaciones de LED para ahorrar energía, la modernización con luminarias LED inteligentes con comunicaciones inalámbricas integradas es un enfoque rentable.

El sector comercial dominará la cuota de mercado

- La pandemia de COVID-19 afectó negativamente a la construcción de edificios comerciales en 2020. Sin embargo, se espera que la industria se recupere en línea con la rápida campaña de vacunación en los próximos años.

- Según el Código de seguridad humana 101 de la Asociación Nacional de Protección contra Incendios (NPFA), todos los edificios comerciales del país deben tener iluminación de emergencia y de salida. Cada tres años, el código se actualiza para garantizar que las instalaciones nuevas y existentes ofrezcan protección contra incendios y otros peligros relacionados para los ocupantes.

- Además, en cuanto a los niveles de brillo, las luces de emergencia comerciales no deben bajar de 6,5 lux en ningún momento durante la hora y media. Además, la relación de uniformidad no debe superar 40:1. El sistema de iluminación debe contar con alimentación eléctrica ya sea mediante generador o batería de respaldo. Dichas regulaciones moldean los requisitos de las luces de emergencia para edificios de oficinas, restaurantes, tiendas minoristas y otros edificios comerciales.

- Según el Departamento de Energía (DOE), la cantidad promedio de kilovatios-hora por pie cuadrado para un edificio comercial es de aproximadamente 22,5 kWh/pie cuadrado. Del consumo total, la iluminación sólo representa aproximadamente 7 kWh/pie cuadrado, que es el segundo mayor después de la refrigeración y los equipos (8 kWh/pie cuadrado). El alto nivel de consumo de energía de la iluminación comercial está generando la necesidad de luces de emergencia comerciales energéticamente eficientes.

Descripción general de la industria de iluminación de emergencia de EE. UU.

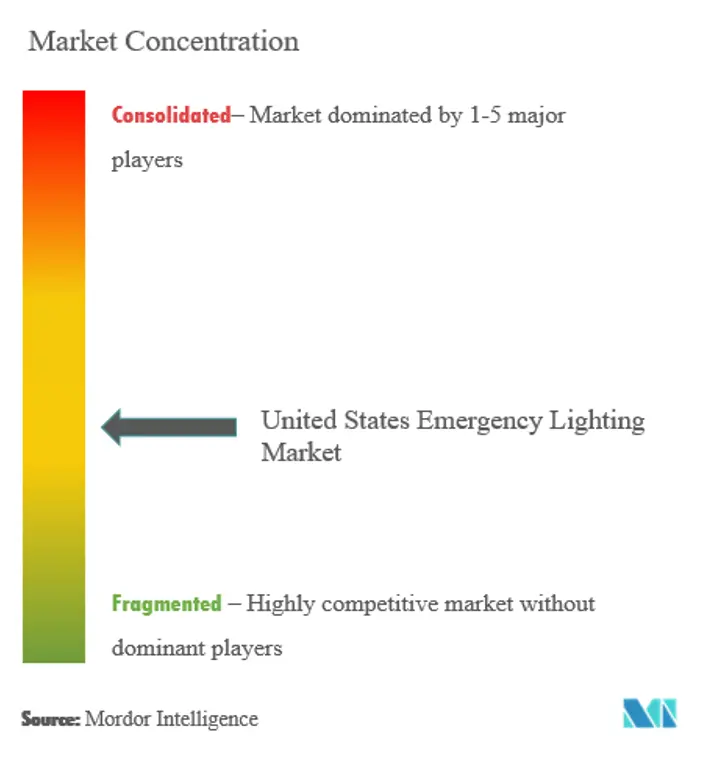

El mercado estadounidense de iluminación de emergencia es moderadamente competitivo, con nuevas empresas ingresando al mercado y pocas empresas disfrutando de una participación de mercado dominante. Las empresas siguen innovando y estableciendo asociaciones estratégicas para conservar su participación de mercado.

- Febrero de 2021 Accuity Brands Inc. anunció que vendería New York Digital Agency a Illuminations Inc., lo que se alinea con su estrategia de transformación continua para aumentar el valor para el cliente y hacer crecer su negocio de manera sostenible y significativa. A través de Illuminations Inc., la empresa tiene una tremenda oportunidad de fortalecer la presencia de su marca en uno de los mercados de iluminación más grandes del mundo.

Líderes del mercado de iluminación de emergencia de EE. UU.

Acuity brands Inc.

EATON CORPORATION plc

ABB Ltd

Hubbell Inc.

Signify Holding

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de iluminación de emergencia de EE. UU.

- Junio de 2021 Eaton adquirió Cobham Mission Systems. Cobham es un fabricante de sistemas de reabastecimiento de combustible aire-aire, sistemas ambientales y actuación, principalmente para los mercados de defensa. Esta adquisición ayudará a ampliar la oferta de sistemas de combustible de Eaton Aerospace y otras ofertas relacionadas con la defensa.

- Junio de 2020 Emerson Appleton lanzó una solución segura y económica para modernizar el sistema de iluminación HID heredado de una planta a un sistema LED de bajo consumo. Las luminarias LED Appleton Contender ofrecen un ahorro energético de hasta un 65% en comparación con la iluminación HID. Con un diseño de perfil bajo, estas luminarias brindan opciones de iluminación para áreas de poco espacio libre.

Segmentación de la industria de iluminación de emergencia de EE. UU.

Alcance para iluminación de emergencia los ingresos incluyen lámparas de emergencia, luminarias (LED/fluorescencia) y accesorios de iluminación, como fuentes de alimentación, sistemas de monitoreo, módulos de detección e interruptores de prueba de iluminación. Los diferentes productos incluyen iluminación de emergencia (iluminación de señalización e iluminación antipánico) e iluminación de espera (iluminación de tareas de alto riesgo). El estudio también incluye cobertura sobre dominios clave de usuarios finales de iluminación de emergencia y geografías.

| Autosuficiente |

| Suministrado centralmente |

| Comercial |

| Industrial |

| Educativo |

| Cuidado de la salud |

| Otros usuarios finales |

| Tipo | Autosuficiente |

| Suministrado centralmente | |

| Usuario final | Comercial |

| Industrial | |

| Educativo | |

| Cuidado de la salud | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de iluminación de emergencia en EE. UU.

¿Qué tamaño tiene el mercado de iluminación de emergencia de Estados Unidos?

Se espera que el tamaño del mercado de iluminación de emergencia de Estados Unidos alcance los 1,94 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,84% hasta alcanzar los 2,70 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Iluminación de emergencia de Estados Unidos?

En 2024, se espera que el tamaño del mercado de iluminación de emergencia de los Estados Unidos alcance los 1,94 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Iluminación de emergencia de Estados Unidos?

Acuity brands Inc., EATON CORPORATION plc, ABB Ltd, Hubbell Inc., Signify Holding son las principales empresas que operan en el mercado de iluminación de emergencia de Estados Unidos.

¿Qué años cubre este mercado de Iluminación de emergencia de Estados Unidos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de iluminación de emergencia de los Estados Unidos se estimó en 1.820 millones de dólares. El informe cubre el tamaño histórico del mercado de Iluminación de emergencia de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Iluminación de emergencia de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de iluminación de emergencia de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de iluminación de emergencia de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Iluminación de emergencia de Estados Unidos incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.