Tamaño del mercado de seguros dentales de EE. UU.

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

| CAGR | > 6.00 % |

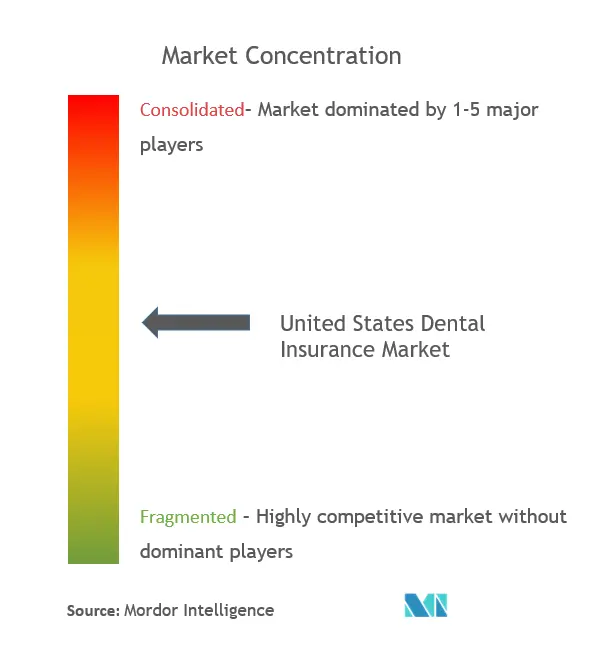

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de seguros dentales de EE. UU.

El seguro dental en los Estados Unidos superó los USD 80 mil millones en 2021 y crece a un ritmo significativo. El 30% de los adultos de los estados de Estados Unidos no tienen seguro dental. De estos, casi 6 millones informaron que perdieron su seguro dental debido a cambios en los beneficios de COVID-19 o pérdidas de empleo, y la cobertura patrocinada por el empleador disminuyó en 0.2 puntos porcentuales cada semana durante la pandemia de COVID-19.

La pandemia ralentizó el uso de la atención dental. En marzo y abril de 2020, todos los estados tuvieron una caída en la utilización de la atención dental en comparación con los mismos meses de 2019. Sin embargo, el uso de la atención odontológica entre los pacientes con seguro privado se recuperó por completo en agosto de 2020, y su uso se mantuvo por debajo del nivel anterior a la pandemia en un 7,54% entre la población con seguro público.

La implementación de tecnologías ayuda a los clientes con servicios de valor agregado y ofrece a los proveedores de seguros dentales numerosas oportunidades. Puede ayudar a las aseguradoras a impulsar el proceso de reclamación sin problemas y evitar los procesos manuales de liquidación de reclamaciones, prevenir el fraude de seguros y derivar el sobrediagnóstico y los errores de diagnóstico.

Tendencias del mercado de seguros dentales de EE. UU.

Iniciativas gubernamentales que impulsan el mercado de seguros dentales en los Estados Unidos

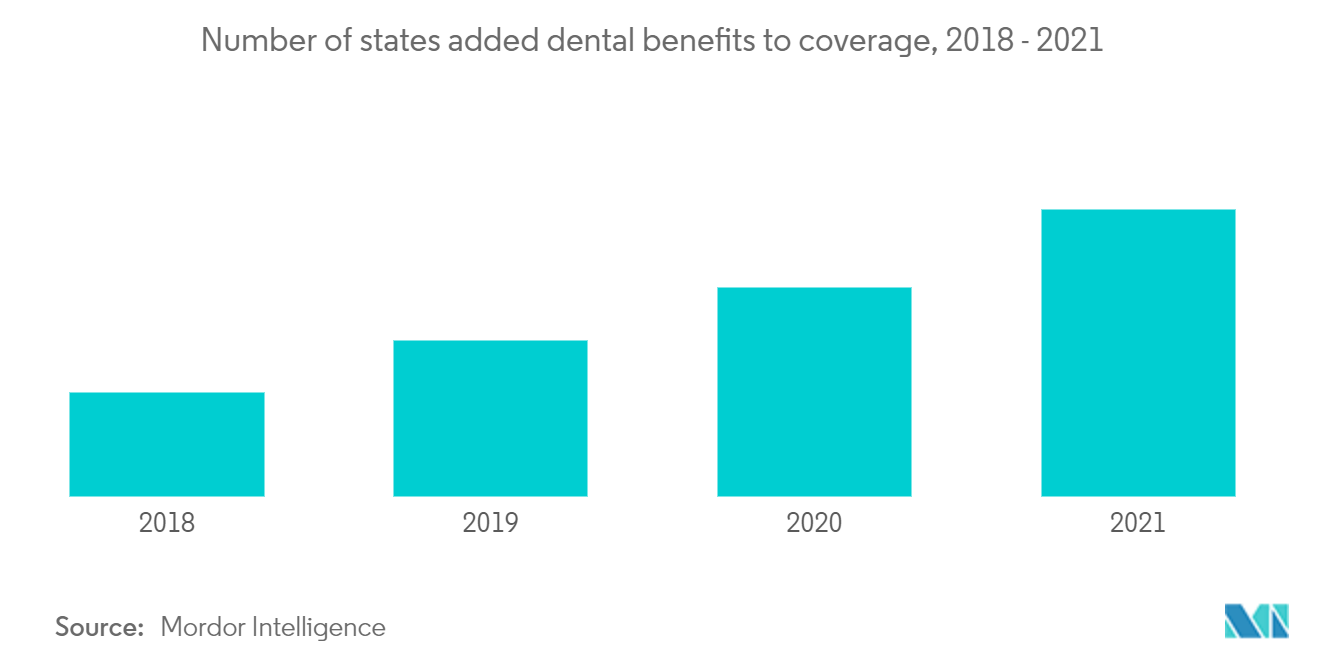

Biden anunció un plan Build back better, que brinda cobertura dental a quienes tienen Medicare, casi la mitad de los cuales no visitaron a un dentista en 2018, mucho antes de que la pandemia detuviera las citas dentales para muchas personas. Las tasas fueron incluso más altas para las personas mayores negras (68%), hispanas (61%) y de bajos ingresos (73%). En los últimos años, muchos estados han agregado beneficios dentales a su cobertura de Medicaid para residentes de bajos ingresos. Idaho comenzó la cobertura en 2018 y Delaware comenzó a fines de 2020.

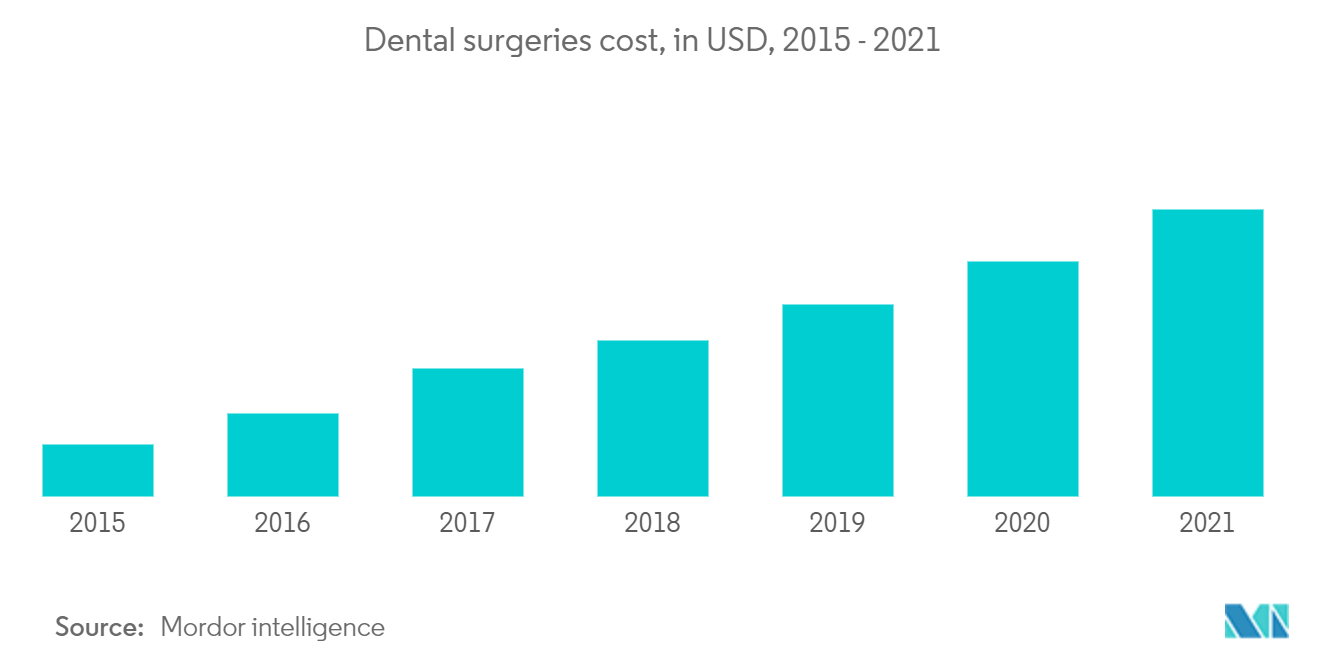

El aumento del costo de las cirugías dentales en Estados Unidos impulsa el mercado

El costo dental en los Estados Unidos es muy caro y los precios aumentan cada año. El 60% de los estadounidenses dijeron que no habían visitado a un dentista en los últimos 12 meses debido al alto costo. El precio promedio de las radiografías sin seguro es de USD 187, y el empaste para una sola superficie es de USD 250, mientras que una endodoncia para un diente frontal puede costar alrededor de USD 1100. Por lo tanto, tener un seguro dental puede cubrir entre USD 1000 y 1500 para un paciente.

Según un estudio realizado por la Asociación Nacional de Planes Dentales, el 68% de las personas que no tienen seguro dental visitaron la atención dental, mientras que el 88% de las personas que tienen seguro dental utilizaron sus beneficios dentales. Por lo tanto, el seguro dental es una inversión que vale la pena, y el número de personas que toman un seguro puede aumentar en el futuro.

Visión general de la industria de seguros dentales de EE. UU.

El informe cubre los principales actores que operan en el mercado de seguros dentales de los Estados Unidos. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Sin embargo, con el avance tecnológico y la innovación de servicios, las empresas nacionales e internacionales están aumentando su presencia en el mercado al asegurar nuevos contratos y aprovechar nuevos mercados. Cuenta con actores importantes, como Aetna, AFLAC, Allianz, Delta Dental Plans Association y United Healthcare Services.

Líderes del mercado de seguros dentales de EE. UU.

-

Aetna

-

AFLAC inc

-

Ameritas

-

Cigna

-

Delta dental plans association

-

United healthcare service

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de seguros dentales de EE. UU.

- El 9 de febrero de 2022, UnitedHealthcare colaboró con Quip, una empresa de software, y lanzó recursos digitales, que incluyen beneficios mejorados de atención dental virtual.

- El 4 de mayo de 2022, MetLife aprobó una nueva autorización de USD 3 mil millones para que la compañía recompre sus acciones ordinarias.

Informe del mercado de seguros dentales de EE. UU. - Tabla de contenido

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Perspectivas sobre diversos panoramas regulatorios

4.5 Perspectivas sobre el impacto de la tecnología y la innovación en el mercado.

4.6 Atractivo de la industria: análisis de las cinco fuerzas de Porters

4.6.1 Amenaza de nuevos participantes

4.6.2 El poder de negociación de los compradores

4.6.3 El poder de negociacion de los proveedores

4.6.4 Amenaza de sustitutos

4.6.5 La intensidad de la rivalidad competitiva

4.7 Impacto del COVID-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por cobertura

5.1.1 Organizaciones de mantenimiento de la salud dental.

5.1.2 Organizaciones de proveedores dentales preferidos

5.1.3 Planes de indemnización dental

5.1.4 Organizaciones de proveedores dentales exclusivos

5.1.5 Punto de servicio dental

5.2 Por Procedimiento

5.2.1 Preventivo

5.2.2 Importante

5.2.3 Básico

5.3 Por industrias

5.3.1 quimicos

5.3.2 refinerías

5.3.3 Metales y minería

5.3.4 Comida y bebidas

5.3.5 Otros

5.4 Por demografía

5.4.1 Personas mayores

5.4.2 adultos

5.4.3 menores

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de la empresa

6.2.1 Aetna

6.2.2 AFLAC Inc.

6.2.3 Ameritas

6.2.4 Cigna

6.2.5 Asociación de planes dentales Delta

6.2.6 United Healthcare Service

6.2.7 Metlife Services & Solutions

6.2.8 Allianz

6.2.9 AXA

6.2.10 United concordia

6.2.11 Humana

6.2.12 Renaissance Dental*

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

8. DESCARGO DE RESPONSABILIDAD Y SOBRE NOSOTROS

Segmentación de la industria de seguros dentales de EE. UU.

El seguro dental es una cobertura de protección para tratamientos dentales. El mercado de seguros dentales de los Estados Unidos está segmentado por cobertura (organizaciones de mantenimiento de la salud dental (DHMO), organizaciones de proveedores dentales preferidos (DPPO), planes de indemnización dental (DIP), organizaciones de proveedores exclusivos dentales (DEPO) y punto de servicio dental (DPS)), por procedimiento (preventivo, mayor y básico), por usuarios finales (individuos y empresas), por industrias (productos químicos, refinerías, metales y minería, alimentos y bebidas, y por demografía (adultos mayores, adultos y menores).

| Por cobertura | ||

| ||

| ||

| ||

| ||

|

| Por Procedimiento | ||

| ||

| ||

|

| Por industrias | ||

| ||

| ||

| ||

| ||

|

| Por demografía | ||

| ||

| ||

|

Preguntas frecuentes sobre la investigación de mercado de seguros dentales en EE. UU.

¿Cuál es el tamaño actual del mercado de seguros dentales de los Estados Unidos?

Se proyecta que el mercado de seguros dentales de los Estados Unidos registre una CAGR superior al 6 % durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de seguros dentales de los Estados Unidos?

Aetna, AFLAC inc, Ameritas, Cigna, Delta dental plans association, United healthcare service son las principales compañías que operan en el mercado de seguros dentales de los Estados Unidos.

¿Qué años cubre este mercado de seguros dentales de los Estados Unidos?

El informe cubre el tamaño histórico del mercado de seguros dentales de los Estados Unidos durante años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de seguros dentales de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de seguros dentales de EE. UU.

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de los seguros dentales de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de US Dental Insurance incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.