Tamaño del mercado de colágeno de Estados Unidos

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | USD 187.4 Million |

|

|

Tamaño del Mercado (2029) | USD 249.1 Million |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR (2024 - 2029) | 5.60 % |

|

|

De mayor crecimiento por usuario final | Cuidado Personal y Cosmética |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de colágeno de Estados Unidos

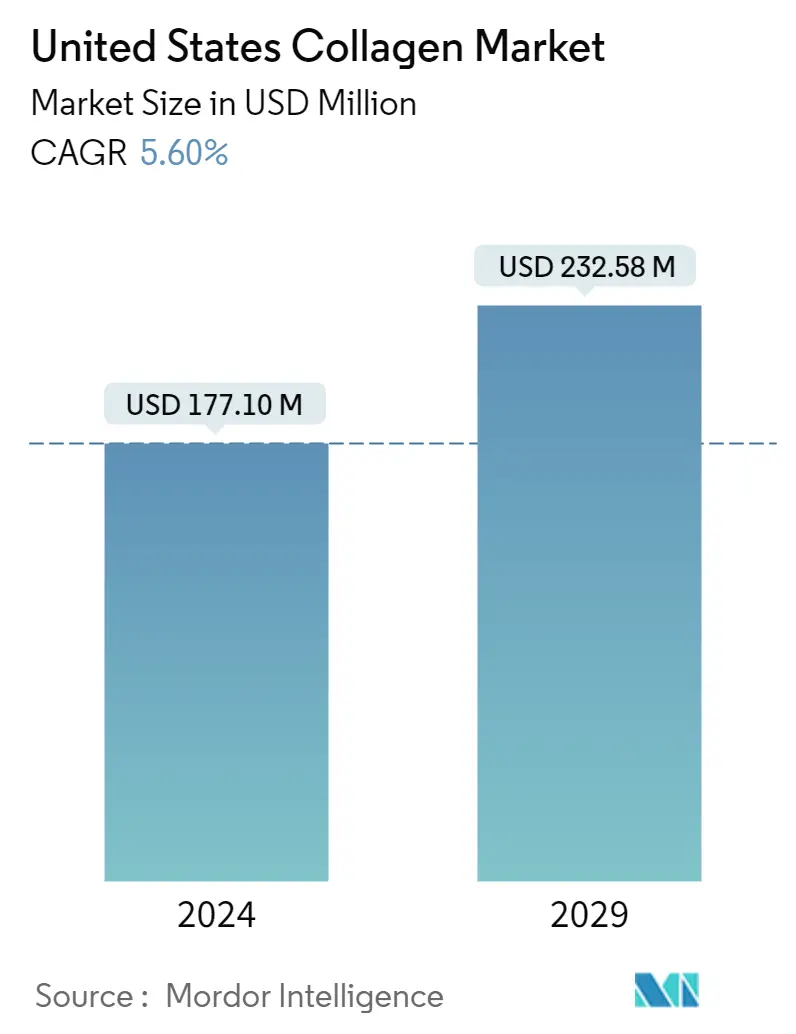

El tamaño del mercado de colágeno de Estados Unidos se estima en 177,10 millones de dólares en 2024 y se espera que alcance los 232,58 millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,60% durante el período previsto (2024-2029).

Se espera que el segmento de cosméticos y cuidado personal obtenga mayores ventas en el período de pronóstico debido a las crecientes preferencias de los consumidores por los productos de belleza con ingredientes naturales.

- El sector de alimentos y bebidas tuvo la mayor participación de mercado, por aplicación, durante el período de estudio. En este segmento, los snacks y las bebidas tuvieron la mayor participación de valor con un 41,4% y un 34,4% por aplicación, respectivamente, en 2022, lo que contribuyó al crecimiento del sector de alimentos y bebidas. Los péptidos de colágeno tienen amplias aplicaciones en bebidas, ya que se disuelven fácilmente y se pueden infundir en agua, refrescos, jugos y bebidas.

- Se espera que el segmento de cosmética y cuidado personal sea el de más rápido crecimiento en el mercado, con una tasa compuesta anual del 7,53% durante el período previsto. Este crecimiento se debe a una creciente preferencia por ingredientes naturales, como el colágeno, en los productos de belleza del país. El colágeno es un ingrediente funcional líder en productos de belleza en la región de América del Norte y más aún en los Estados Unidos. En 2021, el colágeno ocupó el segundo lugar entre los 25 ingredientes funcionales más vendidos en el segmento de la cosmética natural.

- Los péptidos de colágeno, en particular, tienen beneficios comprobados para la belleza de la piel y contribuyen a una piel y un cabello más sanos y con un aspecto más joven. Los consumidores ahora son muy conscientes de los beneficios del colágeno para los productos Nutri-beauty y para el cuidado de la piel que están hechos de productos de colágeno y toman decisiones de compra basadas en una variedad de razones, incluido el tipo de fuente animal y la información de la cadena de suministro que proporcionó la marca. En los Estados Unidos, el polvo/péptidos de colágeno fueron más prominentes entre las edades de 18 y 24 años (37 %), en comparación con las edades de 25 a 34 años, con un 27 % en 2021.

- También se espera que el segmento de nutrición deportiva gane impulso, registrando una tasa compuesta anual del 7,20%. El colágeno en la nutrición deportiva ofrece fortificación proteica y mejora el rendimiento deportivo. Por ello, cada vez más gimnasios y entrenadores recomiendan este producto para un aporte elevado de proteínas.

Tendencias del mercado de colágeno en Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- La nutrición deportiva/de rendimiento será testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

Descripción general de la industria del colágeno de Estados Unidos

El Mercado de Colágeno de Estados Unidos está bastante consolidado, ocupando las cinco primeras empresas el 71,89%. Los principales actores de este mercado son Cooke Inc., Darling Ingredients Inc., Gelita AG, Nagase Co. Ltd y Tessenderlo Group (ordenados alfabéticamente).

Líderes del mercado de colágeno de Estados Unidos

Cooke Inc.

Darling Ingredients Inc.

Gelita AG

Nagase & Co. Ltd

Tessenderlo Group

Other important companies include Holista Colltech, Italgelatine SpA, Lapi Gelatine SpA, Nitta Gelatin Inc., NutriScience Innovations LLC.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de colágeno de Estados Unidos

- Mayo de 2021 Holista Colltech, una empresa de biotecnología impulsada por la investigación, recibió una subvención de 501.250 dólares australianos del gobierno de Australia Occidental a través del Fondo de Desarrollo Industrial Collie Futures para ampliar su producción de colágeno. Holista Colltech podría expandir el colágeno de grado médico de mayor calidad como resultado de esta iniciativa.

- Marzo de 2021 GELITA USA inauguró su nueva unidad de péptidos de colágeno, una unidad de producción de 30,000 pies cuadrados en el extremo sureste del complejo en el área industrial de Port Neal cerca de Sioux City en Iowa. Esta expansión está impulsada principalmente por el crecimiento del mercado de dos dígitos de los péptidos de colágeno de GELITA, especialmente en los mercados de la salud y la belleza, sin signos de desaceleración en el futuro.

- Enero de 2021 Rousselot, una marca de Darling Ingredients que produce soluciones a base de colágeno, lanzó los péptidos de colágeno marino certificados por MSC, Peptan®, en la Conferencia virtual de formulación de belleza y cuidado de la piel en 2021. Este ingrediente proviene 100 % de pescado blanco marino capturado en la naturaleza. , certificado por el Marine Stewardship Council (MSC), y se utiliza principalmente en nutricosméticos y suplementos dietéticos de primera calidad. El ingrediente se produce en las instalaciones de Rousselot en Francia y está disponible en todo el mundo. Los principales factores impulsores del lanzamiento son el creciente desarrollo de nuevos productos con colágeno procedente de peces marinos capturados en el medio silvestre y la creciente demanda de productos de suplementos dietéticos y de belleza con colágeno de pescado.

Informe del mercado de colágeno de Estados Unidos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

-

3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

-

3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

-

3.3 Tendencias de producción

- 3.3.1 Animal

-

3.4 Marco normativo

- 3.4.1 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

4.1 Forma

- 4.1.1 Basado en animales

- 4.1.2 Base marina

-

4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.2 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

-

5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Cooke Inc.

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Gelita AG

- 5.4.4 Holista Colltech

- 5.4.5 Italgelatine SpA

- 5.4.6 Lapi Gelatine SpA

- 5.4.7 Nagase & Co. Ltd

- 5.4.8 Nitta Gelatin Inc.

- 5.4.9 NutriScience Innovations LLC

- 5.4.10 Tessenderlo Group

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

-

7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 14:

- VOLUMEN DE MERCADO DE CUIDADO PERSONAL Y COSMÉTICOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA ANIMAL, GRAMOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 16:

- PRODUCCIÓN DE CARNE, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2021

- Figura 17:

- VOLUMEN DE MERCADO DE COLÁGENO, TONELADAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 18:

- VALOR DEL MERCADO DE COLÁGENO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 19:

- VOLUMEN DE MERCADO DE COLÁGENO POR FORMA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 20:

- VALOR DEL MERCADO DE COLÁGENO POR FORMA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE COLÁGENO POR FORMA, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUMEN DEL MERCADO DE COLÁGENO DE BASE ANIMAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 24:

- VALOR DEL MERCADO DE COLÁGENO, DE BASE ANIMAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, % DE BASE ANIMAL, ESTADOS UNIDOS, 2022 VS 2029

- Figura 26:

- VOLUMEN DEL MERCADO DE COLÁGENO, DE BASE MARINA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 27:

- VALOR DEL MERCADO DE COLÁGENO, MARINO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 28:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, % CON BASE MARINA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 29:

- VOLUMEN DE MERCADO DE COLÁGENO POR USUARIO FINAL, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 32:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE COLÁGENO POR USUARIO FINAL, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 33:

- VOLUMEN DE MERCADO DE COLÁGENO, ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 34:

- VALOR DEL MERCADO DE COLÁGENO, ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2017 - 2029

- Figura 35:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % DE ALIMENTACIÓN ANIMAL, ESTADOS UNIDOS, 2022 VS 2029

- Figura 36:

- VOLUMEN DE MERCADO DE COLÁGENO, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 37:

- VALOR DEL MERCADO DE COLÁGENO, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 38:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 39:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE COLÁGENO POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 40:

- VOLUMEN DE MERCADO DE COLÁGENO, PANADERÍA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 41:

- VALOR DEL MERCADO DE COLÁGENO, PANADERÍA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 42:

- VALOR PARTICIPACIÓN DEL MERCADO DE COLÁGENO POR FORMA, % PANADERIA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 43:

- VOLUMEN DE MERCADO DE COLÁGENO, BEBIDAS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 44:

- VALOR DE MERCADO DE COLÁGENO, BEBIDAS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % DE BEBIDAS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 46:

- VOLUMEN DE MERCADO DE COLÁGENO, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 47:

- VALOR DEL MERCADO DE COLÁGENO, CEREALES PARA EL DESAYUNO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 48:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % DE CEREALES PARA EL DESAYUNO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 49:

- VOLUMEN DE MERCADO DE COLÁGENO, SNACKS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 50:

- VALOR DEL MERCADO DE COLÁGENO, SNACKS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % SNACKS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 52:

- VOLUMEN DE MERCADO DE COLÁGENO, CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 53:

- VALOR DEL MERCADO DE COLÁGENO, CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2017 - 2029

- Figura 54:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % CUIDADO PERSONAL Y COSMÉTICOS, ESTADOS UNIDOS, 2022 VS 2029

- Figura 55:

- VOLUMEN DE MERCADO DE COLÁGENO, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 56:

- VALOR DEL MERCADO DE COLÁGENO, USUARIO FINAL DE SUPLEMENTOS, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 57:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 58:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE COLÁGENO POR USUARIO FINAL DE SUPLEMENTOS, %, ESTADOS UNIDOS, 2017 VS 2023 VS 2029

- Figura 59:

- VOLUMEN DE MERCADO DE COLÁGENO, NUTRICIÓN DE ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 60:

- VALOR DE MERCADO DE COLÁGENO, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 61:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, ESTADOS UNIDOS, 2022 VS 2029

- Figura 62:

- VOLUMEN DE MERCADO DE COLÁGENO, NUTRICIÓN PARA DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ESTADOS UNIDOS, 2017 - 2029

- Figura 63:

- VALOR DEL MERCADO DE COLÁGENO, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 64:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE COLÁGENO POR FORMA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, ESTADOS UNIDOS, 2022 VS 2029

- Figura 65:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE COLÁGENO DE ESTADOS UNIDOS, 2017 - 2022

- Figura 66:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, ESTADOS UNIDOS, 2017 - 2022

- Figura 67:

- PARTICIPACIÓN DE VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE COLÁGENO DE ESTADOS UNIDOS, 2021

Segmentación de la industria del colágeno de Estados Unidos

Basado en animales y marinos están cubiertos como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- El sector de alimentos y bebidas tuvo la mayor participación de mercado, por aplicación, durante el período de estudio. En este segmento, los snacks y las bebidas tuvieron la mayor participación de valor con un 41,4% y un 34,4% por aplicación, respectivamente, en 2022, lo que contribuyó al crecimiento del sector de alimentos y bebidas. Los péptidos de colágeno tienen amplias aplicaciones en bebidas, ya que se disuelven fácilmente y se pueden infundir en agua, refrescos, jugos y bebidas.

- Se espera que el segmento de cosmética y cuidado personal sea el de más rápido crecimiento en el mercado, con una tasa compuesta anual del 7,53% durante el período previsto. Este crecimiento se debe a una creciente preferencia por ingredientes naturales, como el colágeno, en los productos de belleza del país. El colágeno es un ingrediente funcional líder en productos de belleza en la región de América del Norte y más aún en los Estados Unidos. En 2021, el colágeno ocupó el segundo lugar entre los 25 ingredientes funcionales más vendidos en el segmento de la cosmética natural.

- Los péptidos de colágeno, en particular, tienen beneficios comprobados para la belleza de la piel y contribuyen a una piel y un cabello más sanos y con un aspecto más joven. Los consumidores ahora son muy conscientes de los beneficios del colágeno para los productos Nutri-beauty y para el cuidado de la piel que están hechos de productos de colágeno y toman decisiones de compra basadas en una variedad de razones, incluido el tipo de fuente animal y la información de la cadena de suministro que proporcionó la marca. En los Estados Unidos, el polvo/péptidos de colágeno fueron más prominentes entre las edades de 18 y 24 años (37 %), en comparación con las edades de 25 a 34 años, con un 27 % en 2021.

- También se espera que el segmento de nutrición deportiva gane impulso, registrando una tasa compuesta anual del 7,20%. El colágeno en la nutrición deportiva ofrece fortificación proteica y mejora el rendimiento deportivo. Por ello, cada vez más gimnasios y entrenadores recomiendan este producto para un aporte elevado de proteínas.

| Forma | Basado en animales | |||

| Base marina | ||||

| Usuario final | Alimentación animal | |||

| Comida y bebidas | Por subusuario final | Panadería | ||

| Bebidas | ||||

| Cereales de desayuno | ||||

| Aperitivos | ||||

| Cuidado Personal y Cosmética | ||||

| Suplementos | Por subusuario final | Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.