Análisis del mercado de baldosas cerámicas de EE. UU.

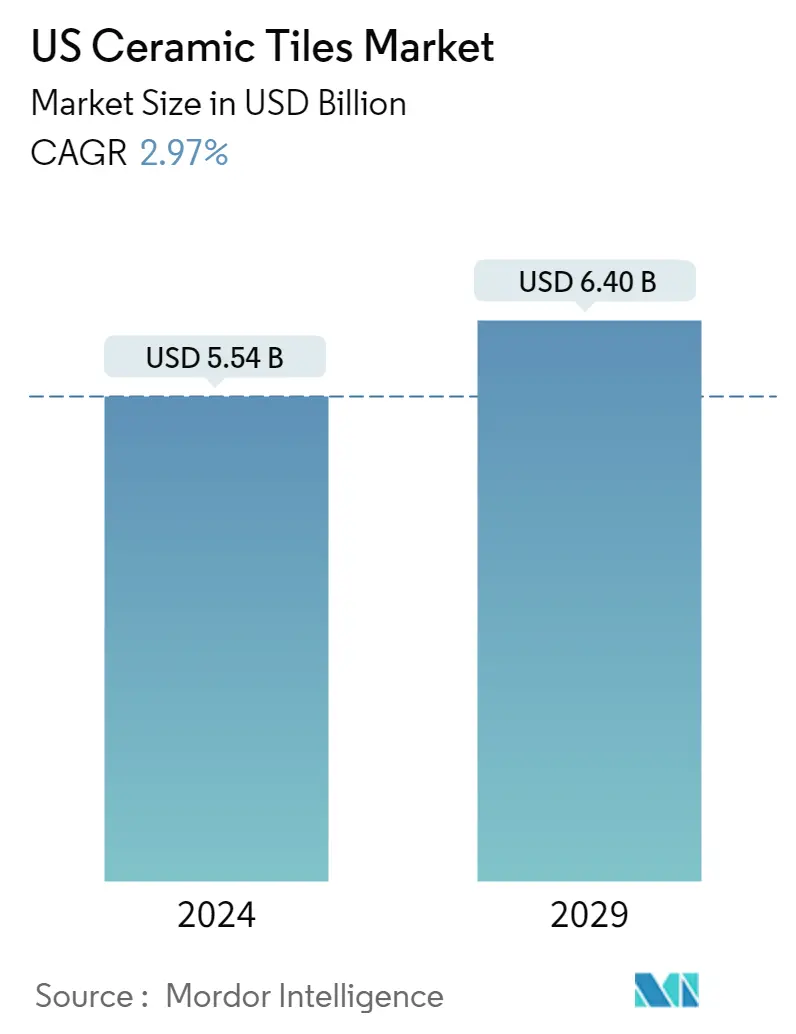

El tamaño del mercado de baldosas cerámicas de EE. UU. se estima en 5,54 mil millones de dólares en 2024 y se espera que alcance los 6,40 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 2,97% durante el período previsto (2024-2029).

\rCOVID-19 mantuvo débil la demanda de pisos comerciales debido a que los proyectos de las empresas se pospusieron o cancelaron, lo que tuvo un impacto en las industrias de oficinas, hotelería, comercio minorista y aviación. Como resultado, los fabricantes aumentaron la fabricación de artículos para el hogar y conservaron la mayor parte de su infraestructura comercial en previsión de una recuperación. Como Estados Unidos dependía de las importaciones de baldosas cerámicas de otras naciones, el comercio podría verse perjudicado si se interrumpieran las líneas de suministro. Si bien el mercado de baldosas cerámicas en Estados Unidos tuvo un año terrible en 2020, impactado por el problema de salud COVID-19 y cayendo por segundo año consecutivo, el escenario actual está cambiando.

\rEn los Estados Unidos, se prevé que la demanda de baldosas cerámicas se acelerará durante el período proyectado debido a la creciente demanda de la construcción de viviendas unifamiliares y al fortalecimiento del reemplazo residencial en el país. Las baldosas cerámicas son materiales duraderos, rígidos y respetuosos con el medio ambiente que cumplen con los estándares de construcción ecológica y, por lo tanto, están ganando terreno en aplicaciones de pisos y paredes. Los factores que impulsan el crecimiento del mercado son los proyectos de infraestructura en expansión y la floreciente industria arquitectónica, junto con el aumento de las exportaciones de azulejos de diseño. Se prevé que el mercado de los Estados Unidos será testigo de una utilización cada vez mayor debido a la disponibilidad de caolín para la fabricación de baldosas cerámicas. En Estados Unidos, la adopción de la tecnología de inyección de tinta y el próspero mercado de pisos son los principales impulsores del crecimiento del mercado. El mercado de los Estados Unidos también cuenta con la presencia de importantes actores del mercado, que han estado invirtiendo sustancialmente para fortalecer su posición en el mercado.

\rLa innovación está ayudando a la industria cerámica a alcanzar nuevas alturas. Los fabricantes nacionales, así como los extranjeros, continúan aprovechando nuevas tecnologías y tendencias de diseño para traer al mercado soluciones únicas y demandadas. Las nuevas tecnologías han permitido un nuevo nivel de realismo en el diseño de pisos, además de deslizar losetas por el suelo. paredes y encimeras. Con nuevos gráficos, la innovación está ampliando el sector de los revestimientos para pisos, permitiendo a los propietarios y diseñadores lograr cualquier apariencia que deseen sin preocuparse por el rendimiento.

Tendencias del mercado de baldosas cerámicas de EE. UU.

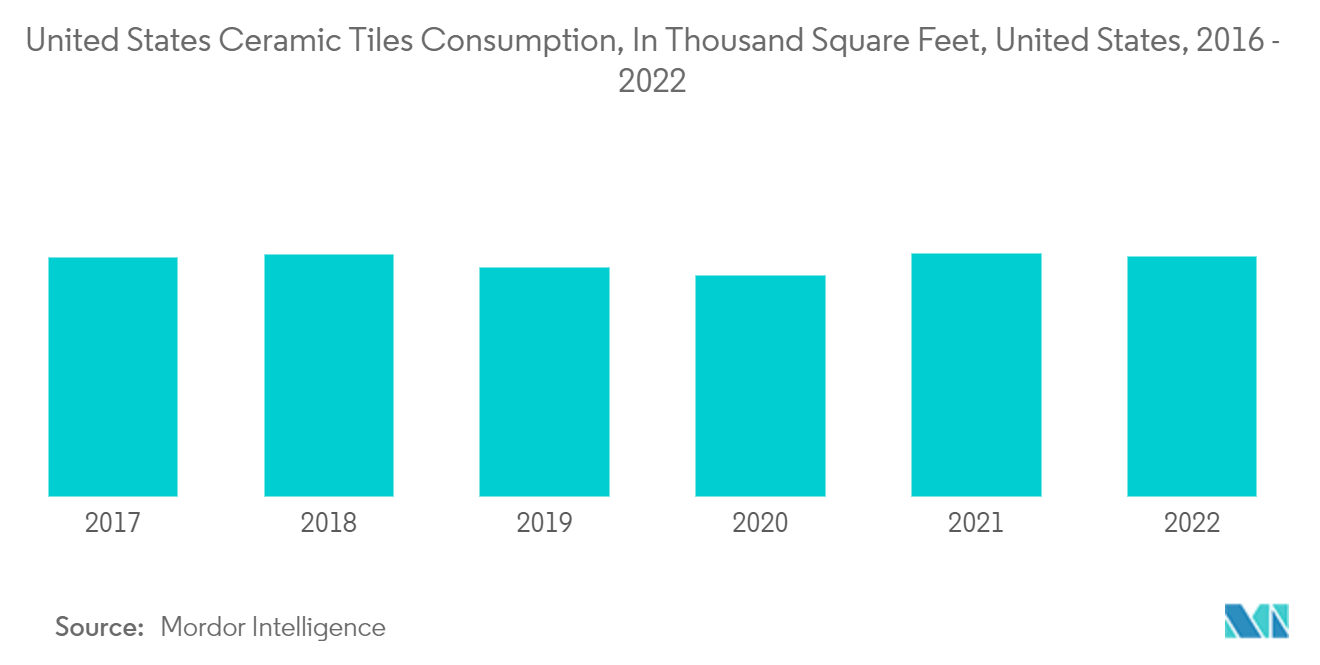

El creciente consumo de baldosas cerámicas está impulsando el mercado

Las baldosas cerámicas están disponibles comercialmente en una amplia gama de colores, tamaños y texturas, lo que atrae a los consumidores hacia aplicaciones de pisos de alta gama. El crecimiento del mercado de baldosas cerámicas en Estados Unidos se puede atribuir al creciente consumo de baldosas cerámicas en edificios residenciales, hospitales y laboratorios, entre otros, debido a su durabilidad y bajo precio. Es probable que las baldosas cerámicas con características resistentes a manchas y gérmenes aumenten la demanda del producto en el mercado. El consumo mayoritario de baldosas cerámicas estadounidenses se importa principalmente del exterior. Los mayores importadores de baldosas cerámicas a Estados Unidos son Italia, China, México, España, etc.

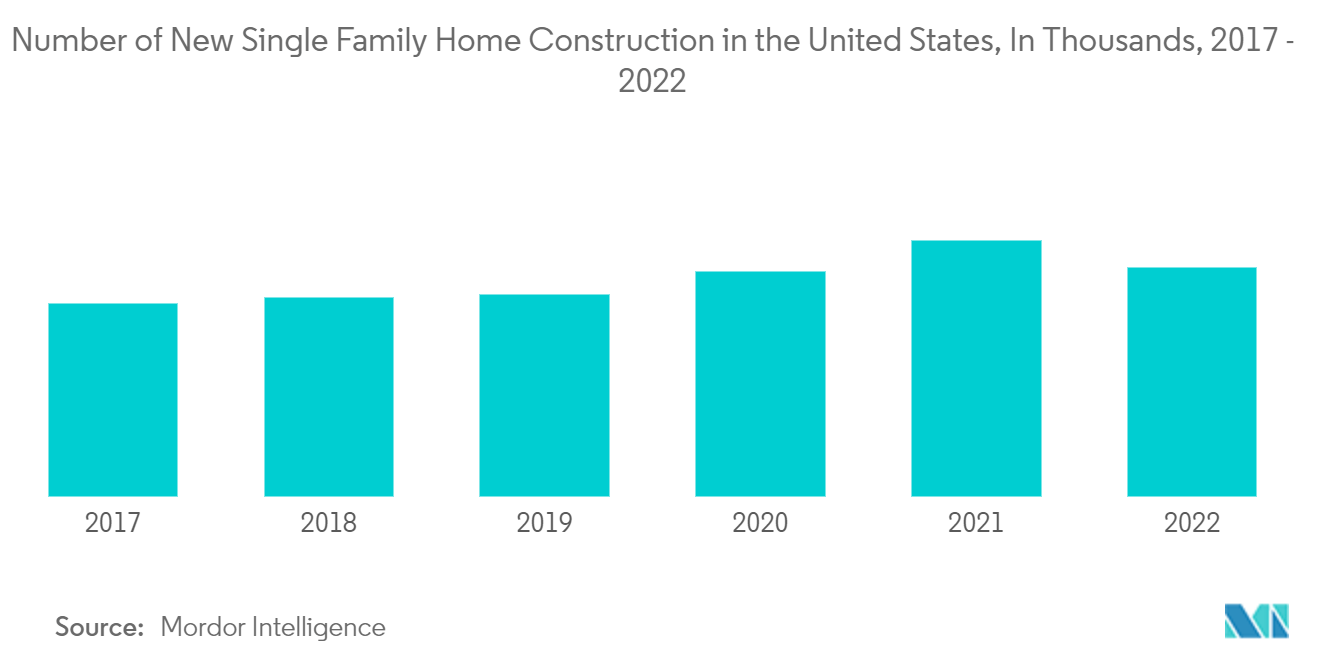

Aumento de las actividades de construcción que impulsan el mercado

El mercado de baldosas cerámicas para actividades de nueva construcción será testigo de ganancias máximas durante el período de previsión. En los últimos años se ha producido un aumento significativo del gasto en construcción residencial, por lo que ha aumentado la demanda de baldosas cerámicas en todo el país. Se estima que las crecientes opciones en cuanto a decoración de paredes en edificios residenciales y las cambiantes preferencias de los consumidores impulsarán el crecimiento de los revestimientos cerámicos. Se espera que la creciente industria de la construcción, donde las baldosas cerámicas encuentran aplicaciones para la decoración de pisos y paredes, impulse el mercado de baldosas cerámicas durante el período de pronóstico.

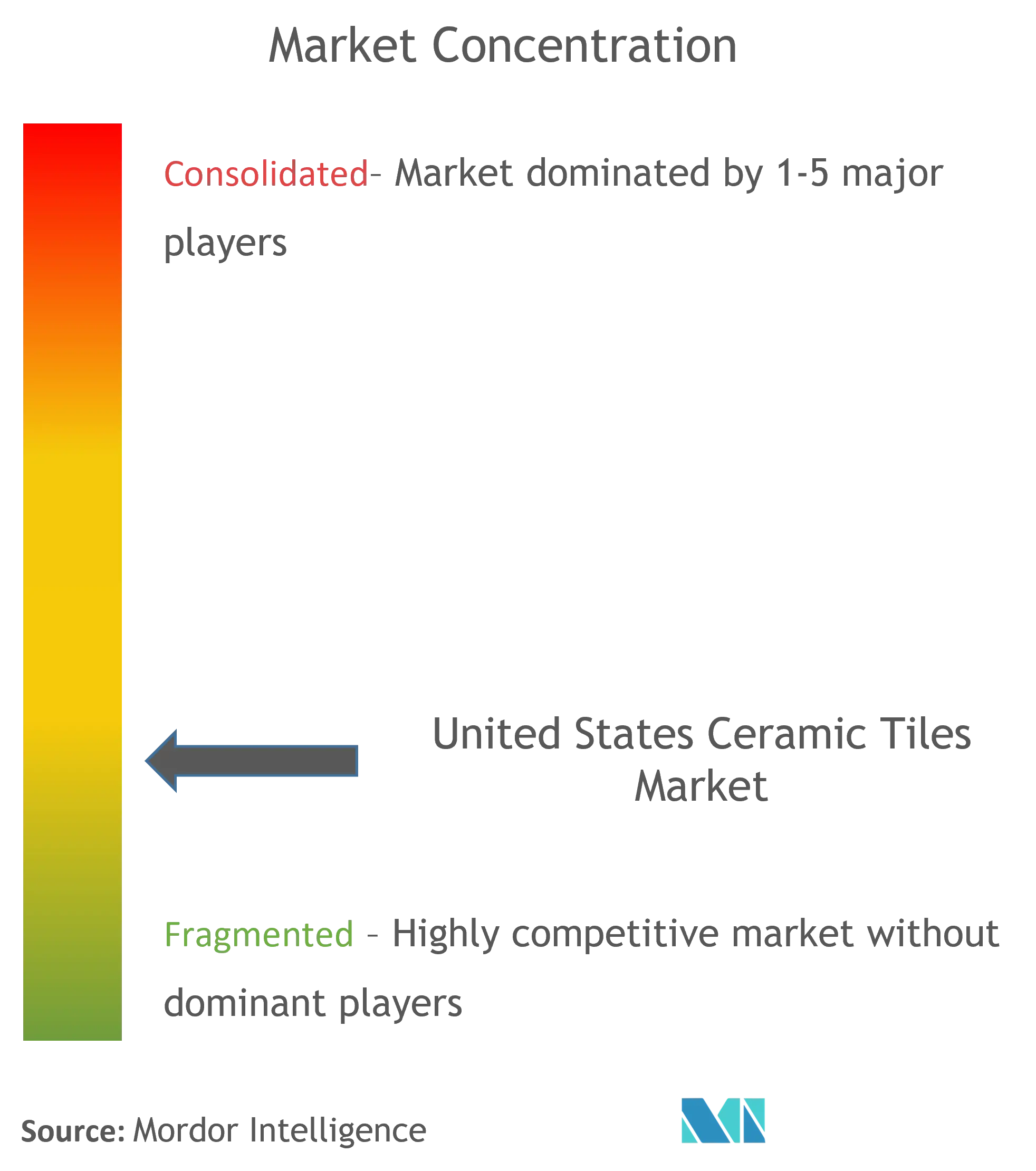

Descripción general de la industria de baldosas cerámicas de EE. UU.

El informe cubre a los principales actores nacionales e internacionales que operan en el mercado de baldosas cerámicas de Estados Unidos. En términos de cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Sin embargo, con los avances tecnológicos y la innovación de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados. Algunos de los actores más importantes del mercado de baldosas cerámicas de Estados Unidos son Mohawk Industries, Shaw Industries, Florida Tile Inc., Crossville Inc., Marazzi, American Olean Tile Company, Emser Tile, Daltile Corporation, Porcelanosa Group, Jeffrey Court, Roca Tile y otros jugadores destacados.

Líderes del mercado de baldosas cerámicas de EE. UU.

-

Mohawk Industries

-

Shaw Industries

-

Florida Tile

-

Crossville Inc.

-

Marazzi

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de baldosas cerámicas de EE. UU.

- Febrero de 2023 Shaw Industries Group, Inc. anunció que completó la compra de una participación mayoritaria en Watershed Solar LLC. Watershed Solar ofrece soluciones patentadas de energía renovable. La tecnología, denominada PowerCap, suministra paneles solares de bajo perfil y alto rendimiento encima de vertederos, cierres de cenizas de carbón y tejados, convirtiendo pasivos o espacios infrautilizados en activos de energía renovable.

- Junio 2022 Mohawk Industries, Inc. anunció que acordó comprar el negocio de baldosas cerámicas Vitromex al Grupo Industrial Saltillo (GIS) por aproximadamente USD 293 millones en efectivo. Se esperaba que la transacción se cerrara en la segunda mitad de 2022 y estaba sujeta a la aprobación de los accionistas de GIS, así como a las aprobaciones gubernamentales habituales y las condiciones de cierre. Se esperaba que el negocio de Vitromex aumentara las ganancias de Mohawk.

Segmentación de la industria de baldosas cerámicas de EE. UU.

En el informe se cubre un análisis de antecedentes completo del mercado de baldosas cerámicas de los Estados Unidos, que incluye una evaluación de las cuentas nacionales, la economía, las tendencias de los mercados emergentes por segmentos, cambios significativos en la dinámica del mercado y la descripción general del mercado. El mercado de baldosas cerámicas de Estados Unidos está segmentado por producto (esmaltado, porcelana, libre de rayones y otros productos), por aplicación (baldosas para piso, revestimiento de pared y otras aplicaciones), por tipo de construcción (nueva construcción, reemplazo y renovación) y Por Usuario Final (Residencial, Comercial), Por Canal de Distribución (Centros de Hogar, Tiendas Especializadas, Online, Distribuidores y Otros Canales de Distribución). El informe ofrece el tamaño del mercado y previsiones en valor (miles de millones de dólares) para todos los segmentos anteriores.

| Por producto | Vidriado |

| Porcelana | |

| Sin rayones | |

| Otros productos | |

| Por aplicación | Baldosas |

| Azulejos de la pared | |

| Otros azulejos | |

| Por tipo de construcción | Nueva construcción |

| Reemplazo y renovación | |

| Por usuario final | Residencial |

| Comercial | |

| Por canal de distribución | Centros de inicio |

| Tiendas especializadas | |

| En línea | |

| Distribuidores | |

| Otros canales de distribución |

Preguntas frecuentes sobre investigación de mercado de baldosas cerámicas en EE. UU.

¿Qué tamaño tiene el mercado estadounidense de baldosas cerámicas?

Se espera que el tamaño del mercado de baldosas cerámicas de EE. UU. alcance los 5,54 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 2,97% hasta alcanzar los 6,40 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Azulejos cerámicos de EE. UU.?

En 2024, se espera que el tamaño del mercado de baldosas cerámicas de EE. UU. alcance los 5,54 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Azulejos cerámicos de EE. UU.?

Mohawk Industries, Shaw Industries, Florida Tile, Crossville Inc., Marazzi son las principales empresas que operan en el mercado de baldosas cerámicas de EE. UU.

¿Qué años cubre este mercado de baldosas cerámicas de EE. UU. y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de baldosas cerámicas de EE. UU. se estimó en 5,38 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Azulejos cerámicos de EE. UU. durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Azulejos cerámicos de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Home and Property Improvement Reports

Other Popular Industry Reports

Informe de la industria de baldosas cerámicas de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de baldosas cerámicas de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Baldosas cerámicas de Estados Unidos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)