Tamaño del mercado de biopesticidas de EE. UU.

|

|

Período de Estudio | 2017 - 2029 |

|

|

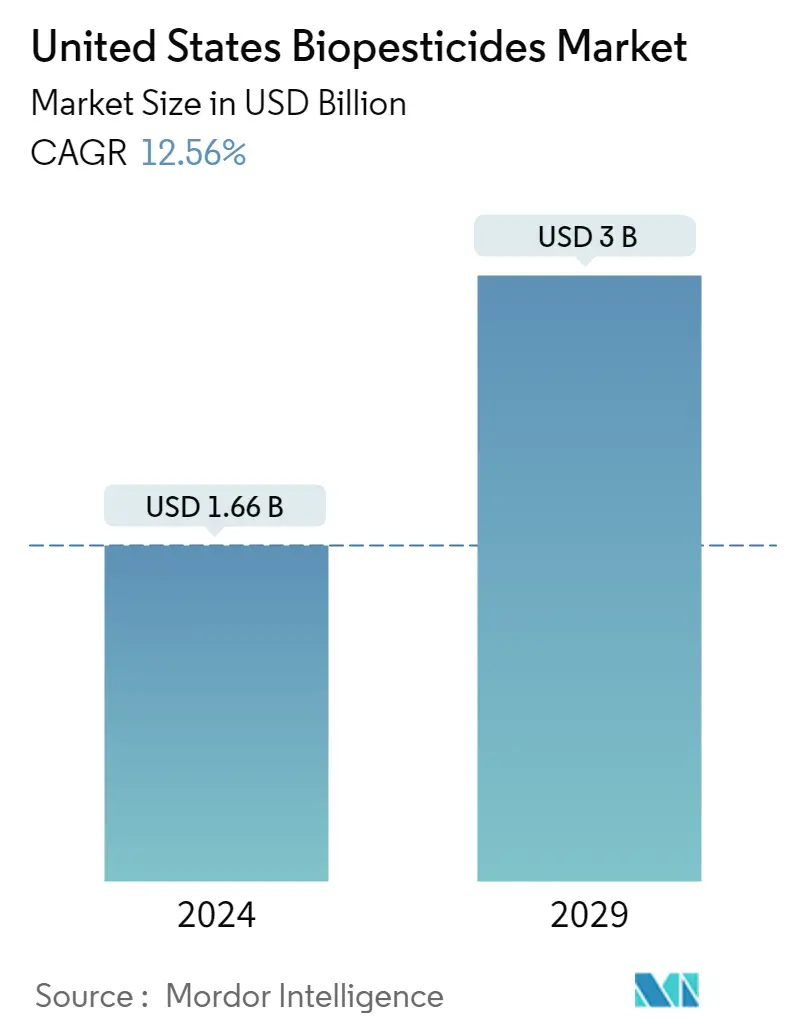

Volumen del mercado (2024) | USD 1.66 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 3.00 mil millones de dólares |

|

|

CAGR(2024 - 2029) | 12.56 % |

|

|

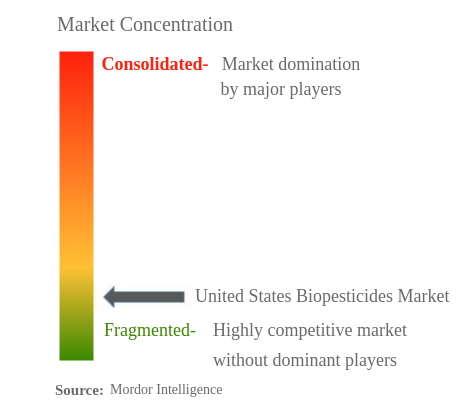

Concentración del Mercado | Alto |

|

|

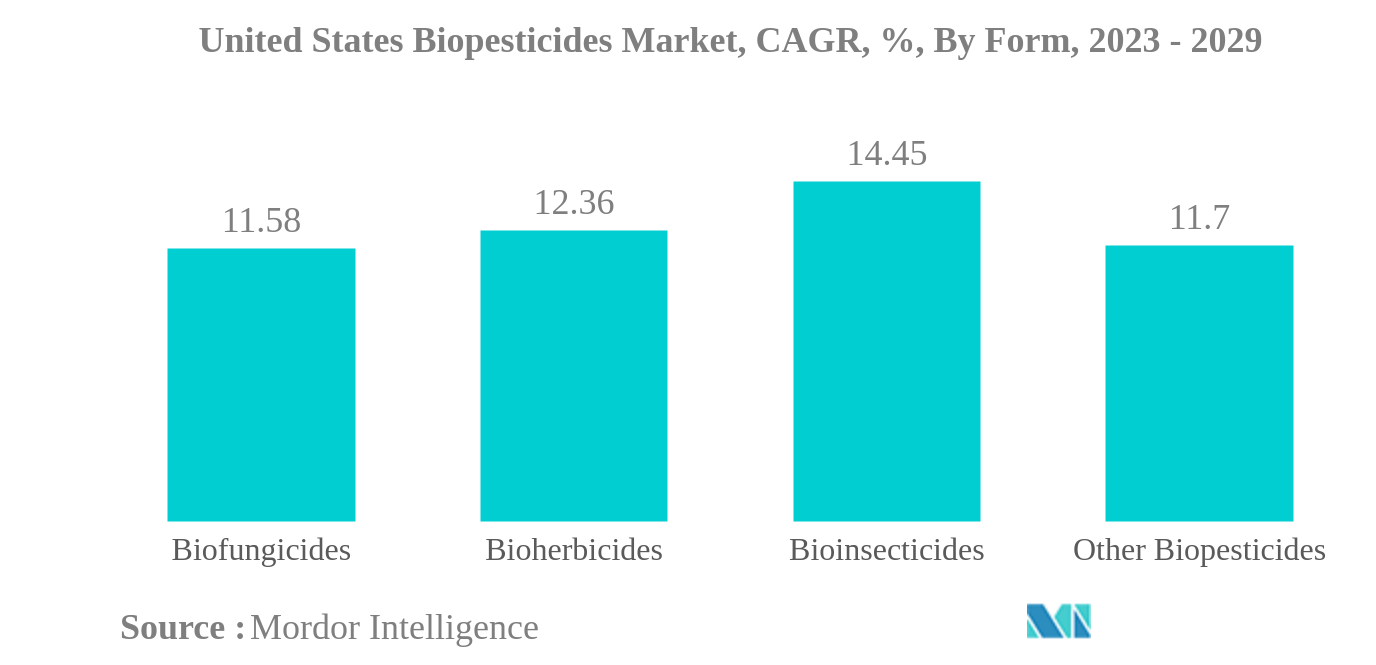

Mayor participación por formulario | Biofungicidas |

|

|

Crecimiento más rápido por forma | Bioinsecticidas |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de biopesticidas de EE. UU.

El tamaño del mercado de biopesticidas de los Estados Unidos se estima en 1,66 mil millones de dólares en 2024, y se espera que alcance los 3 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,56% durante el período previsto (2024-2029).

El mercado está impulsado por la preferencia de los consumidores por los productos orgánicos, procesos de registro más simples, un aumento en la diversidad de plagas y el apoyo gubernamental. La baja conciencia sobre los biopesticidas y el alto precio de los biopesticidas son las principales limitaciones del mercado. El aumento de la superficie cultivada con cultivos orgánicos puede desempeñar un papel importante en el impulso del consumo de volumen de biopesticidas en los Estados Unidos.

Los biofungicidas son la forma más grande

- Los biofungicidas son sustancias que se utilizan para controlar las enfermedades de las plantas causadas por hongos patógenos. Los biofungicidas pueden ser de origen microbiano o botánico. El mercado de estos biofungicidas fue valorado en 650,9 millones de dólares en 2022 y es el tipo de bioplaguicida más consumido, con una participación de mercado del 49,5% en el mismo año.

- El mercado de bioinsecticidas en Estados Unidos fue valorado en 403,9 millones de dólares en 2022 y representó una participación del 30,7%, el segundo más consumido entre los bioplaguicidas.

- Los bioinsecticidas son de origen biológico, incluyendo microorganismos como hongos, bacterias o incluso extractos de plantas que pueden actuar contra insectos dañinos que afectan el crecimiento y desarrollo de los cultivos. En promedio, estos bioinsecticidas se aplican a razón de 2,8 kg/hectárea en todos los tipos de cultivo. Entre los bioinsecticidas, el insecticida bacteriano undefinedBacillus Thuringiensis es el insecticida más utilizado en la agricultura debido a su inmenso potencial para controlar plagas mediante la producción de proteínas durante la fase de esporulación.

- Los bioherbicidas son derivados de microbios, extractos de plantas o cualquier otra fitotoxina que se utiliza para controlar las malezas que compiten por el crecimiento con los cultivos suprimiendo su crecimiento o germinando semillas de malezas. El mercado de herbicidas biológicos fue valorado en 108,9 millones de dólares en 2022, con un consumo en volumen de 7,5 mil toneladas métricas en el mismo año.

- Otros biopesticidas incluyen productos como nematicidas, rodenticidas, acaricidas y molusquicidas, que son de origen biológico. Estos pesticidas biológicos representaron una cuota del 11,5% en 2022, ocupando el tercer lugar después de los biofungicidas y bioinsecticidas.

Descripción general de la industria de biopesticidas de EE. UU.

El mercado de biopesticidas de Estados Unidos está fragmentado las cinco principales empresas ocupan el 6,02%. Los principales actores en este mercado son Bioworks Inc., Certis USA LLC, Corteva Agriscience, FMC Corporation y Marrone Bio Innovations Inc. (ordenados alfabéticamente).

Líderes del mercado de biopesticidas de EE. UU.

Bioworks Inc.

Certis USA LLC

Corteva Agriscience

FMC Corporation

Marrone Bio Innovations Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biopesticidas de EE. UU.

- Septiembre de 2022 Corteva Agriscience firmó un acuerdo para adquirir Symborg, una empresa de productos biológicos, como parte de su estrategia para ampliar su cartera de productos biológicos. Esta medida ayudaría a Corteva Agriscience a lograr su objetivo de convertirse en un líder mundial en el mercado de productos biológicos agrícolas.

- Junio de 2022 Certis Biologicals y Novozymes, dos empresas líderes en biotecnología agrícola, colaboraron para desarrollar nuevas tecnologías para un control altamente eficaz de las enfermedades fúngicas. Esta colaboración proporcionará nuevas soluciones a los productores de cultivos en hileras.

- Junio de 2022 Valent BioSciences LLC confirmó que había aprobado una gran expansión de sus instalaciones de fabricación biorracionales en Osage, Iowa, para satisfacer la creciente demanda de sus productos biorracionales e introducir nuevos productos que requerirán más capacidad.

Informe del mercado de biopesticidas de EE. UU. índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Área bajo cultivo orgánico

2.2. Gasto per cápita en productos orgánicos

2.3. Marco normativo

2.4. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DE MERCADO

3.1. Forma

3.1.1. Biofungicidas

3.1.2. Bioherbicidas

3.1.3. Bioinsecticidas

3.1.4. Otros biopesticidas

3.2. Tipo de cultivo

3.2.1. Cultivos comerciales

3.2.2. Cultivos hortícolas

3.2.3. Cultivos en hileras

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de empresa

4.4.1. Andermatt Group AG

4.4.2. Bioworks Inc.

4.4.3. Certis USA LLC

4.4.4. Corteva Agriscience

4.4.5. FMC Corporation

4.4.6. Indogulf BioAg LLC (Biotech Division of Indogulf Company)

4.4.7. Lallemand Inc.

4.4.8. Marrone Bio Innovations Inc.

4.4.9. Terramera Inc.

4.4.10. Valent Biosciences LLC

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, SUPERFICIE DE CULTIVO ORGÁNICO, HECTÁREAS, 2017 - 2022

- Figura 2:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, GASTO PER CÁPITA EN PRODUCTOS ORGÁNICOS, USD, 2017 - 2022

- Figura 3:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 4:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, VALOR, USD, 2017 - 2029

- Figura 5:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 6:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VALOR, USD, 2017 - 2029

- Figura 7:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN EN VOLUMEN (%), POR FORMATO, 2017 - 2029

- Figura 8:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2017 - 2029

- Figura 9:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 10:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VALOR, USD, 2017 - 2029

- Figura 11:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 12:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 13:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VALOR, USD, 2017 - 2029

- Figura 14:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 15:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 16:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VALOR, USD, 2017 - 2029

- Figura 17:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 18:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 19:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR FORMA, VALOR, USD, 2017 - 2029

- Figura 20:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 21:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 22:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 23:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 24:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 25:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 26:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 27:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 28:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 29:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 30:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 31:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 32:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 33:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 34:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2017-2022

- Figura 35:

- MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS, ESTRATEGIAS MÁS ADOPTADAS, 2017-2022

- Figura 36:

- CUOTA DE MERCADO DE BIOPESTICIDAS DE ESTADOS UNIDOS (%), POR PRINCIPALES PARTICIPANTES, 2022

Segmentación de la industria de biopesticidas de EE. UU.

Los biofungicidas, bioherbicidas y bioinsecticidas están cubiertos como segmentos por formulario. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo.| Forma | |

| Biofungicidas | |

| Bioherbicidas | |

| Bioinsecticidas | |

| Otros biopesticidas |

| Tipo de cultivo | |

| Cultivos comerciales | |

| Cultivos hortícolas | |

| Cultivos en hileras |

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Esto se refiere al volumen promedio de biopesticidas aplicados por hectárea de tierra agrícola en el país.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Biopesticidas

- NIVEL DE ESTIMACIÓN DEL MERCADO - Se han realizado estimaciones de mercado para varios tipos de biopesticidas a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.