Tamaño del mercado de proteína de soja del Reino Unido

|

|

Período de Estudio | 2017 - 2029 |

|

|

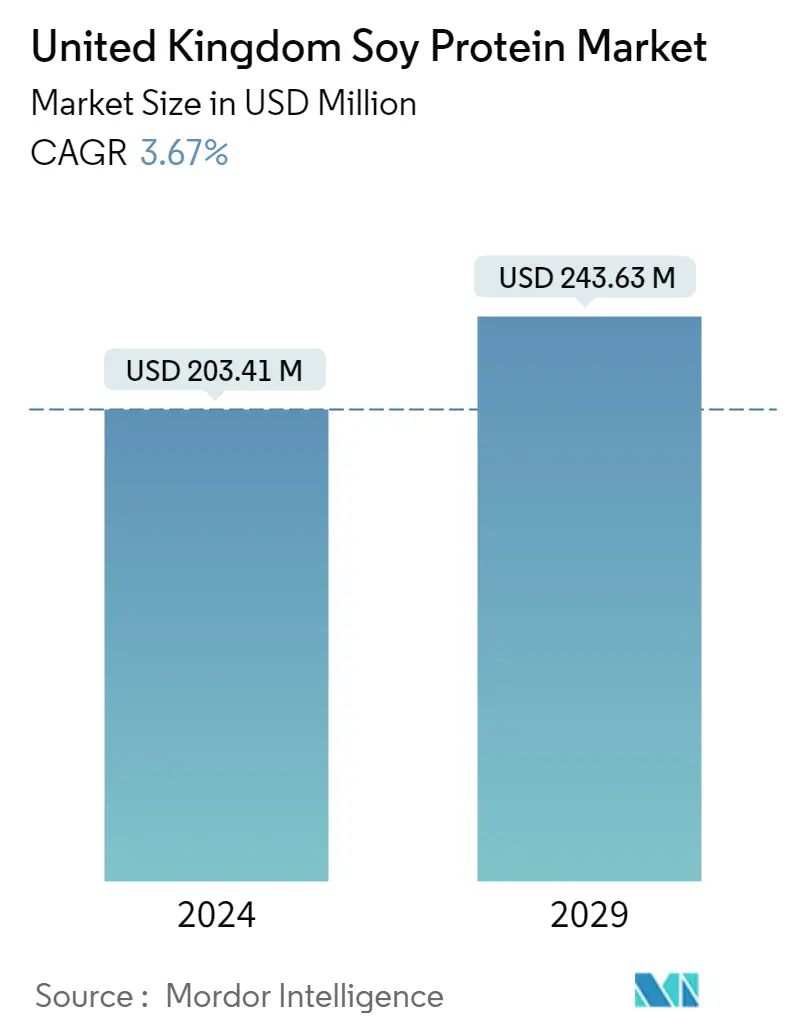

Volumen del mercado (2024) | USD 203.41 millones de dólares |

|

|

Volumen del mercado (2029) | USD 243.63 millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 3.67 % |

|

|

Crecimiento más rápido por usuario final | Suplementos |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteína de soja del Reino Unido

El tamaño del mercado de proteína de soja del Reino Unido se estima en 203,41 millones de dólares en 2024 y se espera que alcance los 243,63 millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,67% durante el período previsto (2024-2029).

Los alimentos y bebidas y los piensos para animales juntos representaron una participación importante en 2022 debido a la creciente demanda de productos proteicos de origen vegetal junto con el aumento de la población de mascotas en todo el país.

- Las aplicaciones de la proteína de soja en el mercado del Reino Unido están dominadas principalmente por el segmento de alimentos y bebidas. En 2022, la proteína de soja fue impulsada principalmente por aplicaciones en el subsegmento de carne y productos alternativos a la carne, seguida de los lácteos y los productos alternativos a los lácteos, que representaron el 23,83% y el 21,04% en volumen, respectivamente.

- Los consumidores del Reino Unido están pasando de productos de proteína animal a productos de proteína de origen vegetal debido a la creciente concienciación sobre la salud. La proteína de soja sigue siendo la opción preferida de los clientes entre todas las demás proteínas de origen vegetal. En 2021, alrededor del 60% de los consumidores del Reino Unido optaron por productos de origen vegetal porque los consideran más saludables. Cada vez más personas están recurriendo a sustitutos de la carne veganos a base de proteínas debido al aumento de reacciones alérgicas a las proteínas animales. En el Reino Unido, el gobierno y varias asociaciones también fomentan el consumo de alimentos a base de soja, lo que está impulsando aún más la demanda de alimentos enriquecidos con proteína de soja en el país.

- La alimentación animal ocupó la segunda mayor cuota del mercado. Se prevé que registre una tasa compuesta anual del 2,14%, por valor, durante el período previsto. La harina de soja, que es el subproducto de la extracción de aceite, tiene un alto contenido de proteína cruda del 44-50% y una composición equilibrada de aminoácidos, lo que la hace complementaria a la harina de maíz para las formulaciones de piensos. En los alimentos para mascotas, los concentrados de proteína de soja se utilizan normalmente como sustituto parcial de la carne y los ingredientes de la harina de carne y como extensor de carne en alimentos secos y enlatados para mascotas. La población de mascotas del Reino Unido aumentó de 9,6 millones en 2020 a 10,2 millones en 2021, impulsando así la demanda de proteína de soja en las formulaciones de alimentos para mascotas.

Tendencias del mercado de proteína de soja del Reino Unido

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- Artesanal y sin gluten apoyando a la industria panificadora

- Las bebidas funcionales desempeñarán un papel clave en el crecimiento futuro del mercado

- Mayor crecimiento del comercio minorista a medida que más consumidores desayunan en casa

- Las salsas para cocinar serán testigos de la mayor demanda en el mercado del Reino Unido

- Programas de reducción de azúcar para obstaculizar el crecimiento segmentario en el período de pronóstico

- Alternativa láctea para impulsar el crecimiento del mercado

- Cambio demográfico para inclinarse hacia los suplementos para la salud

- Las alternativas a la carne experimentarán una tasa de crecimiento significativa

- Se prevé que el mercado de alimentos envasados listos para comer a base de plantas crezca durante el período de pronóstico

- Aumentó la demanda de snacks salados en el Reino Unido

- La inclinación de los millennials hacia el fitness surgió como el principal impulsor del mercado

- La creciente demanda de productos de origen animal

- La tendencia del skinimalismo tendrá una gran demanda en el Reino Unido

Descripción general de la industria de proteína de soja del Reino Unido

El mercado de proteína de soja del Reino Unido está fragmentado las cinco principales empresas ocupan el 32,60%. Los principales actores de este mercado son Archer Daniels Midland Company, Brenntag SE, International Flavors Fragrances, Inc., Kerry Group PLC y Wilmar International Ltd (ordenados alfabéticamente).

Líderes del mercado de proteína de soja del Reino Unido

Archer Daniels Midland Company

Brenntag SE

International Flavors & Fragrances, Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include A. Costantino & C. spa, Fuji Oil Holdings Inc., The Scoular Company.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de soja del Reino Unido

- Marzo de 2021 Fuji Oil Group nombró a Mikio Sakai nuevo presidente y director ejecutivo. Mikio Sakai participa en el desarrollo de soluciones alimentarias de origen vegetal como concepto central para hacer crecer un tercer pilar empresarial, junto con los negocios de aceites, grasas y chocolate. Las soluciones alimentarias de origen vegetal incluyen carne de soja y soja, que se utilizan como materia prima para proteínas de origen vegetal.

- Julio de 2020 DuPont Nutrition Biosciences (DuPont), una subsidiaria de IFF, ofrece la variedad de ingredientes más amplia de la industria para el desarrollo de productos de origen vegetal con la nueva gama Danisco Planit. Danisco Planit es un lanzamiento global que incluye servicios, experiencia y una cartera de ingredientes incomparable para alimentos y bebidas de origen vegetal, incluidas proteínas vegetales, hidrocoloides, cultivos, probióticos, fibras, protección de alimentos, antioxidantes, extractos naturales, emulsionantes y enzimas. así como sistemas a medida.

- Julio de 2019 Fuji Oil Holdings Inc. estableció una nueva filial llamada Fuji Brandenburg GmbH en Alemania como parte de su objetivo de proporcionar ingredientes alimentarios de alto valor y que mejoren sus funciones a la industria alimentaria mundial. Fuji Brandenburg GmbH se dedica actualmente a la producción de ingredientes a base de soja en toda Europa.

Informe del mercado de proteína de soja del Reino Unido índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Planta

2.3. Marco normativo

2.3.1. Reino Unido

2.4. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Forma

3.1.1. Concentrados

3.1.2. Aisla

3.1.3. Texturizado/Hidrolizado

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Productos lácteos y alternativos a los lácteos

3.2.2.1.6. Carne/Aves/Mariscos y Productos Alternativos a la Carne

3.2.2.1.7. Productos alimenticios RTE/RTC

3.2.2.1.8. Aperitivos

3.2.3. Suplementos

3.2.3.1. Por subusuario final

3.2.3.1.1. Alimentos para bebés y fórmulas infantiles

3.2.3.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.3.1.3. Nutrición deportiva/rendimiento

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. A. Costantino & C. spa

4.4.2. Archer Daniels Midland Company

4.4.3. Brenntag SE

4.4.4. Fuji Oil Holdings Inc.

4.4.5. International Flavors & Fragrances, Inc.

4.4.6. Kerry Group PLC

4.4.7. The Scoular Company

4.4.8. Wilmar International Ltd

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 14:

- VOLUMEN DEL MERCADO DE CUIDADO PERSONAL Y COSMÉTICOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA VEGETAL, GRAMO, REINO UNIDO, 2017 - 2029

- Figura 16:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, TONELADAS, REINO UNIDO, 2017 - 2029

- Figura 17:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, USD, REINO UNIDO, 2017 - 2029

- Figura 18:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA POR FORMA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 19:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, USD, REINO UNIDO, 2017 - 2029

- Figura 20:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 21:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 22:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, CONCENTRADOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 23:

- VALOR DE MERCADO DE PROTEÍNA DE SOJA, CONCENTRADOS, USD, REINO UNIDO, 2017 - 2029

- Figura 24:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, % DE CONCENTRADOS, REINO UNIDO, 2022 VS 2029

- Figura 25:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, AISLADOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 26:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, AISLADOS, USD, REINO UNIDO, 2017 - 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, % DE AISLADOS, REINO UNIDO, 2022 VS 2029

- Figura 28:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, TEXTURIZADA/HIDROLIZADA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 29:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, TEXTURIZADA/HIDROLIZADA, USD, REINO UNIDO, 2017 - 2029

- Figura 30:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, % TEXTURIZADO/HIDROLIZADO, REINO UNIDO, 2022 VS 2029

- Figura 31:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 32:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, USD, REINO UNIDO, 2017 - 2029

- Figura 33:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 34:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 35:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, ALIMENTACIÓN ANIMAL, REINO UNIDO, 2017 - 2029

- Figura 36:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, ALIMENTACIÓN ANIMAL, REINO UNIDO, 2017 - 2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE ALIMENTACIÓN ANIMAL, REINO UNIDO, 2022 VS 2029

- Figura 38:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 39:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, REINO UNIDO, 2017 - 2029

- Figura 40:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 41:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 42:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, PANADERIA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 43:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, PANADERIA, USD, REINO UNIDO, 2017 - 2029

- Figura 44:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % PANADERIA, REINO UNIDO, 2022 VS 2029

- Figura 45:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 46:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, BEBIDAS, USD, REINO UNIDO, 2017 - 2029

- Figura 47:

- VALOR DE PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE BEBIDAS, REINO UNIDO, 2022 VS 2029

- Figura 48:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 49:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, CEREALES PARA EL DESAYUNO, USD, REINO UNIDO, 2017 - 2029

- Figura 50:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE CEREALES PARA EL DESAYUNO, REINO UNIDO, 2022 VS 2029

- Figura 51:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 52:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, CONDIMENTOS/SALSAS, USD, REINO UNIDO, 2017 - 2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE CONDIMENTOS/SALSAS, REINO UNIDO, 2022 VS 2029

- Figura 54:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, LÁCTEOS Y PRODUCTOS ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 55:

- VALOR DE MERCADO DE PROTEÍNA DE SOJA, LÁCTEOS Y PRODUCTOS ALTERNATIVAS A LÁCTEOS, USD, REINO UNIDO, 2017 - 2029

- Figura 56:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, REINO UNIDO, 2022 VS 2029

- Figura 57:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 58:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, USD, REINO UNIDO, 2017 - 2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, REINO UNIDO, 2022 VS 2029

- Figura 60:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 61:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, REINO UNIDO, 2017 - 2029

- Figura 62:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, REINO UNIDO, 2022 VS 2029

- Figura 63:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, SNACKS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 64:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, SNACKS, USD, REINO UNIDO, 2017 - 2029

- Figura 65:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % SNACKS, REINO UNIDO, 2022 VS 2029

- Figura 66:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SOJA, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 67:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, USUARIO FINAL DE SUPLEMENTOS, USD, REINO UNIDO, 2017 - 2029

- Figura 68:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL DE SUPLEMENTOS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 69:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA POR USUARIO FINAL DE SUPLEMENTOS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 70:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, ALIMENTOS Y PREPARADOS PARA BEBÉS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, USD, REINO UNIDO, 2017 - 2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, REINO UNIDO, 2022 VS 2029

- Figura 73:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, REINO UNIDO, 2017 - 2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, REINO UNIDO, 2022 VS 2029

- Figura 76:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SOJA, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 77:

- VALOR DEL MERCADO DE PROTEÍNA DE SOJA, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, REINO UNIDO, 2017 - 2029

- Figura 78:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SOJA POR FORMA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, REINO UNIDO, 2022 VS 2029

- Figura 79:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE PROTEÍNA DE SOJA DEL REINO UNIDO, 2017 - 2022

- Figura 80:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, REINO UNIDO, 2017 - 2022

- Figura 81:

- PARTICIPACIÓN DEL VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE PROTEÍNA DE SOJA DEL REINO UNIDO, 2021

Segmentación de la industria de proteína de soja del Reino Unido

Los concentrados, aislados, texturizados/hidrolizados se tratan como segmentos por forma. Los piensos para animales, los alimentos y bebidas y los suplementos están cubiertos como segmentos por el usuario final.

- Las aplicaciones de la proteína de soja en el mercado del Reino Unido están dominadas principalmente por el segmento de alimentos y bebidas. En 2022, la proteína de soja fue impulsada principalmente por aplicaciones en el subsegmento de carne y productos alternativos a la carne, seguida de los lácteos y los productos alternativos a los lácteos, que representaron el 23,83% y el 21,04% en volumen, respectivamente.

- Los consumidores del Reino Unido están pasando de productos de proteína animal a productos de proteína de origen vegetal debido a la creciente concienciación sobre la salud. La proteína de soja sigue siendo la opción preferida de los clientes entre todas las demás proteínas de origen vegetal. En 2021, alrededor del 60% de los consumidores del Reino Unido optaron por productos de origen vegetal porque los consideran más saludables. Cada vez más personas están recurriendo a sustitutos de la carne veganos a base de proteínas debido al aumento de reacciones alérgicas a las proteínas animales. En el Reino Unido, el gobierno y varias asociaciones también fomentan el consumo de alimentos a base de soja, lo que está impulsando aún más la demanda de alimentos enriquecidos con proteína de soja en el país.

- La alimentación animal ocupó la segunda mayor cuota del mercado. Se prevé que registre una tasa compuesta anual del 2,14%, por valor, durante el período previsto. La harina de soja, que es el subproducto de la extracción de aceite, tiene un alto contenido de proteína cruda del 44-50% y una composición equilibrada de aminoácidos, lo que la hace complementaria a la harina de maíz para las formulaciones de piensos. En los alimentos para mascotas, los concentrados de proteína de soja se utilizan normalmente como sustituto parcial de la carne y los ingredientes de la harina de carne y como extensor de carne en alimentos secos y enlatados para mascotas. La población de mascotas del Reino Unido aumentó de 9,6 millones en 2020 a 10,2 millones en 2021, impulsando así la demanda de proteína de soja en las formulaciones de alimentos para mascotas.

| Forma | |

| Concentrados | |

| Aisla | |

| Texturizado/Hidrolizado |

| Usuario final | ||||||||||||

| Alimentación animal | ||||||||||||

| ||||||||||||

|

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.