Tamaño del mercado de proteínas lácteas del Reino Unido

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

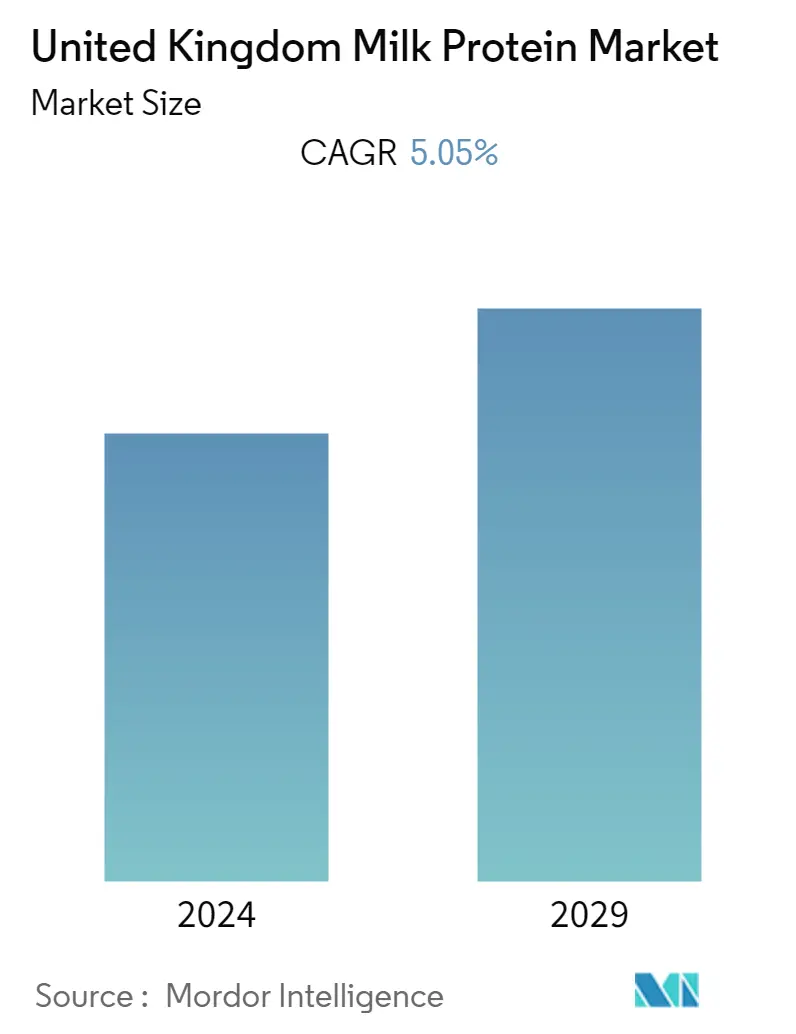

| CAGR | 5.05 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de proteínas lácteas del Reino Unido

Se espera que el tamaño del mercado de proteína de leche del Reino Unido crezca de 38,59 millones de dólares en 2023 a 49,37 millones de dólares en 2028, con una tasa compuesta anual del 5,05% durante el período previsto (2023-2028).

- El enriquecimiento nutricional de alimentos y bebidas está ganando popularidad en el país. Esto coincide con un aumento general de la motivación de las personas para llevar estilos de vida más saludables, que se puede observar en el mercado. El suministro de ingredientes lácteos del país se beneficiará enormemente de esto. Además, la creciente demanda de ingredientes lácteos como la proteína de la leche está siendo impulsada por la versatilidad de estos productos en una variedad de industrias de usuarios finales en el país, incluidos los sectores de panadería, confitería, bebidas nutricionales, carne y lácteos. Ha habido un aumento en el consumo de productos orgánicos y otros productos con etiquetado limpio.

- Por lo tanto, ha habido un aumento en la demanda por parte de muchas industrias de usuarios finales de proteínas lácteas orgánicas y de etiqueta limpia. Esto ha provocado una serie de lanzamientos y consolidaciones de productos nacionales en respuesta a las cambiantes prioridades del mercado, y se prevé que esto mejorará la demanda en el mercado de interés del país.

- Además, las empresas lácteas están aumentando su autosuficiencia en la producción de queso. Por ejemplo, los datos revelados en la Junta de Desarrollo de Agricultura y Horticultura informan que el país registró un 92% de autosuficiencia para la producción de queso cheddar en 2019. Además, los datos revelan que el queso Cheddar representó el 49% del volumen total de queso vendido durante el 52 w/ el 26 de diciembre de 2021.

- Además, el aumento de las inversiones en la industria de la nutrición deportiva debido al creciente interés de los consumidores por las bebidas y los suplementos deportivos está impulsando la demanda de ingredientes de proteínas lácteas en el Reino Unido. A lo largo de los años, los concentrados de proteína de suero (WPC), los aislados de proteína de suero (WPI) y el suero derivado de lácteos se han convertido en ingredientes preferidos en la fabricación de batidos de proteínas listos para beber y sustitutos de comidas ricos en proteínas. Por ejemplo, según la Oficina de Estadísticas Nacionales (Reino Unido), en 2021, el valor total de las ventas de concentrados de proteínas fabricados en el Reino Unido (Reino Unido) superó los 463 millones de libras esterlinas. Con el paso de los años, el concentrado de proteína láctea se ha convertido en un ingrediente preferido en la fabricación de batidos de proteínas listos para beber y sustitutos de comidas ricos en proteínas.

Tendencias del mercado de proteínas lácteas del Reino Unido

Inclinación del consumidor hacia alimentos ricos en proteínas

- La inclinación de los consumidores hacia los alimentos ricos en proteínas ha sido un importante impulsor del crecimiento del mercado de proteínas lácteas del Reino Unido. A medida que más consumidores se preocupan por su salud y buscan opciones nutritivas, ha aumentado la demanda de productos enriquecidos con proteínas. La proteína de la leche, al ser una rica fuente de aminoácidos esenciales y nutrientes beneficiosos, ha ganado popularidad como ingrediente en diversos alimentos y bebidas, como nutrición deportiva, alimentos funcionales y suplementos dietéticos. Esta tendencia ha llevado a una mayor producción e innovación de productos a base de proteínas lácteas, contribuyendo a la expansión del mercado en el Reino Unido.

- Debido al aumento de la conciencia sobre los productos nutricionales, los consumidores están más adaptados a un estilo de vida saludable y aumentan su ingesta de proteínas mediante el consumo de suplementos proteicos. Por ejemplo, en 2019, un estudio sobre el consumo de suplementos proteicos publicado en PubMed Central afirmó que casi el 51,9% de la población del Reino Unido consume suplementos proteicos. Además, se observa una mayor prevalencia del consumo de suplementos proteicos entre los usuarios de gimnasios para mejorar su rendimiento y resistencia. Además, la mayor participación deportiva en el país ha impulsado la demanda del mercado de proteínas lácteas. La principal aplicación de los aislados de proteínas lácteas es en la industria de los suplementos dietéticos y la nutrición deportiva. Los asistentes al gimnasio prefieren la proteína de suero debido a su alta eficacia en el culturismo y la recuperación muscular. Los deportistas utilizan con frecuencia suplementos de proteína de suero junto con fisioterapia y psicoterapia para mejorar los signos vitales y el rendimiento físico. Como resultado, se espera que la creciente demanda de suplementos proteicos impulse el crecimiento de los aislados de proteínas lácteas en el mercado.

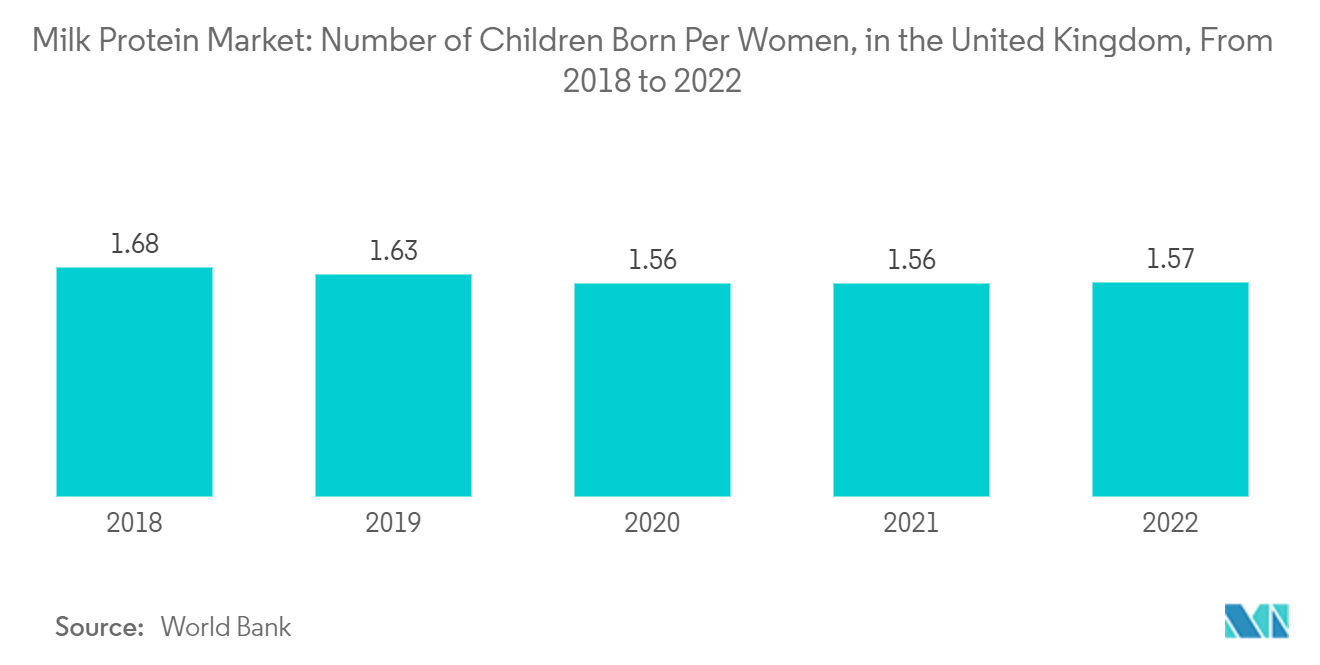

La creciente demanda de fórmula infantil impulsa la demanda de proteína láctea

- La creciente demanda de fórmulas infantiles ha tenido un impacto significativo en el mercado de proteínas lácteas del Reino Unido, impulsando el crecimiento y dando forma a la dinámica de la industria. La creciente demanda de fórmulas infantiles puede atribuirse a varios factores, incluidos los cambios en los estilos de vida, la urbanización y un número cada vez mayor de madres trabajadoras. A medida que más padres buscan comodidad y confiabilidad en la alimentación de sus bebés, ha aumentado la demanda de productos de fórmula infantil de alta calidad. En respuesta a esta demanda, el mercado de proteínas lácteas del Reino Unido ha experimentado un crecimiento sustancial. La proteína de la leche es un ingrediente clave en la fórmula infantil y proporciona nutrientes esenciales para el crecimiento y desarrollo del bebé.

- Los fabricantes de fórmulas infantiles y procesadores de lácteos se han adaptado a este panorama cambiante, centrándose en la innovación y la investigación para desarrollar productos que imiten fielmente la composición nutricional de la leche materna. Además, el aumento de la producción de leche en la región está ayudando aún más al mercado de proteínas lácteas, respaldando así aún más el mercado de fórmulas infantiles, que posee una participación importante en el mercado de proteínas lácteas. La búsqueda de mejores formulaciones ha impulsado inversiones en tecnología y la adopción de métodos de procesamiento avanzados en la industria láctea.

- Además, la creciente conciencia de la importancia de la nutrición en la primera infancia y su impacto a largo plazo en la salud del niño ha impulsado aún más la demanda de fórmulas infantiles enriquecidas con nutrientes esenciales, incluida la proteína de la leche. La composición de las fórmulas infantiles y de continuación que están disponibles en el mercado del Reino Unido ha estado cumpliendo con las normas de la UE (Directiva 2006/141/CE). El reglamento ha autorizado el uso de proteína láctea hidrolizada en fórmulas infantiles.

- Por lo tanto, se espera que la autorización de la proteína de leche hidrolizada en fórmulas infantiles impulse el crecimiento en el mercado estudiado. Por ejemplo, en febrero de 2022, la reciente actualización de la regulación de la Unión Europea indicó que sería necesario evaluar todos los hidrolizados de proteínas utilizados en las fórmulas para lactantes y las fórmulas de continuación en la Unión Europea.

Descripción general de la industria de proteínas lácteas del Reino Unido

El mercado de proteínas lácteas del Reino Unido está fragmentado y cuenta con las cinco principales empresas. Los principales actores en este mercado son Groupe Sodiaal, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group plc y Royal FrieslandCampina NV. Los actores clave del mercado de proteínas del Reino Unido están invirtiendo en I+D y realizando fusiones y adquisiciones para mejorar sus carteras de productos. Debido a la naturaleza de rápido desarrollo del mercado, la innovación de nuevos productos se ha convertido en la estrategia más utilizada entre todas, ya que ayuda a comprender las necesidades cambiantes de los consumidores en el mercado. Además, están adoptando estrategias competitivas al invertir más en el desarrollo de tecnologías de nueva generación para producir proteínas lácteas.

Líderes del mercado de proteínas lácteas del Reino Unido

-

Fonterra Co-operative Group Limited

-

Glanbia PLC

-

Kerry Group plc

-

Royal FrieslandCampina N.V

-

Arla Foods A.m.b.A

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

.webp)

Noticias del mercado de proteínas lácteas del Reino Unido

- Noviembre de 2022 Arla Food Ingredients se asoció con la cooperativa láctea británica First Milk para producir una proteína de suero en polvo especializada, Nutrilac F0-7875, en toda Europa, incluido el Reino Unido. Según la empresa, puede utilizarse en diversas aplicaciones, en particular en bebidas lácteas enriquecidas con proteínas.

- Marzo de 2022 First Milk Limited, una cooperativa láctea con sede en el Reino Unido, anunció sus planes de invertir aproximadamente 12,5 millones de libras esterlinas para la ampliación de sus dos instalaciones de producción de queso y suero en el Reino Unido.

- Marzo de 2022 la cooperativa láctea con sede en Gran Bretaña Arla Foods anunció sus planes de expandir sus operaciones realizando inversiones a largo plazo en su cadena de suministro en el Reino Unido. Las inversiones se realizaron en los canales de venta clave de la empresa y en sus principales marcas líderes.

Informe del mercado de proteínas lácteas del Reino Unido índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Inclinación del consumidor hacia los alimentos ricos en proteínas

4.1.2 La producción sostenible de leche respalda la demanda de ingredientes de proteínas lácteas

4.2 Restricciones

4.2.1 Creciente penetración en el mercado de alternativas a las proteínas lácteas

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. Segmentación de mercado

5.1 Forma

5.1.1 Concentrados

5.1.2 Aisla

5.2 Usuario final

5.2.1 Alimentación animal

5.2.2 Comida y bebidas

5.2.2.1 Panadería

5.2.2.2 Bebidas

5.2.2.3 Cereales de desayuno

5.2.2.4 Condimentos/Salsas

5.2.2.5 Productos lácteos y alternativos a los lácteos

5.2.2.6 Productos alimenticios RTE/RTC

5.2.2.7 Aperitivos

5.2.3 Suplementos

5.2.3.1 Alimentos para bebés y fórmulas infantiles

5.2.3.2 Nutrición de Ancianos y Nutrición Médica

5.2.3.3 Nutrición deportiva/rendimiento

6. Panorama competitivo

6.1 Estrategias más adoptadas

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Agrial Group

6.3.2 Fonterra Co-operative Group Limited

6.3.3 Glanbia PLC

6.3.4 Kerry Group plc

6.3.5 Lactoprot Deutschland GmbH

6.3.6 LAÏTA

6.3.7 MEGGLE GMBH & CO.KG

6.3.8 Arla Foods A.m.b.A

6.3.9 Royal FrieslandCampina N.V

6.3.10 Groupe Sodiaal

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de proteínas lácteas del Reino Unido

La proteína de la leche se refiere a las proteínas que se encuentran en la leche, nutrientes esenciales para el crecimiento y el desarrollo. La proteína de la leche se deriva de la leche filtrada y se forma a partir de proteínas de suero y caseína.

El mercado de proteínas lácteas del Reino Unido está segmentado por forma y usuario final. Según la forma, el mercado se segmenta en concentrados y aislados. Según los usuarios finales, el mercado se complementa con piensos, alimentos y bebidas y suplementos para animales. El segmento de alimentos y bebidas se subsegmenta además en panadería, bebidas, cereales para el desayuno, condimentos/salsas, lácteos y productos alternativos a los lácteos, y productos alimenticios rte/etc. El segmento de suplementos se subsegmenta además en alimentos para bebés y fórmulas infantiles, nutrición para personas mayores y nutrición médica, y nutrición deportiva/de rendimiento.

El dimensionamiento del mercado se ha realizado en términos de valor en USD y en términos de volumen en toneladas para todos los segmentos antes mencionados.

| Forma | ||

| ||

|

| Usuario final | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de proteínas de la leche en el Reino Unido

¿Cuál es el tamaño actual del mercado de Proteína de leche del Reino Unido?

Se proyecta que el mercado de Proteína de leche del Reino Unido registre una tasa compuesta anual del 5,05% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado Proteína de leche del Reino Unido?

Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group plc, Royal FrieslandCampina N.V, Arla Foods A.m.b.A son las principales empresas que operan en el mercado de proteínas lácteas del Reino Unido.

¿Qué años cubre este mercado de Proteína de leche del Reino Unido?

El informe cubre el tamaño histórico del mercado de Proteína de leche de Reino Unido para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Proteína de leche de Reino Unido para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de proteínas lácteas del Reino Unido

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Proteína de leche del Reino Unido en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Proteína de leche del Reino Unido incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.