Tamaño del mercado de servicios de alimentación del Reino Unido

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 104.81 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 144.5 Mil millones de dólares | |

| Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio rápido | |

| CAGR (2024 - 2029) | 6.23 % | |

| De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentación del Reino Unido

El tamaño del mercado de servicios de alimentos del Reino Unido se estima en 99,44 mil millones de dólares en 2024, y se espera que alcance los 134,50 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,23% durante el período previsto (2024-2029).

El aumento del consumo de café y té en el país, especialmente en té/café de especialidad, está impulsando el crecimiento del mercado.

- Se espera que el segmento de restaurantes de servicio rápido registre una CAGR del 5,20% en valor durante el período de pronóstico, debido a la estandarización en todas las cadenas de establecimientos de alimentos en términos de ambiente, higiene, tiempo de servicio y facilidad de acceso. Se espera que esto aumente el interés de los consumidores, aumentando así la afluencia general.

- Sin embargo, se prevé que las cocinas en la nube registren el crecimiento más rápido con una tasa compuesta anual del 31,84% durante el período previsto, con una creciente preferencia de entrega en línea por parte de los consumidores, especialmente después de la pandemia de COVID-19. El país experimentó un crecimiento en la entrega en línea del 110% en 2021. Además, la asequibilidad que ofrecen las cocinas en la nube a los fabricantes con menos inversión está impulsando el crecimiento de las cocinas en la nube en el Reino Unido.

- El mercado de restaurantes de servicio completo registró una CAGR del 5,56% en valor durante el período de estudio. La cocina europea ocupó la mayor cuota de mercado en 2022, con una participación en valor del 47,06%. El crecimiento del segmento se puede atribuir a la introducción por parte de los restaurantes de opciones veganas, bajas en azúcar y sin gluten en los platos tradicionales europeos. Los establecimientos FSR han intentado hacer estos platos más saludables y atractivos para el consumidor debido a la creciente demanda de dietas nutricionales en el Reino Unido.

- El crecimiento de cafeterías y bares se ve respaldado por el creciente consumo de té y café en el país, especialmente en la categoría de té y café especiales. Alrededor del 70% de los consumidores del Reino Unido beben al menos dos tazas de café o más al día. Además, el 23% de los bebedores de café bebían regularmente más de tres tazas de café al día y el 21% bebía más de cuatro tazas al día en 2021. Por lo tanto, se prevé que el segmento de cafeterías y bares en el Reino Unido registre una tasa compuesta anual de 4,87. % por valor durante el período de pronóstico.

Los cafés y bares tienen una participación significativa en el mercado

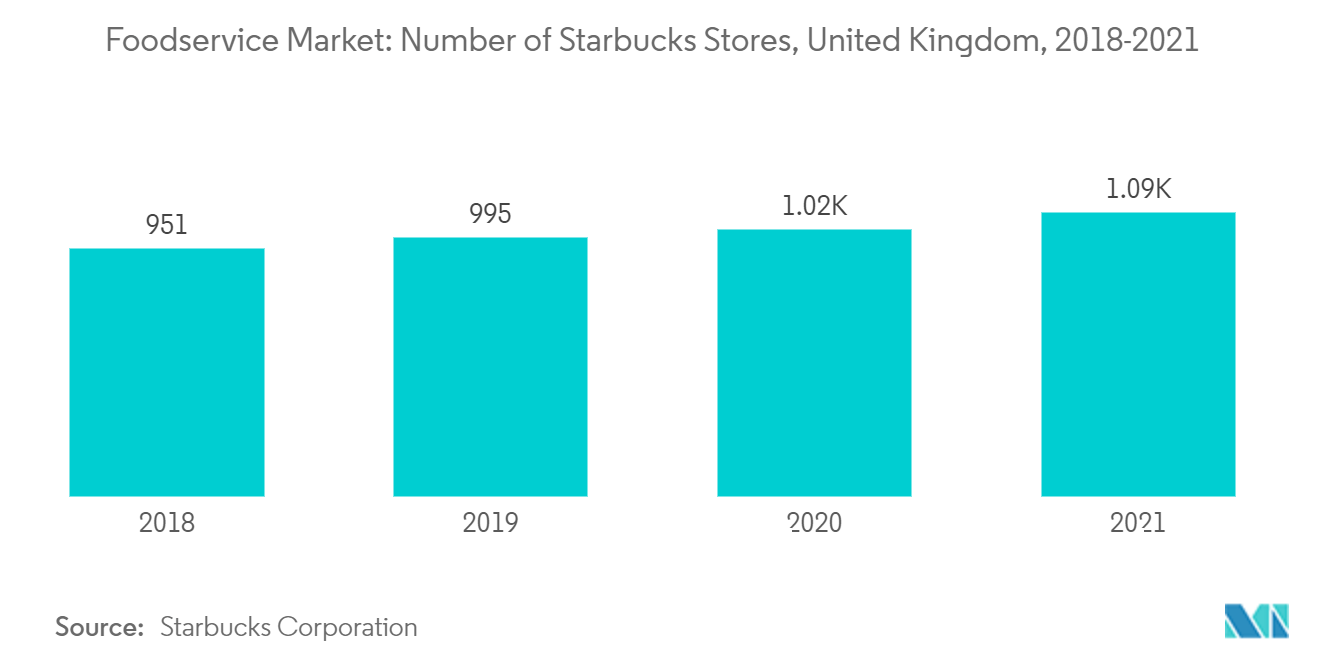

La fuerte cultura del café del Reino Unido ha dado lugar a un número creciente de establecimientos de café y bar cada año. El creciente número de cafés y bares incluye una mezcla de no especialistas, independientes y grandes cadenas, como Starbucks, Costa Coffee y Caffe Nero, que satisfacen la demanda de los consumidores de diferentes mezclas de café. Según la encuesta Allegra World Coffee Portal de 2021, Costa Coffee tiene 2.792 cafeterías en el Reino Unido. La fuerte cultura cafetera del país ha contribuido significativamente al crecimiento de las cafeterías / cafés.El servicio para llevar de la tienda de supermercados se mantuvo como el mayor subcanal de suministro de alimentos hasta la fase de pandemia, pero se espera que su presencia en el crecimiento del mercado disminuya debido a la creciente presión para competir con expertos en comida para llevar.

Creciente demanda de cocina multicocina o cocinas étnicas

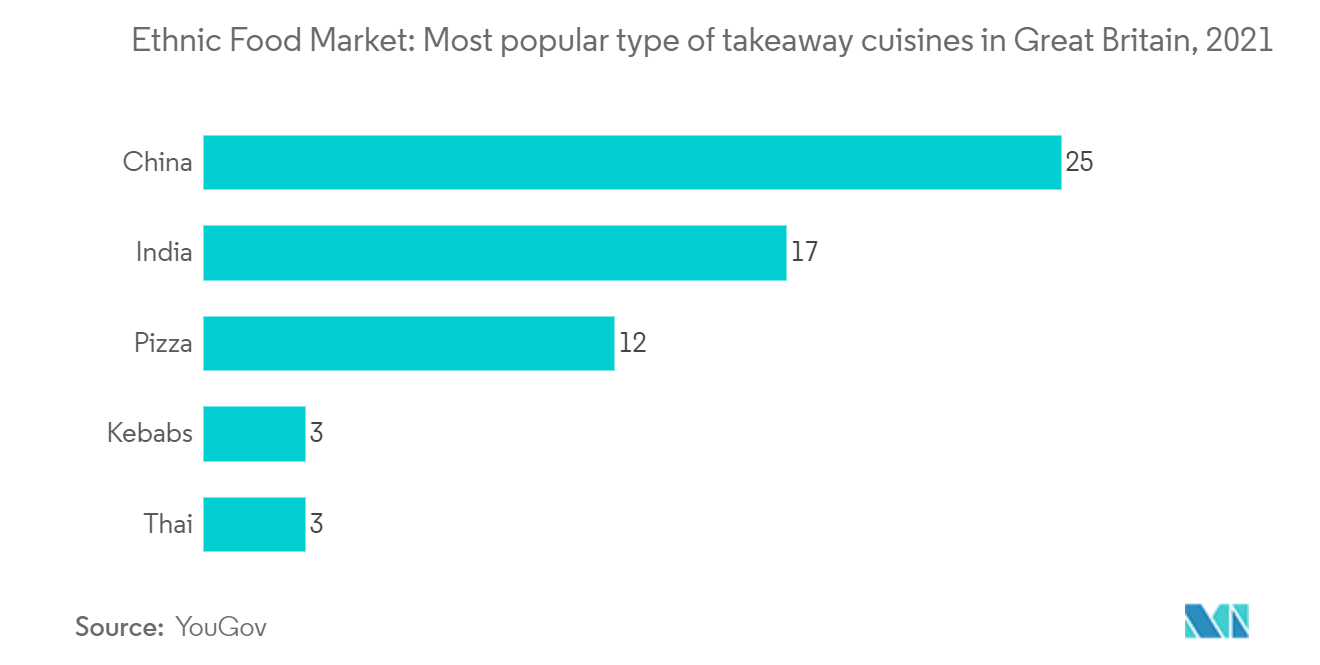

La demanda de cocina multicocina o cocina étnica en los países europeos, incluido el Reino Unido, está aumentando a medida que más consumidores, especialmente millennials y baby boomers, están dispuestos a experimentar con cocinas nuevas y globales. El consumo de alimentos saludables y nutritivos está aumentando, junto con la creciente inversión de capital en la fabricación de alimentos saludables y tradicionales, impulsando el mercado de servicios de alimentos en el Reino Unido. Los fabricantes de alimentos étnicos se están concentrando más en la calidad de los alimentos, los factores de conveniencia, los diferentes tipos de cocina y el envasado de alimentos. Además, la alta tasa de inmigración, la población turística y el aumento de los eventos deportivos han apoyado la demanda étnica de alimentos. Para satisfacer el gusto personalizado de los consumidores, los servicios de catering o restaurantes específicos de la cocina están instalando sus quioscos en pueblos, estadios y cerca de los lugares donde se celebran eventos deportivos para aumentar su popularidad. Algunas de las cocinas étnicas más populares consumidas incluyen japonesa, china, mexicana, italiana, griega, francesa, tailandesa, española e india, que se sirven cada vez más a los consumidores a través de hoteles, restaurantes, salones de comidas, establecimientos de comida rápida, etc.

Descripción general de la industria de servicios alimentarios del Reino Unido

El mercado de servicios de alimentación del Reino Unido está fragmentado las cinco principales empresas ocupan el 2,51%. Los principales actores en este mercado son Greggs PLC, McDonald's Corporation, Nando's Group Holdings Limited, PizzaExpress (Restaurants) Limited y The Restaurant Group PLC (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentación del Reino Unido

Greggs PLC

McDonald's Corporation

Nando's Group Holdings Limited

PizzaExpress (Restaurants) Limited

The Restaurant Group PLC

Other important companies include Admiral Taverns Ltd., Co-operative Group Limited, Costa Coffee, Doctor's Associates, Inc., Domino's Pizza Group PLC, Marston's PLC, Mitchells & Butlers PLC, Pizza Hut (U.K.) Limited, Starbucks Corporation, Stonegate Group, Tesco PLC, Whitbread PLC, Yum! Brands, Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios de alimentación del Reino Unido

- Agosto de 2023 La cadena de cafeterías Starbucks anunció planes de invertir 32,78 millones de dólares para abrir 100 nuevos establecimientos en todo el Reino Unido en 2023, ya que espera que continúe su impulso de crecimiento.

- Enero de 2023 Costa Coffee agregó nuevas porciones a su menú, como Cajun Spiced Chicken Pizza Wrap, uzeTea Mellow Mango Superfuzions Tea, FuzeTea Spiced Apple Flavor Superfuzions Tea, FuzeTea Citrus Zing Superfuzions Tea, vegan BBQ Chick'n Panini, Burts BBQ Lentil Chips, escalfadas. Brioche de huevo y tocino, Sándwich de jamón ahumado y ensalada de col MS o el nuevo Minestrone con sopa de tocino MS, trozos de piña MS y una nueva gama de pastel de copos de maíz con chocolate y pasteles de caramelo en sus puntos de venta en Reino Unido.

- Diciembre de 2022 Co-op se asoció con Just Eat para lanzar una asociación de entrega en línea a pedido, aumentando el acceso a compras rápidas de conveniencia en comunidades de todo el país. A través de la unión, los compradores pueden pedir artículos de Co-op para una entrega rápida en menos de 30 minutos a través de la aplicación y el sitio web de Just Eat.

Informe del mercado de servicios de alimentación del Reino Unido índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

- 4.3 Marco normativo

- 4.3.1 Reino Unido

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

- 5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

- 5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Admiral Taverns Ltd.

- 6.4.2 Co-operative Group Limited

- 6.4.3 Costa Coffee

- 6.4.4 Doctor's Associates, Inc.

- 6.4.5 Domino's Pizza Group PLC

- 6.4.6 Greggs PLC

- 6.4.7 Marston's PLC

- 6.4.8 McDonald's Corporation

- 6.4.9 Mitchells & Butlers PLC

- 6.4.10 Nando's Group Holdings Limited

- 6.4.11 Pizza Hut (U.K.) Limited

- 6.4.12 PizzaExpress (Restaurants) Limited

- 6.4.13 Starbucks Corporation

- 6.4.14 Stonegate Group

- 6.4.15 Tesco PLC

- 6.4.16 The Restaurant Group PLC

- 6.4.17 Whitbread PLC

- 6.4.18 Yum! Brands, Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios alimentarios del Reino Unido

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Se espera que el segmento de restaurantes de servicio rápido registre una CAGR del 5,20% en valor durante el período de pronóstico, debido a la estandarización en todas las cadenas de establecimientos de alimentos en términos de ambiente, higiene, tiempo de servicio y facilidad de acceso. Se espera que esto aumente el interés de los consumidores, aumentando así la afluencia general.

- Sin embargo, se prevé que las cocinas en la nube registren el crecimiento más rápido con una tasa compuesta anual del 31,84% durante el período previsto, con una creciente preferencia de entrega en línea por parte de los consumidores, especialmente después de la pandemia de COVID-19. El país experimentó un crecimiento en la entrega en línea del 110% en 2021. Además, la asequibilidad que ofrecen las cocinas en la nube a los fabricantes con menos inversión está impulsando el crecimiento de las cocinas en la nube en el Reino Unido.

- El mercado de restaurantes de servicio completo registró una CAGR del 5,56% en valor durante el período de estudio. La cocina europea ocupó la mayor cuota de mercado en 2022, con una participación en valor del 47,06%. El crecimiento del segmento se puede atribuir a la introducción por parte de los restaurantes de opciones veganas, bajas en azúcar y sin gluten en los platos tradicionales europeos. Los establecimientos FSR han intentado hacer estos platos más saludables y atractivos para el consumidor debido a la creciente demanda de dietas nutricionales en el Reino Unido.

- El crecimiento de cafeterías y bares se ve respaldado por el creciente consumo de té y café en el país, especialmente en la categoría de té y café especiales. Alrededor del 70% de los consumidores del Reino Unido beben al menos dos tazas de café o más al día. Además, el 23% de los bebedores de café bebían regularmente más de tres tazas de café al día y el 21% bebía más de cuatro tazas al día en 2021. Por lo tanto, se prevé que el segmento de cafeterías y bares en el Reino Unido registre una tasa compuesta anual de 4,87. % por valor durante el período de pronóstico.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción