Tamaño del mercado de proteínas animales del Reino Unido

|

|

Período de Estudio | 2017 - 2029 |

|

|

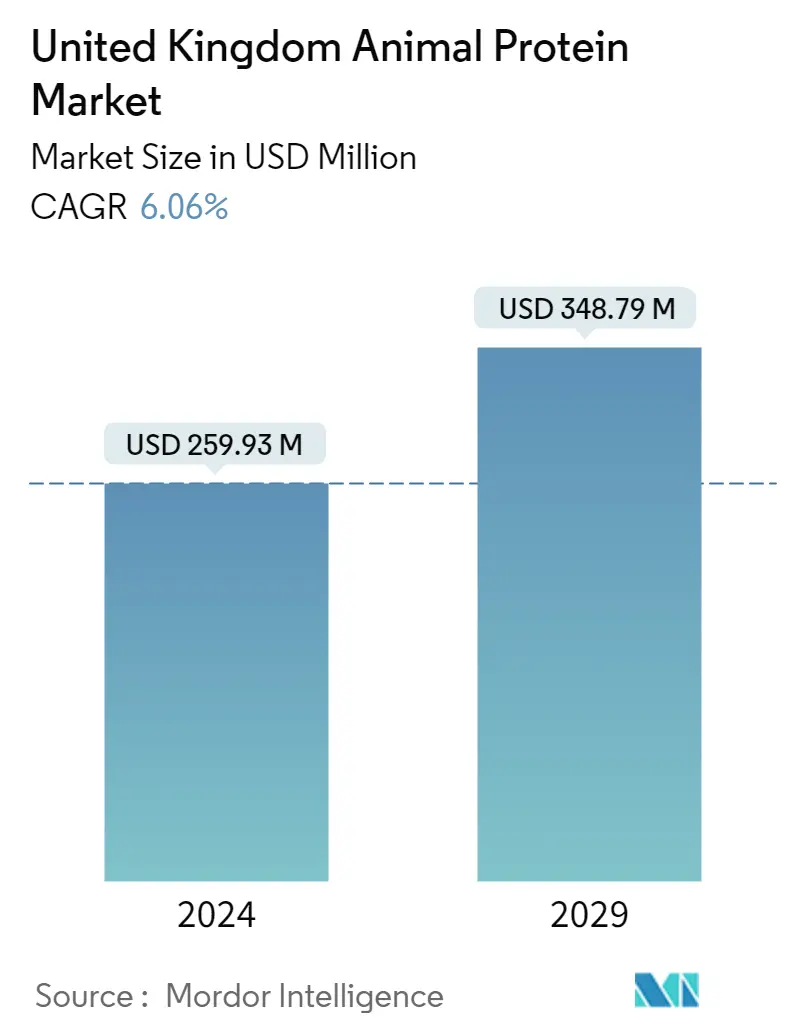

Volumen del mercado (2024) | USD 259.93 millones de dólares |

|

|

Volumen del mercado (2029) | USD 348.79 millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 6.06 % |

|

|

Crecimiento más rápido por usuario final | Suplementos |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales del Reino Unido

El tamaño del mercado de proteína animal del Reino Unido se estima en 259,93 millones de dólares en 2024 y se espera que alcance los 348,79 millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,06% durante el período previsto (2024-2029).

La estrategia de los fabricantes de innovar productos como proteínas animales sin lactosa, como gelatina, colágeno y proteínas de insectos, ha llevado al sector de alimentos y bebidas a liderar el mercado.

- Por aplicación, la industria de alimentos y bebidas es el principal segmento de usuarios finales en el mercado de proteínas animales del Reino Unido, seguida de los suplementos. El subsegmento de productos de panadería representa el mayor volumen en el segmento de alimentos y bebidas, seguido por el subsegmento de snacks. Es probable que el segmento de alimentos y bebidas supere el crecimiento de otras aplicaciones en términos de valor y registre una tasa compuesta anual del 6,79% durante el período previsto (2023-2029). Alrededor de 4.000 panaderos en el país están continuamente innovando y desarrollando productos como proteínas animales sin lactosa, como gelatina, colágeno y proteínas de insectos porque la población intolerante a la lactosa está aumentando en el Reino Unido.

- El segmento de suplementos representa la segunda mayor participación en el mercado de proteínas animales del Reino Unido, liderado por la industria de nutrición deportiva/de rendimiento, que se prevé que registre un valor CAGR del 6,67% durante el período previsto. Entre todas las proteínas animales, la proteína de insecto tiene una ventaja de precio en el mercado porque cuesta un 40% menos que otras proteínas animales conocidas, como las proteínas de la leche. El número de entusiastas del deporte y el fitness aumentó hasta alrededor de 180.000 en 2021, aumentando así la demanda de suplementos.

- El mercado observó un aumento del 0,91% en términos de valor interanual de 2018 a 2020. Debido a las restricciones relacionadas con la pandemia de COVID-19 y las normas de trabajo desde casa, el mercado de snacks creció alrededor de USD 2 millones desde 2019 a 2020. Esta situación impactó positivamente en el crecimiento del mercado de proteína animal en el Reino Unido. Por ejemplo, alrededor de 5,6 millones de personas trabajaron desde casa en 2020 y 2021, lo que aumentó considerablemente el consumo de snacks, bebidas y productos de panadería.

Tendencias del mercado de proteínas animales en el Reino Unido

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- Artesanal y sin gluten apoyando a la industria panificadora

- Las bebidas funcionales desempeñarán un papel clave en el crecimiento futuro del mercado

- Mayor crecimiento del comercio minorista a medida que más consumidores desayunan en casa

- Las salsas para cocinar serán testigos de la mayor demanda en el mercado del Reino Unido

- Programas de reducción de azúcar para obstaculizar el crecimiento segmentario en el período de pronóstico

- Alternativa láctea para impulsar el crecimiento del mercado

- Cambio demográfico para inclinarse hacia los suplementos para la salud

- Las alternativas a la carne experimentarán una tasa de crecimiento significativa

- Se prevé que el mercado de alimentos envasados listos para comer a base de plantas crezca durante el período de pronóstico

- Aumentó la demanda de snacks salados en el Reino Unido

- La inclinación de los millennials hacia el fitness surgió como el principal impulsor del mercado

- La creciente demanda de productos de origen animal

- La tendencia del skinimalismo tendrá una gran demanda en el Reino Unido

Descripción general de la industria de proteínas animales del Reino Unido

El mercado de proteínas animales del Reino Unido está fragmentado las cinco principales empresas ocupan el 31,43%. Los principales actores de este mercado son Arla Foods AmbA, Darling Ingredients Inc., Glanbia PLC, Kerry Group PLC y Koninklijke FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteínas animales del Reino Unido

Arla Foods AmbA

Darling Ingredients Inc.

Glanbia PLC

Kerry Group PLC

Koninklijke FrieslandCampina NV

Other important companies include Agrial Enterprise, Carbery Food Ingredients Limited, Insect Technology Group Holdings UK Limited, Jellice Pioneer Private Limited.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas animales del Reino Unido

- Enero de 2021 Rousselot, una marca de Darling Ingredients que produce soluciones a base de colágeno, lanzó un péptido de colágeno marino certificado por el MSC, conocido como Peptan®, en la Conferencia virtual de formulación de belleza y cuidado de la piel en 2021. Este ingrediente proviene de 100% silvestres. Pescado blanco marino capturado, certificado por el Marine Stewardship Council (MSC), y se utiliza principalmente en nutricosméticos y suplementos dietéticos de primera calidad. El ingrediente se produce en las instalaciones de Rousselot en Francia, pero está disponible en todo el mundo. El principal factor impulsor de este lanzamiento es el creciente desarrollo de productos con colágeno procedente de peces marinos capturados en el medio silvestre y la creciente demanda de productos de belleza y suplementos dietéticos a base de colágeno de pescado.

- Enero de 2021 Darling Ingredients adquirió el 50% restante de la empresa de proteínas de insectos EnviroFlight.

- Noviembre de 2020 Rousselot lanzó cápsulas de gomitas, un nuevo formato de entrega para ingredientes de gelatina nutracéuticos y farmacéuticos, ofrecido bajo su marca SiMoGel, lo que permite a los fabricantes aprovechar la creciente popularidad de los masticables y gomitas. Las cápsulas de gomitas combinan los beneficios de las cápsulas, los geles blandos y las gomitas en un único formato de entrega. Creadas con SiMoGel en un proceso de depósito sin almidón, las cápsulas gomosas se pueden utilizar para proporcionar una amplia gama de ingredientes activos en dosis muy precisas, que van desde soluciones nutricionales hasta productos de venta libre.

Informe del mercado de proteínas animales del Reino Unido índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Animal

2.3. Tendencias de producción

2.3.1. Animal

2.4. Marco normativo

2.4.1. Reino Unido

2.5. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Tipo de proteína

3.1.1. Caseína y caseinatos

3.1.2. colágeno

3.1.3. Proteína de huevo

3.1.4. Gelatina

3.1.5. Proteína de insectos

3.1.6. Proteína láctea

3.1.7. Proteína de suero

3.1.8. Otra proteína animal

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Confitería

3.2.2.1.6. Productos lácteos y alternativos a los lácteos

3.2.2.1.7. Productos alimenticios RTE/RTC

3.2.2.1.8. Aperitivos

3.2.3. Cuidado Personal y Cosmética

3.2.4. Suplementos

3.2.4.1. Por subusuario final

3.2.4.1.1. Alimentos para bebés y fórmulas infantiles

3.2.4.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.4.1.3. Nutrición deportiva/rendimiento

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Agrial Enterprise

4.4.2. Arla Foods AmbA

4.4.3. Carbery Food Ingredients Limited

4.4.4. Darling Ingredients Inc.

4.4.5. Glanbia PLC

4.4.6. Insect Technology Group Holdings UK Limited

4.4.7. Jellice Pioneer Private Limited

4.4.8. Kerry Group PLC

4.4.9. Koninklijke FrieslandCampina NV

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 14:

- VOLUMEN DEL MERCADO DE CUIDADO PERSONAL Y COSMÉTICOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA ANIMAL, GRAMOS, REINO UNIDO, 2017 - 2029

- Figura 16:

- PRODUCCIÓN DE MATERIA PRIMA DE PROTEÍNA ANIMAL, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2021

- Figura 17:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, TONELADAS, REINO UNIDO, 2017 - 2029

- Figura 18:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USD, REINO UNIDO, 2017 - 2029

- Figura 19:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 20:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, USD, REINO UNIDO, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUMEN DEL MERCADO DE CASEÍNA Y CASEINATOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 24:

- VALOR DE MERCADO DE CASEÍNA Y CASEINATOS, USD, REINO UNIDO, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE CASEÍNA Y CASEINATOS POR USUARIO FINAL, % DE CASEÍNA Y CASEINATOS, REINO UNIDO, 2022 VS 2029

- Figura 26:

- VOLUMEN DEL MERCADO DE COLÁGENO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 27:

- VALOR DEL MERCADO DEL COLÁGENO, USD, REINO UNIDO, 2017 - 2029

- Figura 28:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE COLÁGENO POR USUARIO FINAL, % DE COLÁGENO, REINO UNIDO, 2022 VS 2029

- Figura 29:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE HUEVO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE PROTEÍNA DE HUEVO, USD, REINO UNIDO, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE HUEVO POR USUARIO FINAL, % DE PROTEÍNA DE HUEVO, REINO UNIDO, 2022 VS 2029

- Figura 32:

- VOLUMEN DEL MERCADO DE GELATINA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 33:

- VALOR DE MERCADO DE GELATINA, USD, REINO UNIDO, 2017 - 2029

- Figura 34:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE GELATINA POR USUARIO FINAL, % DE GELATINA, REINO UNIDO, 2022 VS 2029

- Figura 35:

- VOLUMEN DEL MERCADO DE PROTEÍNAS DE INSECTOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 36:

- VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS, USD, REINO UNIDO, 2017 - 2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNAS DE INSECTOS POR USUARIO FINAL, % DE PROTEÍNAS DE INSECTOS, REINO UNIDO, 2022 VS 2029

- Figura 38:

- VOLUMEN DEL MERCADO DE PROTEÍNA LÁCTEA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 39:

- VALOR DEL MERCADO DE PROTEÍNA LÁCTEA, USD, REINO UNIDO, 2017 - 2029

- Figura 40:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE LA LECHE POR USUARIO FINAL, % DE PROTEÍNA DE LA LECHE, REINO UNIDO, 2022 VS 2029

- Figura 41:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 42:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, REINO UNIDO, 2017 - 2029

- Figura 43:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % DE PROTEÍNA DE SUERO, REINO UNIDO, 2022 VS 2029

- Figura 44:

- VOLUMEN DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 45:

- VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES, USD, REINO UNIDO, 2017 - 2029

- Figura 46:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE OTRAS PROTEÍNAS ANIMALES POR USUARIO FINAL, % DE OTRAS PROTEÍNAS ANIMALES, REINO UNIDO, 2022 VS 2029

- Figura 47:

- VOLUMEN DE MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 48:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, USD, REINO UNIDO, 2017 - 2029

- Figura 49:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 50:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 51:

- VOLUMEN DEL MERCADO DE PROTEÍNAS ANIMALES, ALIMENTACIÓN ANIMAL, REINO UNIDO, 2017 - 2029

- Figura 52:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, ALIMENTACIÓN ANIMAL, REINO UNIDO, 2017 - 2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE ALIMENTACIÓN ANIMAL, REINO UNIDO, 2022 VS 2029

- Figura 54:

- VOLUMEN DE MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 55:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, REINO UNIDO, 2017 - 2029

- Figura 56:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 57:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 58:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, PANADERIA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 59:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, PANADERIA, USD, REINO UNIDO, 2017 - 2029

- Figura 60:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % PANADERIA, REINO UNIDO, 2022 VS 2029

- Figura 61:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, BEBIDAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 62:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, BEBIDAS, USD, REINO UNIDO, 2017 - 2029

- Figura 63:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE BEBIDAS, REINO UNIDO, 2022 VS 2029

- Figura 64:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 65:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CEREALES PARA EL DESAYUNO, USD, REINO UNIDO, 2017 - 2029

- Figura 66:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CEREALES PARA EL DESAYUNO, REINO UNIDO, 2022 VS 2029

- Figura 67:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 68:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CONDIMENTOS/SALSAS, USD, REINO UNIDO, 2017 - 2029

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE CONDIMENTOS/SALSAS, REINO UNIDO, 2022 VS 2029

- Figura 70:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, CONFITERÍA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CONFITERÍA, USD, REINO UNIDO, 2017 - 2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % CONFITERÍA, REINO UNIDO, 2022 VS 2029

- Figura 73:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, USD, REINO UNIDO, 2017 - 2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS A LOS LÁCTEOS, REINO UNIDO, 2022 VS 2029

- Figura 76:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 77:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, REINO UNIDO, 2017 - 2029

- Figura 78:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, REINO UNIDO, 2022 VS 2029

- Figura 79:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, SNACKS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 80:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, SNACKS, USD, REINO UNIDO, 2017 - 2029

- Figura 81:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE SNACKS, REINO UNIDO, 2022 VS 2029

- Figura 82:

- VOLUMEN DE MERCADO DE PROTEÍNA ANIMAL, CUIDADO PERSONAL Y COSMÉTICOS, REINO UNIDO, 2017 - 2029

- Figura 83:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, CUIDADO PERSONAL Y COSMÉTICOS, REINO UNIDO, 2017 - 2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % CUIDADO PERSONAL Y COSMÉTICOS, REINO UNIDO, 2022 VS 2029

- Figura 85:

- VOLUMEN DE MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 86:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, USUARIO FINAL DE SUPLEMENTOS, USD, REINO UNIDO, 2017 - 2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE SUPLEMENTOS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 88:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL POR USUARIO FINAL DE SUPLEMENTOS, %, REINO UNIDO, 2017 VS 2023 VS 2029

- Figura 89:

- VOLUMEN DEL MERCADO DE PROTEÍNAS ANIMALES, ALIMENTOS Y PREPARADOS PARA BEBÉS, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 90:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, ALIMENTOS Y PREPARADOS PARA BEBÉS, USD, REINO UNIDO, 2017 - 2029

- Figura 91:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, REINO UNIDO, 2022 VS 2029

- Figura 92:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 93:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN DE ANCIANOS Y NUTRICIÓN MÉDICA, USD, REINO UNIDO, 2017 - 2029

- Figura 94:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, REINO UNIDO, 2022 VS 2029

- Figura 95:

- VOLUMEN DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, REINO UNIDO, 2017 - 2029

- Figura 96:

- VALOR DEL MERCADO DE PROTEÍNA ANIMAL, NUTRICIÓN DEPORTIVA/RENDIMIENTO, USD, REINO UNIDO, 2017 - 2029

- Figura 97:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA ANIMAL POR TIPO DE PROTEÍNA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, REINO UNIDO, 2022 VS 2029

- Figura 98:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE PROTEÍNA ANIMAL DEL REINO UNIDO, 2017 - 2022

- Figura 99:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, REINO UNIDO, 2017 - 2022

- Figura 100:

- PARTICIPACIÓN DEL VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE PROTEÍNA ANIMAL DEL REINO UNIDO, 2021

Segmentación de la industria de proteínas animales del Reino Unido

La caseína y los caseinatos, el colágeno, la proteína de huevo, la gelatina, la proteína de insectos, la proteína de la leche y la proteína de suero están cubiertos como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Por aplicación, la industria de alimentos y bebidas es el principal segmento de usuarios finales en el mercado de proteínas animales del Reino Unido, seguida de los suplementos. El subsegmento de productos de panadería representa el mayor volumen en el segmento de alimentos y bebidas, seguido por el subsegmento de snacks. Es probable que el segmento de alimentos y bebidas supere el crecimiento de otras aplicaciones en términos de valor y registre una tasa compuesta anual del 6,79% durante el período previsto (2023-2029). Alrededor de 4.000 panaderos en el país están continuamente innovando y desarrollando productos como proteínas animales sin lactosa, como gelatina, colágeno y proteínas de insectos porque la población intolerante a la lactosa está aumentando en el Reino Unido.

- El segmento de suplementos representa la segunda mayor participación en el mercado de proteínas animales del Reino Unido, liderado por la industria de nutrición deportiva/de rendimiento, que se prevé que registre un valor CAGR del 6,67% durante el período previsto. Entre todas las proteínas animales, la proteína de insecto tiene una ventaja de precio en el mercado porque cuesta un 40% menos que otras proteínas animales conocidas, como las proteínas de la leche. El número de entusiastas del deporte y el fitness aumentó hasta alrededor de 180.000 en 2021, aumentando así la demanda de suplementos.

- El mercado observó un aumento del 0,91% en términos de valor interanual de 2018 a 2020. Debido a las restricciones relacionadas con la pandemia de COVID-19 y las normas de trabajo desde casa, el mercado de snacks creció alrededor de USD 2 millones desde 2019 a 2020. Esta situación impactó positivamente en el crecimiento del mercado de proteína animal en el Reino Unido. Por ejemplo, alrededor de 5,6 millones de personas trabajaron desde casa en 2020 y 2021, lo que aumentó considerablemente el consumo de snacks, bebidas y productos de panadería.

| Tipo de proteína | |

| Caseína y caseinatos | |

| colágeno | |

| Proteína de huevo | |

| Gelatina | |

| Proteína de insectos | |

| Proteína láctea | |

| Proteína de suero | |

| Otra proteína animal |

| Usuario final | ||||||||||||

| Alimentación animal | ||||||||||||

| ||||||||||||

| Cuidado Personal y Cosmética | ||||||||||||

|

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.