| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 427.49 Million |

| Tamaño del Mercado (2029) | USD 704.58 Million |

| CAGR (2024 - 2029) | 10.51 % |

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Asia-Pacífico |

| Concentración del Mercado | Alto |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis de mercado de cintas unidireccionales

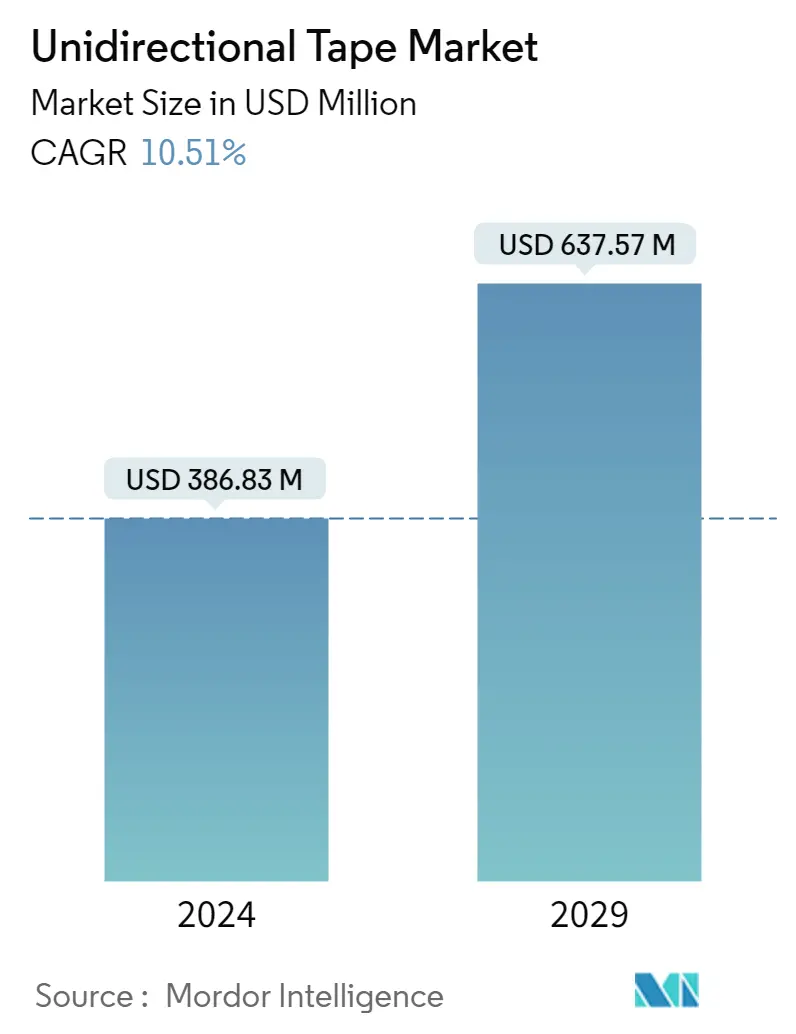

El tamaño del mercado de cintas unidireccionales se estima en 386,83 millones de dólares en 2024 y se espera que alcance los 637,57 millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,51% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19 en 2020. Actualmente, el mercado ha alcanzado niveles prepandémicos.

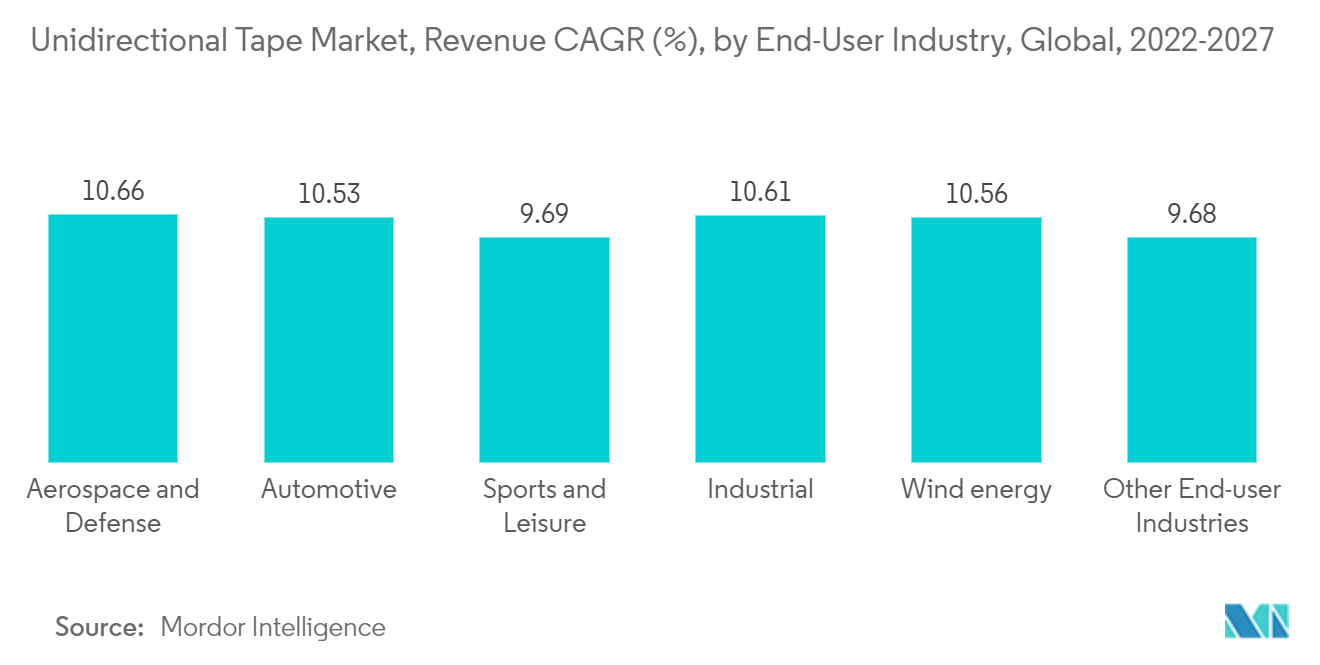

- A medio plazo, uno de los principales factores que impulsan el mercado es la creciente demanda del sector aeroespacial y el creciente uso de cintas unidireccionales en las industrias eólica y automovilística.

- Por otro lado, se espera que los altos costos de fabricación y procesamiento de las cintas unidireccionales obstaculicen el crecimiento del mercado.

- Es probable que la creciente inversión por parte de las principales empresas de todo el mundo en actividades de I+D para desarrollar nuevos productos de cintas unidireccionales actúe como una oportunidad para el mercado estudiado en los próximos años.

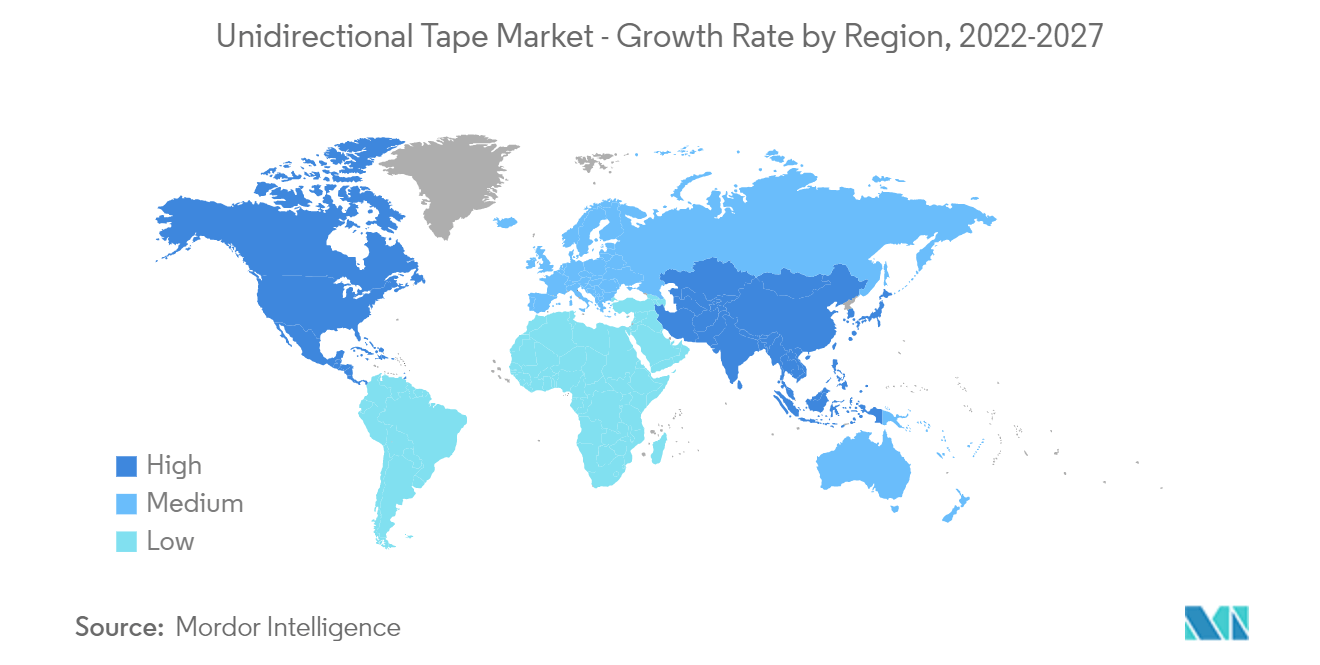

- Se espera que la región de Asia y el Pacífico domine el mercado con una creciente fabricación de la industria aeroespacial.

Tendencias del mercado de cintas unidireccionales

Creciente demanda de la industria aeroespacial y de defensa

- Las cintas unidireccionales se fabrican a partir de fibra de vidrio o de carbono incrustadas en una matriz termoplástica y se personalizan específicamente en función de sus diferentes aplicaciones.

- Las cintas termoestables UD se utilizan generalmente en diferentes industrias, ya que son menos costosas, excepcionalmente receptivas y fáciles de impregnar. La alta utilización de compuestos de fibra de carbono/epóxido en la industria aeroespacial se deduce de su peso ligero, alta calidad y módulo, y de su excelente rendimiento ante la fatiga.

- Se estima que el mercado mundial de materiales aeroespaciales será testigo de un crecimiento saludable durante el período previsto debido al aumento del uso de compuestos en la fabricación de aviones y al aumento del gasto gubernamental en militares y defensa en los principales países como Estados Unidos, China, India, Reino Unido y pronto.

- Según datos del Instituto Internacional de Investigación para la Paz de Estocolmo (SIPRI), Estados Unidos y China representaron el mayor gasto militar en 2021, valorado en alrededor de 801.000 millones de dólares y 293.000 millones de dólares respectivamente, seguidos por la India y el Reino Unido con 76.600 millones de dólares y 68.400 millones de dólares respectivamente..

- El mercado mundial de fabricación de aviones militares y aeroespaciales para el sector aeroespacial y de defensa en 2021 se valoró en aproximadamente 255.800 millones de dólares, lo que incluye actores dominantes como Boeing, Lockheed y Northrop Grumma. Las crecientes inversiones en investigación y desarrollo (I+D) de materiales compuestos avanzados por parte de varios operadores aeroespaciales, como The Boeing Company y Airbus SE, entre otros, también están respaldando el crecimiento del mercado de cintas unidireccionales.

- Por lo tanto, debido a los factores mencionados anteriormente, es probable que la aplicación de cinta unidireccional de la industria aeroespacial domine durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado durante el período de previsión. Se espera que la creciente demanda de cintas unidireccionales por parte de la industria de defensa en países como China e India impulse la demanda de cintas unidireccionales en esta región.

- Las cintas unidireccionales se utilizan para diseñar materiales ligeros, resistentes y de alto impacto para aplicaciones automotrices de alto rendimiento. La industria de fabricación de automóviles de China es la más grande del mundo, con una participación de producción de poco más del 32,5% en 2021. La industria cuenta con el apoyo de actores multinacionales que operan grandes instalaciones de fabricación en el país.

- La creciente flota de aviones civiles aumenta constantemente la demanda de cinta unidireccional en China. Además, en los próximos 20 años, las compañías aéreas chinas planean adquirir unos 7.690 nuevos aviones, valorados en unos 1,2 billones de dólares.

- La producción de automóviles en la India experimentó un crecimiento del 30 % en 2021. Este crecimiento significativo fue respaldado por reformas gubernamentales para mejorar la producción industrial y la alta demanda de automóviles por parte de los consumidores finales del país. Según los informes de la Sociedad de Fabricantes de Automóviles de la India, SIAM, el país produjo un total de 22.933.230 vehículos, incluidos vehículos de pasajeros, vehículos comerciales, vehículos de tres y dos ruedas y cuatriciclos, entre abril de 2021 y marzo de 2022. Además, Es probable que las reformas del gobierno, como los programas Aatma Nirbhar Bharat y Make in India, impulsen la industria automotriz.

- Según el informe de la IATA (Asociación Internacional de Transporte Aéreo), la India está preparada para convertirse en el tercer mercado de aviación más grande del mundo al final del período previsto. En el sector aeroespacial, según la India Brand Equity Foundation (IBEF), se espera que la industria de la aviación del país sea testigo de una inversión de 35.000 millones de rupias (~4.990 millones de dólares) en los próximos cuatro años.

- Además, según el Informe Eólico Global 2022 del Consejo Mundial de Energía Eólica (GWEC), las perspectivas del mercado eólico indio para 2022 y 2023 se proyectan en 3,2 GW y 4,1 GW de instalaciones eólicas terrestres, respectivamente.

- Asia-Pacífico tiene una participación significativa en el mercado de equipos deportivos y de ocio y se espera que crezca significativamente durante el período de pronóstico.

- Debido a los factores mencionados anteriormente, se prevé que el mercado de cintas unidireccionales en la región de Asia y el Pacífico crezca significativamente durante el período de estudio.

Descripción general de la industria de cintas unidireccionales

El mercado de cintas unidireccionales es de naturaleza consolidada y los cinco principales actores representan una participación significativa en el mercado global. Algunas de las principales empresas (sin ningún orden en particular) son TEIJIN LIMITED, Hexcel Corporation, Celanese Corporation, TORAY INDUSTRIES INC. y Mitsui Chemicals Inc., entre otras.

Líderes del mercado de cintas unidireccionales

-

Celanese Corporation

-

Mitsui Chemicals, Inc.

-

TORAY INDUSTRIES INC

-

Hexcel Corporation

-

TEIJIN LIMITED

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de cintas unidireccionales

- En enero de 2022, Evonik Industries AG recibió la certificación de DNV ya que su cinta unidireccional VESTAPE PA12-CF (PA12) se volvió adecuada para aplicaciones dinámicas de inyección de hidrocarburos agridulces, agua y gas según DNV-ST-F119.

- En JUNIO de 2021, Teijin se unió al Centro de Innovación Aeroespacial de Spirit para mejorar la asociación de ingeniería. Conduciría al desarrollo de aplicaciones intermedias y posteriores para aeronaves, incluida la cinta preimpregnada termoplástica unidireccional de fibra de carbono y otros productos.

- En marzo de 2021, BÜFA Thermoplastic Composites GmbH Co. KG se asoció con B-PREG (Izmir, Turquía), un proveedor de compuestos a base de fibras naturales. El objetivo de esta asociación era ofrecer cintas preimpregnadas unidireccionales (UD), preimpregnados tejidos y tejidos secos tejidos fabricados con fibra de lino y polímero de polipropileno para satisfacer la demanda de materiales sostenibles.

Segmentación de la industria de cintas unidireccionales

Las cintas unidireccionales son materiales compuestos que suelen tener como base fibra de carbono o fibra de vidrio. Son utilizados más comúnmente por las industrias automotriz y aeroespacial. El mercado de cintas unidireccionales está segmentado por material de respaldo de tipo refuerzo, tipo de adhesivo, industria de usuario final y geografía. Por tipo de refuerzo, el mercado se segmenta en Fibra de Vidrio, Fibra de Carbono y Otros tipos de refuerzo. Por material de respaldo, el mercado se segmenta en poliéter éter cetona (PEEK), poliamida (PA), polipropileno (PP), policarbonato (PC), sulfuro de polifenileno (PPS) y otros materiales de respaldo. Por tipo de adhesivo, se segmenta en epoxi, poliuretano y otros tipos de adhesivos. Por industria de usuario final, se segmenta en aeroespacial y de defensa, automotriz, deportes y ocio, industrial, energía eólica y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de cintas unidireccionales en 15 países importantes en varias regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Tipo de refuerzo | Fibra de vidrio | ||

| Fibra de carbon | |||

| Otros tipos de refuerzo | |||

| Material de respaldo | Poliéter éter cetona (PEEK) | ||

| Poliamida (PA) | |||

| Polipropileno (PP) | |||

| Policarbonato (PC) | |||

| Sulfuro de polifenileno (PPS) | |||

| Otros materiales de respaldo | |||

| Tipo de adhesivo | Epoxy | ||

| Poliuretano | |||

| Otros tipos de adhesivos | |||

| Industria del usuario final | Aeroespacial y Defensa | ||

| Automotor | |||

| Deportes y Ocio | |||

| Industrial | |||

| Energía eólica | |||

| Otras industrias de usuarios finales | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de cintas unidireccionales

¿Qué tamaño tiene el mercado de cintas unidireccionales?

Se espera que el tamaño del mercado de cintas unidireccionales alcance los 386,83 millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,51% para alcanzar los 637,57 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Cinta unidireccional?

En 2024, se espera que el tamaño del mercado de cintas unidireccionales alcance los 386,83 millones de dólares.

¿Quiénes son los actores clave en el mercado Cinta unidireccional?

Celanese Corporation, Mitsui Chemicals, Inc., TORAY INDUSTRIES INC, Hexcel Corporation, TEIJIN LIMITED son las principales empresas que operan en el mercado de cintas unidireccionales.

¿Cuál es la región de más rápido crecimiento en el mercado Cinta unidireccional?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Cinta unidireccional?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de cintas unidireccionales.

¿Qué años cubre este mercado de Cinta unidireccional y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de cintas unidireccionales se estimó en 350,04 millones de dólares. El informe cubre el tamaño histórico del mercado de Cinta unidireccional para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cinta unidireccional para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Adhesives and Sealants Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria de cintas unidireccionales

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Cintas unidireccionales en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Cintas unidireccionales incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.