Tamaño y Participación del Mercado de Carga Útil y Subsistemas de UAV

Análisis del Mercado de Carga Útil y Subsistemas de UAV por Mordor Intelligence

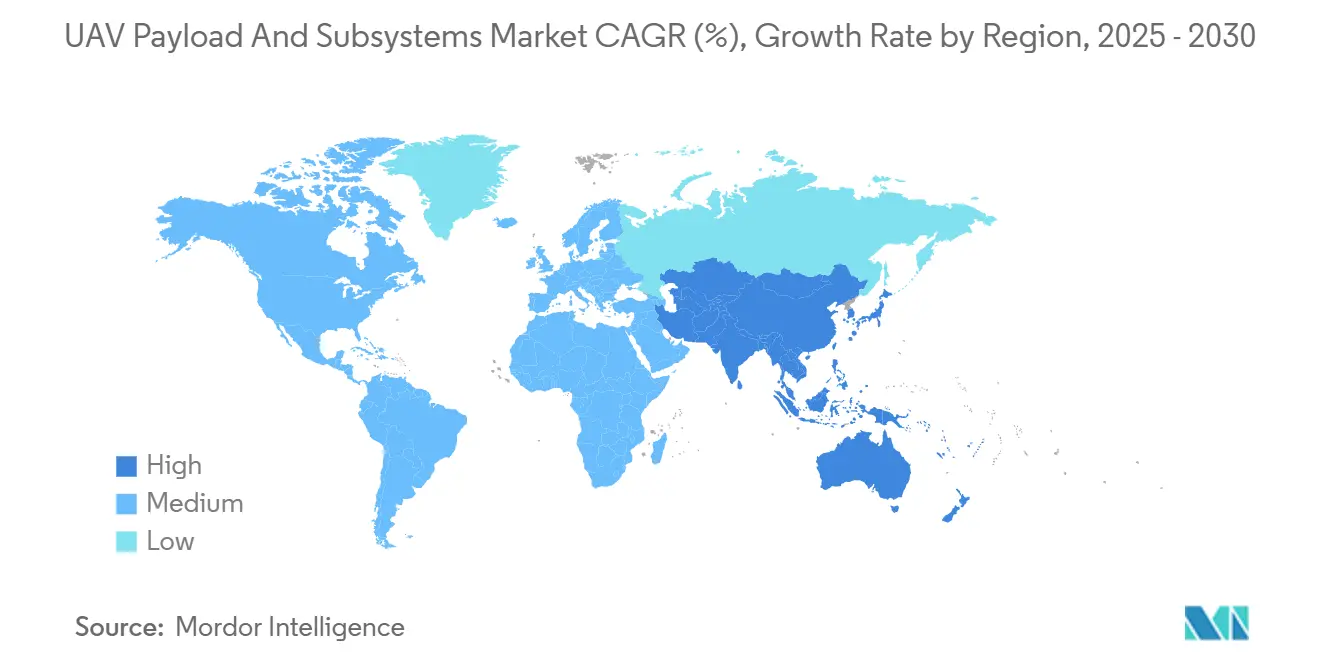

El mercado de carga útil y subsistemas de UAV está valorado en USD 7,86 mil millones en 2025 y se pronostica que alcance los USD 12,41 mil millones en 2030, avanzando a una TCAC del 9,56%. Los programas de modernización militar en curso, mayores gastos de defensa y cambios institucionales hacia plataformas no tripuladas anclan esta trayectoria de crecimiento. Solo el Departamento de Defensa de EE.UU. destinó USD 10,1 mil millones para la adquisición de vehículos no tripulados e I+D en el año fiscal 2025, destacando el compromiso federal sostenido. Las cargas útiles de guerra electrónica (GE) registran la TCAC más rápida del segmento con 10,35%, mientras que los UAV tácticos siguen siendo los líderes en volumen, capturando el 27,85% de la segmentación por clase de UAV. Regionalmente, América del Norte mantiene la posición más grande con una participación del 35,45% en 2024, pero Asia-Pacífico registra la TCAC más alta del 9,75%, impulsada por el salto en el gasto de defensa de Asia Oriental a USD 411 mil millones en 2023. Los subsistemas de propulsión y energía críticos para la resistencia comandan el 37,85% de participación, mientras que los sistemas de control de vuelo registran una TCAC del 11,23% ya que la autonomía se vuelve esencial en entornos sin GPS.

Conclusiones Clave del Informe

- Por tipo de carga útil, los sensores mantuvieron el 31,25% de la participación del mercado de carga útil y subsistemas de UAV en 2024, mientras que se proyecta que los sistemas de guerra electrónica se expandan a una TCAC del 10,35% hasta 2030.

- Por tipo de subsistema, la propulsión y energía capturaron el 37,85% de participación de ingresos en 2024; los sistemas de control de vuelo registrarán la TCAC más rápida del 11,23% hasta 2030.

- Por clase de UAV, las plataformas tácticas representaron el 27,85% del tamaño del mercado de carga útil y subsistemas de UAV en 2024, mientras que el segmento HALE está configurado para crecer a una TCAC del 12,51% hasta 2030.

- Por usuario final, defensa y seguridad capturaron el 49,12% de participación de ingresos en 2024; los sistemas de aplicación de la ley registrarán la TCAC más rápida del 9,55% hasta 2030.

- Por aplicación, las misiones ISR contribuyeron con el 49,65% de participación del tamaño del mercado de carga útil y subsistemas de UAV en 2024; las misiones de combate/ataque representan la aplicación de crecimiento más rápido con 12,33% de TCAC.

- Por geografía, América del Norte mantuvo el 35,45% de la participación del mercado de carga útil y subsistemas de UAV en 2024; Asia-Pacífico muestra la TCAC más fuerte del 9,75% hasta 2030.

Tendencias e Insights del Mercado Global de Carga Útil y Subsistemas de UAV

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de presupuestos de ISR de defensa | +1.8% | Global; concentrado en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Procesadores de IA a bordo para entornos disputados | +1.2% | Global; liderado por América del Norte y Europa | Corto plazo (≤ 2 años) |

| Conceptos de enjambre impulsando subsistemas de comunicaciones interoperables | +1.5% | Núcleo de América del Norte y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Mandatos de Arquitectura de Sistemas Abiertos Modulares (MOSA) | +0.9% | América del Norte y naciones aliadas | Mediano plazo (2-4 años) |

| Tensiones geopolíticas impulsando aceleración de adquisiciones | +1.1% | Global; regiones disputadas enfatizadas | Corto plazo (≤ 2 años) |

| Cambio hacia capacidades de fabricación doméstica | +0.8% | América del Norte, Europa, Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Expansión de presupuestos de ISR de defensa

Las crecientes asignaciones de inteligencia, vigilancia y reconocimiento subrayan cómo el dominio de la información da forma a la planificación de fuerzas modernas. El presupuesto del año fiscal 2025 de EE.UU. dedica USD 10,1 mil millones a sistemas no tripulados que combinan fusión de sensores con procesamiento en tiempo real.[1]US Department of Defense, "FY25 Budget Request - Unmanned Systems Fact Sheet," defense.gov Movimientos de gasto comparables en Japón, Corea del Sur y Australia confirman una creencia compartida de que los ciclos de datos más rápidos acortan la cadena de eliminación y protegen a las tripulaciones. Las oficinas de adquisiciones ahora priorizan sensores multiespectrales, enlaces de datos de alto ancho de banda y análisis a bordo que pueden convertir imágenes en bruto en señales accionables durante una sola pasada. Este aumento de demanda posiciona al mercado de carga útil y subsistemas de UAV para un crecimiento sostenido de dos dígitos durante la década.

Procesadores de IA a bordo para entornos disputados

Los conjuntos de chips de computación de borde permiten que los drones identifiquen amenazas y ajusten las rutas de vuelo sin conectividad en la nube. Las pruebas del MIT redujeron el error de seguimiento de trayectoria en un 50%, demostrando que la inferencia a bordo mejora la autonomía cuando el jamming bloquea los enlaces de comando. Los militares ahora especifican hardware de IA resistente que soporta vibración, cambios de temperatura y ataques electromagnéticos, asegurando la finalización de la misión incluso cuando las señales GNSS desaparecen. Estos procesadores también habilitan la fusión rápida de sensores, permitiendo a los operadores empujar más tipos de carga útil en la misma estructura de aeronave. Como resultado, los proveedores de aviónica que integran GPU avanzadas y aceleradores neurales ven volúmenes de pedidos en aumento.

Conceptos de enjambre impulsando subsistemas de comunicaciones interoperables

Los eventos de campo OFFSET de DARPA mostraron que los equipos de drones lograron un 85% de precisión en la identificación de objetivos a través de redes de malla.[2]Defense Advanced Research Projects Agency, "OFFSET Swarm Exercise Results," darpa.mil El vuelo coordinado demanda enlaces sincronizados en tiempo, formas de onda de baja probabilidad de intercepción y procesamiento descentralizado para que cualquier nodo pueda asumir el comando si un líder falla. Los compradores de defensa están por lo tanto adquiriendo radios ágiles en frecuencia que saltan a través de bandas para superar a los jammers. Las pilas definidas por software permiten además que los operadores suban nuevos esquemas de encriptación o enrutamiento en horas, no meses. Estas capacidades transforman UAV individuales en activos colectivos que saturan las defensas por volumen puro y agilidad.

Mandatos de Arquitectura de Sistemas Abiertos Modulares (MOSA)

Las reglas de adquisición del Pentágono ahora requieren cumplimiento MOSA, forzando a los contratistas a publicar especificaciones de interfaz y adoptar buses de datos estándar.[3]Office of the Under Secretary of Defense for Acquisition & Sustainment, "Modular Open Systems Architecture Memo," acq.osd.mil Las arquitecturas abiertas permiten que los servicios armados conecten un sensor o jammer de próxima generación sin rediseñar toda la estructura de aeronave. Los costos del ciclo de vida caen porque las actualizaciones se ven más como instalaciones de aplicaciones de smartphone que revisiones de depósito. Los proveedores que abrazan MOSA pueden entrar a programas a medio flujo, interrumpiendo a los incumbentes que una vez dependieron del bloqueo propietario. Para los militares, la recompensa es el despliegue más rápido de contramedidas contra amenazas emergentes.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Obstáculos de control de exportaciones y regulaciones de vuelo | -0.7% | Global | Mediano plazo (2-4 años) |

| Compensaciones peso-energía limitando resistencia | -0.5% | Global | Largo plazo (≥ 4 años) |

| Congestión del espectro RF afecta enlaces de datos | -0.4% | Global; zonas disputadas | Corto plazo (≤ 2 años) |

| Riesgos de suministro de tierras raras para sensores avanzados | -0.3% | Global; Asia-Pacífico vulnerable | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Obstáculos de control de exportaciones y regulaciones de vuelo

Las reglas ITAR, EAR y MTCR obligan a los fabricantes a examinar cada componente y cliente, creando papeleo que puede retrasar las entregas por meses.[4]US Department of State, "International Traffic in Arms Regulations," state.gov Las empresas a menudo diseñan versiones "export-light" que eliminan opciones avanzadas de encriptación, alcance o carga útil, diluyendo el rendimiento para mantenerse en cumplimiento. Los innovadores más pequeños luchan con la sobrecarga legal, cediendo participación de mercado a las principales que mantienen equipos de cumplimiento internos. Los reguladores de aviación civil añaden otra capa, mandando sensores de ver-y-evitar y controles a prueba de fallas antes de vuelos en el espacio aéreo nacional. Juntas, estas barreras restringen la difusión global de subsistemas de vanguardia.

Compensaciones peso-energía limitando resistencia

La densidad de energía de la batería y la eficiencia del motor de combustión establecen techos duros sobre cuánto tiempo un UAV puede permanecer en el aire. Las armas de energía dirigida, radares de apertura ancha y enlaces de datos de alta capacidad consumen más vatios que las cargas útiles anteriores, apretando el margen de diseño. Los ingenieros persiguen estructuras de aeronaves más ligeras, nuevas químicas y generadores híbridos, sin embargo el progreso sigue siendo incremental en lugar de revolucionario. Cada kilogramo extra removido de la estructura puede ahorrar a las flotas decenas de miles de dólares operacionales, por lo que la investigación de materiales comanda grandes presupuestos de I+D. Hasta que emerja un avance-como las baterías de estado sólido-los operadores deben equilibrar el alcance de la misión contra la energía finita a bordo.

Análisis de Segmentos

Por Tipo de Carga Útil: Los Sistemas de Guerra Electrónica Lideran la Innovación

Los sensores representaron USD 2,46 mil millones y 31,25% del mercado de carga útil y subsistemas de UAV en 2024. Las configuraciones de guerra electrónica, sin embargo, superarán a todas las demás con una TCAC del 10,35% ya que la dominación del espectro se vuelve indispensable. El tamaño del mercado de carga útil y subsistemas de UAV para GE está pronosticado para duplicarse en 2030, ayudado por arquitecturas de pod modulares que se adaptan a estructuras de aeronaves heredadas. La integración del Cuerpo de Marines de EE.UU. de pods T-SOAR en demostradores MQ-9 subraya un cambio de doctrina hacia medidas activas contra-radar.[5]US Marine Corps, "T-SOAR Pod Demonstration on MQ-9," marines.mil

Las cargas útiles armamentizadas registran crecimiento de dígitos medios, impulsadas por municiones de planeo miniaturizadas y cabezas de guerra merodeadoras. Las cargas útiles de imágenes ganan de algoritmos de reconocimiento automático de objetivos impulsados por IA, aliviando la carga de trabajo del operador. Las comunicaciones y enlaces de datos luchan con la congestión RF, sin embargo la demanda persiste para relés de banda L y banda S que garantizan redes de malla resilientes en enjambres. Las cargas útiles nicho "otras"-detección química, kits de ciberexfiltración-capturan pedidos pequeños pero estratégicos.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles tras la compra del informe

Por Tipo de Subsistema: Los Sistemas de Control de Vuelo Impulsan la Autonomía

La propulsión y energía mantuvieron una participación del 37,85% en 2024, reflejando su estatus como el elemento de costo principal. Los motores de combustible pesado, generadores híbridos y arneses de distribución de alto voltaje dominan las adquisiciones. Por el contrario, el software y hardware de control de vuelo crecerá 11,23% anualmente, el más alto entre los subsistemas, ya que la autonomía impulsa las adquisiciones. El tamaño del mercado de carga útil y subsistemas de UAV vinculado a suites de control de vuelo se proyecta en USD 2,1 mil millones en 2030, arriba de USD 1,2 mil millones en 2025. El paquete de guía de Draper en el Talon-A1 de Stratolaunch muestra cómo las leyes de control avanzadas habilitan perfiles hipersónicos.

Los módulos de navegación y guía combinan sensores inerciales MEMS con actualizaciones celestiales y referenciadas por terreno para mantener precisión sin GNSS. El Sistema de Navegación Inercial Compacto de Honeywell entrega precisión de centímetros, ampliando envelopes de misión. Los subsistemas de comunicaciones giran hacia radios de arquitectura abierta con modos anti-jam. El equipo automatizado de lanzamiento y recuperación está evolucionando rápidamente para apoyar operaciones dispersas desde carreteras o cubiertas navales.

Por Clase de UAV: Las Plataformas HALE Capturan Misiones Estratégicas

Las estructuras de aeronaves tácticas siguieron siendo la cohorte más grande, con una participación del 27,85% durante 2024, reflejando flexibilidad a través de niveles de brigada y división. Las naves de gran altitud y larga resistencia, aunque más pequeñas en números de unidades, liderarán el crecimiento en valor con una TCAC del 12,51%. La participación del mercado de carga útil y subsistemas de UAV para HALE está configurada para subir bruscamente ya que los gobiernos financian constelaciones ISR persistentes orbitando por encima de 60,000 ft. La plataforma anti-stealth "Divine Eagle" WZ-9 de China ejemplifica el papel de HALE en la defensa de misiles de área amplia.

Las categorías mini y micro se benefician de la adopción a nivel de escuadra, aprovechando los avances en nano-gimbals y micro-células de combustible. Las arquitecturas de ala fija aún proporcionan el mejor alcance y resistencia de su clase, mientras que las variantes VTOL resuelven las limitaciones de despliegue de última milla, especialmente en teatros marítimos.

Por Usuario Final: Dominio Militar con Crecimiento Gubernamental

El militar comandó el 49,12% del gasto en 2024, comprando subsistemas de grado premium certificados para campos de batalla disputados. Las agencias de seguridad fronteriza y respuesta a desastres son la cohorte civil de crecimiento más rápido, adoptando versiones resistentes para asegurar fronteras e infraestructura crítica. La Protección de Aduanas y Fronteras de EE.UU. continúa patrullas Predator-B, validando el cruzamiento de diseños militares hacia roles de seguridad nacional. Los compradores gubernamentales conscientes de los costos estimulan la demanda de arquitecturas escalables, alentando a los proveedores a entregar líneas de carga útil basadas en COTS que se adaptan a estándares de defensa y civiles.

La adopción por parte de las fuerzas del orden se acelera para monitoreo de multitudes y reconocimiento táctico, aunque las preocupaciones de privacidad mantienen envelopes operativos restringidos. Las agencias humanitarias despliegan pods ISR para mapeo de desastres, a menudo arrendando capacidad a través de modelos de propiedad del contratista, operado por el contratista (COCO).

Por Aplicación: Las Misiones de Combate Ganan Prominencia

ISR mantuvo una participación de ingresos del 49,65% en 2024. Sin embargo, los perfiles de combate y ataque se acelerarán más rápido con 12,33% de TCAC, impulsados por municiones merodeadoras y sistemas de ataque de precisión que entregan efectos cinéticos a riesgo reducido. Los éxitos de los drones expendibles de primera persona en Europa Oriental ilustran la letalidad disruptiva de costos. El mapeo y la topografía apoyan la planificación previa a la misión, mientras que la búsqueda y rescate sigue siendo vital para la recuperación de personal en áreas denegadas. La industria de carga útil y subsistemas de UAV favorece cada vez más paquetes multi-misión que se reconfiguran rápidamente entre roles ISR y ataque.

Análisis Geográfico

El ecosistema de defensa maduro de América del Norte entregó el 35,45% de los ingresos globales en 2024. La región se beneficia de robusta financiación de I+D y E, laboratorios conjuntos industria-gobierno y hojas de ruta de adquisición claras. El mercado de carga útil y subsistemas de UAV aprovecha programas de volumen como MQ-25, XQ-58 y prototipos de aeronaves de combate colaborativo, asegurando libros de pedidos estables para OEM.

Asia-Pacífico registra la TCAC más pronunciada del 9,75%. Las tensiones territoriales crecientes estimulan programas de desarrollo indígena a través de China, India, Japón y Corea del Sur. Las fábricas de joint-venture en India producen motores de combustible pesado y alas compuestas, mientras que la agencia de investigación de defensa de Singapur co-desarrolla chips de navegación IA con PYME locales. Los offsets gubernamentales mandan contenido local, alentando huellas de proveedores a través de la región.

Europa ocupa el tercer lugar por valor, sostenida por mandatos de interoperabilidad de la OTAN. La iniciativa Eurodrone MALE y proyectos de ala leal en el Reino Unido e Italia anclan la demanda de cargas útiles de sensores y GE certificadas a estándares STANAG. Sin embargo, las reglas de exportación estrictas ocasionalmente obstaculizan las ventas a terceros países.

El Medio Oriente muestra demanda irregular pero significativa vinculada a la adquisición rápida de capacidades. Arabia Saudita y los EAU invierten en líneas de ensamblaje final localizadas para asegurar transferencia de tecnología, mientras que los proveedores de componentes de Israel continúan exportando kits de radar, EO-IR y enlace de datos. África permanece naciente y limitada por restricciones fiscales, pero está adoptando modelos tácticos chinos y turcos asequibles para seguridad fronteriza.

Panorama Competitivo

El mercado de carga útil y subsistemas de UAV se inclina hacia concentración moderada. Los principales heredados-Lockheed Martin, Northrop Grumman, Boeing y General Atomics Aeronautical Systems-mantienen ventajas de integración de plataformas y enlaces de clientes de larga data. Su presencia combinada aún representa aproximadamente el 45-55% de los ingresos globales de subsistemas. Los disruptores como Anduril y Shield AI compiten a través de arquitecturas nativas de IA y actualizaciones de software ágiles, impulsados por inyecciones de venture de USD 3,76 mil millones y USD 930 millones, respectivamente. Las asociaciones estratégicas están proliferando: GA-ASI y BAE Systems co-demostraron GE autónoma en el MQ-20; Honeywell colabora con Korean Aerospace Industries en aviónica de arquitectura abierta; y RTX integra radares AESA de bajo SWaP-C en estructuras de aeronaves emergentes del Grupo 3.

Los mandatos de sistemas abiertos erosionan el bloqueo de proveedores. Los proveedores que promueven cargas útiles agnósticas de interfaz están mejor posicionados para actualizaciones en espiral. Las oportunidades de espacio en blanco yacen en conjuntos de chips de comunicación de enjambre, suministros de energía de energía dirigida de estado sólido y magnéticos de fabricación soberana de tierras raras. La desventaja de los que llegan tarde amenaza a las empresas que se aferran a buses propietarios.

Líderes de la Industria de Carga Útil y Subsistemas de UAV

-

Northrop Grumman Corporation

-

Lockheed Martin Corporation

-

Israel Aerospace Industries Ltd.

-

Teledyne Technologies Incorporated

-

AeroVironment, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Thales introdujo una carga útil compacta de guerra electrónica, diseñada para drones pequeños, permitiéndoles detectar y localizar señales de radio.

- Mayo 2025: Estados Unidos y Qatar firmaron un paquete de defensa de USD 3 mil millones, incluyendo USD 2 mil millones para MQ-9B Reapers y USD 1 mil millón para baterías FS-LIDS contra-UAS, señalando apetito de exportación sostenido para ecosistemas UAV avanzados.

- Febrero 2025: HevenDrones introdujo 'The Raider', un sistema aéreo no tripulado (UAS) alimentado por hidrógeno. The Raider es un avance de su serie de drones H2D, presumiendo resistencia mejorada, una gama más amplia de opciones de carga útil y una capacidad de carga útil aumentada, especialmente comparado con el H2D55.

- Enero 2025: Target Arm aseguró un contrato SBIR del Ejército de USD 2,04 millones para desarrollar su sistema Arsenal-Modular Mission Payload (A-MMP). El sistema permite lanzamiento y recuperación autónomos de sistemas aéreos no tripulados pequeños (sUAS), incluyendo drones rotatorios y de ala fija.

- Septiembre 2024: Draganfly Inc. lanzó el Drone APEX para operaciones de vigilancia militar y de aplicación de la ley. El APEX ofrece 45 minutos de tiempo de vuelo y una capacidad de carga útil de 5 libras para aplicaciones críticas de misión.

Alcance del Informe del Mercado Global de Carga Útil y Subsistemas de UAV

Los UAV son plataformas no tripuladas que utilizan sensores a bordo para funcionar eficazmente y realizar según su perfil de misión especificado. Los sensores se integran a bordo como cargas útiles se usan para controlar varios aspectos del vuelo de los UAV. Además de proporcionar una evaluación completa del campo de batalla desde una perspectiva aérea, los sistemas de carga útil a bordo también se usan para recopilar datos de misión y transmitirlos a centros de datos basados en tierra para evaluación.

El mercado de carga útil y subsistemas de UAV está segmentado por carga útil y geografía. Por carga útil, el mercado está segmentado en sensores, armamento, radar, comunicaciones y otras cargas útiles. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África. El informe también cubre tamaños de mercado y pronósticos de diferentes regiones geográficas. Además, el informe ofrece un pronóstico de mercado en términos de valor en millones de USD. Además, el informe también incluye varias estadísticas clave sobre el estado del mercado de los principales actores del mercado y proporciona tendencias clave y oportunidades en el mercado de carga útil y subsistemas de UAV.

| Sensores |

| Armamento |

| Comunicaciones y Enlaces de Datos |

| Sistemas de Guerra Electrónica (GE) |

| Sistemas de Imágenes y Mapeo |

| Otras Cargas Útiles |

| Propulsión y Energía |

| Sistemas de Control de Vuelo (FCS) |

| Navegación y Guía |

| Comunicaciones y Enlaces de Datos |

| Sistemas de Lanzamiento y Recuperación |

| UAV Nano y Micro (Menos de 2 kg) |

| UAV Mini (2 a 20 kg) |

| UAV Tácticos (20 a 150 kg) |

| MALE |

| HALE |

| UAV VTOL de Ala Fija |

| Militar |

| Aplicación de la Ley |

| Inteligencia, Vigilancia y Reconocimiento (ISR) |

| Combate/Ataque |

| Logística |

| Búsqueda y Rescate (SAR) |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Turquía | ||

| Israel | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Carga Útil | Sensores | ||

| Armamento | |||

| Comunicaciones y Enlaces de Datos | |||

| Sistemas de Guerra Electrónica (GE) | |||

| Sistemas de Imágenes y Mapeo | |||

| Otras Cargas Útiles | |||

| Por Tipo de Subsistema | Propulsión y Energía | ||

| Sistemas de Control de Vuelo (FCS) | |||

| Navegación y Guía | |||

| Comunicaciones y Enlaces de Datos | |||

| Sistemas de Lanzamiento y Recuperación | |||

| Por Clase de UAV | UAV Nano y Micro (Menos de 2 kg) | ||

| UAV Mini (2 a 20 kg) | |||

| UAV Tácticos (20 a 150 kg) | |||

| MALE | |||

| HALE | |||

| UAV VTOL de Ala Fija | |||

| Por Usuario Final | Militar | ||

| Aplicación de la Ley | |||

| Por Aplicación | Inteligencia, Vigilancia y Reconocimiento (ISR) | ||

| Combate/Ataque | |||

| Logística | |||

| Búsqueda y Rescate (SAR) | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Turquía | |||

| Israel | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de carga útil y subsistemas de UAV?

El mercado está valorado en USD 7,86 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de carga útil y subsistemas de UAV?

Se proyecta que se expanda a una TCAC del 9,56%, alcanzando USD 12,41 mil millones en 2030.

¿Qué región crecerá más rápido hasta 2030?

Se pronostica que Asia-Pacífico registre la TCAC más rápida del 9,75%, impulsada por el creciente gasto de defensa.

¿Qué tipo de carga útil se está expandiendo más rápido?

Las cargas útiles de guerra electrónica (GE) lideran con una TCAC del 10,35% ya que la supremacía del espectro se vuelve crítica.

¿Por qué son los sistemas de control de vuelo un área de inversión clave?

Las operaciones autónomas en zonas sin GPS demandan suites de control de vuelo avanzadas, empujando este subsistema a una TCAC del 11,23%.

¿Quiénes son los principales actores en el mercado de carga útil y subsistemas de UAV?

Los principales heredados-Lockheed Martin Corporation, Northrop Grumman Corporation, Israel Aerospace Industries Ltd., AeroVironment, Inc. y Teledyne Technologies Incorporated-lideran en el mercado de carga útil y subsistemas de UAV.

Última actualización de la página el: