Tamaño del mercado de servicios alimentarios de los Emiratos Árabes Unidos

|

|

Período de Estudio | 2017 - 2029 |

|

|

Volumen del mercado (2024) | USD 19.98 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 43.98 mil millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio completo |

|

|

CAGR(2024 - 2029) | 17.10 % |

|

|

Crecimiento más rápido por tipo de servicio de alimentos | Restaurantes de servicio rápido |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentos de los Emiratos Árabes Unidos

El tamaño del mercado de servicios de alimentos de los Emiratos Árabes Unidos se estima en 19,98 mil millones de dólares en 2024, y se espera que alcance los 43,98 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 17,10% durante el período previsto (2024-2029).

La gran población de expatriados en el país y el aumento de la entrega de alimentos a domicilio en línea están impulsando el crecimiento del mercado

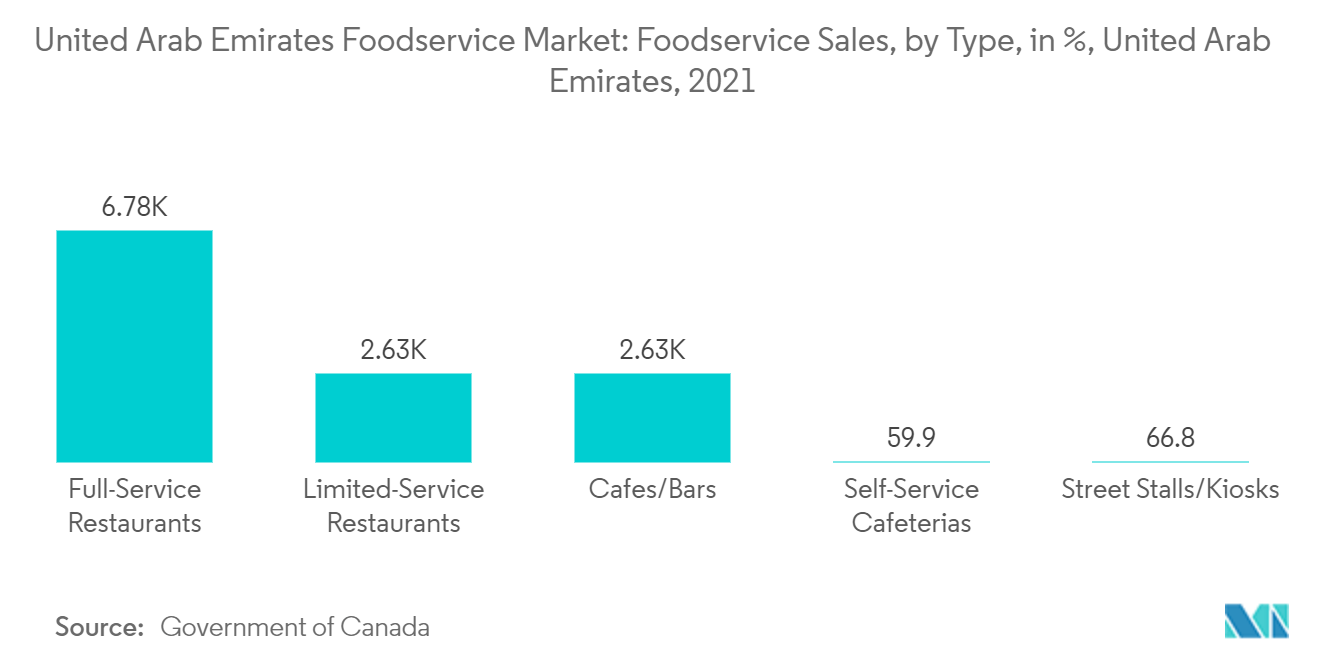

- Los restaurantes de servicio completo representaron la mayor parte del mercado en 2022, y la cocina asiática y de Oriente Medio representó una participación del 72,60%. La cocina árabe, que incluye platos como hummus, shawarma y falafel, es especialmente popular en los Emiratos Árabes Unidos y se ofrece con frecuencia en muchos restaurantes y establecimientos de comida de todo el país. Debido a la gran población de expatriados en los Emiratos Árabes Unidos, también hay muchas cocinas internacionales disponibles, como la italiana, japonesa y china. La tendencia de los restaurantes a avanzar hacia comidas dirigidas por chefs ha sido una transformación clave en el sector de alimentos y bebidas de los EAU pospandemia. El sector está atravesando una transición, lo que está ayudando enormemente a la promoción de la buena mesa en el país.

- Se prevé que los cafés y bares registren una tasa compuesta anual del 13,10% por valor en el período previsto. El crecimiento se verá respaldado por el creciente consumo de té y café en el país, especialmente en el subsegmento especializado de té y café. Una gran población internacional de expatriados ha polinizado el mercado de los Emiratos Árabes Unidos con conceptos de cafeterías de tercera a quinta ola de Estados Unidos, Europa y Australia. Los Emiratos Árabes Unidos tienen el potencial y las oportunidades para revitalizar la nación como centro de café especializado en el Medio Oriente desde todas las partes interesadas.

- El segmento de cocina en la nube es el de más rápido crecimiento entre los tipos de servicios de alimentos y se prevé que registre una tasa compuesta anual de valor del 17,34% durante el período de pronóstico. El crecimiento se verá favorecido por el aumento de las entregas de alimentos en línea lideradas por servicios de plataforma al consumidor, como Uber Eats y Deliveroo. Los Emiratos Árabes Unidos tienen más de 400 cocinas en la nube. Para aprovechar las oportunidades en este espacio, varios operadores de restaurantes han reutilizado las instalaciones existentes para convertirlas en cocinas en la nube o han cambiado a operadores de cocinas en la nube de terceros.

Creciente preferencia por las cocinas internacionales

Según una encuesta independiente de encuestados realizada en 2021, el 88% de los encuestados de los EAU estaban dispuestos a probar nuevas cocinas y conceptos. Como resultado, varios restaurantes de cocina múltiple han brotado en los Emiratos, incluidos Dubai, Abu Dhabi, Sharjah, Ajman, mmm Al Quwain, Ras Al Khaimah y Fujairah. Según el importador y distribuidor de alimentos Truebell, la demanda de cocinas asiáticas ha seguido creciendo en los Emiratos Árabes Unidos, con cocinas, como china, japonesa y tailandesa entre las favoritas de los consumidores en el país.

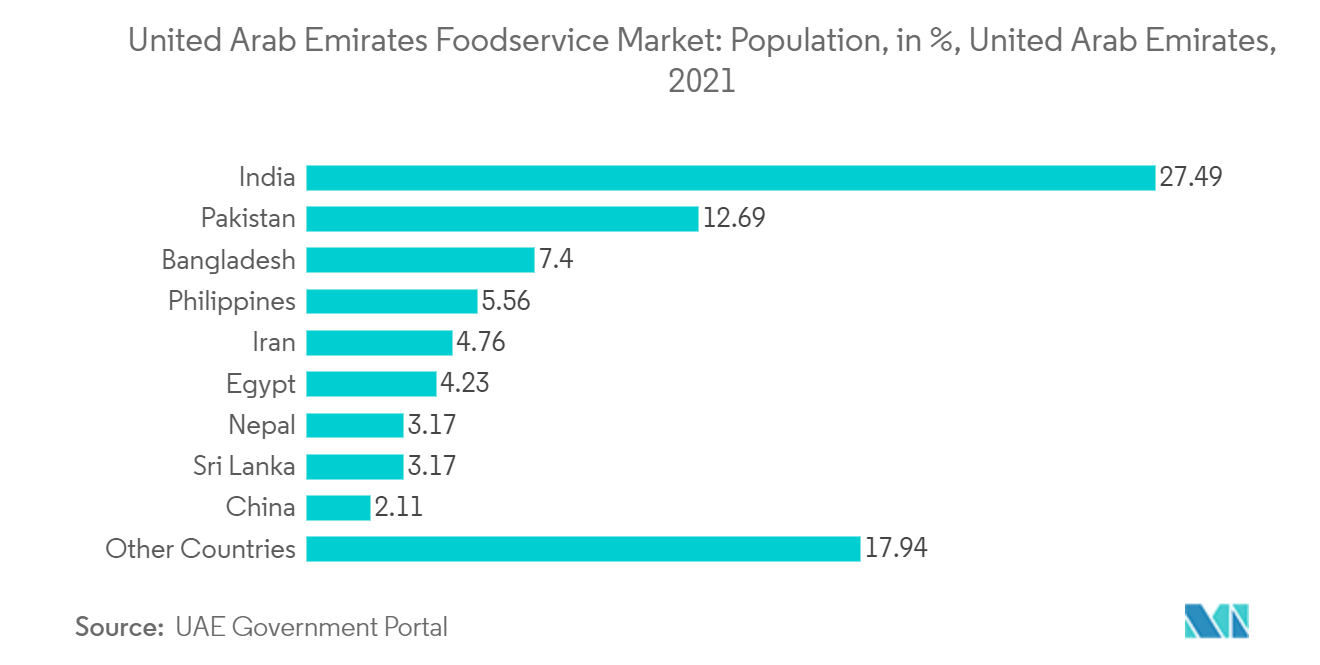

Según el Portal del Gobierno de los EAU, aproximadamente 200 nacionalidades trabajaron y residieron con sus familias en los Emiratos Árabes Unidos en el año en curso. Según el International Migrant Stock publicado por la División de Población del Departamento de Asuntos Económicos y Sociales de las Naciones Unidas (DAES), el grupo étnico más grande en los Emiratos Árabes Unidos son los expatriados indios, aproximadamente 3,5 millones de personas, que representan aproximadamente el 30% de la población de la nación. Alrededor del 15% de la diáspora reside en el Emirato de Abu Dhabi, y el resto está disperso entre los seis Emiratos del Norte, incluido Dubai. Aunque la mayoría de los residentes indios están empleados, el 10% de la población india se compone de familiares dependientes. El estado indio más representado es Kerala, seguido de Tamil Nadu y Andhra Pradesh. Sin embargo, cuando se combinan, los indios de los estados del norte constituyen una parte considerable de la comunidad india en los Emiratos Árabes Unidos.

El país del Medio Oriente también ha sido testigo de un aumento en la demanda de cocina china, cambiando hacia platos a base de tazones, incluidos tazones de arroz y fideos con carnes y mariscos agregados. Por lo tanto, las cocinas tradicionales chinas y las tradiciones culinarias están emergiendo como tipos de cocina significativos. Debido a la creciente importancia de los Emiratos Árabes Unidos como destino turístico, las cadenas multinacionales de servicios de alimentos y los operadores locales están buscando formas de desarrollar y expandir su presencia en todo el país.

Los restaurantes de servicio completo tienen una participación destacada

Los Emiratos Árabes Unidos están experimentando una creciente cultura gastronómica lujosa y refinada, ya que los turistas están muy interesados en experimentar la lujosa cultura de la cena. Además, las guías de turismo en el país también promueven la experiencia gastronómica en sus paquetes turísticos, impulsando la demanda de restaurantes de servicio completo.

Los restaurantes de servicio completo ofrecen varias delicias y mantienen el decoro y la estandarización de los establecimientos específicos. En los Emiratos Árabes Unidos, el segmento de restaurantes de servicio completo está muy fragmentado, debido a la presencia de un gran número de actores pequeños y grandes. Además, el aumento de los ingresos disponibles de la población expatriada y la creciente influencia de la cultura occidental entre los lugareños han aumentado la demanda de alimentos étnicos en el país. Por lo tanto, las personas se inclinan por cenar en restaurantes étnicos para experimentar el ambiente y la comida.

Descripción general de la industria de servicios alimentarios de los Emiratos Árabes Unidos

El mercado de servicios alimentarios de los Emiratos Árabes Unidos está fragmentado las cinco principales empresas ocupan el 1,34%. Los principales actores en este mercado son Americana Restaurants International PLC, Apparel Group, LuLu Group International, MH Alshaya Co. WLL y The Emirates Group (ordenados alfabéticamente).

Líderes del mercado de servicios alimentarios de los Emiratos Árabes Unidos

Americana Restaurants International PLC

Apparel Group

LuLu Group International

M.H. Alshaya Co. WLL

The Emirates Group

Other important companies include Al Khaja Group Of Companies, Alamar Foods Company, Alghanim Industries & Yusuf A. Alghanim & Sons WLL, BinHendi Enterprises, CKE Restaurants Holdings Inc., D.ream International, Deli and Meal LLC, Emirates Fast Food Company, Galadari Ice Cream Co. LLC, JF Street Food, Kamal Osman Jamjoom Group LLC, Ring International Holding AG, The Olayan Group.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios alimentarios de los Emiratos Árabes Unidos

- Diciembre de 2022 Americana Restaurants relanzó Wimpy, una marca de hamburguesas, en el mercado de los Emiratos Árabes Unidos. Se espera que la nueva ubicación de Wimpy utilice la innovadora solución robótica como parte de la visión del restaurante de convertirse en la primera marca de hamburguesas tecnológicas de Medio Oriente. Flippy 2 es una solución robótica que puede automatizar una variedad de tareas de cocina en restaurantes y al mismo tiempo ayuda con la consistencia y precisión en la estación de fritura.

- Agosto de 2022 Americana Restaurants International PLC declaró que firmó un acuerdo de franquicia con una empresa de café artesanal con sede en Estados Unidos, Peet's Coffee, para ingresar al mercado del CCG.

- Junio de 2022 Americana Restaurants, la franquicia principal en la región MENA de KFC, Pizza Hut, Hardee's, Krispy Kreme y más, anunció que se había asociado con Miso Robotics, una empresa con sede en EE. UU. que ha estado transformando la industria de los restaurantes a través de Robótica y automatización inteligente.

Informe del mercado de servicios de alimentos de los Emiratos Árabes Unidos índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Número de puntos de venta

2.2. Valor promedio del pedido

2.3. Marco normativo

2.3.1. Emiratos Árabes Unidos

2.4. Análisis del menú

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Tipo de servicio de comida

3.1.1. Cafés y bares

3.1.1.1. Por cocina

3.1.1.1.1. Bares y pubs

3.1.1.1.2. Cafés

3.1.1.1.3. Barras de jugo/batido/postres

3.1.1.1.4. Tiendas especializadas en café y té

3.1.2. Cocina en la nube

3.1.3. Restaurantes de servicio completo

3.1.3.1. Por cocina

3.1.3.1.1. asiático

3.1.3.1.2. europeo

3.1.3.1.3. latinoamericano

3.1.3.1.4. Medio este

3.1.3.1.5. norteamericana

3.1.3.1.6. Otras cocinas FSR

3.1.4. Restaurantes de servicio rápido

3.1.4.1. Por cocina

3.1.4.1.1. Panaderías

3.1.4.1.2. Hamburguesa

3.1.4.1.3. Helado

3.1.4.1.4. Cocinas a base de carne

3.1.4.1.5. Pizza

3.1.4.1.6. Otras cocinas QSR

3.2. Salida

3.2.1. Puntos de venta encadenados

3.2.2. Puntos de venta independientes

3.3. Ubicación

3.3.1. Ocio

3.3.2. Alojamiento

3.3.3. Minorista

3.3.4. Ser único

3.3.5. Viajar

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Al Khaja Group Of Companies

4.4.2. Alamar Foods Company

4.4.3. Alghanim Industries & Yusuf A. Alghanim & Sons WLL

4.4.4. Americana Restaurants International PLC

4.4.5. Apparel Group

4.4.6. BinHendi Enterprises

4.4.7. CKE Restaurants Holdings Inc.

4.4.8. D.ream International

4.4.9. Deli and Meal LLC

4.4.10. Emirates Fast Food Company

4.4.11. Galadari Ice Cream Co. LLC

4.4.12. JF Street Food

4.4.13. Kamal Osman Jamjoom Group LLC

4.4.14. LuLu Group International

4.4.15. M.H. Alshaya Co. WLL

4.4.16. Ring International Holding AG

4.4.17. The Emirates Group

4.4.18. The Olayan Group

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- NÚMERO DE UNIDADES DE OUTLET POR CANALES DE SERVICIO DE ALIMENTACIÓN, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 2:

- VALOR PROMEDIO DE PEDIDO POR CANALES DE SERVICIO DE ALIMENTOS, USD, EMIRATOS ÁRABES UNIDOS, 2017 VS 2022 VS 2029

- Figura 3:

- MERCADO DE SERVICIOS DE ALIMENTACIÓN DE EMIRATOS ÁRABES UNIDOS, VALOR, USD, 2017-2029

- Figura 4:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR TIPO DE SERVICIO DE ALIMENTOS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 5:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS, %, POR TIPO DE SERVICIO DE ALIMENTOS, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 6:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE CAFÉS Y BARES POR COCINA, USD, EMIRATOS ÁRABES UNIDOS, 2017-2029

- Figura 7:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE CAFÉS Y BARES POR COCINA, %, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 8:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE BARES Y PUBS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 9:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE BARES Y PUBS POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 10:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE CAFÉS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 11:

- VALOR PARTICIPACIÓN DEL MERCADO DE CAFÉS FOODSERVICE POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 12:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE BARRAS DE JUGOS, BATIDOS Y POSTRES, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 13:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE BARRAS DE JUGOS, BATIDOS Y POSTRES POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 14:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN A TRAVÉS DE TIENDAS ESPECIALIZADAS EN CAFÉ Y TÉ, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 15:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE TIENDAS ESPECIALIZADAS EN CAFÉ Y TÉ POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 16:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE COCINA EN LA NUBE, USD, EMIRATOS ÁRABES UNIDOS, 2017-2029

- Figura 17:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE COCINA EN LA NUBE POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 18:

- VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO COMPLETO POR COCINA, USD, EMIRATOS ÁRABES UNIDOS, 2017-2029

- Figura 19:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO COMPLETO POR COCINA, %, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 20:

- VALOR DEL MERCADO ASIÁTICO DE SERVICIOS DE ALIMENTACIÓN, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO ASIÁTICO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 22:

- VALOR DEL MERCADO EUROPEO DE SERVICIOS DE ALIMENTACIÓN, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 23:

- PARTICIPACIÓN DEL VALOR DEL MERCADO EUROPEO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 24:

- VALOR DEL MERCADO LATINOAMERICANO DE SERVICIOS DE ALIMENTACIÓN, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LATINOAMERICANO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 26:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DEL MEDIO ORIENTE, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DEL MEDIO ORIENTE POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 28:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE AMÉRICA DEL NORTE, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 29:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE AMÉRICA DEL NORTE POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 30:

- VALOR DEL MERCADO DE OTRAS COCINAS FSR, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS FSR POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 32:

- VALOR DEL MERCADO DE SERVICIOS DE COMIDA DE RESTAURANTES DE SERVICIO RÁPIDO POR COCINA, USD, EMIRATOS ÁRABES UNIDOS, 2017-2029

- Figura 33:

- VALOR PARTICIPACIÓN DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO RÁPIDO POR COCINA, %, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 34:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE PANADERÍAS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 35:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE PANADERÍAS POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 36:

- VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE HAMBURGUESAS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE HAMBURGUESAS POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 38:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE HELADOS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 39:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE HELADOS POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 40:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE COCINA A BASE DE CARNE, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 41:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE COCINA A BASE DE CARNE POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 42:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE PIZZA, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 43:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE PIZZA POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 44:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS QSR, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS QSR POR TIENDAS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 46:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR TIENDA, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 47:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN, %, POR DISTRIBUCIÓN, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 48:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE TIENDAS ENCADENADAS, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 49:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE TIENDAS ENCADENADAS POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 50:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE TIENDAS INDEPENDIENTES, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE TIENDAS INDEPENDIENTES POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 52:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR UBICACIÓN, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS, %, POR UBICACIÓN, EMIRATOS ÁRABES UNIDOS, 2017 VS 2023 VS 2029

- Figura 54:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE UBICACIÓN DE OCIO, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 55:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE OCIO POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 56:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE LA UBICACIÓN DEL ALOJAMIENTO, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 57:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS PARA ALOJAMIENTO POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 58:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE LA UBICACIÓN MINORISTA, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS MINORISTAS POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 60:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE UBICACIÓN INDEPENDIENTE, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 61:

- PARTICIPACIÓN DEL VALOR DEL MERCADO INDEPENDIENTE DE SERVICIOS DE ALIMENTOS POR TIPO DE SERVICIO DE ALIMENTOS, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 62:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR LUGAR DE VIAJE, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 63:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE COMIDA PARA VIAJES POR TIPO DE SERVICIO DE COMIDA, %, EMIRATOS ÁRABES UNIDOS, 2022 VS 2029

- Figura 64:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, EMIRATOS ÁRABES UNIDOS, 2019 - 2023

- Figura 65:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, EMIRATOS ÁRABES UNIDOS, 2019 - 2023

- Figura 66:

- VALOR PARTICIPACIÓN DE LOS PRINCIPALES JUGADORES, %, EMIRATOS ÁRABES UNIDOS, 2022

Segmentación de la industria de servicios alimentarios de los Emiratos Árabes Unidos

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Los restaurantes de servicio completo representaron la mayor parte del mercado en 2022, y la cocina asiática y de Oriente Medio representó una participación del 72,60%. La cocina árabe, que incluye platos como hummus, shawarma y falafel, es especialmente popular en los Emiratos Árabes Unidos y se ofrece con frecuencia en muchos restaurantes y establecimientos de comida de todo el país. Debido a la gran población de expatriados en los Emiratos Árabes Unidos, también hay muchas cocinas internacionales disponibles, como la italiana, japonesa y china. La tendencia de los restaurantes a avanzar hacia comidas dirigidas por chefs ha sido una transformación clave en el sector de alimentos y bebidas de los EAU pospandemia. El sector está atravesando una transición, lo que está ayudando enormemente a la promoción de la buena mesa en el país.

- Se prevé que los cafés y bares registren una tasa compuesta anual del 13,10% por valor en el período previsto. El crecimiento se verá respaldado por el creciente consumo de té y café en el país, especialmente en el subsegmento especializado de té y café. Una gran población internacional de expatriados ha polinizado el mercado de los Emiratos Árabes Unidos con conceptos de cafeterías de tercera a quinta ola de Estados Unidos, Europa y Australia. Los Emiratos Árabes Unidos tienen el potencial y las oportunidades para revitalizar la nación como centro de café especializado en el Medio Oriente desde todas las partes interesadas.

- El segmento de cocina en la nube es el de más rápido crecimiento entre los tipos de servicios de alimentos y se prevé que registre una tasa compuesta anual de valor del 17,34% durante el período de pronóstico. El crecimiento se verá favorecido por el aumento de las entregas de alimentos en línea lideradas por servicios de plataforma al consumidor, como Uber Eats y Deliveroo. Los Emiratos Árabes Unidos tienen más de 400 cocinas en la nube. Para aprovechar las oportunidades en este espacio, varios operadores de restaurantes han reutilizado las instalaciones existentes para convertirlas en cocinas en la nube o han cambiado a operadores de cocinas en la nube de terceros.

| Tipo de servicio de comida | ||||||||||

| ||||||||||

| Cocina en la nube | ||||||||||

| ||||||||||

|

| Salida | |

| Puntos de venta encadenados | |

| Puntos de venta independientes |

| Ubicación | |

| Ocio | |

| Alojamiento | |

| Minorista | |

| Ser único | |

| Viajar |

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción