Análisis del mercado de carga y logística de Turquía

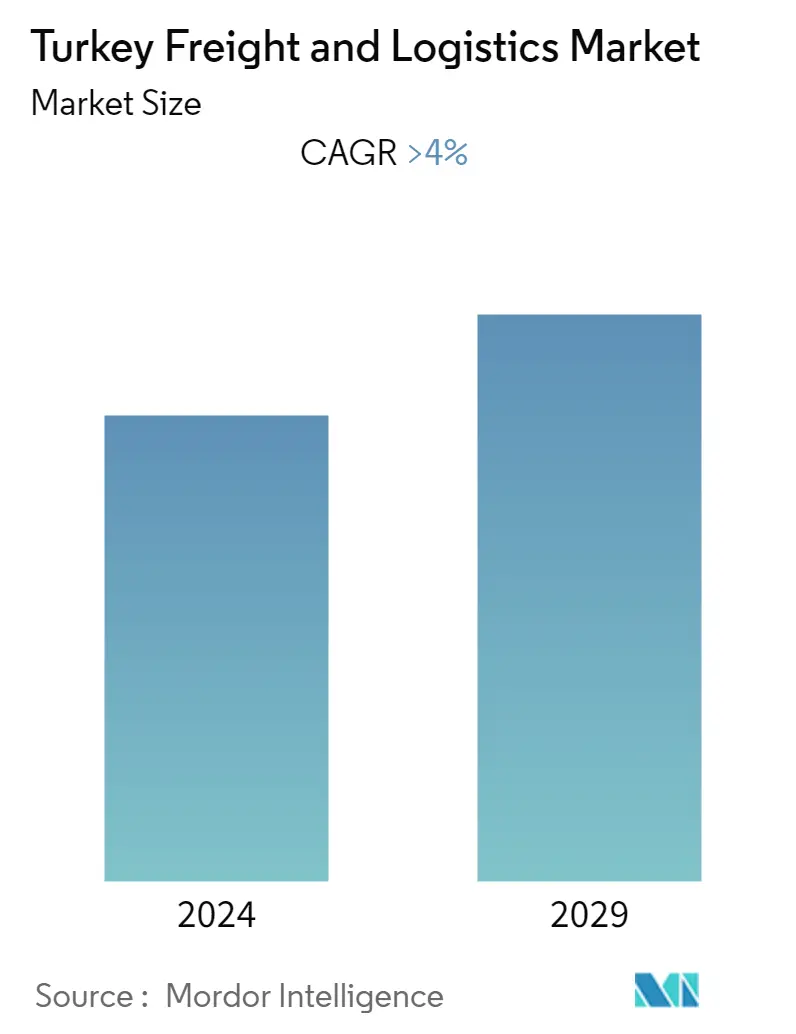

El mercado de transporte y logística de Turquía está valorado en alrededor de 64 mil millones de dólares en el año en curso y se prevé que registre una tasa compuesta anual de más del 4% durante el período previsto.

- Debido a su posición geoestratégica única entre Asia y Europa, su capacidad de fabricación y su infraestructura logística, Turquía se encuentra en el centro de la actividad económica de la región. Muchos impulsores de la demanda, como el desarrollo económico, una base industrial amplia y orientada a la exportación, un mercado minorista sólido y un sector de comercio electrónico en rápido crecimiento, contribuyen al potencial logístico de Turquía. Para 2053, Turquía esperaba realizar grandes inversiones en la ampliación de sus redes ferroviarias y de carreteras y en la construcción de nuevos aeropuertos. Entre 2003 y 2021, se realizaron aproximadamente 172 mil millones de dólares en inversiones en cinco sectores, creando 17,9 millones de empleos. Las inversiones ascenderán a 198 mil millones de dólares hasta 2053.

- Se espera que los sectores industrial y logístico, que actualmente se encuentran en recuperación, entren en un período de expansión con una demanda creciente y tasas de desocupación decrecientes. Con la apertura del Puente Osmangazi y el establecimiento de nuevas Zonas Industriales Organizadas (OIZ), se espera que la región de Yalova y la región de Corlu-Cerkezkoy Buyukkaristiran, junto con el nuevo proyecto del tren de alta velocidad Kapikule, se conviertan en ubicaciones industriales críticas en el futuro.

- En los últimos diez años se han producido casi 1.900 millones de dólares en inversiones extranjeras en la industria logística turca. El crecimiento de la infraestructura logística de Turquía es necesario, dados los crecientes flujos comerciales entre las economías emergentes de Asia y Europa. Además, el país ha atraído inversión extranjera en logística debido a los beneficios previstos de la iniciativa One Belt One Road de China.

Tendencias del mercado de carga y logística de Turquía

Ampliación de la red de carreteras.

Las industrias manufacturera y automotriz han sido la principal fuerza impulsora del crecimiento de la industria logística en Turquía. El sector manufacturero contribuyó a casi el 22,0% del PIB del país. La principal fuente de los bienes exportados de Turquía ha sido la industria de fabricación de maquinaria y equipo.

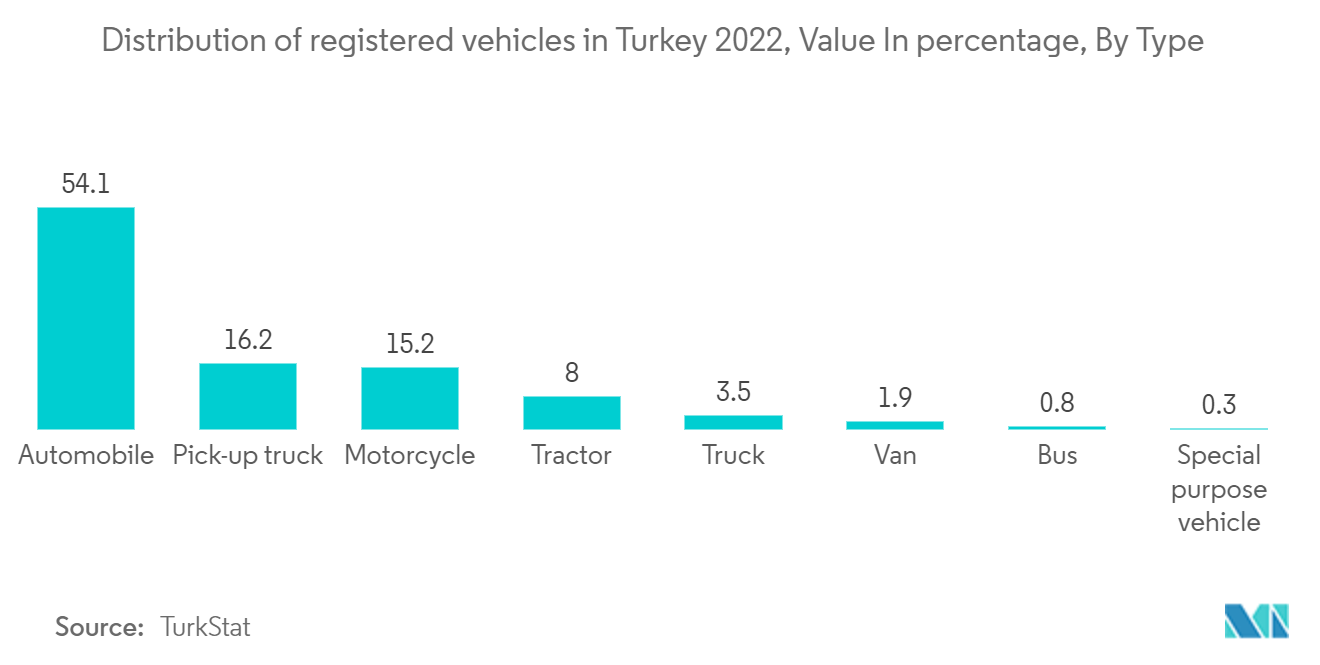

Turquía es el decimotercer productor de automóviles del mundo y el quinto de Europa, con una tasa de exportación promedio del 78,0%. Los costos de transporte representan una parte importante del costo del producto final para los fabricantes nacionales en estos sectores. Como resultado, se prefieren las carreteras a cualquier otro modo de transporte de mercancías. Más del 85% de la carga nacional se transporta por carretera en Turquía, el segundo sector del mercado más grande con el 5% del volumen total de carga. Los volúmenes han aumentado constantemente desde 2010.

La red de carreteras turca ha sido vital para el crecimiento de la industria logística del país. El país está implementando varios proyectos para corredores de carga ferroviarios, corredores de carga costeros y corredores de carreteras internacionales para convertirse en un mercado logístico líder. Además, proyectos como la tan esperada Iniciativa de la Franja y la Ruta (BRI) de China y la Iniciativa del Corredor Medio (MCI) de Turquía aumentarán el sector logístico de Turquía al aumentar las inversiones gubernamentales anuales en la infraestructura del país, incluida la expansión de aeropuertos y puertos marítimos.

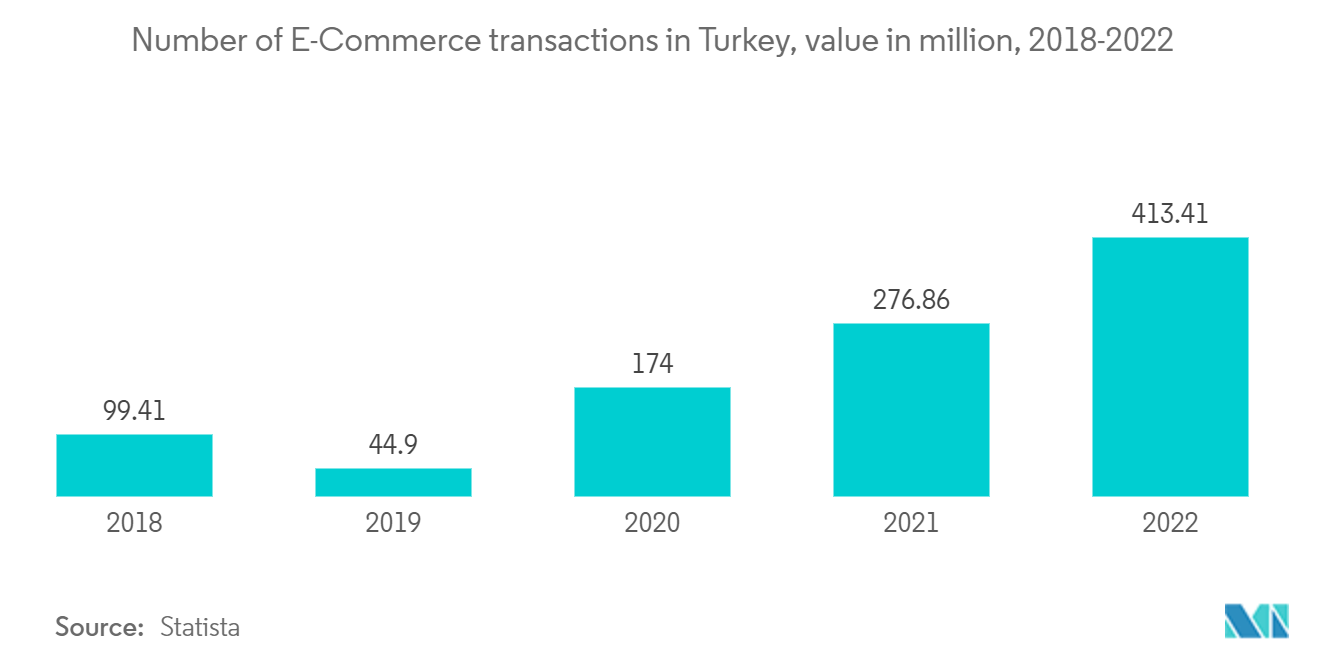

Crecimiento del sector del comercio electrónico

A pesar de la depreciación de la moneda turca y los continuos impactos de la pandemia, el negocio del comercio electrónico de Turquía se está expandiendo a un ritmo mucho más rápido que en años anteriores. En Turquía, la participación del comercio electrónico en las ventas minoristas totales aumentó del 0,6% en 2010 al 7,8% en 2021. Las empresas turcas de comercio electrónico están creciendo a nivel internacional. Por ejemplo, tres empresas de comercio electrónico alcanzaron un valor de mil millones de dólares el año pasado y se convirtieron en unicornios.

En comparación con el año anterior, el número de operaciones de arrendamiento en los sectores industrial y logístico se duplicó con creces. La demanda de almacenamiento a corto plazo causada por la epidemia de COVID-19 es el principal factor que impulsa las transacciones. La pandemia aumentó la demanda de comercio electrónico por parte de los clientes, que ya estaba aumentando. El aumento de los arrendamientos en el sector logístico también fue proporcional al aumento de la demanda de los clientes.

Los sitios turcos de comercio electrónico como Trendyol, Hepsiburada y Getir han crecido espectacularmente en los últimos años. Como resultado, Estambul ha sido nombrada uno de los 20 mejores ecosistemas del mundo para emprendedores en las industrias del comercio electrónico y los juegos. Los cuatro factores principales que influyen en la decisión de los consumidores turcos de comprar en línea en Medio Oriente y África son una mejor variedad de productos (71%), precios más bajos (68%), ahorro de tiempo (67%) y compras más rápidas (58%).

Descripción general de la industria de transporte y logística de Turquía

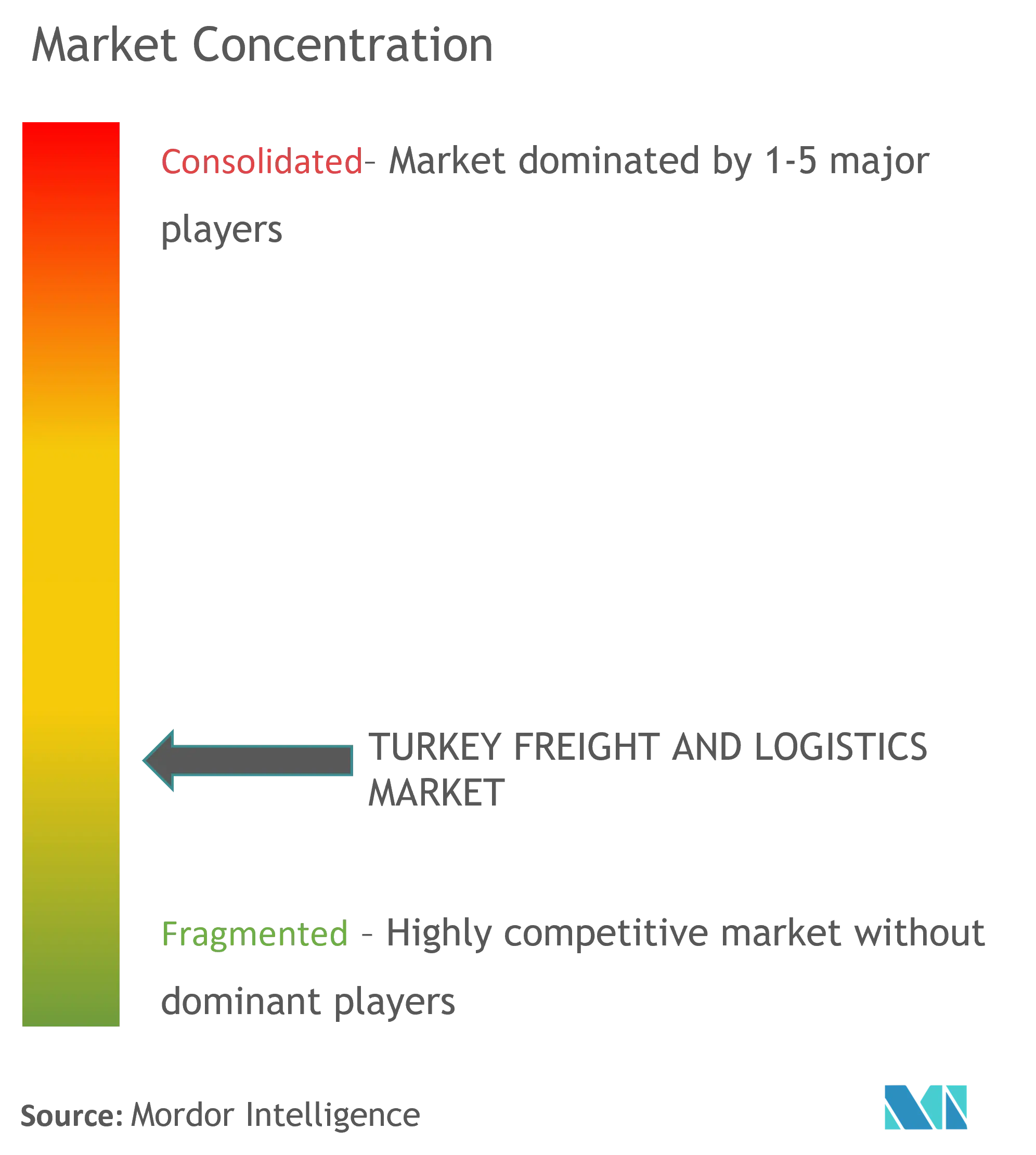

La competencia en la industria del transporte de carga en Turquía está muy fragmentada con la presencia de empresas de logística tanto nacionales como internacionales en el país.

Algunos de los principales actores existentes en el mercado incluyen CEVA Logistics, XPO Logistics, DB Schenker, Agility Logistics, DHL, Kuehne + Nagel, Nippon Express, CH Robinson, Hellmann Worldwide Logistics, Omsan Logistics, Karinca Logistics, KITA Logistics, Ekol Logistics , Netlog Logística y Mars Logística.

Líderes del mercado de carga y logística de Turquía

-

CEVA Logistics

-

DB Schenker

-

Ekol Logistics

-

DHL Supply

-

XPO Logistics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de carga y logística de Turquía

Junio de 2022 DHL Express Turquía, el mayor proveedor de logística internacional de Turquía, continúa ampliando el número y la capacidad de sus sitios de servicio con inversiones de hasta 100 millones de euros (97,5 millones de dólares). En este sentido, el nuevo Punto de Servicio de DHL en Yenibosna, construido con una inversión de 388,7 mil euros (0,38 millones de dólares), satisface las necesidades de logística internacional de los clientes de DHL Express en Güneşli y sus alrededores.

Febrero de 2022 CEVA Logistics comenzó 2022 diversificando su oferta de productos en Asia y Europa. Introdujo nuevos servicios y mejoró los actuales. Actualmente, la compañía cuenta con conexiones regulares mediante equipos propios entre el puerto de Halkali en Estambul y Duisburg, Alemania, lo que convierte a Turquía en miembro de su red. Además, ofrece un servicio de tren en bloque semanal entre Vietnam y Alemania a través de China.

Segmentación de la industria de transporte y logística de Turquía

La logística es gestionar el flujo de cosas entre el punto de origen y el punto de consumo para satisfacer los requisitos de los clientes o empresas. Combina experiencia en logística, recursos humanos y conocimiento para garantizar el viaje fluido de mercancías entre transportistas y transportistas.

El mercado está segmentado por función (transporte de carga, expedición de carga, almacenamiento, mensajería, mensajería urgente y paquetería, servicios de valor añadido, logística de cadena de frío, logística de última milla, logística de devolución y otras áreas emergentes) y por usuario final (construcción). , Petróleo y Gas, y Canteras, Agricultura, Pesca y Silvicultura, Manufactura y Automoción, Comercio Distributivo, Otros (Farmacéuticos y Sanitarios)). Los informes también cubren el impacto de Covid-19 en el mercado. El informe ofrece tamaño de mercado y pronósticos para el mercado de carga y logística de Turquía en valor (miles de millones de dólares) para todos los segmentos anteriores.

| Flete de transporte | Camino |

| Aguas continentales | |

| Aire | |

| Carril | |

| Transporte de carga | |

| almacenamiento | |

| Servicios de Valor Agregado y Otros |

| Manufactura y Automoción |

| Petróleo y gas, minería y canteras |

| Agricultura, pesca y silvicultura |

| Construcción |

| Comercio Distributivo (Segmentos Mayorista y Minorista - incluido FMCG) |

| Otros Usuarios Finales (Telecomunicaciones, Farmacéuticos, etc.) |

| Por función | Flete de transporte | Camino |

| Aguas continentales | ||

| Aire | ||

| Carril | ||

| Transporte de carga | ||

| almacenamiento | ||

| Servicios de Valor Agregado y Otros | ||

| Por usuario final | Manufactura y Automoción | |

| Petróleo y gas, minería y canteras | ||

| Agricultura, pesca y silvicultura | ||

| Construcción | ||

| Comercio Distributivo (Segmentos Mayorista y Minorista - incluido FMCG) | ||

| Otros Usuarios Finales (Telecomunicaciones, Farmacéuticos, etc.) |

Preguntas frecuentes sobre investigación de mercado de carga y logística de Turquía

¿Cuál es el tamaño actual del mercado de carga y logística de Turquía?

Se proyecta que el mercado de carga y logística de Turquía registrará una tasa compuesta anual superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Transporte y Logística de Turquía?

CEVA Logistics, DB Schenker, Ekol Logistics, DHL Supply, XPO Logistics son las principales empresas que operan en el mercado de transporte y logística de Turquía.

¿Qué años cubre este mercado de Transporte y Logística de Turquía?

El informe cubre el tamaño histórico del mercado de Transporte de carga y logística de Turquía durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Transporte de carga y logística de Turquía para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de transporte de mercancías y logística en Turquía

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de transporte de mercancías y logística en Turquía en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de transporte de mercancías y logística en Turquía incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.