Análisis del mercado de materiales de pulverización térmica

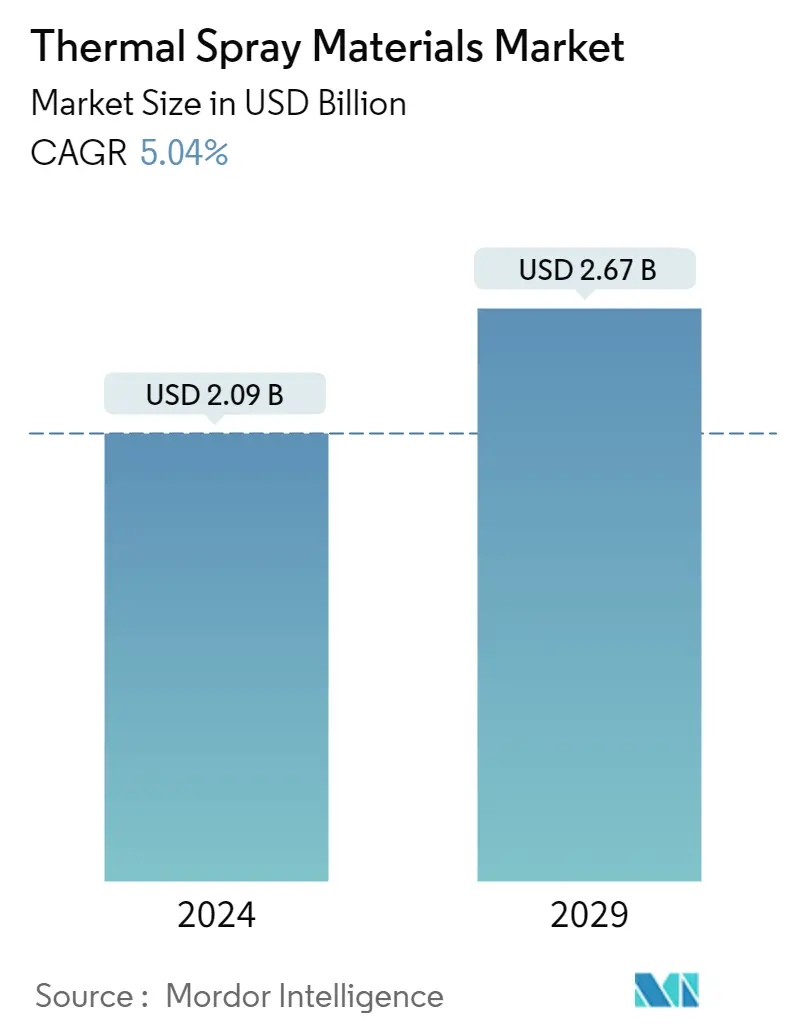

El tamaño del mercado de materiales de pulverización térmica se estima en 2,09 mil millones de dólares en 2024 y se espera que alcance los 2,67 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,04% durante el período previsto (2024-2029).

COVID-19 afectó negativamente al mercado en 2020 y la primera mitad de 2021. Todas las actividades de fabricación y otras actividades se suspendieron para frenar la propagación del virus, afectando así negativamente al mercado. Sin embargo, se prevé que el mercado crezca de manera constante después de la retracción de la pandemia, debido al aumento de la fabricación y al restablecimiento de la demanda de las industrias de usuarios finales, que han comenzado a funcionar casi a plena escala.

- Los factores importantes del mercado estudiado incluyen el uso cada vez mayor de recubrimiento por pulverización térmica en la fabricación de dispositivos médicos, la creciente popularidad de los recubrimientos cerámicos por pulverización térmica, el amplio consumo en aplicaciones anticorrosión y la evolución en el sector de energía eólica de Asia y el Pacífico.

- Por otro lado, se espera que la aparición de sustitutos alternativos obstaculice el crecimiento del mercado.

- El progreso continuo en la pulverización de cermets con plasma precursor de solución, el reciclaje de materiales de procesamiento de pulverización térmica, la producción a escala industrial de polvos de pulverización térmica de recubrimientos de barrera ambiental (EBC) y las perspectivas de crecimiento en la industria del petróleo y el gas son oportunidades importantes que se espera impulsen la mercado en el futuro.

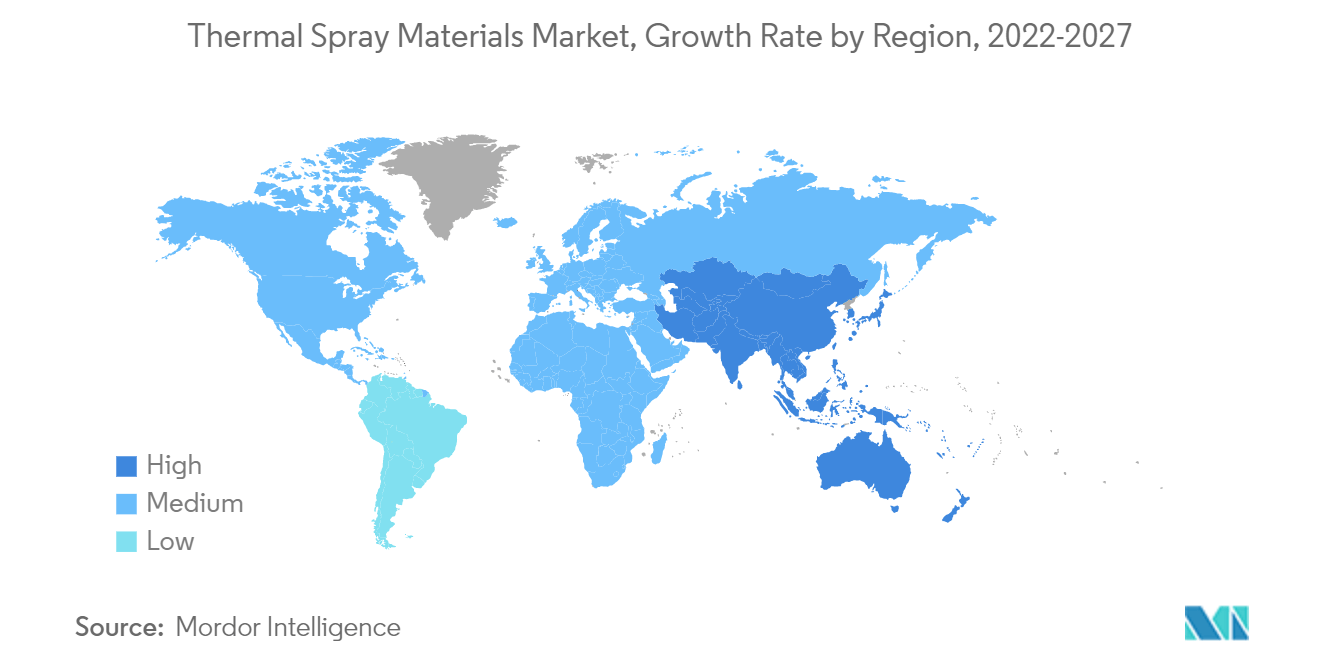

- Se espera que la región de Asia y el Pacífico domine el mercado en el período previsto debido a economías en gran crecimiento como China e India.

Tendencias del mercado de materiales de pulverización térmica

La industria aeroespacial dominará el mercado

- Los materiales de pulverización térmica se utilizan ampliamente en el sector aeroespacial. Se utilizan en la fabricación de recubrimientos, que se aplican a diversas partes del avión. Estos recubrimientos ofrecen longevidad a los componentes, lo que reduce los costos de mantenimiento y aumenta la eficiencia del combustible.

- Los materiales de pulverización térmica, como el óxido de circonio, el bronce de aluminio y el cobalto-molibdeno, se utilizan para recubrir cámaras de combustión de cohetes, sellos de aire de compresores y boquillas de alta presión, respectivamente.

- Existen varios problemas de degradación en los motores de aviones debido al desgaste, la corrosión en caliente, el desgaste, la erosión de partículas y muchos más. Esta degradación se acelera cuando se trata de altas temperaturas. El material de pulverización térmica imparte las condiciones superficiales necesarias para aumentar la vida útil de los componentes del motor.

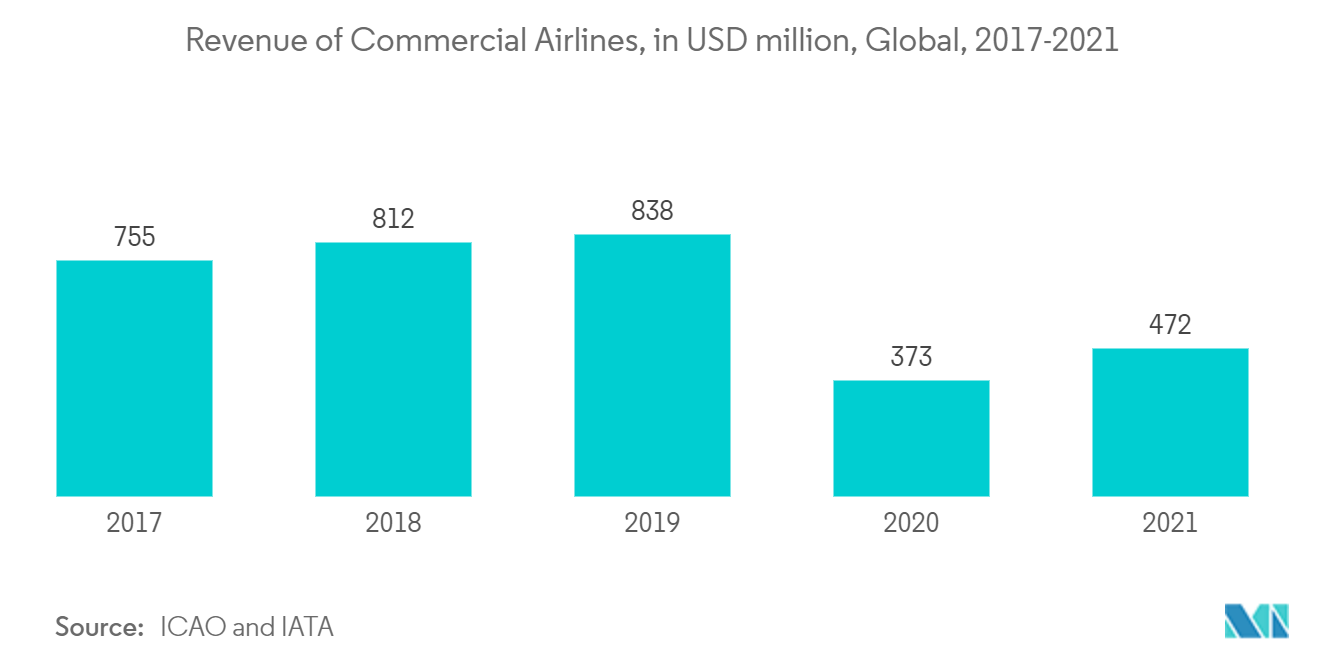

- El mercado mundial de fabricación militar y aeroespacial incluye actores dominantes como Boeing, Lockheed y Northrop Grumman. Según el informe publicado por la Organización de Aviación Civil Internacional, los ingresos de las aerolíneas comerciales crecieron significativamente durante el período pospandemia debido a la apertura de las economías. Alcanzó hasta 472 millones de dólares en 2021 y se prevé que gane un enorme 39%, situándose en 658 millones de dólares a finales de 2022.

- Se espera que el crecimiento del sector aeroespacial, especialmente en la aviación civil en las economías emergentes, debido al alto gasto en construcción de infraestructura aeroespacial y la puesta en marcha de nuevos proyectos, impulse el crecimiento del mercado. Por ejemplo, en la India, en marzo de 2021, el gobierno presentó una propuesta para desarrollar un proyecto de aeródromo acuático en la presa de Ujjain bajo el UDAN-RCS del Ministerio de Aviación Civil.

- Por lo tanto, se espera que el aumento de la adopción de material de pulverización térmica debido a las ventajas mencionadas anteriormente impulse su demanda en la industria aeroespacial.

Asia-Pacífico dominará el mercado

- Los materiales de pulverización térmica se utilizan en la industria aeroespacial como revestimiento protector. China es uno de los mayores fabricantes de aviones y uno de los mayores mercados para los pasajeros aéreos nacionales.

- Es probable que factores como el gran tamaño del mercado, el aumento del apoyo gubernamental y la capacidad de reservar vehículos eléctricos en línea impulsen la demanda de vehículos eléctricos en el país.

- Se prevé que la industria aeroespacial de China vuelva a ser rentable en 2022 después de enfrentar una disminución significativa en los años anteriores. Además, la Administración de Aviación Civil de China (CAAC) ha estimado que el sector de la aviación recuperará el tráfico nacional hasta alrededor del 85% de los niveles previos a la pandemia.

- Además, las compañías aéreas chinas planean comprar alrededor de 7.690 aviones nuevos en los próximos 20 años, valorados en aproximadamente 1,2 billones de dólares, lo que se espera que impulse la demanda de materiales de pulverización térmica. Según el Boeing Commercial Outlook 2021-2040, se realizarán alrededor de 8.700 nuevas entregas en China hasta 2040, con un valor de servicio de mercado de 1.800 mil millones de dólares.

- En diciembre de 2021, China planeaba construir al menos 150 nuevos reactores nucleares en los próximos 15 años con una inversión de 440 mil millones de dólares. El país tiene 19 reactores en construcción, 43 reactores en espera de permisos y la enorme cantidad de 166 reactores que han sido anunciados. La capacidad combinada de estos 228 reactores es de 246 GW.

- El Gobierno de la India ha previsto donar 7.800 millones de dólares al sector del automóvil y sus componentes en planes de incentivos vinculados a la producción dependientes del Departamento de Industrias Pesadas. Por lo tanto, se prevé que la expansión del sector automotriz con la creciente producción de automóviles impulse el crecimiento del mercado durante el período previsto.

- Debido a estos acontecimientos, se espera que Asia-Pacífico domine el mercado durante el período previsto.

Descripción general de la industria de materiales de pulverización térmica

El mercado de materiales de pulverización térmica es de naturaleza parcialmente fragmentada. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Höganäs AB, OC Oerlikon Management AG, Kennametal Inc., Sandvik AB y Linde PLC.

Líderes del mercado de materiales de pulverización térmica

-

Hoganas AB

-

OC Oerlikon Management AG

-

Kennametal Inc.

-

Sandvik AB

-

Linde PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de materiales de pulverización térmica

- En agosto de 2022, Hogenas se deshizo de su productor de tecnología AM de inyección de aglomerante (Digital Metal). Esta posición fortalecerá el trabajo de la compañía para aumentar las inversiones y adquisiciones en el sector del polvo metálico.

- En junio de 2021, Oerlikon Metco adquirió la empresa italiana Inglass SpA, adquiriendo así las innovadoras tecnologías de sistemas de canal caliente de la empresa. La adquisición permitió a Oerlikon Metco expandirse a mercados con un fuerte potencial de crecimiento.

Segmentación de la industria de materiales de pulverización térmica

Las técnicas de pulverización térmica son procesos de recubrimiento en los que se pulverizan materiales fundidos (o calentados) sobre una superficie. Los materiales de recubrimiento para pulverización térmica incluyen metales, aleaciones, cerámicas, plásticos y compuestos. El mercado de materiales de pulverización térmica está segmentado por producto, proceso, industria de usuario final y geografía. Por tipo de producto, el mercado se segmenta en materiales de recubrimiento y materiales complementarios (materiales auxiliares). Por tipo de proceso, el mercado se segmenta en combustión y energía eléctrica. Por industria de usuario final, el mercado se segmenta en aeroespacial, turbinas de gas industriales, automoción, electrónica, petróleo y gas, dispositivos médicos, energía y potencia, y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de materiales de pulverización térmica en 15 países de las regiones centrales. Para cada segmento, el tamaño del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Materiales de revestimiento | Polvos | Cerámica | Óxidos cerámicos | Alúmina |

| titania | ||||

| circonita | ||||

| Cromia y otros óxidos cerámicos | ||||

| Carburos (incluidos Cermets) | Carburos de cromo | |||

| Carburos de tungsteno | ||||

| Rieles | Metal puro y aleaciones | |||

| Metales preciosos | ||||

| MCrAlY | ||||

| Polímeros y otros materiales de revestimiento | ||||

| Alambres/Varillas | ||||

| Otros materiales de revestimiento (líquidos) | ||||

| Materiales complementarios (materiales auxiliares) | ||||

| Combustión |

| Energía eléctrica |

| Aeroespacial |

| Turbinas de gas industriales |

| Automotor |

| Electrónica |

| Petróleo y gas |

| Dispositivos médicos |

| Energía y potencia |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Países de la ASEAN | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| tipo de producto | Materiales de revestimiento | Polvos | Cerámica | Óxidos cerámicos | Alúmina |

| titania | |||||

| circonita | |||||

| Cromia y otros óxidos cerámicos | |||||

| Carburos (incluidos Cermets) | Carburos de cromo | ||||

| Carburos de tungsteno | |||||

| Rieles | Metal puro y aleaciones | ||||

| Metales preciosos | |||||

| MCrAlY | |||||

| Polímeros y otros materiales de revestimiento | |||||

| Alambres/Varillas | |||||

| Otros materiales de revestimiento (líquidos) | |||||

| Materiales complementarios (materiales auxiliares) | |||||

| Tipo de proceso | Combustión | ||||

| Energía eléctrica | |||||

| Industria del usuario final | Aeroespacial | ||||

| Turbinas de gas industriales | |||||

| Automotor | |||||

| Electrónica | |||||

| Petróleo y gas | |||||

| Dispositivos médicos | |||||

| Energía y potencia | |||||

| Otras industrias de usuarios finales | |||||

| Geografía | Asia-Pacífico | Porcelana | |||

| India | |||||

| Japón | |||||

| Corea del Sur | |||||

| Países de la ASEAN | |||||

| Resto de Asia-Pacífico | |||||

| América del norte | Estados Unidos | ||||

| Canada | |||||

| México | |||||

| Europa | Alemania | ||||

| Reino Unido | |||||

| Francia | |||||

| Italia | |||||

| El resto de Europa | |||||

| Sudamerica | Brasil | ||||

| Argentina | |||||

| Resto de Sudamérica | |||||

| Medio Oriente y África | Arabia Saudita | ||||

| Sudáfrica | |||||

| Resto de Medio Oriente y África | |||||

Preguntas frecuentes sobre investigación de mercado de materiales de pulverización térmica

¿Qué tamaño tiene el mercado de materiales de pulverización térmica?

Se espera que el tamaño del mercado de materiales de pulverización térmica alcance los 2,09 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,04% para alcanzar los 2,67 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Materiales de pulverización térmica?

En 2024, se espera que el tamaño del mercado de materiales de pulverización térmica alcance los 2,09 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Materiales de pulverización térmica?

Hoganas AB, OC Oerlikon Management AG, Kennametal Inc., Sandvik AB, Linde PLC son las principales empresas que operan en el mercado de materiales de pulverización térmica.

¿Cuál es la región de más rápido crecimiento en el mercado de Materiales de pulverización térmica?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de materiales de pulverización térmica?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de materiales de pulverización térmica.

¿Qué años cubre este mercado de Materiales de pulverización térmica y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de materiales de pulverización térmica se estimó en 1,99 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Materiales de pulverización térmica para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Materiales de pulverización térmica para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de materiales de pulverización térmica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Materiales de pulverización térmica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Materiales de pulverización térmica incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.