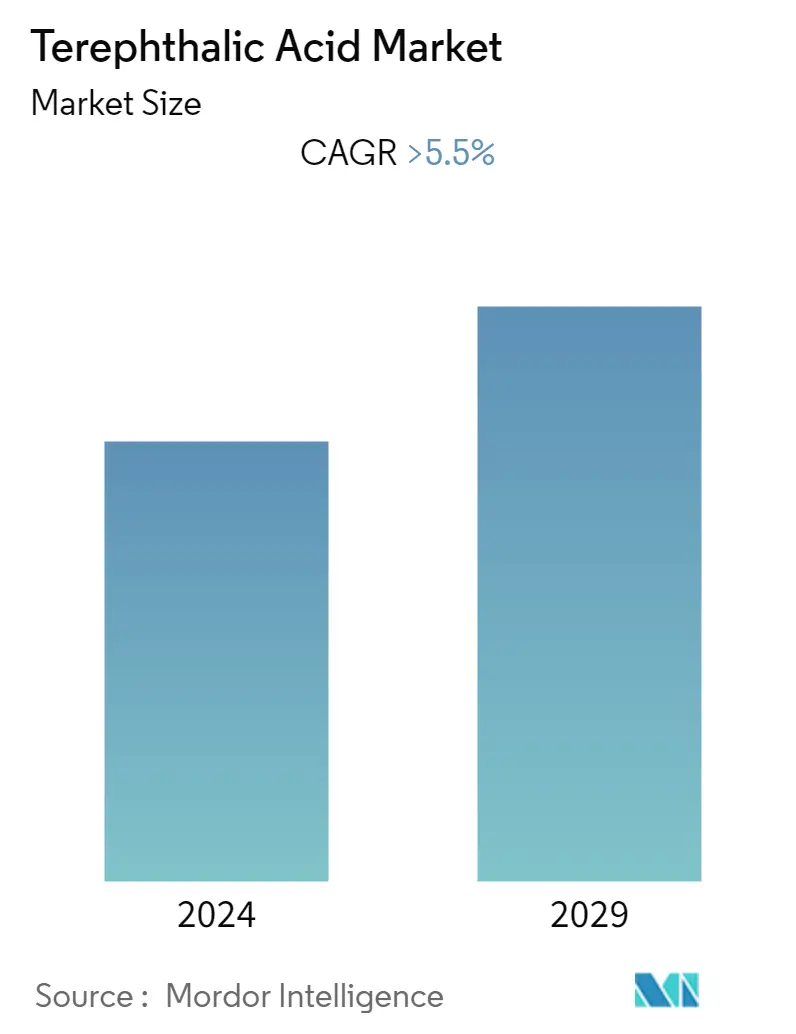

Tamaño del mercado de ácido tereftálico

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | > 5.50 % |

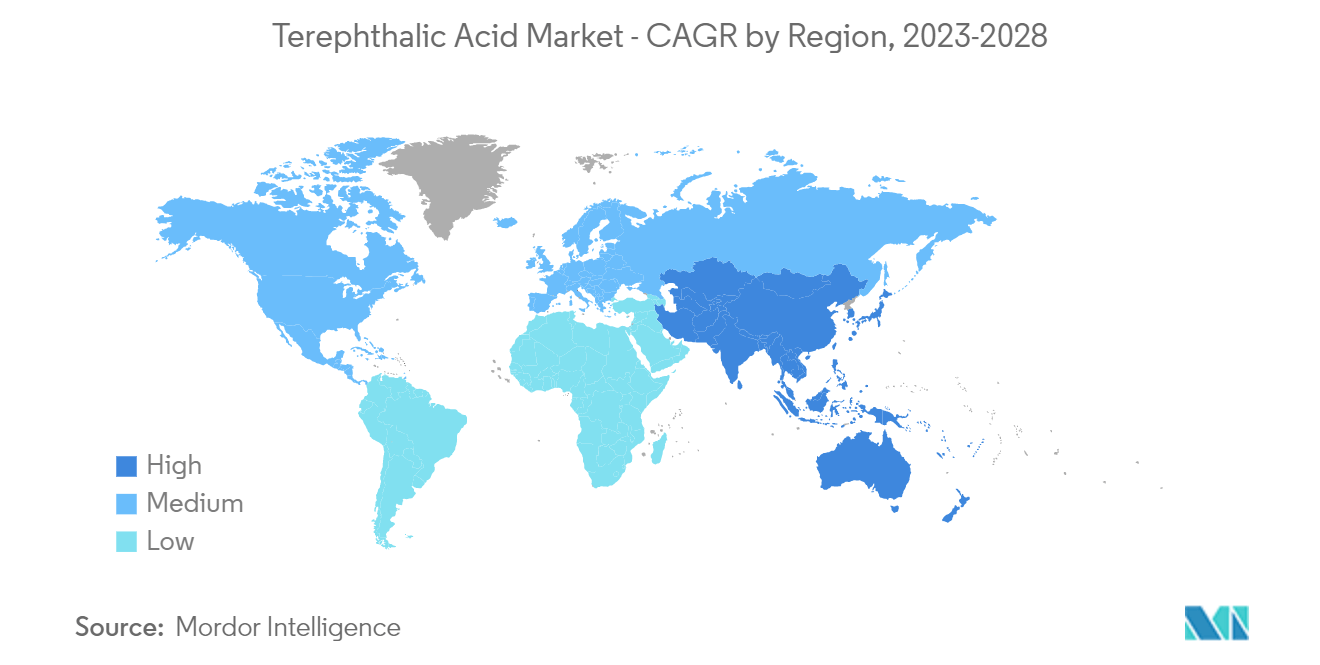

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Asia-Pacífico |

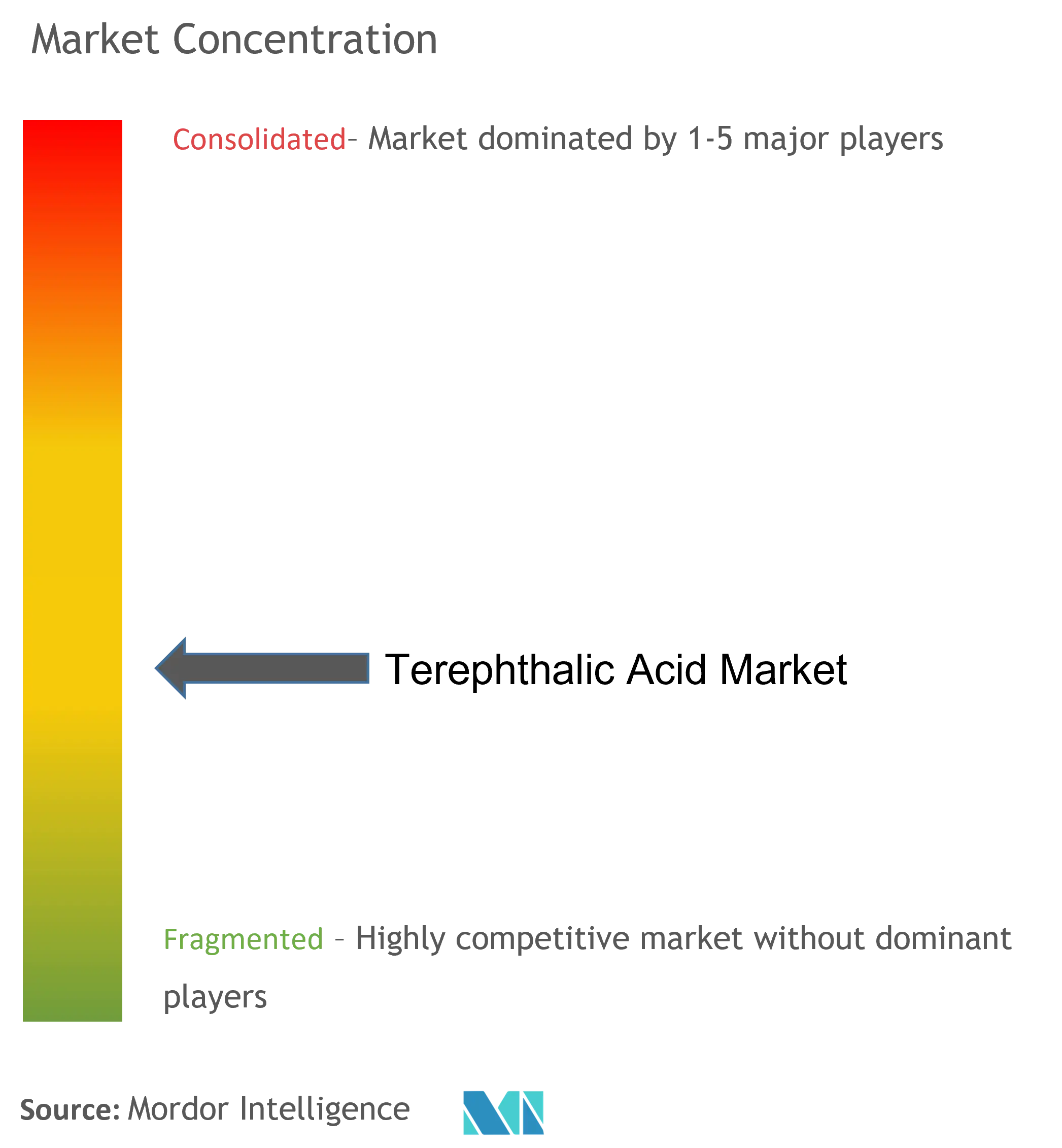

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de ácido tereftálico

, Se proyecta que el Mercado Mundial de Ácido Tereftálico registre una CAGR de más del 5,5% durante el período previsto.

El brote esporádico de la pandemia de COVID-19 en 2020 y la primera mitad de 2021 redujo drásticamente la demanda de ácido tereftálico en sus principales sectores de aplicación, es decir, embalajes, fibras para textiles y pinturas y revestimientos, debido a las prohibiciones y restricciones impuestas por los gobiernos. , limitando así el crecimiento del mercado. La industria transformadora del embalaje tuvo unas ventas mediocres debido al cierre de los lugares comerciales y a los movimientos turísticos. El aumento del comercio electrónico de alimentos y servicios minoristas durante los confinamientos no pudo compensar la caída de las ventas en los sectores de alimentos y bebidas a gran escala. Además, la demanda de textiles cayó drásticamente ya que la gente se vio obligada a quedarse en sus casas. Mientras tanto, las actividades de producción y distribución de ácido tereftálico quedaron paralizadas debido al escaso suministro de materias primas, las limitaciones de horas de trabajo y mano de obra y las limitaciones financieras. Sin embargo, las industrias han ido camino de la recuperación desde la retracción de la pandemia a mediados de 2021. La demanda de los sectores downstream se recuperó en 2022, restableciendo los contratos de ácido tereftálico, lo que impulsó el crecimiento del mercado.

- A medio plazo, el creciente consumo del producto tereftalato de polietileno (PET) del sector del embalaje y la alta demanda de fibras de poliéster en las industrias textiles de Asia Pacífico son los principales factores que aumentan el crecimiento del mercado estudiado.

- Por otro lado, se prevé que los efectos tóxicos del ácido tereftálico sobre la salud y el medio ambiente limiten el crecimiento de la industria objetivo durante el período previsto.

- Sin embargo, el creciente avance en las técnicas de producción empleadas en la fabricación de ácido tereftálico probablemente creará oportunidades de crecimiento lucrativas para el mercado global.

- Asia-Pacífico surgió como el mercado más grande de productos químicos textiles y se espera que sea testigo del CAGR más alto durante el período previsto. Este dominio de Asia-Pacífico se atribuye a la demanda alcista de embalajes, fibras y aplicaciones de recubrimiento en economías en crecimiento como China e India.

Tendencias del mercado de ácido tereftálico

Creciente demanda de fibras de poliéster

- Una parte importante del total de ácido tereftálico producido a nivel mundial se utiliza para fabricar fibra de poliéster, un polímero de cadena larga con el grupo funcional éster en cada unidad repetitiva.

- Las fibras de poliéster tienen atributos como alta resistencia, resiliencia y durabilidad. Presentan capacidad de secado rápido, lavabilidad y resistencia a la contracción, el estiramiento, la abrasión y diversos productos químicos. Las fibras de poliéster se reconocen como tejidos/textiles sintéticos duraderos que encuentran aplicación en prendas de vestir, muebles para el hogar (revestimientos de pisos, cortinas, etc.), tapicería, textiles para automóviles y aplicaciones industriales (craqueo de gas de esquisto, geotextiles, filtración, membranas para techos).

- Las fibras de poliéster se han convertido en un tejido de elección para ropa de exterior, especial y de protección porque pueden resistir la humedad y seguir siendo resistentes a las manchas. Las telas de poliéster se usan ampliamente en muebles para el hogar y telas de tapicería debido a que son livianas y presentan la facilidad de teñir para formar una variedad de colores y patrones.

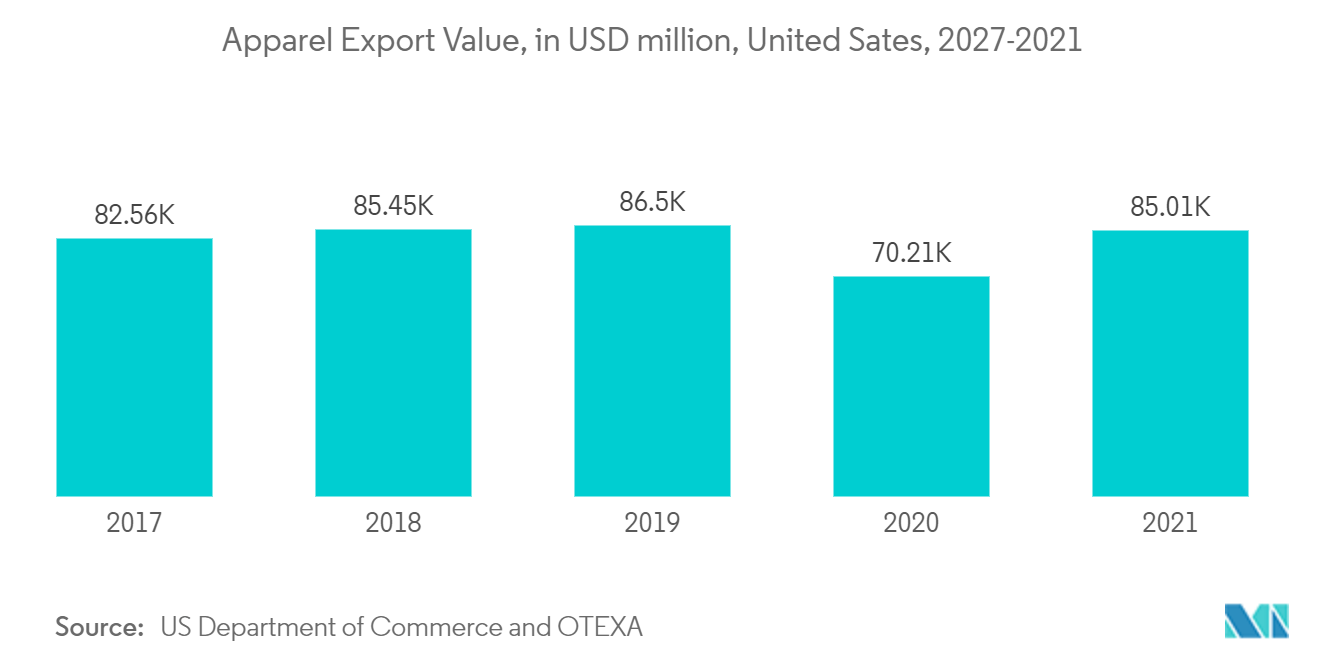

- La ropa es un producto de exportación crucial en varios países. Estados Unidos cuenta con una próspera industria de la moda y la confección. El país ha fortalecido su comercio de prendas de vestir a lo largo de los años, cerrando el año 2021 con un valor exportado de USD 85.007 millones (revelado por el Departamento de Comercio de Estados Unidos y OTEXA), un 21,07% más que el valor exportado de prendas de vestir obtenido en 2020.

- Además, según la Organización Internacional del Trabajo, más del 60% de las exportaciones mundiales de ropa se fabrican en países en desarrollo, y Asia-Pacífico representa el 32% de esa proporción. China, el mayor mercado de prendas de vestir de la región de Asia y el Pacífico, registró un aumento del 17,35 % en los envíos de exportación de prendas de vestir valorados en 189.350 millones de dólares en los primeros siete meses de 2022, según la Administración General de Aduanas de China.

- Las fibras de poliéster son un material ampliamente preferido para diseñar fundas de asientos de automóviles debido a su alta resistencia y módulo, buena retención de forma y rendimiento firme contra la radiación UV, el calor y la abrasión. Además de en las fundas de los asientos, las fibras de poliéster se utilizan en airbags, cinturones de seguridad, paneles laterales, revestimientos de techo, etc. Según la OICA, en 2021 la producción de automóviles alcanzó los 80,14 millones de unidades, un 3% más que en el mismo periodo de 2020. Se espera que aumente la demanda del mercado estudiado.

- Se espera que las crecientes tendencias del mercado en los sectores textil, de producción de automóviles y otras aplicaciones aumenten el consumo de fibras de poliéster, aumentando así la demanda de ácido tereftálico en el período previsto.

Asia-Pacífico dominará el mercado

- La región de Asia y el Pacífico domina el mercado mundial del ácido tereftálico debido a la presencia de industrias maduras de embalaje, fabricación de textiles y alimentos y bebidas en países como China e India. La disponibilidad de mano de obra barata y los bajos costos de producción respaldan el crecimiento de las industrias transformadoras en estos países.

- China lidera el mundo tanto en términos de producción como de demanda de ácido tereftálico. Además, para reforzar su posición en los mercados transformadores, China está experimentando una expansión masiva de su capacidad de ácido tereftálico. Por ejemplo, en 2021, el país fue testigo de la puesta en servicio de dos nuevas líneas de producción de ácido tereftálico purificado (PTA) de Yisheng Petrochemical, cada una con una capacidad de 3,3 millones de toneladas por año. Jiangsu Jiatong Energy Nantong City también planea expandir su línea PTA con la adición de 2,5 millones de toneladas por año de capacidad.

- Por otro lado, China posee la industria textil más grande del mundo, donde las fibras de poliéster derivadas de PTA tienen una gran demanda. La industria textil de China continuó su expansión constante en los primeros nueve meses de 2022, según datos del Ministerio de Industria y Tecnología de la Información del país. Los ingresos operativos combinados de las principales empresas textiles de China aumentaron un 3,1% interanual, alcanzando los 3,86 billones de CNY (570 mil millones de dólares) en ese período.

- Según el IBEF, se estima que la industria textil y de la confección de la India alcanzará los 190 mil millones de dólares en 2025-2026. India tiene una participación del 4% del comercio mundial de textiles y prendas de vestir. En el año fiscal 2022, las exportaciones de textiles y prendas de vestir de la India ascendieron a 44.400 millones de dólares, registrando un enorme aumento interanual del 41%.

- El tereftalato de polietileno (PET) derivado del ácido tereftálico es un material plástico crucial que se utiliza para aplicaciones de embalaje. Según la Asociación de la Industria del Embalaje de la India (PIAI), el sector ha crecido a una tasa compuesta anual de más del 20% en los últimos cinco años. La industria del embalaje de la India ha dejado una huella con sus exportaciones e importaciones, impulsando así el crecimiento de la tecnología y la innovación en el país y agregando valor a los diversos sectores manufactureros.

- Por lo tanto, se prevé que las crecientes inversiones en la producción de PTA y la creciente demanda de PTA en diversas industrias de usuarios finales impulsen el crecimiento del mercado estudiado en la región de Asia y el Pacífico.

Descripción general de la industria del ácido tereftálico

El mercado del ácido tereftálico está parcialmente fragmentado. Algunos de estos actores importantes (sin ningún orden en particular) incluyen SABIC, Sinopec Corp., Arkema, INEOS y BP plc, entre otros.

Líderes del mercado de ácido tereftálico

-

SABIC

-

Sinopec Corp.

-

INEOS

-

Reliance Industries Limited

-

BP p.l.c.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del ácido tereftálico

- Agosto de 2022 El conglomerado multinacional indio Reliance Industries Ltd. reveló su plan para invertir en ampliar la capacidad de la cadena de valor del poliéster en los próximos cinco años. Como parte de esta estrategia, la empresa construirá la planta de PTA (ácido tereftálico purificado) de tren único más grande del mundo con una capacidad de 3 MMTPA en Dahej, Gujarat.

- Marzo de 2022 Ineos Aromatics completó la modernización de su planta de PTA en Merak, Indonesia, mediante la instalación de un gran reactor de oxígeno y la reconfiguración del sistema de recuperación de calor para reducir las emisiones de carbono de las operaciones del sitio. Como parte de la modernización, la empresa también aumentó la capacidad de PTA de 500.000 toneladas a 575.000 toneladas por año.

Informe de mercado de ácido tereftálico índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente consumo de tereftalato de polietileno en el sector del embalaje

4.1.2 Importante demanda de fibras de poliéster del sector textil en Asia Pacífico

4.2 Restricciones

4.2.1 Efectos tóxicos del ácido tereftálico

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Derivado

5.1.1 Tereftalato de polietileno (PET)

5.1.2 Tereftalato de polibutileno (PBT)

5.1.3 Tereftalato de politrimetileno (PTT)

5.1.4 Tereftalato de dimetilo

5.2 Solicitud

5.2.1 embalaje

5.2.2 Fibras

5.2.3 Pinturas y Recubrimientos

5.2.4 Adhesivos

5.2.5 Otras aplicaciones (productos farmacéuticos, productos químicos intermedios)

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado (%)**/ Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Arkema

6.4.2 BP p.l.c.

6.4.3 INEOS

6.4.4 China Petroleum & Chemical Corporation

6.4.5 Eastman Chemical Company

6.4.6 Formosa Petrochemical Co.

6.4.7 Indian Oil Corporation Ltd

6.4.8 Indorama Ventures Public Company Limited

6.4.9 Lotte Chemical Corporation

6.4.10 Mitsubishi Chemical Corporation

6.4.11 PetroChina Company Limited

6.4.12 Reliance Industries Limited

6.4.13 SABIC

6.4.14 Samyang Holdings Corporation

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Avance en la tecnología de producción

Segmentación de la industria del ácido tereftálico

El ácido tereftálico, conocido químicamente como ácido benceno-1,4-dicarboxílico, es un polímero de condensación y un precursor aromático industrial esencial para el tereftalato de polietileno (PET). Estos otros derivados petroquímicos encuentran uso en diversas industrias como la de embalaje, textil, etc. El ácido tereftálico crudo obtenido de la reacción de oxidación del p-xileno contiene impurezas como el 4-carboxi benzaldehído y varios poliaromáticos coloreados. Por lo tanto, el ácido tereftálico primero se somete a purificación antes de explotarlo como intermediario en la industria petroquímica. El mercado del ácido tereftálico está segmentado por derivado, aplicación y geografía. Por derivado, el mercado se segmenta en tereftalato de polietileno (PET), tereftalato de polibutileno (PBT), tereftalato de politrimetileno (PTT) y tereftalato de dimetilo. Por aplicación, el mercado se segmenta en embalajes, fibras, pinturas y revestimientos, adhesivos y otras aplicaciones. El informe también cubre el tamaño y las previsiones para el mercado del ácido tereftálico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas).

| Derivado | ||

| ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de ácido tereftálico

¿Cuál es el tamaño actual del mercado Ácido tereftálico?

Se proyecta que el mercado de ácido tereftálico registrará una CAGR superior al 5,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Ácido tereftálico?

SABIC, Sinopec Corp., INEOS, Reliance Industries Limited, BP p.l.c. son las principales empresas que operan en el mercado del ácido tereftálico.

¿Cuál es la región de más rápido crecimiento en el mercado Ácido tereftálico?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Ácido tereftálico?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de ácido tereftálico.

¿Qué años cubre este mercado de Ácido tereftálico?

El informe cubre el tamaño histórico del mercado de Ácido tereftálico durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ácido tereftálico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del ácido tereftálico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del ácido tereftálico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de ácido tereftálico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.