Análisis del mercado de tecnología de terahercios

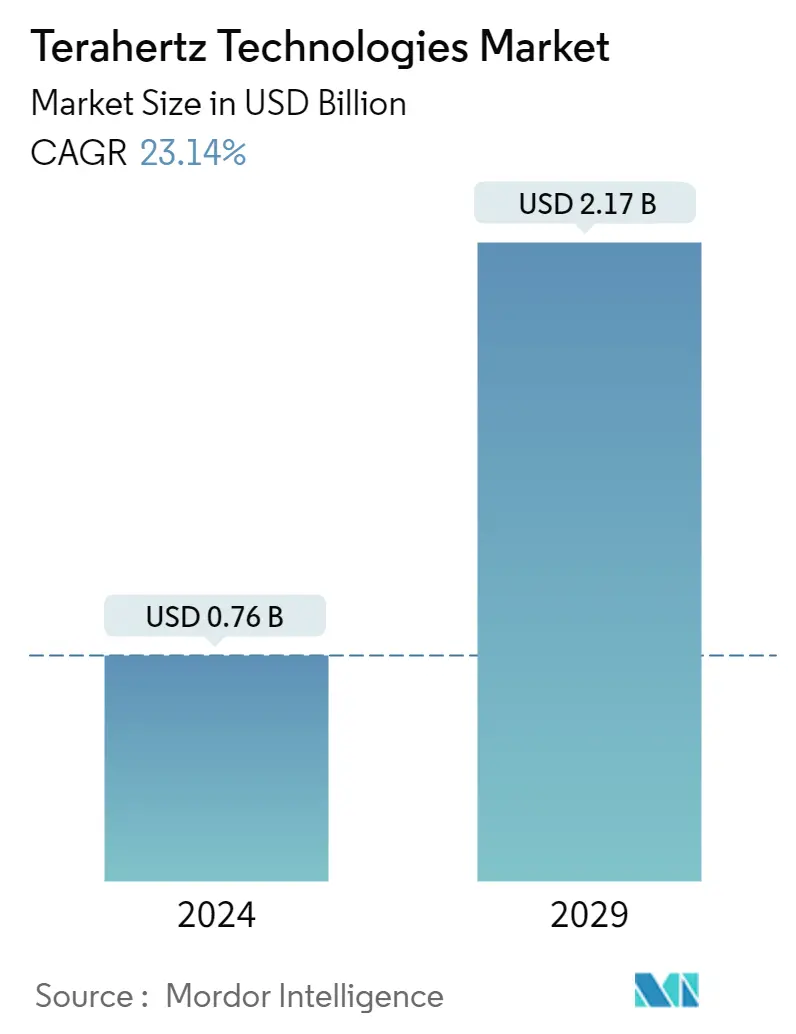

El tamaño del mercado de tecnologías de terahercios se estima en 760 millones de dólares en 2024 y se espera que alcance los 2,170 millones de dólares en 2029, creciendo a una tasa compuesta anual del 23,14% durante el período previsto (2024-2029).

- La tecnología de terahercios es un campo emergente y en crecimiento con potencial para desarrollar aplicaciones que van desde el escaneo de pasajeros en un aeropuerto hasta grandes transferencias de datos digitales. Ha estado reflejando avances significativos en el frente científico.

- Debido a las diversas propiedades cruciales de la tecnología de terahercios, se espera que la radiación de terahercios se adopte como una tecnología importante en los próximos años. Esta tecnología se utiliza comúnmente para detectar explosivos o narcóticos ocultos o para detectar sustancias que se escapan de tuberías de plástico. La tecnología de terahercios puede controlar el espesor de la capa visualizando defectos de materiales no destructivos en cerámicas y plásticos.

- El campo de las pruebas no destructivas y sin contacto tiene un gran potencial para la espectroscopia de terahercios (THz), especialmente las imágenes de THz. Debido a su exactitud y precisión, la tecnología de terahercios juega un papel importante en la eliminación de todo el tejido canceroso en tiempo real, minimizando el número de cirugías y permitiendo un diagnóstico más temprano y preciso. Las radiaciones de terahercios van desde el extremo superior de la banda de microondas hasta el extremo inferior del IR lejano en el espectro electromagnético. La tecnología THz ha mostrado un potencial prometedor para aplicaciones en diversos campos, incluidas las comunicaciones, la inspección de seguridad y la biomedicina. Más particularmente, la tecnología THz se ha utilizado en neurociencia para distinguir entre tumores cerebrales benignos y malignos.

- Además, la radiación de terahercios se puede utilizar para producir imágenes espectroscópicas de alta calidad, lo que facilita enormemente el diagnóstico de muchas enfermedades crónicas y relacionadas. La etapa inicial hacia el avance del establecimiento de la tecnología en el campo de la salud es la sustitución de los rayos X y los rayos infrarrojos convencionales por rayos de terahercios, lo que impulsa la expansión del mercado durante el período de pronóstico. Las imágenes THz también permiten realizar análisis 3D en tabletas y más. Por lo tanto, ayuda en la medición de la integridad y el espesor del recubrimiento, la detección e identificación de estructuras físicas o químicas locales dentro del núcleo, etc. También ayuda en la inspección de grietas o cohesión química, así como la delaminación y la integridad de las capas incrustadas.

- Un desafío importante para la adopción de la tecnología de terahercios en el mercado ha sido la absoluta falta de conocimiento de la tecnología. Además, la necesidad de una mayor conciencia sobre el tema, especialmente en las regiones en desarrollo, ha sido un factor restrictivo importante para el crecimiento del mercado.

- Con el brote de COVID-19, el mercado de la tecnología de terahercios experimentó un crecimiento significativo, con sus principales aplicaciones sanitarias, biomédicas y de seguridad. El brote dio lugar a muchas actividades de investigación y desarrollo en el ámbito de la atención sanitaria para encontrar la tecnología adecuada para detectar el virus, lo que aumentó el crecimiento del mercado.

Tendencias del mercado de tecnología de terahercios

El segmento de defensa y seguridad tiene una importante cuota de mercado

- En entornos de seguridad, identificar amenazas como armas ocultas y explosivos corporales es una necesidad operativa importante. En los últimos años, la tecnología de terahercios ha experimentado un aumento en el interés debido al creciente énfasis en la obtención de imágenes de explosivos ocultos. La tecnología THz ayuda a detectar e identificar objetos ocultos. En aeropuertos y otros lugares críticos para la seguridad, ahora se pueden detectar sustancias no metálicas peligrosas, como cuchillos de cerámica o explosivos plásticos, mediante haces de terahercios.

- Además, la detección de metales y el escaneo de bolsas con rayos X son procesos que requieren mucho tiempo. La situación se complica aún más en el caso de los centros de transporte público, donde hay mucho movimiento. Por lo tanto, existe la necesidad de soluciones tecnológicas que puedan realizar controles de seguridad incluso a distancia de la fuente potencial. La tecnología de terahercios permite escanear a muchas personas sin necesidad de detenerse para realizar un control de seguridad, ofreciendo así una solución a estos desafíos.

- Las posibles aplicaciones militares de los sensores THz son amplias. Por lo tanto, pueden usarse ampliamente para inteligencia, vigilancia y reconocimiento (ISR), incluida la detección de personal aislado detrás de las líneas enemigas, la fijación de objetivos y la guía terminal de armas de precisión. Además, en un entorno sin combate, THz podría ayudar a detectar minas terrestres de plástico o de metal mínimo en campos de batalla actuales o anteriores. La mayoría de las minas antipersonal combinan metal y plástico (y están fabricadas para evitar ser detectadas por detectores de metales).

- La tecnología actual para la detección de minas terrestres requiere el análisis de la temperatura del suelo. Se mide en tres dimensiones y luego se inyecta en complicados algoritmos de software que realizan estimaciones aproximadas con confianza limitada. Esta técnica de detección utiliza principalmente tecnología de matriz de puertas programables en campo (FPGA). Las imágenes espectroscópicas de THz son una de las alternativas lógicas a la FPGA, ya que pueden detectar casi cualquier material en las condiciones adecuadas con una confianza relativamente alta.

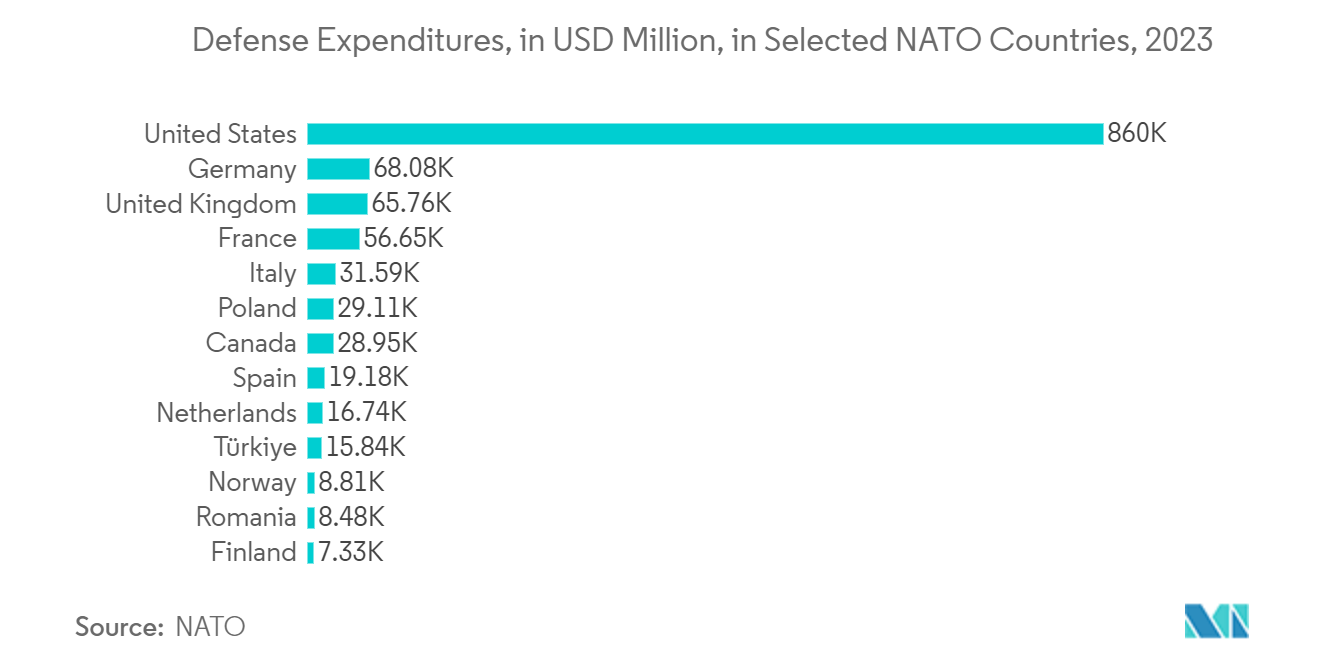

- Según la OTAN, en 2023 Estados Unidos gastó en defensa una suma de alrededor de 860 mil millones de dólares. Esto hace que su presupuesto de defensa sea el mayor de todos los miembros de la OTAN. Alemania tuvo el segundo mayor gasto en defensa con alrededor de 68 mil millones de dólares, con el Reino Unido en tercer lugar. Se espera que esta participación de una gran cantidad de gasto en defensa cree amplias oportunidades de crecimiento durante el período previsto.

América del Norte tiene una importante cuota de mercado

- Estados Unidos es un mercado crucial para las tecnologías de terahercios, principalmente debido a los crecientes problemas de seguridad nacional, las inversiones en defensa y los procesos de I+D. Además, las estrictas regulaciones gubernamentales con respecto a la producción y seguridad de tecnologías aeroespaciales en los EE. UU. y las crecientes industrias automotriz y aeroespacial están impulsando el mercado de tecnologías THz en el mercado regional.

- Según Airlines for America (A4A), la aviación comercial total representa alrededor del 5 por ciento del PIB total de EE. UU., lo que equivale a alrededor de 1,25 billones de dólares en 2022. Diariamente, las aerolíneas estadounidenses operan alrededor de 25.000 vuelos que transportan a 2,3 millones de pasajeros. hacia y desde aproximadamente 80 países y más de 65.000 toneladas de carga hacia y desde más de 220 países. A medida que la industria de la aviación avanza y estabiliza una recuperación sólida, las aerolíneas estadounidenses están innovando, invirtiendo y creciendo. Esta mayor demanda por parte de la industria aeronáutica es un factor importante para el crecimiento de los sistemas de inspección basados en la tecnología de terahercios. Además, se espera que el aumento de la producción de helicópteros y aviones comerciales en Estados Unidos impulse significativamente el mercado.

- Además, los innovadores canadienses se están centrando en producir una amplia gama de productos tecnológicamente complejos y de mayor valor para los mercados nacionales y globales competitivos, dando forma aún más al futuro del mercado de tecnologías de terahercios. En Canadá, se espera que los equipos de control de seguridad tengan una gran demanda debido al mayor número de lugares públicos que requieren controles de seguridad. Por ejemplo, las aerolíneas canadienses examinan a los pasajeros antes de abordar vuelos con destino al país. El sindicato de Air Canada, el Sindicato Canadiense de Empleados Públicos (CUPE), anunció controles adicionales antes del vuelo responsabilizando a los asistentes de vuelo.

- Además, para aumentar su base de consumidores y satisfacer mejor sus demandas en diversas aplicaciones, empresas importantes también están invirtiendo, fusionándose con otras empresas e invirtiendo en nuevos proyectos. Por ejemplo, en noviembre de 2022, los ingenieros del MIT construyeron una cámara de terahercios de bajo costo. El dispositivo ofrece principalmente mayor sensibilidad y velocidad que las versiones anteriores y podría utilizarse para inspección industrial, comunicaciones aeroportuarias y fines de seguridad.

- Además, en junio de 2023, Silicon Catalyst, la única incubadora global centrada exclusivamente en acelerar soluciones de semiconductores, declaró la admisión de cuatro empresas en el aclamado programa de la industria de los semiconductores. Las empresas recién admitidas incluyen Cambridge Terahertz, que se centra en democratizar el espectro de Terahertz a través de la tecnología de matriz en fase CMOS.

Descripción general de la industria de la tecnología de terahercios

El mercado de tecnologías de terahercios está fragmentado, con la presencia de actores importantes como Luna Innovations, Teravil Ltd, TeraView Limited, Toptica Photonics AG y HUBNER GmbH Co. KG. Los actores del mercado están utilizando una variedad de estrategias para aumentar su cartera de productos y obtener ventajas competitivas sostenibles, como asociaciones, innovación, expansión y adquisiciones.

- En junio de 2023, Keysight presentó PathWave ADS 2024 para acelerar el crecimiento de 5G mmWave Design y Lead 6G. El sistema de diseño avanzado (ADS) 2024 de PathWave es principalmente un paquete de software de automatización de diseño electrónico (EDA) que proporciona a los diseñadores de chips nuevas capacidades de frecuencia de ondas milimétricas y subterahercios (sub-THz) que pueden mejorar el diseño de productos 5G mmWave y anticipar los requisitos básicos, especialmente para el desarrollo de comunicaciones inalámbricas 6G.

- En septiembre de 2022, Toptica anunció un aumento de su capacidad mediante la construcción de nuevas instalaciones para una fuerza laboral en crecimiento. La nueva instalación duplica con creces el espacio y permite a la empresa aumentar sus espacios de laboratorio y producción, que son fundamentales para el crecimiento previsto durante la próxima década.

Líderes del mercado de tecnología de terahercios

-

Luna Innovations

-

Teravil Ltd

-

TeraView Limited

-

Toptica Photonics AG

-

HUBNER GmbH & Co. KG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado tecnológico de terahercios

- Febrero de 2023 TeraView Limited se asoció con ACE Solution, un proveedor de soluciones de prueba personalizadas para fabricantes de sistemas, dispositivos y componentes eléctricos, para lanzar TZ6000, una herramienta de medición de la calidad de las obleas no destructiva para la industria de semiconductores compuestos. El TZ6000 está incorporado con las tecnologías TeraPulse Lx de TeraView.

- Junio de 2022 Advantest Corporation adquirió CREA, un sistema de prueba de semiconductores de potencia con sede en Italia, para fortalecer su cartera de soluciones comerciales principales y permitir a la empresa capturar el crecimiento futuro del mercado de probadores de semiconductores de potencia.

Segmentación de la industria de la tecnología de terahercios

La radiación de terahercios es radiación electromagnética que va desde el extremo superior de la banda de microondas hasta el extremo inferior del IR lejano en el espectro electromagnético. La forma abreviada de terahercios es THz, la unidad de frecuencia de onda electromagnética. Es igual a 1 billón de hercios. Actúa como indicador de la frecuencia de la radiación infrarroja, ultravioleta y visible.

El mercado de tecnologías de terahercios está segmentado por tecnología (sistemas de imágenes de terahercios (sistema activo, sistema pasivo), sistemas de espectroscopia de terahercios (dominio del tiempo, dominio de la frecuencia) y sistemas de comunicación), por usuario final (atención médica, defensa y seguridad, telecomunicaciones, industria). , alimentación y agricultura, laboratorios), por geografía (América del Norte (Estados Unidos, Canadá), Europa (Reino Unido, Alemania, Francia, España, Resto de Europa), Asia-Pacífico (China, Japón, India, Corea del Sur, Resto de Asia-Pacífico), y resto del mundo (América Latina, Oriente Medio y África)).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| Por tipo de tecnología | Sistemas de imágenes de terahercios | Sistema activo | |

| Sistema Pasivo | |||

| Sistemas de espectroscopía de terahercios | Dominio del tiempo | ||

| Dominio de la frecuencia | |||

| Sistemas de comunicación | |||

| Por usuario final | Cuidado de la salud | ||

| Defensa y Seguridad | |||

| Telecomunicaciones | |||

| Industrial | |||

| Comida y Agricultura | |||

| Laboratorios | |||

| Otros usuarios finales | |||

| Por geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América Latina | |||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de tecnología de terahercios

¿Qué tamaño tiene el mercado de tecnologías de terahercios?

Se espera que el tamaño del mercado de tecnologías de terahercios alcance los 760 millones de dólares en 2024 y crezca a una tasa compuesta anual del 23,14% hasta alcanzar los 2,170 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Tecnologías de terahercios?

En 2024, se espera que el tamaño del mercado de tecnologías de Terahercios alcance los 760 millones de dólares.

¿Quiénes son los actores clave en el mercado Tecnologías de terahercios?

Luna Innovations, Teravil Ltd, TeraView Limited, Toptica Photonics AG, HUBNER GmbH & Co. KG son las principales empresas que operan en Terahertz Technologies Market.

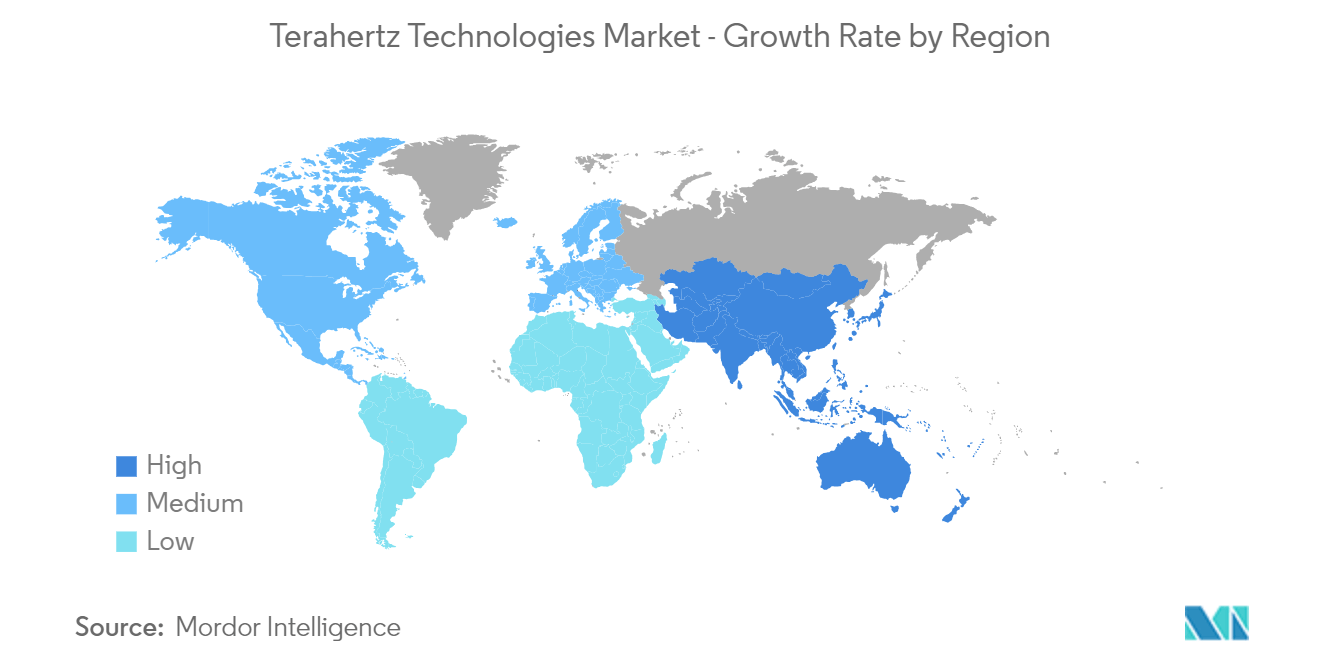

¿Cuál es la región de más rápido crecimiento en el mercado de Tecnologías de terahercios?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de tecnologías de terahercios?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de tecnologías Terahertz.

¿Qué años cubre este mercado de Tecnologías de terahercios y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de tecnologías de Terahercios se estimó en 620 millones de dólares. El informe cubre el tamaño histórico del mercado de Tecnologías de Terahercios durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Tecnologías de Terahercios para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de tecnología de terahercios

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Terahertz Technologies en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Terahertz Technologies incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.