Análisis del mercado telemático

El tamaño del mercado telemático se estima en 48,10 mil millones de dólares en 2024 y se espera que alcance los 77,64 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,05% durante el período previsto (2024-2029).

El mercado de la telemática combina las telecomunicaciones y la tecnología de la información para enviar, recibir y almacenar datos para controlar objetos remotos. El mercado de la telemática se ha ampliado para incluir tecnologías de vehículos, ingeniería eléctrica, informática y muchos otros campos debido al uso generalizado de tecnología avanzada. Recientemente, el enfoque de la aplicación ha pasado del análisis vehicular a la seguridad del conductor y otros aspectos del servicio personal. Al observar el comportamiento de conducción, el estado de los vehículos y los intervalos de mantenimiento, la telemática puede minimizar incidentes no deseados, como accidentes y tiempos de inactividad, impulsando el crecimiento del mercado.

- El mercado de la telemática está impulsado predominantemente por la conectividad inalámbrica en los sectores automotriz, industrial y muchas otras industrias. La expansión del mercado telemático se ha multiplicado debido a las diferentes iniciativas que el gobierno ha llevado a cabo en materia de seguridad pública vial. Numerosas organizaciones importantes están modificando sus estrategias comerciales y comenzando a operar de manera más económica debido a las cambiantes condiciones del mercado.

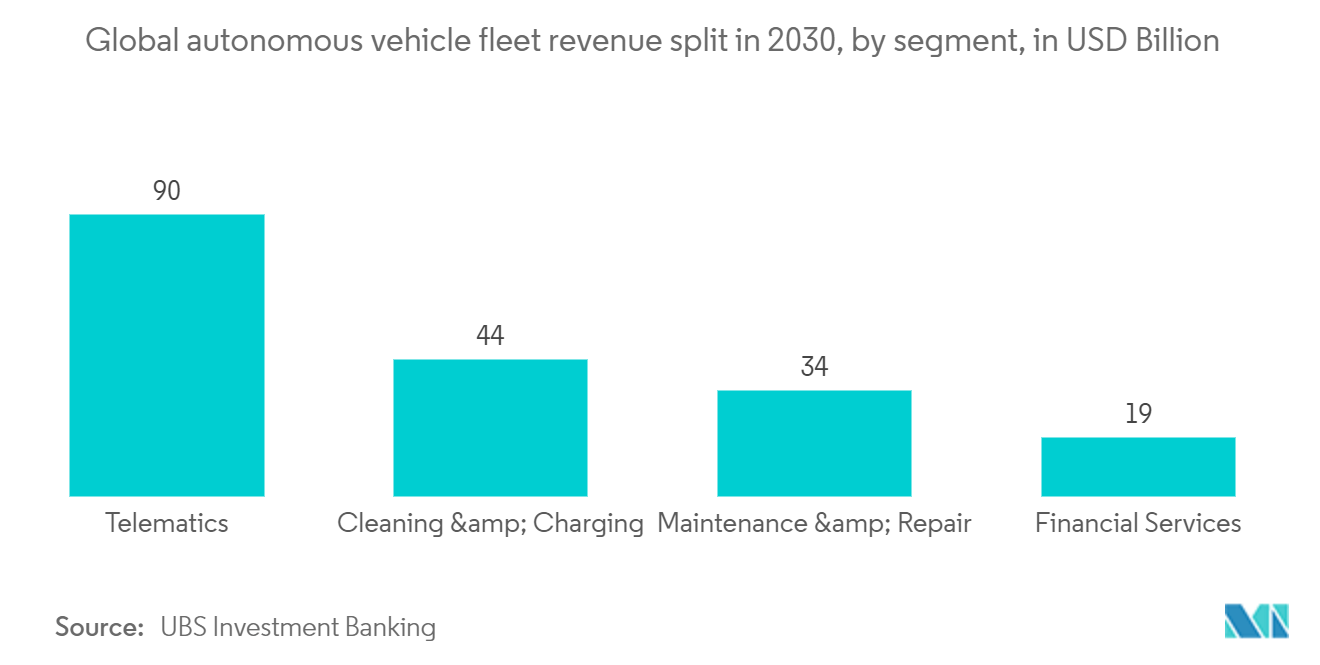

- La industria del automóvil está experimentando una importante transformación con el auge de los vehículos eléctricos y autónomos. Los ejemplos incluyen la creación de nuevas aplicaciones como el Sistema Avanzado de Asistencia al Conductor (ADAS), los proveedores de movilidad como servicio (MaaS) y CASE, la entrada de nuevas industrias que aprovechan la tecnología IoT y la introducción de nuevos servicios como viajes y auto compartido. Para estas aplicaciones se necesitan una rápida transmisión, análisis e implementación de datos. Estas razones en conjunto están impulsando principalmente la expansión del mercado telemático.

- Las grandes compañías de seguros como HDFC Ergo ofrecen planes de seguro cuya prima se calcula en función de los datos recopilados de la telemática del conductor. Mejores puntajes a través de una conducción más segura ayudan a la compañía a ofrecer primas de seguro más bajas, promoviendo un estilo de conducción más seguro y relajado entre conductores de todas las edades, lo que potencialmente podría impulsar el mercado. Driver's Alert ha informado que la telemática ha resultado en un 45% menos de accidentes automovilísticos, una reducción del 75% en eventos de exceso de velocidad, una mejora del 90% en el uso del cinturón de seguridad y una reducción del 80% en la conducción agresiva.

- Los altos costos de instalación son un factor que restringe el mercado en general; sin embargo, el equipo plug-and-play, que es rápido y fácil de instalar en los puertos de diagnóstico, es la mejor opción para reducir los costos de instalación. Es posible que otros dispositivos necesiten que un especialista los instale. Las tarifas de instalación serán más altas para un dispositivo que necesita ser cableado o adaptado. Además, la telemática es un concepto basado en tecnología que atrae diversos ciberataques. Por lo tanto, las empresas deberían tomar medidas adecuadas relacionadas con la ciberseguridad para superar la pérdida.

- La pandemia de COVID-19 afectó negativamente al sector telemático. Los bloqueos y los posteriores cierres de operaciones de los fabricantes han tenido un impacto negativo en el mercado debido a las normas gubernamentales. Las interrupciones en la cadena de suministro han provocado retrasos y otros desafíos operativos. A medida que las cosas comiencen a normalizarse, se esperaría que el mercado se expandiera favorablemente durante los próximos años después de la pandemia.

Tendencias del mercado telemático

Se espera que la solución para teléfonos inteligentes tenga una importante cuota de mercado

- La telemática de los teléfonos inteligentes ofrece ventajas considerables en términos de eficiencia y seguridad. En un mundo cada vez más conectado, es fundamental comprender cómo maximizar el potencial de los dispositivos móviles para aprovechar al máximo los negocios. Utilizar la tecnología telemática de los teléfonos inteligentes para rastrear conductores y automóviles en tiempo real puede ser un método para lograrlo. Esto permite monitorear el desempeño, ofrece capacitación a los conductores y garantiza que la flota opere de la manera más efectiva posible.

- La telemática de teléfonos inteligentes utiliza teléfonos inteligentes con varios sensores, tecnologías, conectividad a Internet y aplicaciones para rastrear diferentes variables telemáticas. A través del desarrollo de aplicaciones, el teléfono inteligente se convierte en un poderoso dispositivo de telemetría con funciones de participación del consumidor. Por ejemplo, las integraciones de software como Android Auto y Apple Carplay en el sistema de información y entretenimiento del automóvil brindan una experiencia perfecta a los usuarios, proporcionando datos telemáticos a través de su aplicación patentada. Las aplicaciones pueden ser capaces de producir datos como ubicaciones, zonas geográficas, estilos de conducción, rendimiento de los vehículos y otros puntos de interés personalizables.

- La telemática de los teléfonos inteligentes tiene varias ventajas, incluida la reducción del costo de implementar la tecnología UBI y al mismo tiempo mantener los beneficios del seguro basado en el uso. Dado que la compañía de seguros no tiene que pagar por el desarrollo y distribución del hardware UBI, sus datos siguen siendo notablemente precisos. La transición a pólizas RBU basadas en teléfonos inteligentes permite a las compañías de seguros reducir gastos, aumentar los márgenes de ganancia y transferir algunos de esos ahorros a sus clientes a través de descuentos y beneficios.

- TrueMotion (adquirida por Cambridge Mobile Telematics), una nueva empresa con sede en Boston, utiliza el poder de la tecnología móvil para mejorar los hábitos de conducción, incluida la conducción distraída. La compañía informa haber reducido la conducción distraída en un 20% a través de programas de conducción segura. Cuando la aseguradora de automóviles comenzó a alejarse de los dispositivos enchufables que utiliza en su programa de seguro basado en el uso (UBI) Snapshot; La startup encontró una técnica para recopilar datos de conducción a partir de sensores de teléfonos inteligentes.

- Muchas compañías de seguros están adoptando datos telemáticos de teléfonos inteligentes para sus cálculos de primas, lo que está impulsando el mercado de soluciones telemáticas basadas en teléfonos inteligentes. Por ejemplo, en julio de 2022, en el marco de la iniciativa Sandbox del IRDAI, Edelweiss General Insurance presentó Switch, un producto de seguro de vehículos de cobertura total bajo demanda. El interruptor ha sido diseñado como una póliza de seguro de automóvil basada en telemática móvil, totalmente digital, que detecta el movimiento y activa automáticamente el seguro cuando se conduce un vehículo.

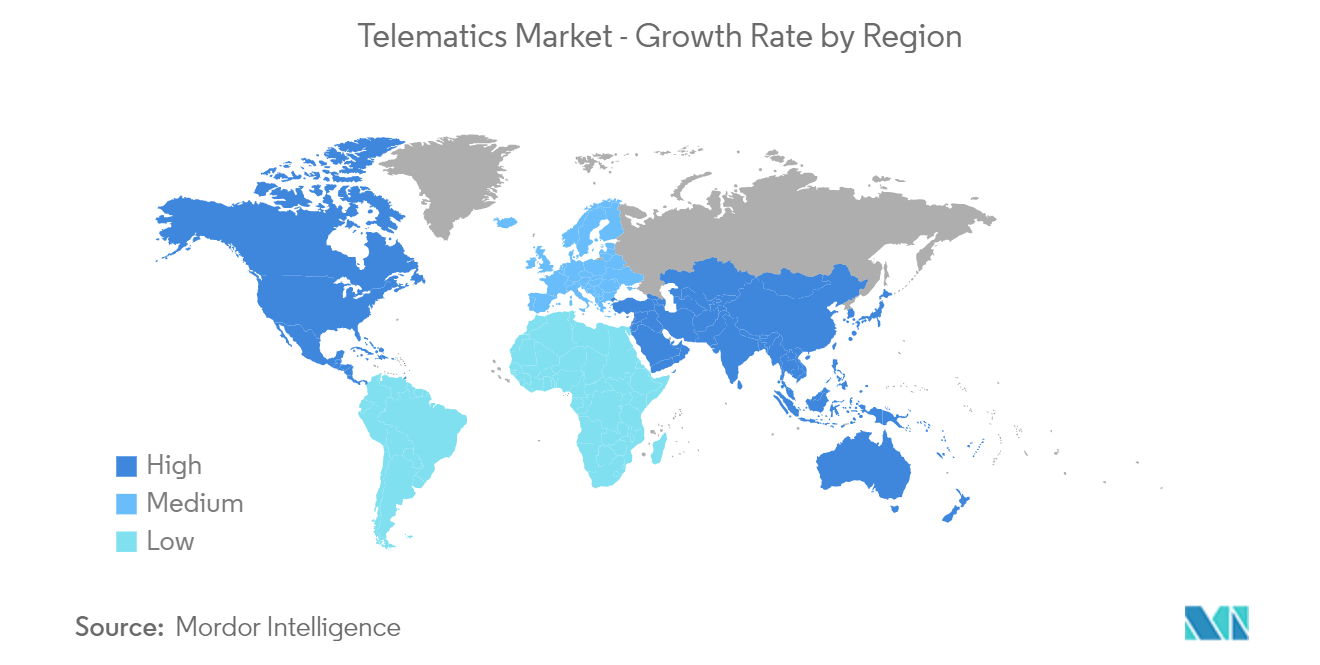

Se espera que Asia Pacífico sea testigo de un crecimiento significativo

- orteEl mercado telemático de Asia y el Pacífico es muy competitivo y está formado por muchos actores importantes. Pocos grandes competidores controlan ahora la mayor parte del mercado en términos de cuota de mercado. Los fabricantes están poniendo más esfuerzos en aumentar la relevancia de sus productos para los clientes. Se alienta a innovar productos para obtener una ventaja sobre los rivales. Se espera que China sea el mercado más lucrativo, seguido de Japón e India durante el período de estudio.

- orteA medida que los vehículos eléctricos y las tecnologías de vehículos autónomos ganan popularidad, la industria automotriz es testigo de la introducción de nuevas ayudas electrónicas de seguridad, como el Sistema Avanzado de Asistencia al Conductor (ADAS) y los proveedores de Movilidad como Servicio (MaaS), lo que aumenta la necesidad de telemática en esta región. Los conceptos de CASE, que se refieren a automóviles conectados, automóviles autónomos y de conducción automática, automóviles eléctricos y compartidos, están dando forma al sector automotriz en todo el mundo. Estas aplicaciones requieren transmisión, análisis e implementación de datos de alta velocidad a través de plataformas basadas en la nube. Estos factores definitorios están impulsando principalmente el crecimiento del mercado telemático de Asia Pacífico.

- orteEl gobierno regional también juega un papel fundamental en el crecimiento del mercado estudiado. Por ejemplo, para 2022-2023, el gobierno indio planea fabricar automóviles con control electrónico de estabilidad (ESC) y frenado autónomo de emergencia (AEB) como equipamiento estándar. Además, el Ministerio de Transporte por Carretera y Carreteras declaró que está intentando que los ADAS (sistemas avanzados de asistencia al conductor) sean obligatorios para los automóviles para reducir el número de accidentes en el país.

- orteMuchos fabricantes de equipos originales de automóviles de la región están considerando ofertas inteligentes basadas en telemática en sus vehículos, lo que está creando una oportunidad para los proveedores del mercado. Por ejemplo, en noviembre de 2022, la empresa insignia del grupo Spark Minda, Minda Corporation, celebró un acuerdo de licencia de tecnología con LocoNav para el etiquetado blanco de software telemático. A través de esta colaboración, Spark Minda combinará el software desarrollado por LocoNav para sus propios dispositivos telemáticos para ofrecer a los fabricantes de equipos originales (OEM) una solución integral.

- orteAdemás, en enero de 2022, el gobierno chino cambiará las reglas periódicamente para dar forma a la introducción y adaptación de la conducción autónoma en el país. Los automóviles con ADAS y otras funciones de automóvil conectado deben estar equipados con dispositivos similares a los aviones con cajas traseras, que registren todas las variables que dirigen los sistemas de conducción autónoma. El dominio de China en microcontroladores y microprocesadores automotrices a nivel mundial también le da ventaja en la fabricación de unidades de control telemático (TCU). Además, la reciente inversión del país en el mercado de infraestructura 5G (como paso de recuperación del brote de COVID-19) promueve aún más la producción local de TCU 5G. orte

Descripción general de la industria telemática

El mercado global de la telemática está semiconsolidado y consta de muchos actores que lanzan activamente nuevas soluciones para mantener la relevancia del mercado. Actualmente, empresas como ATT, Verizon y Cisco participan activamente en la implementación de la telemática en todas las regiones. Los fabricantes están colaborando y entregando nuevos productos, lo que lleva al crecimiento del mercado. Las empresas del mercado están ofreciendo sus sistemas y soluciones telemáticas a soluciones de electrónica ferroviaria, soluciones de gestión del tráfico y gestión de flotas.

- Agosto de 2022 MiX Telematics, un proveedor de flotas conectadas, telemática y sistemas de gestión de activos móviles, ha colaborado con la red de socios de servicios de datos de Hino con la ayuda de Hino Trucks' Edge. Esta asociación se planeó para permitir a los clientes de MiX en América del Norte que operan camiones Hino acceder a los datos de los camiones Hino, lo que les ayudaría a administrar sus vehículos y flotas.

- Marzo de 2022 Geotab se asoció con Free2move, una filial de Stallantis, para ofrecer una solución telemática inteligente. Geotab ha planeado proporcionar una plataforma MyGeotab unificada, consolidando datos de los servidores de Geotab y Free2move para ofrecer una experiencia perfecta. El foro se presentaría entre las marcas de automóviles elegibles de Stallantis en Norteamérica, como Ram, Dodge, Jeep y Chrysler.

Líderes del mercado telemático

-

AT&T Inc.

-

Geotab Inc.

-

Cisco Systems Inc.

-

Verizon

-

MiX Telematics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado Telemático

- Marzo de 2022 Phillips Connect realizó varios anuncios para ayudar a las flotas y a los conductores a utilizar remolques más inteligentes. Entre ellos se encontraban nuevas puertas de enlace inteligentes para la caja frontal, cámaras retrovisoras y una colaboración con Utility para lanzar el sistema telemático para remolques Utility Connect, lo que muestra el potencial de crecimiento del mercado.

- Febrero de 2022 LG recibió un pedido de una empresa europea de fabricación de automóviles terminados clasificada Premium para implementar la telemática en automóviles conectados. Según el acuerdo, LG se centrará en ofrecer hardware y software compatibles con sistemas de vehículo a todo (V2X) para la integración de redes 5G de vanguardia. LG también ofrecerá tecnología Dual Sim Dual Active (DSDA) para automóviles conectados y funciones de conducción autónoma, dando pasos hacia la tecnología de conducción autónoma de nivel 4 de la Sociedad de Ingenieros Autónomos (SEA) en algún momento en el futuro.

Segmentación de la industria telemática

La telemática es un sistema con tecnología de la información y capacidades de telecomunicaciones que se puede utilizar ampliamente para monitorear objetos remotos y móviles, como automóviles, incluidos los vehículos utilizados para el transporte de flotas de diversas industrias.

El mercado de la telemática está segmentado por canal (OEM, posventa), solución (teléfono inteligente, portátil e integrado), tipo de oferta (hardware, servicios) y geografía (América del Norte, Europa, Asia Pacífico, América Latina y Oriente Medio y África). ). Los tamaños y pronósticos del mercado se proporcionan por un valor de USD para todos los segmentos anteriores.

| Por canal | Fabricantes de equipos originales (OEM) |

| Mercado de accesorios | |

| Por solución | teléfono inteligente |

| Portátil | |

| Incorporado | |

| Por tipo de oferta | Hardware |

| Servicios (nivel básico, nivel medio, gama alta) | |

| Por geografía | América del norte |

| Europa | |

| Asia Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado telemática

¿Qué tamaño tiene el mercado de la telemática?

Se espera que el tamaño del mercado telemático alcance los 48,10 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,05% hasta alcanzar los 77,64 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Telemática?

En 2024, se espera que el tamaño del mercado telemático alcance los 48,10 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Telemática?

AT&T Inc., Geotab Inc., Cisco Systems Inc., Verizon, MiX Telematics son las principales empresas que operan en el Mercado Telemático.

¿Cuál es la región de más rápido crecimiento en el mercado Telemática?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado telemático?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado telemático.

¿Qué años cubre este mercado de Telemática y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado telemático se estimó en 43,71 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Telemática para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Telemática para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria telemática

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de telemática en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis telemático incluye una perspectiva de previsión del mercado de 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.