Tamaño del mercado farmacéutico de Suecia

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

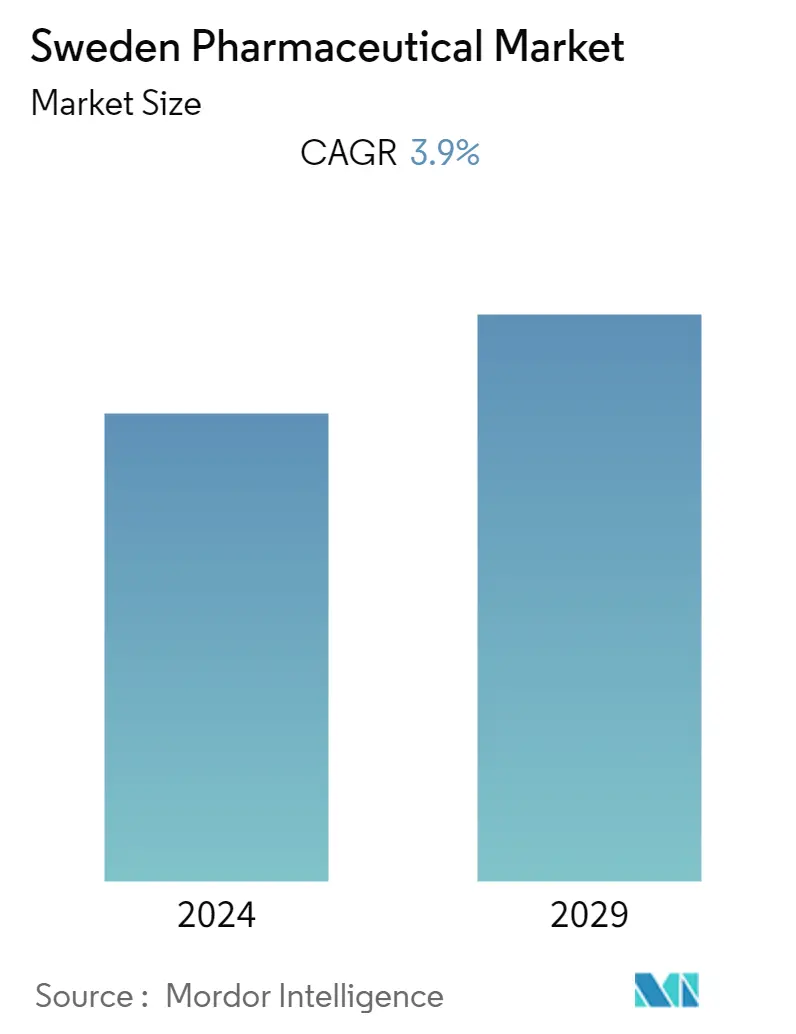

| CAGR | 3.90 % |

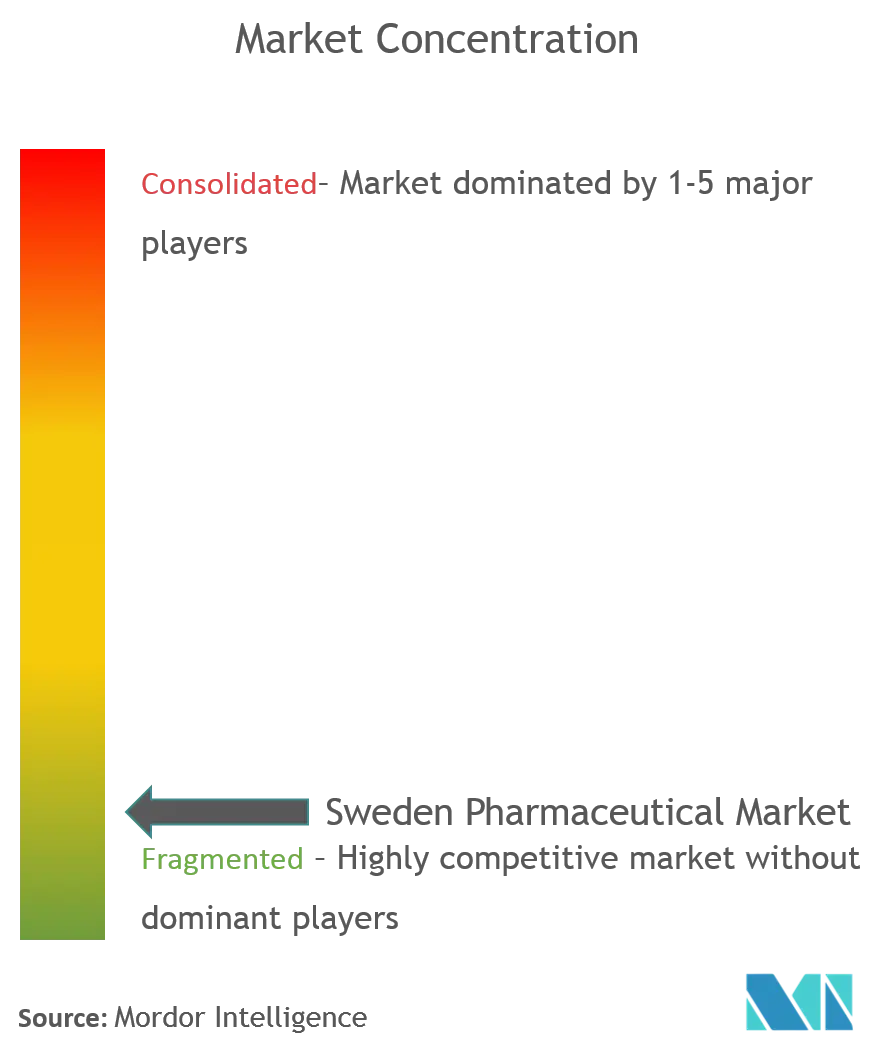

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado farmacéutico de Suecia

Se prevé que el mercado farmacéutico de Suecia registre una tasa compuesta anual del 3,9% durante el período previsto (2022-2027).

El brote de COVID-19 afectó al mercado farmacéutico sueco en Suecia, ya que los servicios de atención médica se redujeron significativamente debido a las medidas de distanciamiento social aplicadas a nivel mundial. Las cadenas de suministro de Suecia y la adquisición de suministros médicos esenciales se encuentran bajo una presión sin precedentes como resultado de la pandemia de COVID-19. Esto incluye productos farmacéuticos necesarios en el manejo de diversas enfermedades. Según el estudio titulado Patrones de dispensación de medicamentos con receta y venta de medicamentos sin receta en Suecia durante la pandemia de COVID-19 publicado en la revista PLOS ONE en agosto de 2021, siguiendo las recomendaciones de las autoridades públicas, el volumen semanal de dosis diarias definidas (DDD) disminuyeron rápidamente; sin embargo, el volumen de ventas de medicamentos sin receta (OTC) aumentó en un 96%, particularmente en los subgrupos terapéuticos Anatomical Therapeutic Chemical (ATC) para vitaminas, antipiréticos, analgésicos y remedios para la nariz, la garganta y la tos. , y frío. Sin embargo, la aparición de la pandemia de COVID-19 también ha provocado un aumento en los lanzamientos de productos farmacéuticos, contribuyendo así al crecimiento del mercado. Por ejemplo, en febrero de 2021, la Agencia Sueca de Productos Médicos autorizó el uso de emergencia del medicamento Bamlanivimab en pacientes con COVID-19 con condiciones subyacentes que los hacen más vulnerables al virus. Como resultado de la pandemia de COVID-19, el mercado farmacéutico sueco experimentó un crecimiento significativo.

Además, los factores que contribuyen al crecimiento del mercado son la creciente población geriátrica y la creciente incidencia de enfermedades crónicas.

La creciente incidencia de enfermedades crónicas es un factor importante que impulsa el crecimiento del mercado en Suecia. Por ejemplo, según los datos publicados por socialstyrelsen, la Junta Nacional de Salud y Bienestar de Suecia en diciembre de 2021, más de 22.200 personas sufrieron un ataque cardíaco agudo en 2020, con más de 4.800 víctimas. Un total de 25.400 personas sufrieron accidentes cerebrovasculares, con 6.100 muertes debido a infarto cerebral o hemorragia cerebral. Además, la misma fuente afirmó que aproximadamente entre el 2% y el 3% de todos los bebés nacen con un defecto congénito o una anomalía cromosómica. Además, según la décima edición de 2021 del Atlas de diabetes de la Federación Internacional de Diabetes (FID), el número estimado de personas con diabetes en 2021 fue de 496,2 por mil, y se estima que alcanzará 541,1 por mil en 2045 en Suecia. Por lo tanto, estas estadísticas indican la elevada carga de trastornos crónicos y de estilo de vida en el país, que en última instancia impulsarán la demanda de fármacos en Suecia.

Además, como la demanda de medicamentos farmacéuticos es mayor entre la población que envejece, la creciente población geriátrica en Suecia, que es más susceptible a enfermedades crónicas, respalda el crecimiento del mercado. Por ejemplo, según el Atlas mundial de datos 2021, en Suecia había un 20,5% de la población mayor de 65 años en 2021. La tasa de crecimiento anual promedio de la población es del 0,74%. Por lo tanto, se espera que la creciente población geriátrica en el país aumente la demanda de productos farmacéuticos, impulsando así el crecimiento del mercado.

Además, según los últimos datos publicados en febrero de 2022 por Lif, una organización comercial de empresas farmacéuticas de investigación suecas, afirmó que Suecia exportó más de 100 mil millones de coronas suecas en medicamentos en 2021. Se espera que esta evolución tenga un impacto positivo en el crecimiento. del mercado durante el período de análisis. Sin embargo, se prevé que los crecientes lanzamientos de productos por parte de los actores clave del mercado impulsen el crecimiento del mercado. Por ejemplo, en diciembre de 2021, Apellis Pharmaceuticals, Inc. y Swedish Orphan Biovitrum AB informaron que la Comisión Europea (CE) aprobó Aspaveli (pegcetacoplan), la primera y única terapia dirigida con C3, para el tratamiento de adultos con hemoglobinuria paroxística nocturna ( HPN) que padecen anemia después del tratamiento con un inhibidor de C5 durante al menos tres meses. Además, en septiembre de 2021, la sueca Orphan Biovitrum AB, una empresa biofarmacéutica internacional, recibió una oferta de la firma de capital privado Advent International y del fondo soberano de Singapur, GIC, para comprar la empresa por 69.400 millones de coronas suecas. En septiembre de 2021, el minorista farmacéutico sueco Apoteket amplió su asociación con TCS para acelerar su transformación y crecimiento digitales.

Sin embargo, el estricto escenario regulatorio es un factor importante que frena el crecimiento del mercado farmacéutico sueco.

Tendencias del mercado farmacéutico de Suecia

El segmento de medicamentos recetados tiene la mayor participación y se espera que haga lo mismo en el período de pronóstico

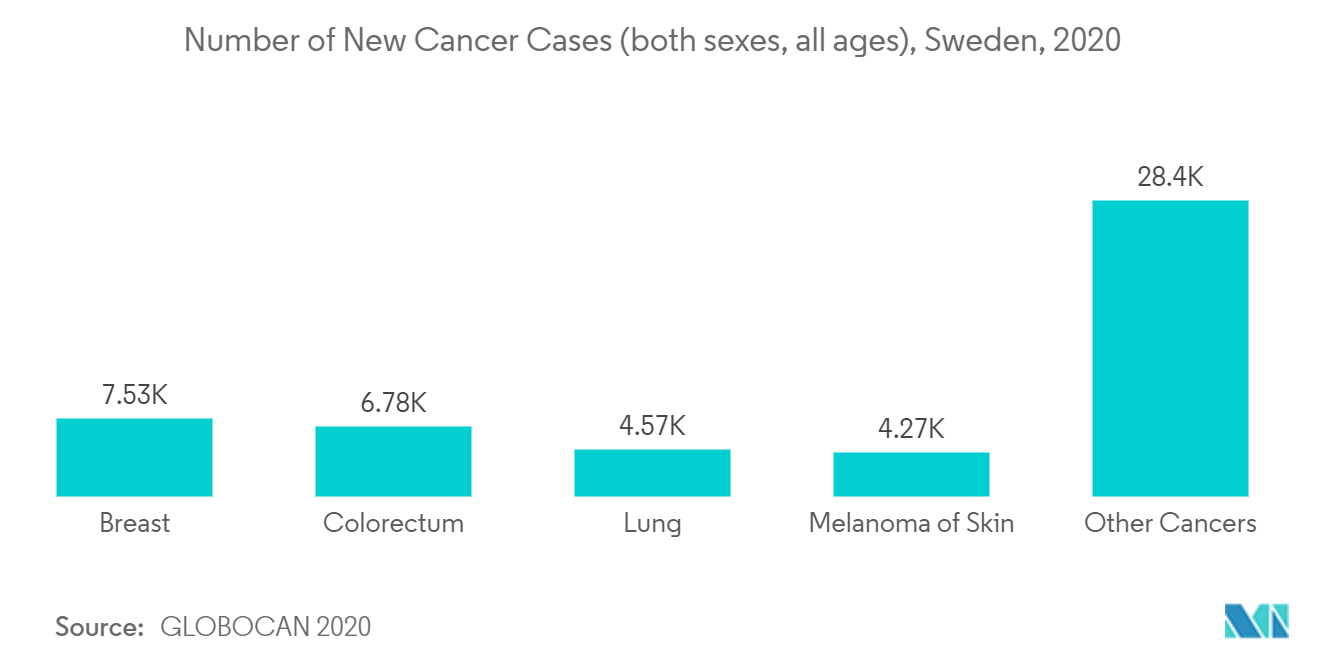

Por tipo de prescripción, se espera que el segmento de medicamentos recetados obtenga una mayor participación de mercado durante el período de pronóstico. Algunos de los factores clave que impulsan el crecimiento del segmento incluyen actividades avanzadas de investigación y desarrollo, una creciente población geriátrica, la creciente incidencia de enfermedades crónicas como las cardiovasculares y el cáncer, junto con el lanzamiento de nuevos productos. Según el estudio titulado Variación regional en la intensidad de los medicamentos inhalados para el asma y el uso de corticosteroides orales en Dinamarca, Finlandia y Suecia publicado en el European Journal of Respiratory Journal en mayo de 2022, un total de 711.012 personas en Suecia han sido diagnosticadas con asma. (prevalencia del 8,1%). Más de la mitad (53,6%) de los pacientes con asma en Suecia tienen asma mal controlada, lo que representa alrededor del 4,2 por ciento de los que padecen asma grave. Por lo tanto, se prevé que la creciente prevalencia de enfermedades crónicas como el asma impulse el crecimiento del segmento. Además, según socialstyrelsen, en 2020 al 65% de la población sueca se le prescribió al menos un medicamento. Entre ellas, las mujeres representaron el 73 por ciento del total, incluida la anticoncepción. Los medicamentos más recetados fueron para la hipertensión arterial, seguidos de analgésicos, antibióticos, alergias y antidepresivos.

Además, varias empresas también participan en lanzamientos de productos, contribuyendo así al crecimiento del segmento. Por ejemplo, en febrero de 2022, Almirall SA, una empresa biofarmacéutica global centrada en la salud de la piel, anunció el lanzamiento europeo de la crema Wynzora (50 µg/g de calcipotriol y 0,5 mg/g de betametasona como dipropionato), desarrolló un tratamiento tópico para la piel leve a moderada. Psoriasis en placas en adultos, incluido el cuero cabelludo. Se espera que el producto se lance en otros países europeos durante los próximos meses una vez que se concedan las autorizaciones nacionales de comercialización. El producto ha recibido la aprobación regulatoria en Suecia. Es probable que estos acontecimientos tengan un impacto positivo en el crecimiento del segmento.

Además, un artículo de prensa publicado en enero de 2022 afirmaba que, tras un sólido aumento del 35 por ciento en los ingresos, Johnson Johnson encabezó la lista de ventas suecas para 2021 con su filial Janssen. Berkeley Vincent, director ejecutivo de Janssen Suecia, detalló que en 2021, Janssen vendió productos farmacéuticos por valor de 2.500 millones de coronas suecas en Suecia. Por lo tanto, se espera que los factores mencionados anteriormente impulsen el crecimiento del segmento durante el período previsto.

Descripción general de la industria farmacéutica de Suecia

El mercado farmacéutico sueco es muy competitivo y está formado por varios actores importantes. En términos de cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Y algunos actores destacados están realizando vigorosamente adquisiciones y empresas conjuntas con otras empresas para consolidar sus posiciones en el mercado del país. Algunas de las empresas clave que actualmente dominan el mercado son AbbVie Inc., Merck Co., Inc., Amgen Inc., Pfizer Inc. y GlaxoSmithKline plc.

Líderes del mercado farmacéutico de Suecia

-

Amgen Inc.

-

Pfizer Inc.

-

Novartis International AG

-

Orifarm Group A/S

-

Merck & Co., Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado farmacéutico de Suecia

- En julio de 2022, la Unión Europea aprobó un fármaco desarrollado por la farmacéutica británico-sueca AstraZeneca y el japonés Daiichi Sankyo para tratar una forma agresiva de cáncer de mama. El medicamento fue aprobado para el tratamiento de pacientes con cáncer de mama HER2 positivo irresecable o metastásico que han recibido uno o más regímenes previos basados en anti-HER2.

- En enero de 2022, Anexon Pharmaceuticals AB informó que sus colaboradores del Hospital Universitario de Maastricht, Maastricht, Países Bajos, habían recibido la aprobación de la autoridad reguladora holandesa y de los comités hospitalarios para iniciar un ensayo con ANXV (una anexina A5 humana recombinante) en pacientes hospitalizados con COVID-19. pacientes.

Informe del mercado farmacéutico de Suecia índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.1.1 Gasto sanitario

4.1.2 Importaciones y Exportaciones Farmacéuticas

4.1.3 Datos epidemiológicos para enfermedades clave

4.1.4 Panorama regulatorio/organismos regulatorios

4.1.5 Licencias y Autorización de Mercado

4.1.6 Análisis de tuberías

4.1.6.1 Por fase

4.1.6.2 Por patrocinador

4.1.6.3 Por enfermedad

4.1.7 Resumen estadístico

4.1.7.1 Número de hospitales

4.1.7.2 Empleo en el sector farmacéutico

4.1.7.3 Gasto en I+D

4.1.8 La facilidad de hacer negocios

4.2 Indicadores de mercado

4.2.1 Población geriátrica en aumento

4.2.2 Incidencia creciente de enfermedades crónicas

4.3 Restricciones del mercado

4.3.1 Escenario regulatorio estricto

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por ATC/clase terapéutica

5.1.1 Órganos digestivos y metabolismo.

5.1.2 Sangre y órganos formadores de sangre

5.1.3 Corazón y circulación

5.1.4 Preparación de la piel

5.1.5 Órganos urinarios y genitales y hormonas sexuales

5.1.6 Preparaciones hormonales sistémicas, excluidas las hormonas sexuales y la insulina.

5.1.7 Antiinfecciosos para uso sistémico

5.1.8 Tumores y trastornos del sistema inmunológico

5.1.9 Sistema musculoesquelético

5.1.10 Sistema nervioso

5.1.11 Productos Antiparasitarios, Insecticidas y Repelentes

5.1.12 Sistema respiratorio

5.1.13 Órganos sensoriales

5.1.14 Otros

5.2 Por tipo de droga

5.2.1 De marca

5.2.2 Genérico

5.3 Por tipo de receta

5.3.1 Medicamentos recetados (Rx)

5.3.2 Medicamentos de venta libre

6. PANORAMA COMPETITIVO Y PERFILES DE EMPRESA

6.1 Perfil de la empresa

6.1.1 AbbVie Inc.

6.1.2 Merck & Co., Inc.

6.1.3 Amgen Inc.

6.1.4 Pfizer Inc.

6.1.5 GlaxoSmithKline plc

6.1.6 F. Hoffmann-La Roche AG

6.1.7 AstraZeneca plc

6.1.8 Eli Lilly y compañía

6.1.9 Novartis Internacional AG

6.1.10 Sanofi SA

6.1.11 Biovitrum huérfano sueco AB

6.1.12 InDex Pharmaceuticals Holding AB

6.1.13 Medardo AB

6.1.14 Life Medical Suecia AB

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria farmacéutica de Suecia

Según el alcance de este informe, los productos farmacéuticos se denominan medicamentos recetados y no recetados. Estos medicamentos pueden ser adquiridos por una persona con o sin receta médica y son seguros para su consumo para diversas enfermedades con o sin el consentimiento del médico. El mercado está segmentado por ATC/clase terapéutica (órganos digestivos y metabolismo, sangre y órganos formadores de sangre, corazón y circulación, preparación de la piel, órganos urinarios y genitales y hormonas sexuales, preparaciones hormonales sistémicas, excluyendo hormonas sexuales e insulina, antiinfecciosos para uso sistémico , tumores y trastornos del sistema inmunológico, sistema musculoesquelético, sistema nervioso, productos antiparasitarios, insecticidas y repelentes, sistema respiratorio y otros), tipo de medicamento (de marca y genérico) y tipo de receta (medicamentos recetados (Rx) y medicamentos sin receta). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por ATC/clase terapéutica | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por tipo de droga | ||

| ||

|

| Por tipo de receta | ||

| ||

|

Preguntas frecuentes sobre investigación del mercado farmacéutico de Suecia

¿Cuál es el tamaño actual del mercado farmacéutico de Suecia?

Se proyecta que el mercado farmacéutico de Suecia registrará una tasa compuesta anual del 3,9% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado farmacéutico de Suecia?

Amgen Inc., Pfizer Inc., Novartis International AG, Orifarm Group A/S, Merck & Co., Inc. son las principales empresas que operan en el mercado farmacéutico de Suecia.

¿Qué años cubre este mercado farmacéutico de Suecia?

El informe cubre el tamaño histórico del mercado del mercado farmacéutico de Suecia durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado farmacéutico de Suecia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria farmacéutica de Suecia

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de productos farmacéuticos de Suecia en 2023, creadas por Mordor Intelligence™ Industry Reports. El análisis farmacéutico de Suecia incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.