Análisis del mercado de ácido sulfúrico

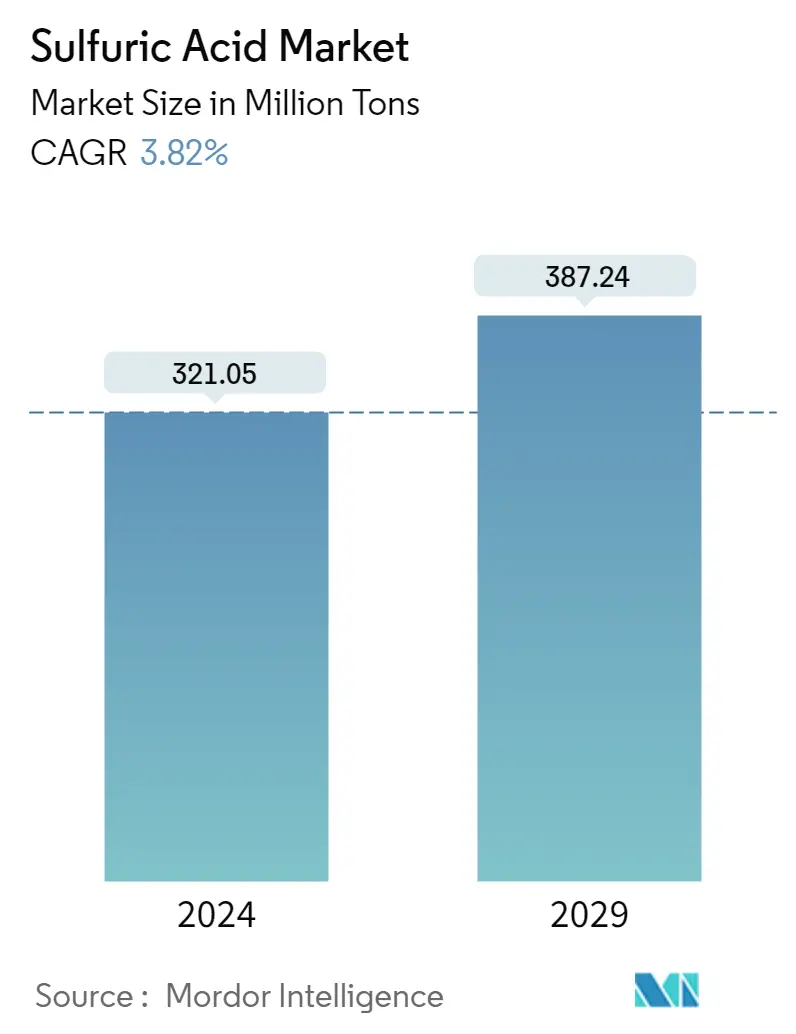

El tamaño del mercado de ácido sulfúrico se estima en 321,05 millones de toneladas en 2024 y se espera que alcance 387,24 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,82% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó moderadamente al mercado del ácido sulfúrico en 2020. La imposición de bloqueos en varios países y las interrupciones en el suministro afectaron al sector químico. Sin embargo, dado que el ácido sulfúrico se encuentra entre los principales productos químicos utilizados en el sector químico, se prevé una gran demanda en el período previsto.

- A corto plazo, el estudio de mercado está siendo impulsado por la alta demanda de ácido sulfúrico en fertilizantes a base de fosfato y la creciente demanda de las industrias química y farmacéutica de todo el mundo.

- Por otro lado, es probable que los cambios en los precios de las materias primas desaceleren el crecimiento del mercado del ácido sulfúrico en los próximos años.

- El creciente uso de oleum en la industria médica y otras industrias puede verse como una gran oportunidad para el mercado.

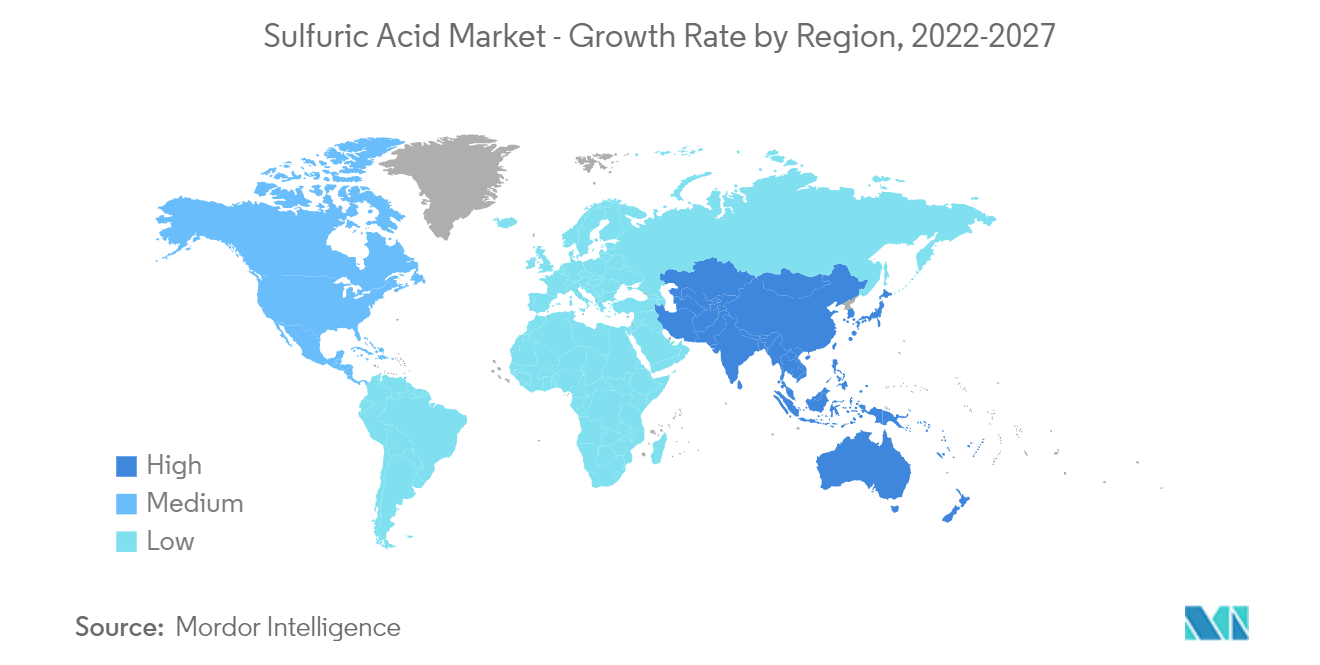

- La región de Asia y el Pacífico dominó el mercado del ácido sulfúrico a nivel mundial, y el mayor consumo provino de países como China, India y Japón.

Tendencias del mercado de ácido sulfúrico

Creciente consumo del segmento de fertilizantes

- El ácido sulfúrico es un ácido mineral fuerte compuesto de azufre, hidrógeno y oxígeno. Tiene un olor fuerte y es un líquido extremadamente corrosivo, aceitoso y transparente. Siempre se debe manipular con precaución, incluso en forma diluida. Cuando se diluye con agua, libera calor en una reacción de escape cerámico. Es un importante químico industrial utilizado en los procesos de fabricación de fertilizantes.

- Alrededor de la mitad del suministro mundial de ácido sulfúrico se utiliza en la agricultura y la ganadería, especialmente como fertilizante. El ácido sulfúrico se utiliza para fabricar fertilizantes fosfatados, como el superfosfato de cal y el sulfato de amonio. El ácido sulfúrico aumenta el rendimiento de los cultivos, lo que ayuda a los agricultores a generar más ingresos al producir cultivos altamente nutritivos.

- Los fertilizantes reemplazan los nutrientes que los cultivos eliminan del suelo. Sin fertilizantes, el rendimiento de los cultivos y la productividad agrícola se reducirían significativamente. Debido a esto, los fertilizantes minerales se utilizan para complementar las reservas de nutrientes del suelo con minerales que los cultivos pueden absorber y utilizar rápidamente.

- La agricultura es la principal fuente de sustento a nivel mundial; India y Estados Unidos están presenciando un crecimiento positivo en la agricultura. Por lo tanto, es probable que el mercado se vea impulsado por la necesidad de fertilizantes en los próximos años.

- Por ejemplo, según la Organización para la Agricultura y la Alimentación, la capacidad mundial para producir amoníaco, ácido fosfórico y potasa en 2021 fue de 315.973 toneladas métricas, que se espera que alcance las 318.652 toneladas métricas en 2022, impulsando así la demanda del mercado de ácido sulfúrico en el período de pronóstico.

- Las exportaciones totales de productos agrícolas y afines ascendieron a 41,25 mil millones de dólares en 2021. Las crecientes inversiones en riego mejoraron la superficie bruta irrigada, crearon una demanda de fertilizantes y estimularon el mercado del ácido sulfúrico.

- El sector agrícola en América Latina y el Caribe ha experimentado un crecimiento significativo en el pasado. Según la Organización para la Cooperación y el Desarrollo Económico (OCDE) y la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO), se espera que la producción agrícola y pesquera crezca un 17% durante 2018-2028. Se espera que alrededor del 53% de este crecimiento provenga del aumento de la producción agrícola. De ahí que la creciente industria agrícola impulsó la demanda de fertilizantes. Se espera que esto afecte el crecimiento del mercado del ácido sulfúrico.

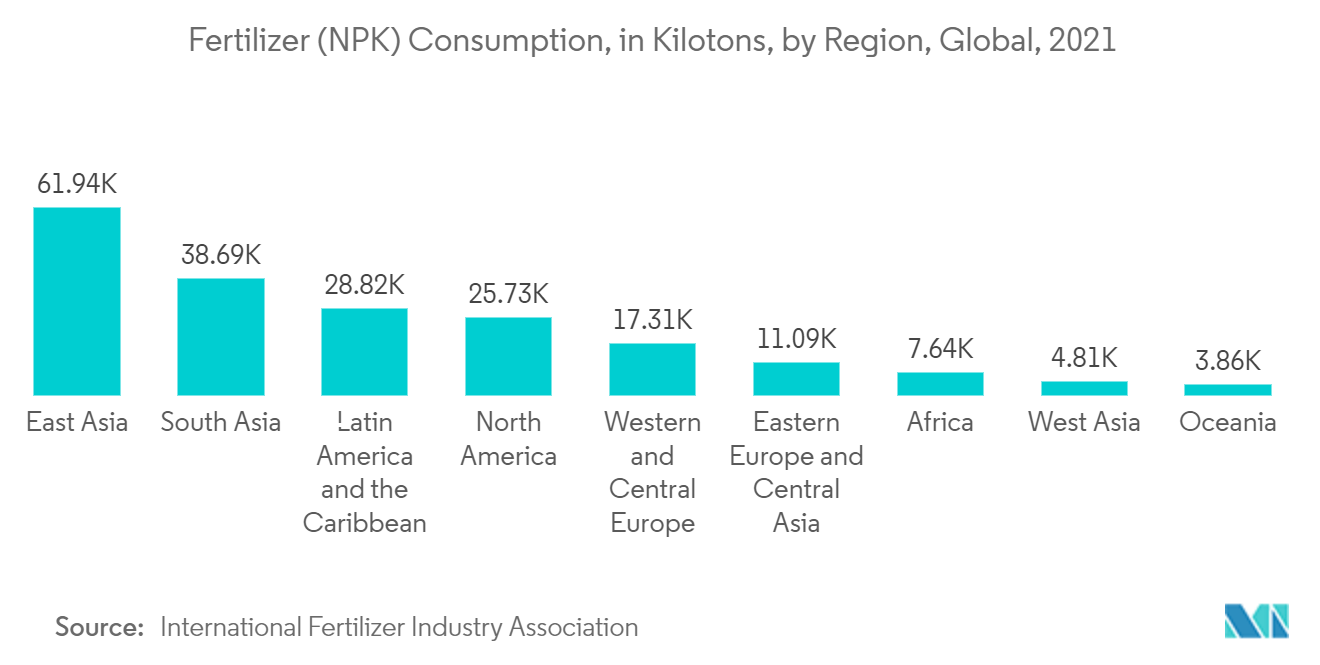

- Según la Asociación Internacional de la Industria de Fertilizantes, el consumo de fertilizantes agrícolas (nitrógeno, fósforo y potasio (NPK)) en todo el mundo representó 199.884 kilotones en 2021. Del consumo total, Asia Oriental, Asia Meridional, América Latina y el El Caribe y América del Norte consumieron 61.936 kilotones, 38.694 kilotones, 28.817 kilotones y 25.730 kilotones, respectivamente, en 2021.

- Por lo tanto, es probable que el mercado se vea impulsado por el creciente uso de ácido sulfúrico en fertilizantes en los próximos años.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado del ácido sulfúrico durante el período previsto. Debido a la gran demanda de los sectores químico, de fertilizantes y otros sectores manufactureros en países como China, India y Japón, el mercado del ácido sulfúrico ha aumentado rápidamente.

- En 2021, la producción de ácido sulfúrico en China fue de 93,83 millones de toneladas métricas, frente a 92,38 millones de toneladas métricas en 2020, registrando un crecimiento superior al 1,5%, según la Oficina Nacional de Estadísticas de China. La producción de ácido sulfúrico siguió aumentando en China, con una capacidad de fabricación de 129 millones de toneladas en 2022, registrando un crecimiento del 1,59% respecto al mismo período del año anterior.

- En China, las empresas planean aumentar la capacidad de fabricación de ácido sulfúrico a 21,08 millones de toneladas al año. Después del aumento de capacidad en 2022-2024, se espera que el patrón de suministro del mercado de ácido sulfúrico experimente cambios significativos en el país, incluido el aumento de las exportaciones, la reducción de las importaciones y cambios en el flujo de bienes.

- China es el mayor fabricante de fertilizantes del mundo. Según la Oficina Nacional de Estadísticas de China, el volumen de producción de fertilizantes de nitrógeno, fosfato y potasa en China representó 55,44 millones de toneladas en 2021, frente a 54,96 millones de toneladas en 2020, registrando un crecimiento del 0,87%.

- En la India, en julio de 2021, el Ministro Principal de Odisha colocó la primera piedra de una instalación de fabricación de ácido sulfúrico en las instalaciones de la cooperativa de fertilizantes IFFCO en su división Paradip. El proyecto costará alrededor de INR 400 crore (~USD 48,36 millones), y se estima que las operaciones comenzarán en 2023. Esta nueva planta de producción reducirá la dependencia de la importación de productos químicos. Esta es la tercera planta de fabricación de ácido sulfúrico de IFFCO, con una capacidad de aproximadamente 2000 toneladas métricas (TM) por día.

- Además, la India es una de las economías que depende en gran medida de la agricultura. La agricultura sigue siendo la principal fuente de sustento para más del 55% de la población. Según el informe del Estudio Económico de la India 2020-21, en el año fiscal 2020, la producción total de cereales alimentarios en el país se registró en 296,65 millones de toneladas, lo que aumentó en 11,44 millones de toneladas en comparación con los 285,21 millones de toneladas del año fiscal 2019.

- Se espera que todos los factores mencionados anteriormente impulsen la demanda de ácido sulfúrico en la región de Asia y el Pacífico durante el período previsto.

Descripción general de la industria del ácido sulfúrico

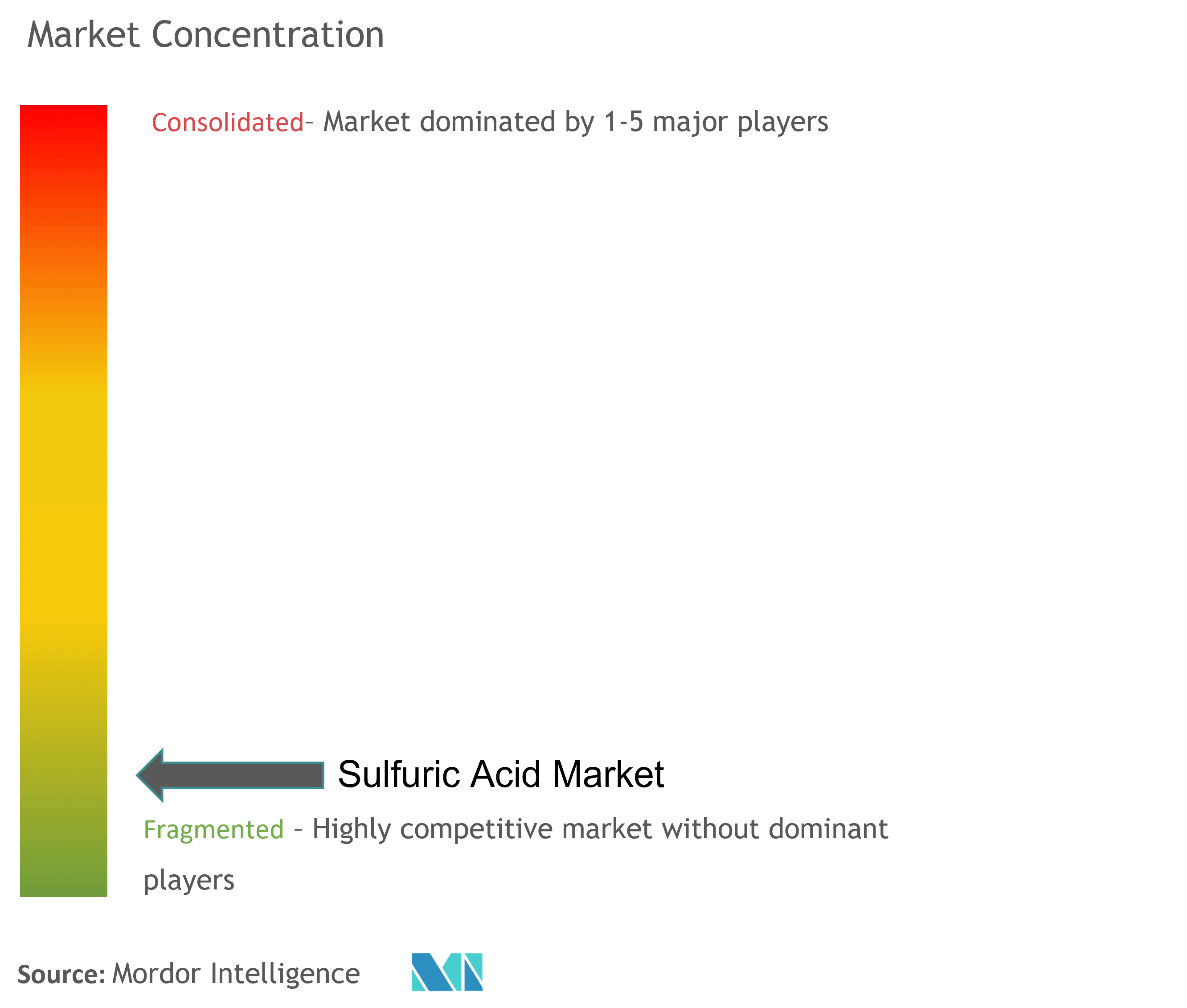

El mercado mundial del ácido sulfúrico está muy fragmentado. Los cinco principales actores que dominan el mercado son Mosaic, PhosAgro Group of Companies, Jiangxi Copper Group Co. Ltd, Yunnan Copper Co. Ltd y Aurubis AG.

Líderes del mercado de ácido sulfúrico

-

Mosaic

-

PhosAgro Group of Companies

-

Aurubis AG

-

Yunnan Copper Co., Ltd.

-

Jiangxi Copper Group Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del ácido sulfúrico

- Mayo de 2022 WeylChem International GmbH completó la adquisición e integración de INEOS Sulphur Chemicals Spain SLU, la principal rama española de productos químicos de azufre de las empresas INEOS. El negocio adquirido comprende unas instalaciones de última generación con una capacidad de 350.000 toneladas anuales para producir ácido sulfúrico en Bilbao. El nuevo negocio de azufre integrado opera ahora bajo el nombre de 'WeylChem Bilbao'.

- Julio de 2021 el grupo Boliden presentó el plan de expansión de su fundición de zinc Odda en el oeste de Noruega con una inversión de 700 millones de euros (~737,81 millones de dólares). La instalación de Odda, que pretende tener una capacidad de 350.000 toneladas/año, tras el aumento de capacidad previsto del 75%, incluiría un nuevo tostador, una nueva planta de ácido sulfúrico y una nueva sala de celdas. También se ampliarán y modernizarán la planta de lixiviación y depuración ya existente, así como la infraestructura de fundición y muelles. La ampliación se completará en 2024.

Segmentación de la industria del ácido sulfúrico

El ácido sulfúrico, también llamado aceite de vitriolo o sulfato de hidrógeno, es un líquido denso, incoloro, aceitoso y corrosivo. Se utiliza en diversas concentraciones en la fabricación de diferentes fertilizantes, medicamentos y productos químicos. El mercado del ácido sulfúrico está segmentado por tipo de materia prima, industria de usuario final y geografía. Por tipo de materia prima, el mercado se segmenta en azufre elemental, mineral de pirita y otros tipos de materias primas. Por industria de usuario final, el mercado se segmenta en industrias de fertilizantes, química y farmacéutica, automotriz, refinación de petróleo y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado del ácido sulfúrico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (en millones de toneladas).

| Azufre elemental |

| Mineral de pirita |

| Otros tipos de materias primas |

| Fertilizante |

| Química y Farmacéutica |

| Automotor |

| Refinación del petróleo |

| Otras industrias de usuarios finales (pulpa y papel, procesamiento de metales) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo de materia prima | Azufre elemental | |

| Mineral de pirita | ||

| Otros tipos de materias primas | ||

| Industria del usuario final | Fertilizante | |

| Química y Farmacéutica | ||

| Automotor | ||

| Refinación del petróleo | ||

| Otras industrias de usuarios finales (pulpa y papel, procesamiento de metales) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de ácido sulfúrico

¿Qué tamaño tiene el mercado del ácido sulfúrico?

Se espera que el tamaño del mercado de ácido sulfúrico alcance los 321,05 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,82% para alcanzar los 387,24 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Ácido sulfúrico?

En 2024, se espera que el tamaño del mercado de ácido sulfúrico alcance los 321,05 millones de toneladas.

¿Quiénes son los actores clave en el mercado Ácido sulfúrico?

Mosaic, PhosAgro Group of Companies, Aurubis AG, Yunnan Copper Co., Ltd., Jiangxi Copper Group Co. Ltd. son las principales empresas que operan en el mercado del ácido sulfúrico.

¿Cuál es la región de más rápido crecimiento en el mercado Ácido sulfúrico?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de ácido sulfúrico?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de ácido sulfúrico.

¿Qué años cubre este mercado de Ácido sulfúrico y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de ácido sulfúrico se estimó en 309,24 millones de toneladas. El informe cubre el tamaño histórico del mercado de Ácido sulfúrico para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Ácido sulfúrico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del ácido sulfúrico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ácido sulfúrico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Ácido sulfúrico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.