Análisis del mercado de estireno

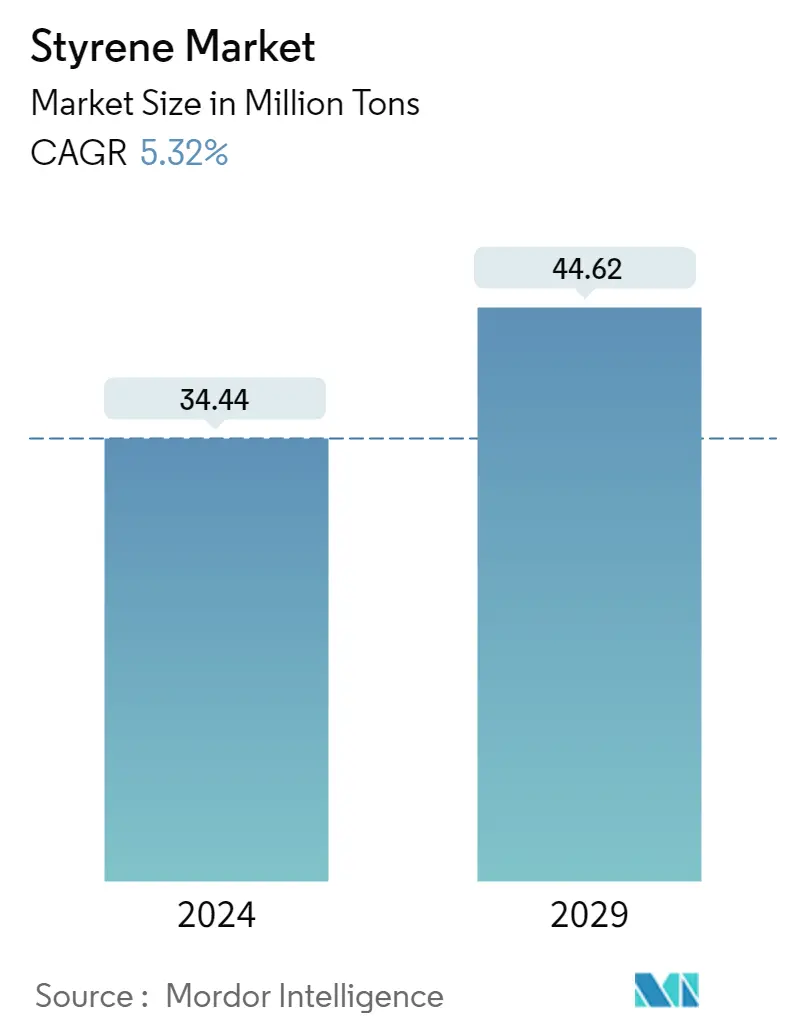

El tamaño del mercado de estireno se estima en 34,44 millones de toneladas en 2024 y se espera que alcance 44,62 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,32% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó negativamente al mercado del estireno. Sin embargo, el mercado se recuperó significativamente en 2021, debido al aumento del consumo de diversas industrias, como la de embalaje, la construcción, la automoción y otras.

- A corto plazo, la creciente demanda de la industria de la electrónica de consumo es un factor importante que impulsa el crecimiento del mercado estudiado.

- Sin embargo, es probable que el creciente uso de plásticos de origen biológico en la industria del embalaje frene el crecimiento del mercado.

- Sin embargo, es probable que la investigación en curso para desarrollar poliestireno de base biológica cree pronto oportunidades de crecimiento lucrativas para el mercado global.

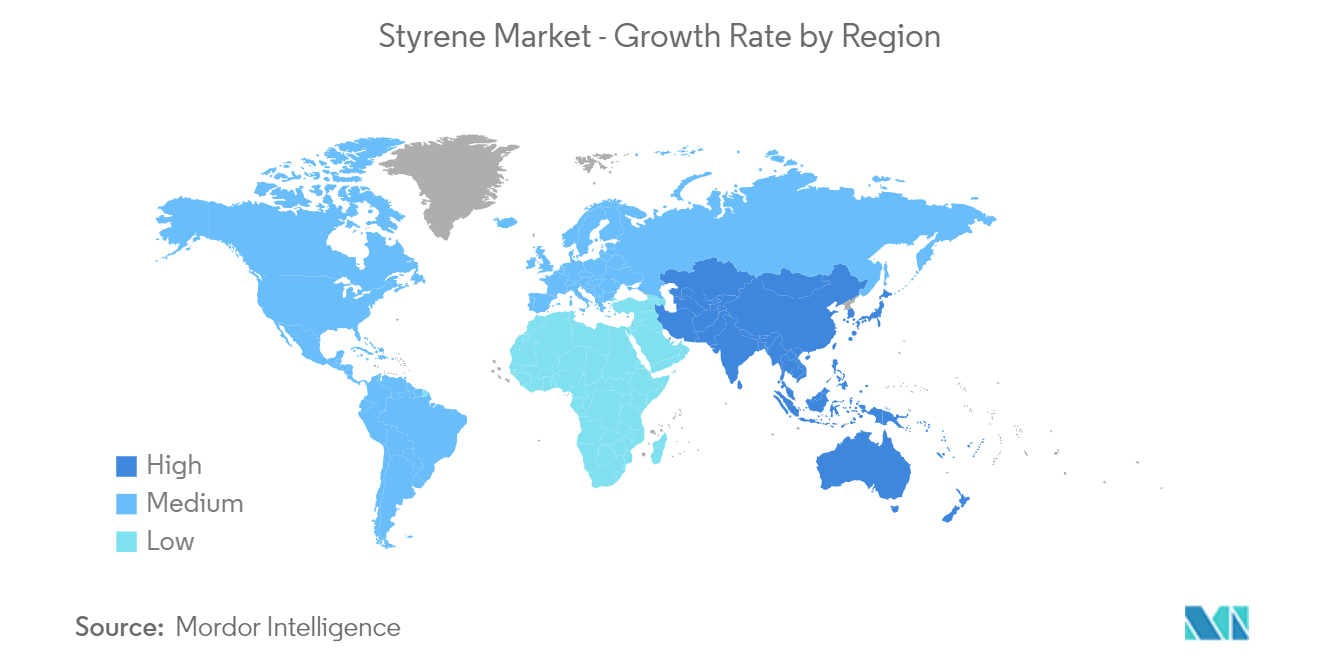

- La región de Asia y el Pacífico domina el mercado del estireno, proviniendo el mayor consumo de países como China, Japón, países de la ASEAN, etc.

Tendencias del mercado de estireno

La industria del embalaje impulsará el mercado

- El estireno se utiliza habitualmente en la industria del embalaje debido a sus propiedades favorables. Es un plástico versátil y liviano con excelente claridad, resistencia al impacto y aislamiento térmico. Estas características lo hacen adecuado para una amplia gama de aplicaciones de embalaje.

- Uno de los usos más comunes del estireno en la industria del embalaje es la producción de espuma de poliestireno, a menudo denominada poliestireno expandido (EPS) o espuma de poliestireno. La espuma EPS se usa ampliamente para embalajes protectores, incluidos materiales de amortiguación, aislamiento para productos perecederos y contenedores de envío livianos.

- El estireno también se utiliza para producir poliestireno rígido, que se emplea comúnmente en envases de alimentos. Los recipientes de poliestireno transparente, como bivalvas, vasos y bandejas, son populares en la industria de servicios alimentarios debido a su transparencia, que permite a los clientes ver el contenido fácilmente.

- Además, el poliestireno también se utiliza en las industrias médica y sanitaria para diversas aplicaciones de embalaje; IQVIA demuestra que el mercado farmacéutico mundial ha crecido significativamente en los últimos años. El mercado farmacéutico mundial total estaba valorado en 1,48 billones de dólares en 2022. Esto es sólo un ligero aumento con respecto a 2021, cuando el mercado estaba valorado en 1,42 billones de dólares.

- En Asia y el Pacífico, la demanda de alimentos envasados está creciendo debido a los cambios en el estilo de vida, el creciente ingreso disponible de las personas, el creciente número de profesionales que trabajan y la creciente preferencia por la comida rápida.

- China es el mayor consumidor de envases del mundo debido a factores como el creciente ingreso per cápita, junto con los crecientes gigantes del comercio electrónico en el país. La industria del embalaje de la India es la quinta más grande del mundo y está creciendo entre un 22% y un 25% anual, según la Asociación de la Industria del Plástico de la India. Los costos de envasado y procesamiento de alimentos pueden ser un 40% más bajos que en Europa debido a la mano de obra altamente calificada y los costos laborales baratos. Se espera que la creciente población y la creciente demanda de envases impulsen el mercado.

- De manera similar, en 2022, la industria europea de alimentos y bebidas emplea a 4,6 millones de personas y genera 1,1 billones de euros (1,159 billones de dólares) en ingresos y 230 mil millones de euros (242,37 mil millones de dólares) en valor agregado, lo que la convierte en una de las industrias manufactureras más grandes del mundo. Europa. De esta manera, la creciente industria de alimentos y bebidas en la región está incrementando la demanda de envases para alimentos, además de impulsar el mercado estudiado.

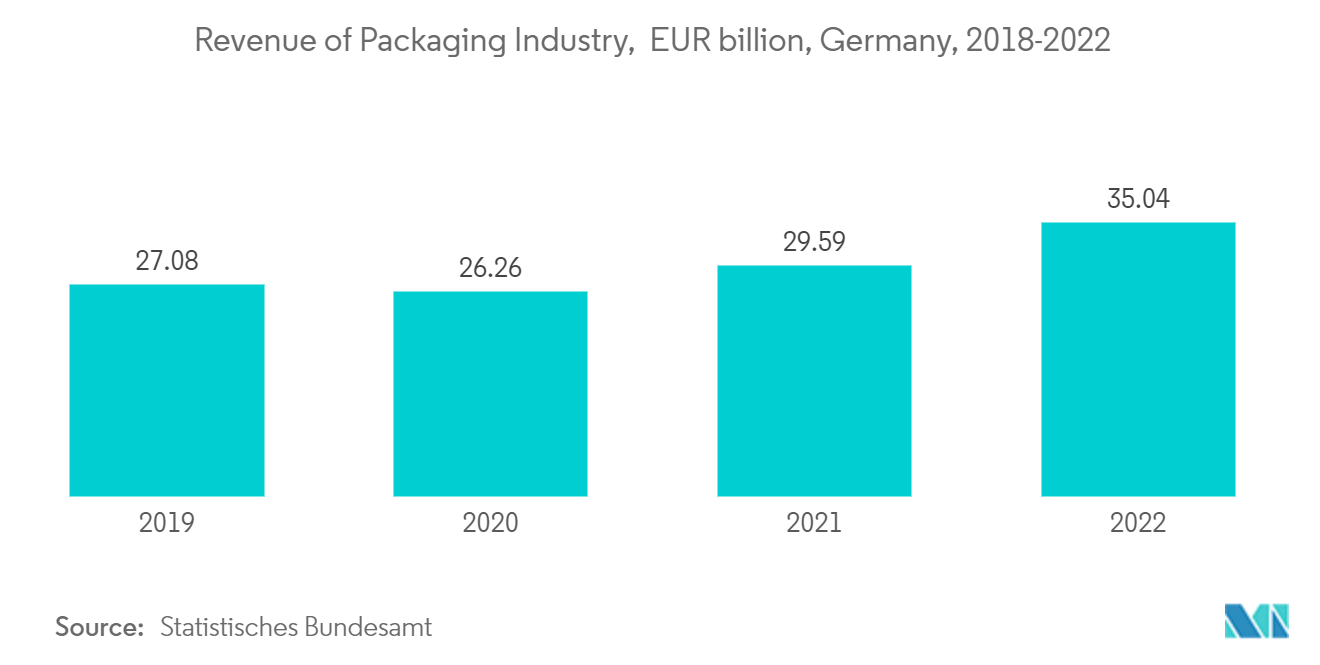

- Según Statistisches Bundesamt, los ingresos de la industria del embalaje en Alemania alcanzaron los 35.040 millones de euros (37.710 millones de dólares) en 2022 y han registrado un crecimiento en comparación con años anteriores.

- Es probable que estos factores respalden la demanda del mercado estudiado por parte del segmento de envases.

Se espera que Asia-Pacífico domine el mercado

- Asia-Pacífico dominó el mercado y probablemente continuará su dominio durante el período previsto.

- El aumento de las aplicaciones de embalaje en toda la región, la sólida demanda de productos eléctricos y electrónicos y el rápido crecimiento de los sectores de la automoción y el transporte están impulsando activamente el mercado del estireno.

- Según ZEVI, el mercado eléctrico asiático alcanzó los 3,11 billones de euros (3,67 billones de dólares) en 2021, un aumento del 10%. La demanda aumentó un 13% en 2022 y se estima una tasa de crecimiento del 7% para 2023. El mercado de China es el más grande del mundo, incluso más importante que los mercados combinados de todos los países industrializados. En 2021, el mercado chino aportó 2,07 billones de euros (2,45 billones de dólares), o el 41,6% del mercado mundial; Además, la industria electrónica china se expandió un 14% en 2022 y se espera que el sector crezca un 8% en 2023.

- Según la Asociación China de Fabricantes de Automóviles (CAAM), China tiene la base de producción de automóviles más grande del mundo, con una producción total de vehículos de 27 millones de unidades en 2022, registrando un aumento del 3,4 % en comparación con los 26 millones de unidades producidas el año pasado.

- China es una de las industrias de embalaje clave del mundo. Se espera que el país sea testigo de un crecimiento constante durante el período previsto debido al aumento de los envases personalizados y la mayor demanda de bienes de consumo envasados en el segmento de alimentos. Según Interpak, en China, en la categoría de envases para alimentos, se espera que el total de envases alcance 447 mil millones de unidades en 2023.

- Según publicaciones de la industria, en 2021-2022 se esperaba el lanzamiento de nuevas fábricas de poliestireno y plásticos ABS con una capacidad combinada de más de 3,5 millones de toneladas, incluidas nuevas instalaciones para empresas como Sinopec Gulei, Zhejiang Petrochemical y Shandong Lihuaya. Sin embargo, se puede observar un retraso debido a la crisis energética que vive el país.

- Del mismo modo, según la Asociación de la Industria del Embalaje de la India (PIAI), se espera que la industria del embalaje de la India crezca a un ritmo del 22% durante el período previsto. Además, se espera que el mercado indio de envases alcance los 204.81 mil millones de dólares estadounidenses para 2025, registrando una tasa compuesta anual del 26,7% entre 2020 y 2025. Por lo tanto, se espera que el mercado de moldeo por inyección de plástico crezca en la región.

- En cuanto a la electrónica, según la Asociación de Industrias de Electrónica y Tecnología de la Información de Japón (JEITA), la producción de la industria mundial de la electrónica y las tecnologías de la información se estimó en 3,44 billones de dólares en 2022, registrando una tasa de crecimiento interanual del 1%, en comparación con los 3,36 dólares. billones en 2021.

- Por lo tanto, los factores antes mencionados indican la creciente demanda de estireno por parte de varios usuarios finales en la región.

Descripción general de la industria del estireno

El mercado estudiado está parcialmente fragmentado entre los principales actores. Los actores clave (sin ningún orden en particular) incluyen Shell PLC, Chevron Phillips Chemical Company LLC, SABIC, Repsol e INEOS, entre otros.

Líderes del mercado de estireno

-

Shell Plc

-

SABIC

-

Repsol

-

INEOS

-

Chevron Phillips Chemical Company LLC.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del estireno

- Diciembre de 2022 LG Chem anunció el domingo sus planes de presentar un nuevo producto de acrilonitrilo butadieno estireno (ABS) de origen vegetal. A través de la innovación, la empresa ha fortalecido su presencia en el mercado.

- Marzo de 2022 Repsol anunció su colaboración con Ravago para construir la mayor planta de composites de polipropileno (PP) para la fabricación de policarbonato/acrilonitrilo butadieno estireno (PC-ABS) para el sector de la automoción en Marruecos. La empresa ha aumentado su presencia global a través de la asociación.

- Enero de 2022 INEOS Styrolution inició una capacidad de producción de ABS de 50.000 toneladas en Wingles, Francia. Esto aumentará la cartera de productos de INEOS.

Segmentación de la industria del estireno

El estireno es un compuesto orgánico comúnmente utilizado para producir plásticos, resinas y cauchos sintéticos. Es un líquido incoloro con un olor dulce característico y muy inflamable. El estireno se utiliza principalmente para fabricar poliestireno, un plástico versátil conocido por sus propiedades aislantes y su amplia gama de aplicaciones, incluidos materiales de embalaje, utensilios desechables, aislamiento y productos de consumo.

El mercado del estireno está segmentado por tipo de producto, industria de usuario final y geografía. El mercado está segmentado por tipo de producto en poliestireno, acrilonitrilo butadieno estireno, caucho de estireno-butadieno y otros tipos de productos. Por industria de usuario final, el mercado se segmenta en embalaje, construcción, bienes de consumo, automoción y transporte, electricidad y electrónica, y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones en 15 países de las principales regiones. El informe ofrece los tamaños de mercado y las previsiones de volumen (toneladas) para los segmentos mencionados anteriormente.

| Poliestireno |

| Acrilonitrilo butadieno estireno |

| Caucho estireno-butadieno |

| Otros tipos de productos (estireno-acrilonitrilo) |

| embalaje |

| Construcción |

| Bienes de consumo |

| Automoción y Transporte |

| Electricidad y Electrónica |

| Otras industrias de usuarios finales (textil) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

| tipo de producto | Poliestireno | |

| Acrilonitrilo butadieno estireno | ||

| Caucho estireno-butadieno | ||

| Otros tipos de productos (estireno-acrilonitrilo) | ||

| Industria del usuario final | embalaje | |

| Construcción | ||

| Bienes de consumo | ||

| Automoción y Transporte | ||

| Electricidad y Electrónica | ||

| Otras industrias de usuarios finales (textil) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de estireno

¿Qué tamaño tiene el mercado del estireno?

Se espera que el tamaño del mercado de estireno alcance los 34,44 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,32% para alcanzar los 44,62 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Estireno?

En 2024, se espera que el tamaño del mercado del estireno alcance los 34,44 millones de toneladas.

¿Quiénes son los actores clave en el mercado Estireno?

Shell Plc, SABIC, Repsol, INEOS, Chevron Phillips Chemical Company LLC. son las principales empresas que operan en el mercado de estireno.

¿Cuál es la región de más rápido crecimiento en el mercado de estireno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de estireno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de estireno.

¿Qué años cubre este mercado de estireno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado del estireno se estimó en 32,70 millones de toneladas. El informe cubre el tamaño histórico del mercado de Estireno para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Estireno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de estireno butadieno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de estireno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de estireno incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.