Análisis del mercado de barras de acero

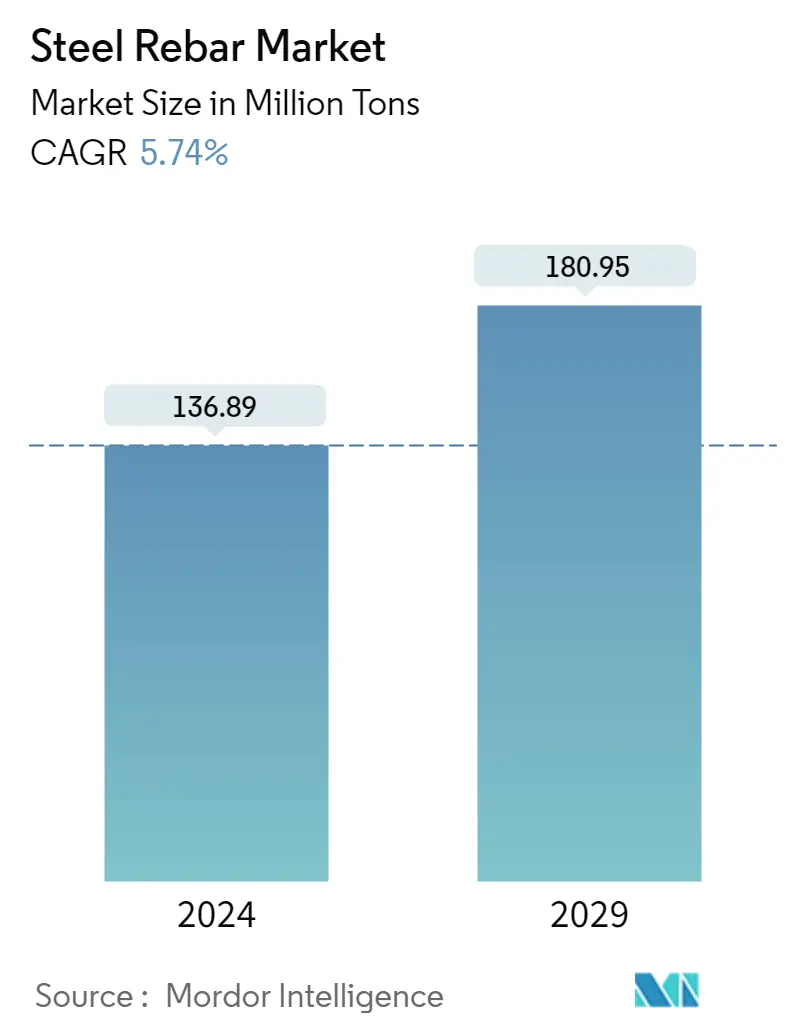

El tamaño del mercado de barras de refuerzo de acero se estima en 136,89 millones de toneladas en 2024 y se espera que alcance 180,95 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,74% durante el período previsto (2024-2029).

\rDebido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro, las interrupciones de la producción y la falta de disponibilidad de mano de obra han tenido un impacto negativo en el mercado de las barras de refuerzo de acero. Sin embargo, la industria experimentó una recuperación en 2021, repuntando así la demanda del mercado estudiado.

\r- \r

- A corto plazo, el aumento de las inversiones en proyectos de desarrollo de infraestructura y actividades de construcción son algunos de los factores que impulsan el crecimiento del mercado estudiado. \r

- Por otro lado, es probable que la disponibilidad de sustitutos baratos de las varillas de acero obstaculice el crecimiento del mercado estudiado. \r

- Sin embargo, se prevé que el aumento de las actividades de infraestructura en los países en desarrollo brindará numerosas oportunidades durante el período previsto. \r

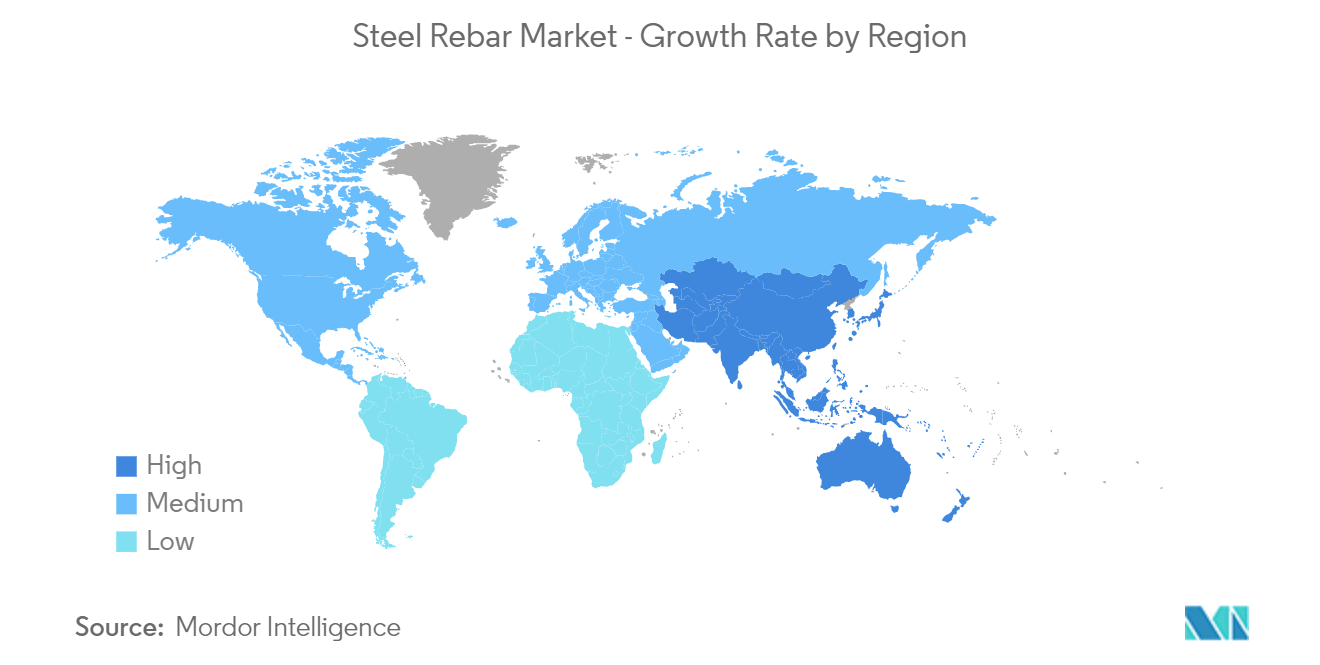

- La región de Asia y el Pacífico dominó el mercado, debido a las crecientes inversiones en la construcción de nuevos proyectos para la expansión de infraestructura en varios países de la región. \r

Tendencias del mercado de barras de acero

Creciente demanda del sector no residencial

- Con la creciente urbanización, las barras de acero están experimentando una amplia utilización en el segmento no residencial, como la industria del petróleo y el gas, la infraestructura, la construcción comercial, los edificios corporativos, etc.

- Estados Unidos cuenta con un sector de la construcción colosal que emplea a más de 9,9 millones de empleados en enero de 2023. Al desempeñar un papel destacado en la construcción comercial y no residencial, el sector de la construcción de los Estados Unidos exhibe una contribución significativa a la economía del país. Debido al aumento de las actividades de construcción no residencial en los Estados Unidos, se espera que aumente el consumo de varillas de acero en el país.

- Según la Oficina del Censo de Estados Unidos, el valor de la producción de nueva construcción en Estados Unidos ascendió a 1.792,9 mil millones de dólares en diciembre de 2022. El sector no residencial representó 997,14 mil millones de dólares en marzo de 2023, registrando un crecimiento del 18,8% en comparación con el mismo periodo del año anterior.

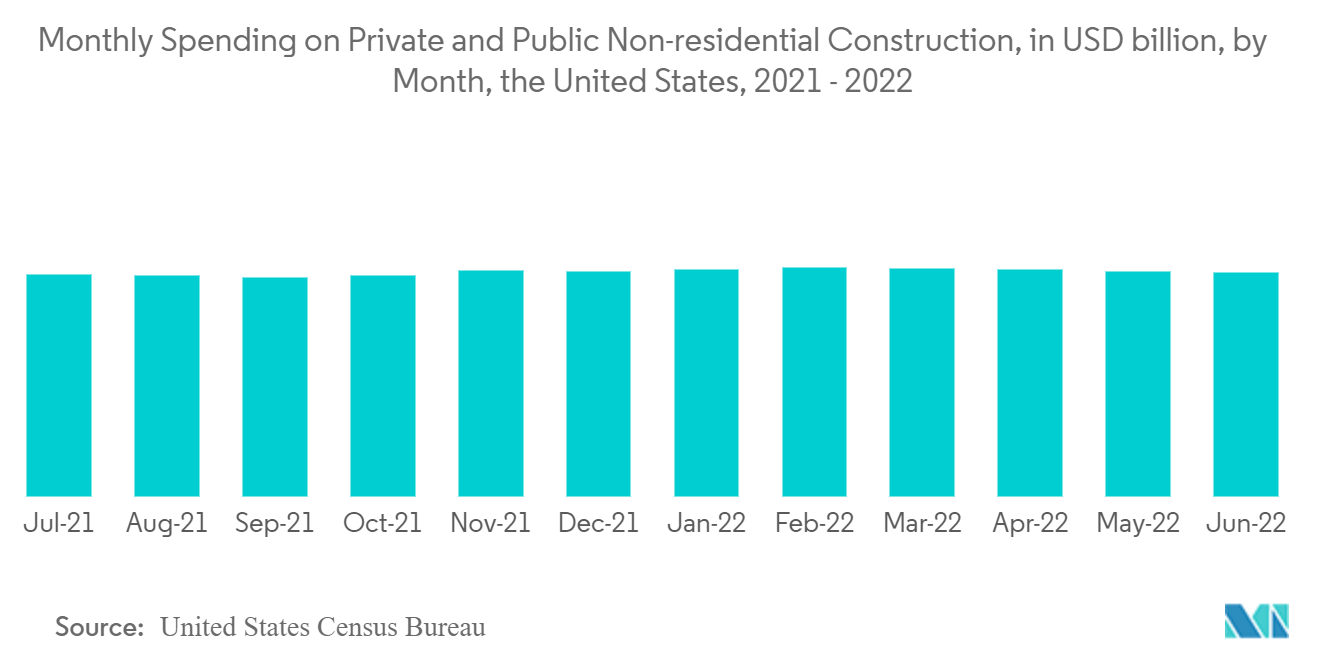

- Además, según la Oficina del Censo de Estados Unidos, el gasto público y privado en construcción no residencial en junio de 2022 fue de 492.680 millones de dólares, lo que mostró un aumento del 1,74% respecto a junio de 2021, que ascendió a 484.260 millones de dólares. Por lo tanto, se espera que el aumento del gasto en construcciones no residenciales públicas y privadas en el país cree una demanda al alza para el mercado de barras de refuerzo de acero.

- Aparte de eso, hay varios proyectos comerciales de construcción programados en las instalaciones de procesamiento y distribución de 2 millones de pies cuadrados de Red Bull North America en Concord, Carolina del Norte, valoradas en 740 millones de dólares estadounidenses; Cooperativa láctea Dairgold, una instalación de procesamiento de 400 000 pies cuadrados con un valor de 500 millones de dólares en el puerto de Pasco, Washington (finalización prevista para 2023); Biotics Research Corporation USD 9 millones por valor de 88,000 pies cuadrados de almacén, laboratorio y oficinas en Rosenberg, Texas (finalización prevista para 2023).

- Además, Arabia Saudita está trabajando en muchos proyectos comerciales, lo que probablemente conducirá a más edificios comerciales en el país. El proyecto de megaciudad futurista Neom de 500 mil millones de dólares, el Proyecto del Mar Rojo - Fase 1, que se espera que se completará en 2025 y cuenta con 14 hoteles de lujo e hiperlujo con 3.000 habitaciones repartidos en cinco islas y dos complejos turísticos del interior, Qiddiya Entertainment City, Amaala, el destino de turismo de bienestar de súper lujo, y el complejo Sharaan de Jean Nouvel en Al-Ula.

- Se prevé que la India seguirá siendo la economía del G20 de más rápido crecimiento. El gobierno indio anunció un objetivo de 376.500 millones de dólares en inversión en infraestructura durante tres años (2023-2025), incluidos 120.500 millones de dólares para el desarrollo de 27 grupos industriales y 75.300 millones de dólares para proyectos de conectividad de carreteras, ferrocarriles y puertos.

- Se espera que todos los factores mencionados anteriormente impulsen la demanda de barras de refuerzo de acero durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se prevé que la región de Asia y el Pacífico domine la cuota de mercado mundial. Con crecientes inversiones en construcción residencial y comercial en países como India, China, Filipinas, Vietnam e Indonesia, se espera que el mercado de barras de acero crezca en los próximos años.

- El enorme sector de la construcción de China ha generado una demanda significativa para el uso de barras de acero. Además, China es un gran contribuyente, ya que ha sido uno de los principales inversores en infraestructura a nivel mundial durante los últimos años. Por ejemplo, según la Oficina Nacional de Estadísticas (BNE) de China, en 2022, el valor de producción de las obras de construcción en China ascendió a 27,63 billones de yuanes (4.108.581 millones de dólares), un aumento del 6,6% en comparación con 2021.

- Además, el sector residencial en la India está en una tendencia creciente, y el apoyo y las iniciativas gubernamentales impulsan aún más la demanda. Según la India Brand Equity Foundation (IBEF), el Ministerio de Vivienda y Desarrollo Urbano (MoHUA) asignó 9.850 millones de dólares en el presupuesto 2022-2023 para construir viviendas y crear fondos para completar los proyectos detenidos.

- Además, Indonesia espera comenzar en el segundo trimestre la construcción de apartamentos por valor de 2.700 millones de dólares para miles de funcionarios que se trasladarán a su nueva capital en la isla de Borneo. Además, el gobierno indonesio pretende financiarlo en un 80% mediante inversiones extranjeras. Por lo tanto, se espera que esto cree una demanda al alza para el consumo de barras de acero para la construcción residencial del país.

- Indonesia planea desarrollar un proyecto hidroeléctrico de 900 MW valorado en mil millones de dólares en el río Kayan, en la provincia de Kalimantan del Norte (Kaltara). El proyecto se encuentra en la etapa EPC, con una fecha de inicio prevista para 2022. Se espera que el proyecto entre en funcionamiento una vez finalizada la construcción en 2025.

- Se espera que la industria de la construcción japonesa esté en auge ya que el país será el anfitrión de la Exposición Universal en 2025 en Osaka, Japón. Además, el proyecto ESR Cayman, OS Cosmosquare Data Centre, Osaka, valorado en 2.000 millones de dólares, fue el proyecto de construcción más grande de Japón, cuya construcción comenzó en el cuarto trimestre de 2022. El proyecto ESR Cayman, OS Cosmosquare Data Centre, Osaka se anunció en el segundo trimestre de 2021. en Osaka (ciudad), Japón, con una fecha de finalización del primer trimestre de 2026. El segundo proyecto más grande, el MLIT Japón, Shitara Dam Development, Aichi, con un valor de proyecto de 570 millones de dólares, comenzó a desarrollarse en el cuarto trimestre de 2022. El MLIT Japón , Shitara Dam Development, el proyecto Aichi está ubicado en Japón y se anunció en el tercer trimestre de 2022, con una fecha de finalización del cuarto trimestre de 2034.

- Por lo tanto, se espera que el aumento de la demanda de varios países impulse el mercado estudiado en la región durante el período de pronóstico.

Descripción general de la industria de barras de acero

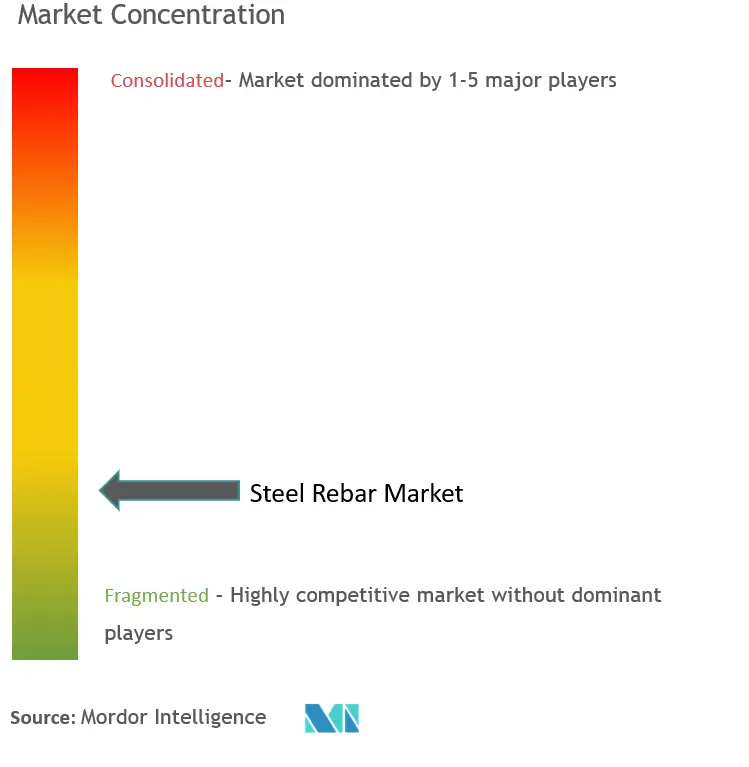

El mercado de barras de refuerzo de acero es de naturaleza parcialmente fragmentada. Los principales actores de este mercado (no en un orden particular) incluyen a ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel y SAIL, entre otros.

Líderes del mercado de barras de refuerzo de acero

-

ArcelorMittal

-

Gerdau S/A

-

Nucor Corporation

-

Mechel

-

SAIL

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de barras de refuerzo de acero

- orteFebrero de 2022 Nucor Corporation anunció que completó la adquisición de una posición de propiedad mayoritaria en California Steel Industries, Inc. (CSI), lo que resultó en que CSI se convirtiera en una empresa conjunta propiedad en un 51% de Nucor y un 49% de JFE Steel. CSI es un convertidor de acero laminado plano que puede producir más de dos millones de toneladas de acero acabado y productos de acero al año. orte

Segmentación de la industria de barras de acero

Una barra de refuerzo de acero es una barra de acero o una malla de alambres de acero que se utilizan en el hormigón para proporcionar resistencia a la tracción. Debido a sus cualidades físicas, las barras de acero se utilizan en la construcción de carreteras, puentes, presas y viviendas. Proporciona una base sólida para la estructura que se está construyendo o construye, además de fortalecer y ayudar al concreto bajo tensión. El hormigón tiene una alta resistencia a la compresión pero una baja resistencia a la tracción. El mercado está segmentado según el tipo, las industrias de usuarios finales y la geografía. Por tipo, el mercado se segmenta en deformes y leves. Por industria de usuario final, el mercado se segmenta en residencial y no residencial. El informe ofrece tamaños de mercado y pronósticos para 15 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (toneladas) para todos los segmentos anteriores.

| Tipo | Deformado | ||

| Leve | |||

| Industria del usuario final | Residencial | ||

| No residencial | Comercial | ||

| Infraestructura | |||

| Institucional | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de barras de refuerzo de acero

¿Qué tamaño tiene el mercado de barras de acero?

Se espera que el tamaño del mercado de barras de refuerzo de acero alcance los 136,89 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,74% para alcanzar los 180,95 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Barras de refuerzo de acero?

En 2024, se espera que el tamaño del mercado de barras de refuerzo de acero alcance los 136,89 millones de toneladas.

¿Quiénes son los actores clave en el mercado Barras de acero?

ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel, SAIL son las principales empresas que operan en Steel Rebar Market.

¿Cuál es la región de más rápido crecimiento en el mercado Barras de refuerzo de acero?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de barras de acero?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de barras de refuerzo de acero.

¿Qué años cubre este mercado de Barras de refuerzo de acero y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de barras de refuerzo de acero se estimó en 129,46 millones de toneladas. El informe cubre el tamaño histórico del mercado de Barras de acero para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Barras de acero para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria de barras de acero

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de barras de refuerzo de acero en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Steel Rebar incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.