Tamaño del mercado de lubricantes para vehículos de pasajeros en España

|

|

Período de Estudio | 2015 - 2026 |

|

|

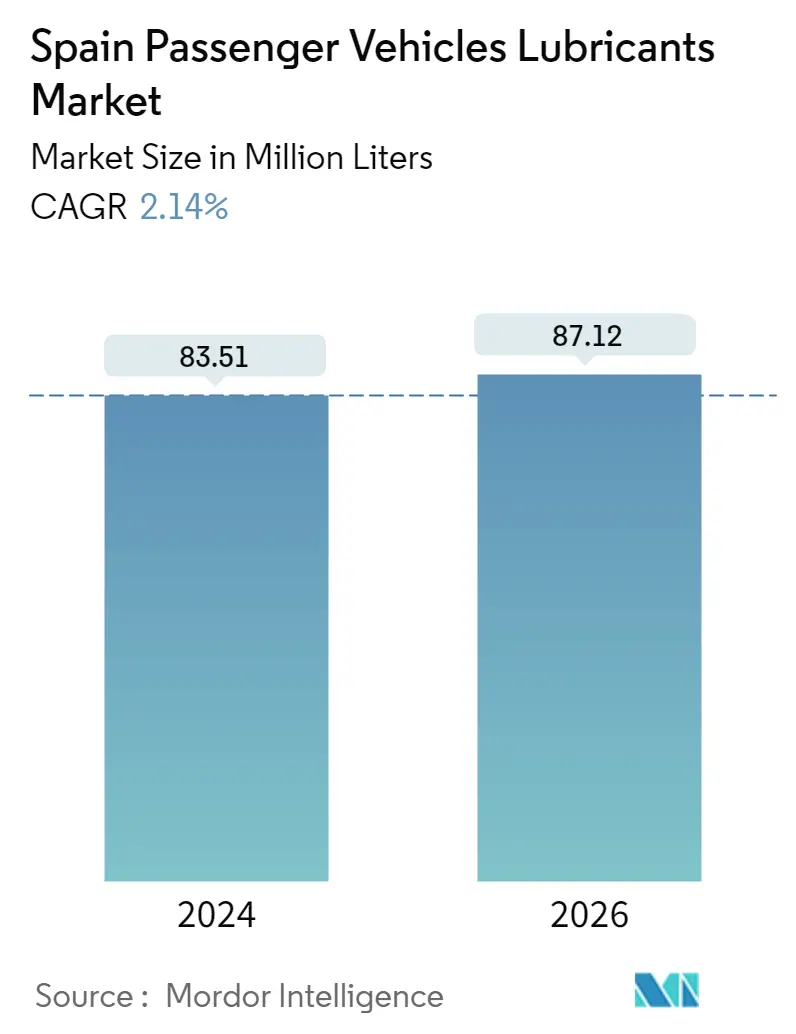

Volumen del Mercado (2024) | 83.51 millones de litros |

|

|

Volumen del Mercado (2026) | 87.12 millones de litros |

|

|

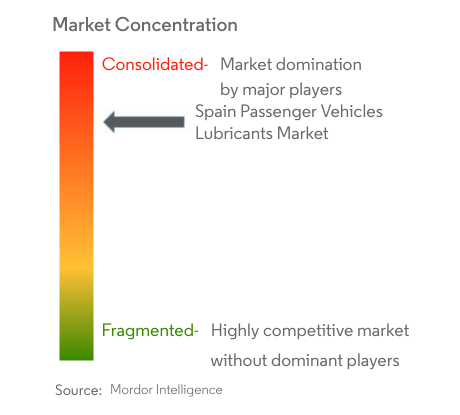

Concentración del Mercado | Alto |

|

|

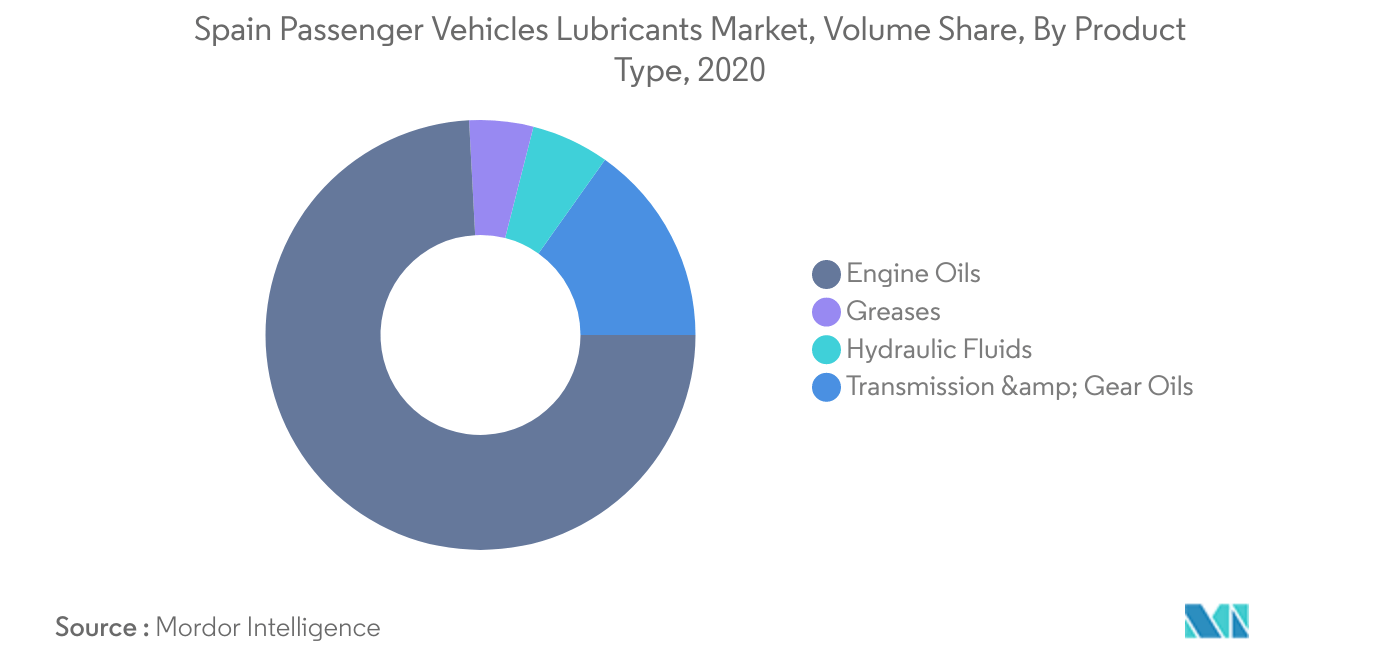

Mayor participación por tipo de producto | Aceites de motor |

|

|

CAGR(2024 - 2026) | 2.14 % |

|

|

Crecimiento más rápido por tipo de producto | Fluidos hidráulicos |

Jugadores Principales |

||

|

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de lubricantes para vehículos de pasajeros en España

El tamaño del mercado español de lubricantes para vehículos de pasajeros se estima en 83,51 millones de litros en 2024, y se espera que alcance los 87,12 millones de litros en 2026, creciendo a una tasa compuesta anual del 2,14% durante el período previsto (2024-2026).

- Segmento más grande por tipo de producto aceites de motor el aceite de motor es el tipo de producto líder debido a sus requisitos de alto volumen y sus bajos intervalos de cambio. Se utiliza para aplicaciones de alta temperatura y alta presión.

- Segmento más rápido por tipo de producto fluidos hidráulicos en España, es probable que el aumento de las actividades comerciales y la recuperación esperada en las ventas de vehículos de pasajeros impulsen la demanda de fluidos hidráulicos durante el período de pronóstico.

Segmento más grande por tipo de producto aceites de motor

- La participación del segmento de vehículos de pasajeros (PV) en el consumo general de lubricantes automotrices aumentó del 45,5% en 2015 al 47,4% en 2019. El segmento de lubricantes fotovoltaicos exhibió una CAGR del 3,53% durante 2015-2019 debido al crecimiento gradual en el sector activo. Requisitos del parque vehicular y del servicio del vehículo.

- Debido al bloqueo impuesto para frenar la propagación de COVID-19, el consumo de lubricantes fotovoltaicos cayó un 18,82% en 2020. La participación en volumen del segmento fotovoltaico en el mercado de lubricantes para automóviles disminuyó casi un 3% en 2020, en comparación con 2019..

- En 2021, el Primer Ministro español anunció un paquete de ayuda por valor de 4.200 millones de dólares para que la industria automovilística más afectada promueva la producción y venta de automóviles más limpios. Se prevé que este factor, junto con la recuperación esperada en las ventas de automóviles nuevos y usados, impulse el consumo de lubricante fotovoltaico a una tasa compuesta anual del 2,18% durante 2021-2026.

Descripción general de la industria de lubricantes para vehículos de pasajeros en España

El Mercado Español de Lubricantes para Vehículos de Turismo está bastante consolidado, ocupando las cinco primeras empresas el 81,69%. Los principales actores de este mercado son BP PLC (Castrol), CEPSA, ExxonMobil Corporation, Repsol y Royal Dutch Shell Plc (ordenados alfabéticamente).

Líderes del Mercado Español de Lubricantes para Vehículos de Turismo

BP PLC (Castrol)

CEPSA

ExxonMobil Corporation

Repsol

Royal Dutch Shell Plc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes para vehículos de pasajeros en España

- Junio de 2021 TotalEnergies y el grupo Stellantis renovaron su asociación para la cooperación en diferentes segmentos. Además de la renovación de asociaciones con Peugeot, Citroën y DS Automobiles, la nueva colaboración se extiende también a Opel y Vauxhall. Esta asociación incluye el desarrollo e innovación de lubricantes, primer llenado en vehículos del grupo Stellantis, recomendación de lubricantes Quartz y uso compartido de estaciones de carga operadas por TotalEnergies, entre otros.

- Abril de 2021 Texaco Lubricants presentó tres nuevos aceites de motor dentro de la exitosa gama Texaco Havoline ProDS, cada uno con las aprobaciones del fabricante. Los aceites han sido diseñados para proporcionar una mayor protección contra el desgaste incluso con una capa lubricante de 2 micras.

- Abril de 2021 FUCHS Lubricants presentó TITAN GT1 FLEX C23 SAE 5W-30, un nuevo aceite de motor de alto rendimiento para uso en turismos y furgonetas.

Informe del mercado español de lubricantes para vehículos de pasajeros índice

1. Resumen ejecutivo y hallazgos clave

2. Introducción

2.1. Supuestos de estudio y definición de mercado

2.2. Alcance del estudio

2.3. Metodología de investigación

3. Tendencias clave de la industria

3.1. Tendencias de la industria automotriz

3.2. Marco normativo

3.3. Análisis de la cadena de valor y del canal de distribución

4. Segmentación de mercado

4.1. Por tipo de producto

4.1.1. Aceites de motor

4.1.2. Grasas

4.1.3. Fluidos hidráulicos

4.1.4. Aceites para transmisiones y engranajes

5. Panorama competitivo

5.1. Movimientos estratégicos clave

5.2. Análisis de cuota de mercado

5.3. Perfiles de empresa

5.3.1. BP PLC (Castrol)

5.3.2. CEPSA

5.3.3. CHEVRON CORPORATION

5.3.4. Eni SpA

5.3.5. ExxonMobil Corporation

5.3.6. FUCHS

5.3.7. Galp Energia

5.3.8. Repsol

5.3.9. Royal Dutch Shell Plc

5.3.10. TotalEnergies

6. Apéndice

6.1. Apéndice-1 Referencias

6.2. Apéndice-2 Lista de tablas y figuras

7. Preguntas estratégicas clave para los directores ejecutivos de lubricantes

Lista de Tablas y Figuras

- Figura 1:

- POBLACIÓN DE VEHÍCULOS DE TURISMO, NÚMERO DE UNIDADES, ESPAÑA, 2015 - 2026

- Figura 2:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, VOLUMEN EN LITROS, POR TIPO DE PRODUCTO, 2015-2026

- Figura 3:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE PRODUCTO, 2020

- Figura 4:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, VOLUMEN EN LITROS, ACEITES DE MOTOR, 2015-2026

- Figura 5:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, ACEITES DE MOTOR, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 6:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, VOLUMEN EN LITROS, GRASAS, 2015-2026

- Figura 7:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, GRASAS, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 8:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, VOLUMEN EN LITROS, FLUIDOS HIDRÁULICOS, 2015-2026

- Figura 9:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, FLUIDOS HIDRÁULICOS, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 10:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, VOLUMEN EN LITROS, ACEITES DE TRANSMISIÓN Y ENGRANAJES, 2015-2026

- Figura 11:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, ACEITES PARA TRANSMISIÓN Y ENGRANAJES, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 12:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2018 - 2021

- Figura 13:

- MERCADO ESPAÑOL DE LUBRICANTES PARA VEHÍCULOS DE TURISMO, ESTRATEGIAS MÁS ADOPTADAS, 2018 - 2021

- Figura 14:

- CUOTA DE MERCADO DE LUBRICANTES PARA VEHÍCULOS DE TURISMO EN ESPAÑA (%), POR PRINCIPALES AGENTES, 2019

Segmentación de la industria de lubricantes para vehículos de pasajeros en España

| Por tipo de producto | |

| Aceites de motor | |

| Grasas | |

| Fluidos hidráulicos | |

| Aceites para transmisiones y engranajes |

Definición de mercado

- Tipos de vehículos - Los vehículos de pasajeros se consideran dentro del mercado de lubricantes para vehículos de pasajeros.

- Tipos de productos - A los efectos de este estudio, se tienen en cuenta productos lubricantes como aceites de motor, aceites de transmisión y engranajes, fluidos hidráulicos y grasas.

- Recarga de servicio - La recarga de servicio/mantenimiento se considera al contabilizar el consumo de lubricante para los vehículos de pasajeros, según el estudio.

- Llenado de fábrica - En el estudio se consideran los primeros repostajes de lubricante para vehículos de pasajeros de nueva producción.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.